В последнее время фондовый рынок, похоже, находится в плачевном состоянии, что сильно отличается от того, что было около года назад, когда рынки начали волноваться из-за событий, связанных с Covid-19. В этом посте используется запатентованное исследование MacroRisk Analytics. ® для демонстрации экономического климата для акций Nasdaq-100 (NDX) по состоянию на 10 февраля 2021 года. Эта информация может помочь финансовым консультантам и инвесторам ориентироваться в текущей экономической ситуации.

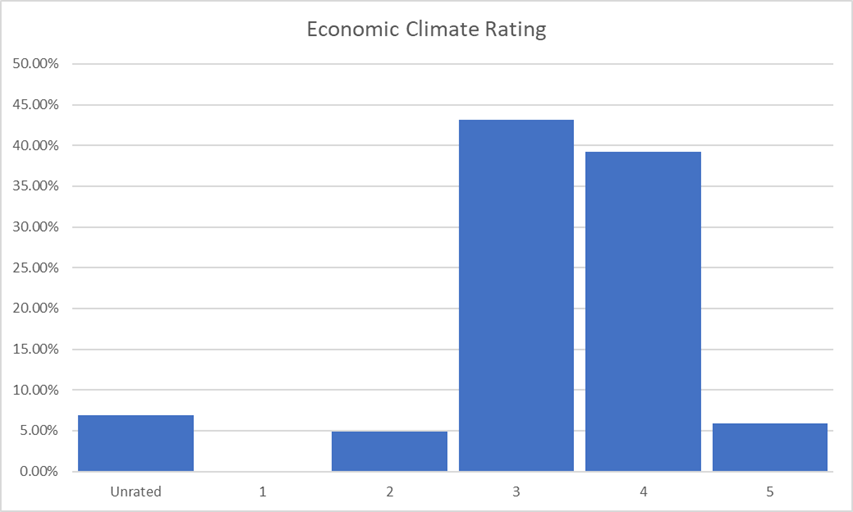

Чтобы продемонстрировать это, мы используем рейтинг экономического климата MacroRisk (ECR). Этот надежный рейтинг измеряет ожидаемое влияние текущей экономической ситуации на отдельные активы (включая акции, фонды и многие другие) в течение следующих шести-двенадцати месяцев. ECR представляет собой пятизвездочную шкалу, где единица указывает на сильные экономические штормы в прогнозе, а пять указывает на положительный попутный ветер с благоприятным климатом. Три ECR указывают на нейтральную экономику.

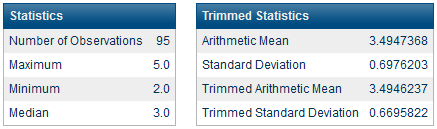

По состоянию на 10 февраля 2021 года средний ECR составляет 3,5. Этот рейтинг означает, что инвесторы могут ожидать, что экономический климат будет в среднем нейтральным или благоприятным для акций Nasdaq-100.

Также позитивно выглядит распределение ECR. На приведенном ниже графике показано, что существует больше акций Nasdaq-100, для которых экономический климат, скорее всего, будет благоприятным (например, рейтинги четыре и пять), чем тех акций, для которых прогнозируется неблагоприятный климат (например, рейтинг один). и два). По состоянию на 10 февраля 2021 года в индексе Nasdaq-100 нет акций, для которых ожидается, что экономика будет очень неподходящей (например, рейтинг один).

Модель MacroRisk Analytics использует 18 макроэкономических факторов для определения чувствительности акций к изменениям в экономике. ECR объединяет экономическую чувствительность акции к экономике с тем, что на самом деле происходит в экономике, чтобы определить, будет ли экономика подходящей, не подходящей или нейтральной для конкретной акции.

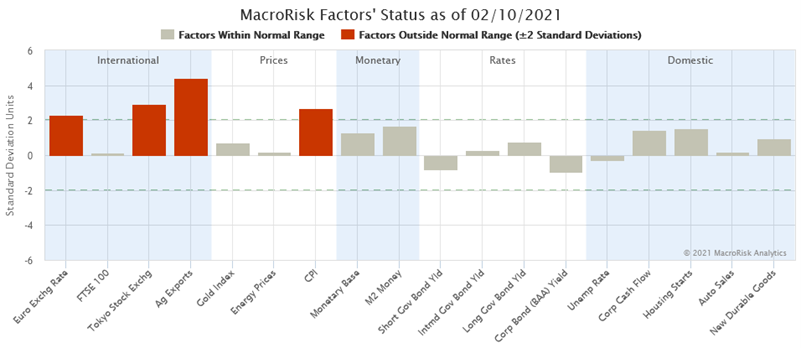

Чтобы проиллюстрировать, что в настоящее время происходит в экономике, мы будем использовать платформу MacroRisk Analytics, чтобы дать нам обзор состояния экономики по состоянию на 10 февраля 2021 года.

Столбцы на приведенном выше графике показывают, где находится конкретный экономический фактор относительно его недавней скользящей средней. Если полоса выше нуля, это означает, что фактор находится в восходящем тренде относительно своего недавнего среднего значения, и наоборот. Полосы, выделенные красным цветом, обращают наше внимание на факторы, на которые стоит обратить внимание, поскольку они потенциально демонстрируют сильные неслучайные движения. По состоянию на 10 февраля 2021 г. международные факторы, такие как обменный курс доллара к евро, токийская фондовая биржа и экспорт сельскохозяйственной продукции США, являются тремя критическими факторами. Четвертый важный фактор – внутренняя инфляция в США (т. е. ИПЦ).

Наконец, ниже приведены десять акций из индекса Nasdaq-100 (NDX), которые, как предполагается, хотя бы в какой-то степени подходят для текущей экономики (т. е. ECR, равный четырем или выше) и которые имеют самую высокую рыночную бета-версию по сравнению с NDX. это означает, что эти акции имеют тенденцию расти больше, чем NDX, когда NDX растет. На диаграмме показаны данные по состоянию на 10 февраля 2021 года.

ECR резко изменился по сравнению с тем, что было год назад, когда ECR был бурным для большинства акций Nasdaq. Приведенные выше данные показывают, что ожидается значительное улучшение экономических перспектив для большинства акций Nasdaq-100. Кроме того, кажется, что международные факторы и инфляция в США сейчас имеют большее значение, поскольку они демонстрируют самые большие изменения по сравнению с их недавними средними значениями. Наконец, в этом посте представлен список из десяти акций Nasdaq-100 с ECR четыре или пять звезд, с самой высокой бета-версией на рынке по сравнению с NDX.

Это сообщение стало возможным благодаря MacroRisk Analytics®. Эта платформа предоставляет инвестиционные исследования для более чем 30 000 индивидуальных имен, а также портфелей инвесторов. Модель MacroRisk Analytics® использует 18 макроэкономических факторов для анализа влияния экономики на стоимость инвестиций. Используя это запатентованное исследование, наша команда дважды получала награду Уильяма Ф. Шарпа за достижения в области индексирования в номинации ETF/Indexing Paper of the Year. Нажмите здесь чтобы получить доступ к этому отмеченному наградами инвестиционному исследованию сегодня! Другие наши записи в блоге можно найти по нажмите здесь .

Под редакцией Рании Салливан.