Уникальное торговое предложение мастер-класса по досрочному выходу на пенсию (ERM) заключается в том, что он стремится свести к минимуму конфликт интересов между тренером и учеником. В рамках этой программы учащиеся изучают акции, помеченные факторными моделями, и решают, что входит в портфель класса. Чтобы согласовать интересы между студентом и преподавателем, преподаватель инвестирует не менее 10 000 долларов прибыли от платы за курс в портфель с использованием заемных средств, который отражает портфель, созданный классом.

Хотя такая схема не может избежать потери денег для студентов, она гарантирует, что преподаватель потеряет больше денег когда принимаются неверные решения, гарантируя, что инструктор должен будет передавать практические навыки инвестирования, которые можно успешно применять на самых современных рынках .

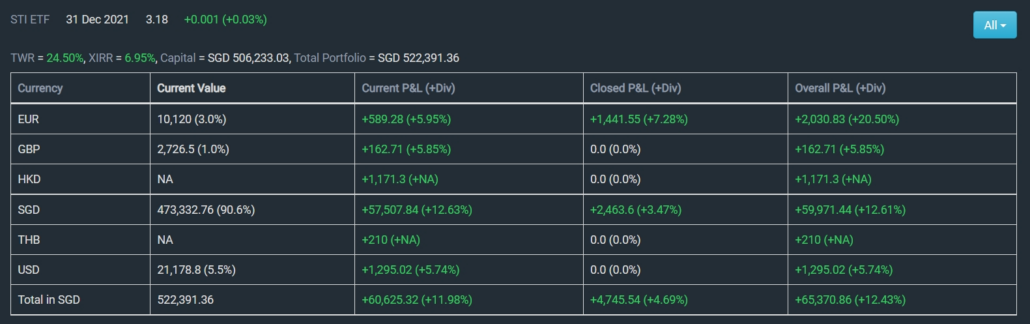

В период с августа 2018 г. по 1 января 2022 г. было проведено двадцать три занятия, в результате чего минимальная сумма инвестиций составила 230 000 долларов США. Инвестированный капитал после учета кредитного плеча составил около 506 233,03 долларов США, а это означает, что с августа 2018 года в некоторые классы было инвестировано более 10 000 долларов США. Внутренняя норма доходности составляет скромные 6,95 %, а прибыль составляет 65 370 долларов США.

Структурирование курса, который направляет плату в созданные студентами портфолио, было прибыльным. Инвестиции в портфолио моих учеников сегодня принесли бы примерно три дополнительных занятия по 20 человек.

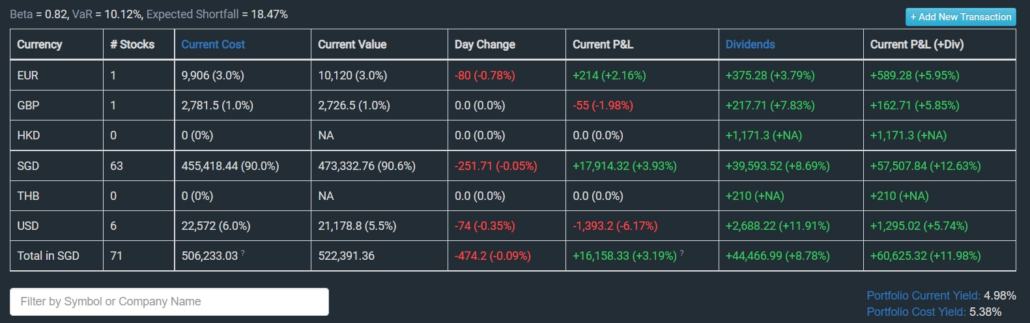

В целом это очень консервативная программа, ориентированная на дивидендную доходность, при этом средняя доходность портфеля составляет около 5% в год. Мои студенты склоняются к консервативной стороне, строя бета 0,8.

Мы принимаем на себя риски, которые ниже, чем на остальных рынках Сингапура.

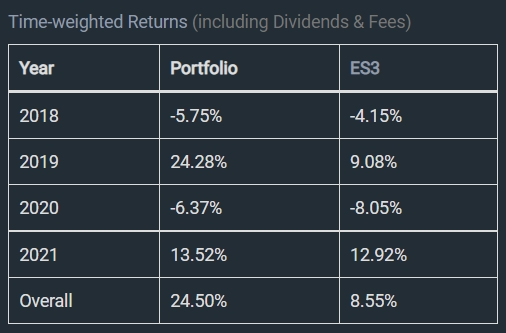

Сравнивая портфель с STI ETF, именно здесь превосходство было наиболее очевидным. В 2021 году портфель ERM прибавил 13,52%, а STI ETF — 12,92%. Портфель превзошел STI ETF за три года, причем 2021 год стал самой тяжелой битвой.

Факторные модели упустили возможности реструктуризации, и STI улучшила свои показатели, введя больше счетчиков REIT. Принимая во внимание мое агрессивное использование кредитного плеча x2, мы должны получить доход около 24 %, предполагая расходы на маржинальное финансирование в размере 3 %.

Как и в любом инвестиционном портфеле, который создавался и медленно наращивался новыми наличными деньгами в течение трех лет, он изобилует инвестиционными ошибками. Портфель совершил ужасные движения в Eagle Hospitality Trust, Comfort Delgro и First REIT. Убытки от инвестиционных ошибок компенсируются солидной прибылью от таких счетчиков, как Propnex, CapitaLandInvest и Hourglass.

В 2022 году на портфель, скорее всего, будут влиять две основные тенденции:

Первая тенденция — восстановление после пандемии, которое должно набрать обороты для гостиничных, офисных и туристических акций. Интенсивное восстановление должно произойти, когда Сингапур получит противозачаточные таблетки от COVID-19 от Pfizer.

Второй важной тенденцией является рост процентных ставок, который может повлиять на REIT, которые не могут передавать повышение арендной платы арендаторам. Известно, что в таком случае банки выигрывают, когда процентные ставки растут.

Тем не менее, я уверен, что портфель будет продолжать превосходить STI, если мы будем вдумчиво строить и управлять нашими портфелями ERM, помня о двух основных тенденциях. Если вы хотите узнать, как создать портфель дивидендов, который будет приносить вам прибыль при росте на текущих рынках, присоединяйтесь ко мне на следующем бесплатном вебинаре в прямом эфире.