Все три сингапурских банка только что опубликовали свои результаты, и, судя по заголовкам, мы можем сказать, что все они показали превосходные результаты. Это отразилось и на цене их акций. DBS, UOB и OCBC выросли на 27%, 22% и 19% с начала года соответственно. Они превзошли индекс Straits Times, который вырос на 12,5%.

Поскольку банки по всему миру сворачивают свои резервы, установленные в прошлом году, выдающиеся результаты этих местных банков едва ли можно назвать уникальными. На самом деле, в свете восстановления экономики и роста инфляции банки были одними из лучших в мире.

Нынешняя инфляционная среда вряд ли будет временной. Это означает, что банки могут выиграть в будущем, поскольку более высокие процентные ставки приводят к увеличению их чистой процентной маржи.

Итак, стоит ли вам прямо сейчас присматриваться к банкам, если вы инвестор? Давайте рассмотрим каждый из трех местных банков, чтобы определить, какой из них лучше.

Все три банка продемонстрировали значительный рост с начала года, поскольку они сократили свои кредитные резервы, отложенные в прошлом году.

Чистая прибыль DBS упала на 1% по сравнению с предыдущим кварталом во втором квартале 2021 года. Это было вызвано умеренным падением чистой процентной маржи, несмотря на увеличение объема кредитов на 2%. Кроме того, компания сообщила об увеличении расходов на 6% из-за расходов на персонал и инвестиций в будущий рост.

Между тем, чистая прибыль DBS за 9 месяцев 2021 года составила 5 412 млн долларов, что на 42% больше, чем в прошлом году. Однако более внимательное изучение его финансовой отчетности показывает, что большая часть этого роста связана с уменьшением специальных и общих резервов, поскольку качество его портфеля улучшилось после экономического спада в прошлом году.

Чистая прибыль UOB увеличивалась на 1% от квартала к кварталу, поскольку кредиты банка увеличились на 3% при неизменном уровне чистой процентной маржи и комиссионного дохода.

Чистая прибыль увеличилась на 37% до $3 060 млн за 9М21, как и у DBS, благодаря более высоким деловым настроениям и уменьшению кредитного резерва. Соответственно, общий резерв сократился на 53 % по сравнению с прошлым годом и составил 546 млн долларов США.

Рост чистой прибыли OCBC от квартала к кварталу является самым высоким из трех — 5%. Это связано со стабильным чистым процентным доходом (но более низкой чистой процентной маржой), увеличением комиссионных доходов и прибыли от страхования жизни.

И наоборот, OCBC также имеет дело с увеличением операционных расходов на 4%. Это связано с расходами на персонал, связанными с расширением коммерческой деятельности, и меньшим размером государственной субсидии на поддержку рабочих мест. Чистая прибыль OCBC увеличилась на 58 % до 3 880 млн долларов США за 9 м21 года, причем отчасти это связано с уменьшением кредитного резерва.

По результатам 9M21 OCBC является явным победителем в этой категории.

Коммерческие банки зарабатывают деньги, кредитуя предприятия, используя деньги, которые мы вкладываем. NIM, или средняя процентная маржа, представляет собой разницу между процентами, которые они платят вам, и процентами, которые они получают от заемщика.

Несмотря на инфляционную среду, чистая процентная маржа трех банков движется в противоположном направлении. Вопреки распространенному мнению, чистая процентная маржа уменьшилась для всех банков.

Это может быть связано с отставанием во времени, поскольку большая часть его кредитов в настоящее время финансируется за счет минимума предыдущего года. Однако, если текущий инфляционный климат сохранится, мы можем стать свидетелями увеличения чистой процентной маржи в ближайшем будущем.

UOB лидирует по NIM – 1,55 %.

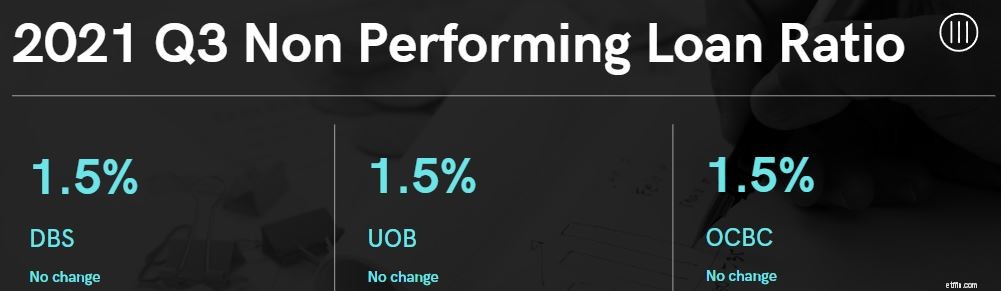

Кредит становится «неработающим», когда заемщик не выплачивает основную сумму долга или проценты в течение более девяноста дней. Соответственно, коэффициент неработающих кредитов сравнивает сумму неработающих кредитов со всем кредитным портфелем.

Согласно данным за третий квартал, все банки имеют хороший кредитный портфель, с 1,5 % неработающих кредитов по всем направлениям.

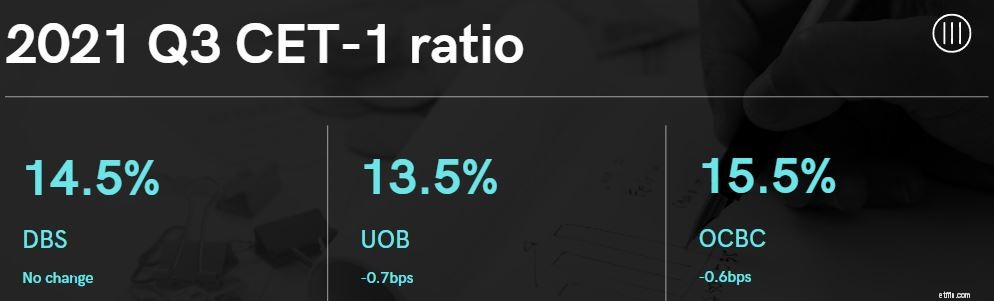

CET-1 (Common Equity Tier 1) — это коэффициент, который сравнивает капитал банка с его активами. Это компонент капитала первого уровня, который часто используется финансовыми учреждениями в качестве меры предосторожности для защиты экономики от финансового кризиса, подобного тому, что произошел в 2009 году.

Ожидается, что все банки по всему миру будут соответствовать минимальному уровню CET-1 в размере 4,5%. Более высокий коэффициент CET-1 указывает на то, что у банков больше капитала для покрытия непредвиденных операционных убытков.

В Сингапуре Денежно-кредитное управление Сингапура (MAS) ввело дополнительные меры в отношении трех наших местных банков, известных как D-SIB (внутренние системно значимые банки), повысив коэффициент CET-1 до 6,5%.

Эти банки D-SIB — это банки, которые, по мнению MAS, могут значительно повлиять на нашу финансовую систему, если они столкнутся с финансовыми трудностями. Следовательно, чтобы построить более сильную финансовую систему, эти D-SIB должны соответствовать более высоким стандартам.

Помимо более высокого коэффициента CET-1, они также должны соответствовать полному списку требований, некоторые из которых включают:

Да, с таким строгим контролем сингапурские банки вряд ли обанкротятся.

CET-1 всех местных банков более чем в два раза превышает установленный законом потолок в 6,5 %, что свидетельствует о надежном балансе.

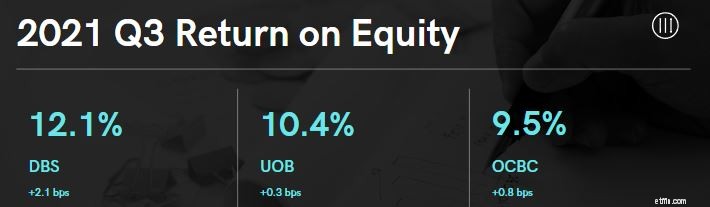

Рентабельность собственного капитала (ROE) измеряет, насколько хорошо компания использует капитал своих акционеров для зарабатывания денег.

С ROE 12,1 % DBS находится в верхней части списка. , за которым следуют UOB с 10,4 % и OCBC с 9,5 %.

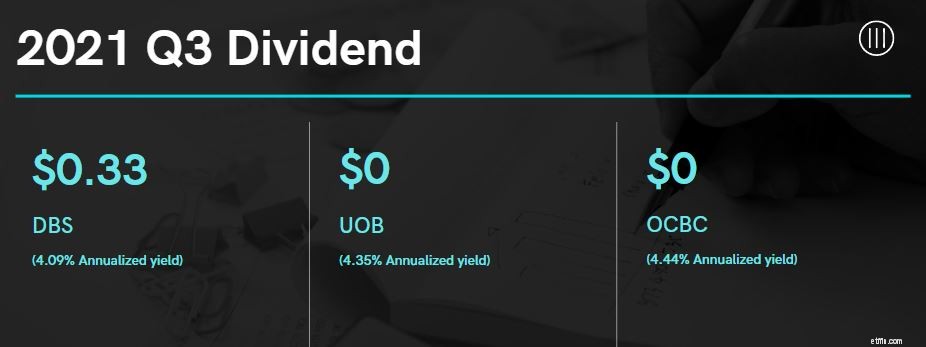

DBS — единственный банк в Сингапуре, который выплачивает ежеквартальные дивиденды. Он объявил промежуточный дивиденд в размере 33 цента на акцию по сравнению с 18 центами в третьем квартале 2020 года.

UOB, с другой стороны, распределяет дивиденды два раза в год в виде промежуточного дивиденда и окончательной выплаты. Поскольку MAS подняла предельный размер дивидендов банка, мы можем оценить общий размер дивидендов UOB за год в размере 1,2 долл. США, предполагая, что он сохранит дивиденды в размере 0,60 долл. США, выплаченные в первом полугодии.

OCBC также выплачивает два раза в год. Учитывая, что в первом полугодии компания заплатила 0,25 доллара США, а в конце года она выплатит 0,28 доллара США (такой же, как итоговая сумма дивидендов за 2020 год), мы получим в общей сложности 0,53 доллара США.

С доходностью 4,44% OCBC теперь может похвастаться самыми высокими дивидендами. Тем не менее, два других банка не сильно отстают:оба возвращают инвесторам более 4 %.

Судя по прибыли за третий квартал 2021 года, акции Сингапурского банка выглядели следующим образом:

| ДБС | УОБ | ОСБК | |

| Чистая прибыль (поквартальный рост) | <тд>-1% <тд>3%5% | ||

| Чистая процентная маржа | <тд>1,43%1,55% | <тд>1,52%||

| Коэффициент просроченной задолженности | <тд>1,50% <тд>1,50% <тд>1,50%|||

| Уровень общего капитала 1 (CET-1) | <тд>14,50% <тд>13,50% <тд>15,50%|||

| Рентабельность капитала | 12,10 % | <тд>10,40% <тд>9,50%||

| Дивидендная доходность (в годовом исчислении) | <тд>4,09% <тд>4,35%4,44 % |

Как видите, все три банка показали себя превосходно, и любой из них может быть хорошей инвестицией.

Для инвесторов просмотр портфеля и общей траектории развития компании — это один из способов определить, что вам следует выбрать.

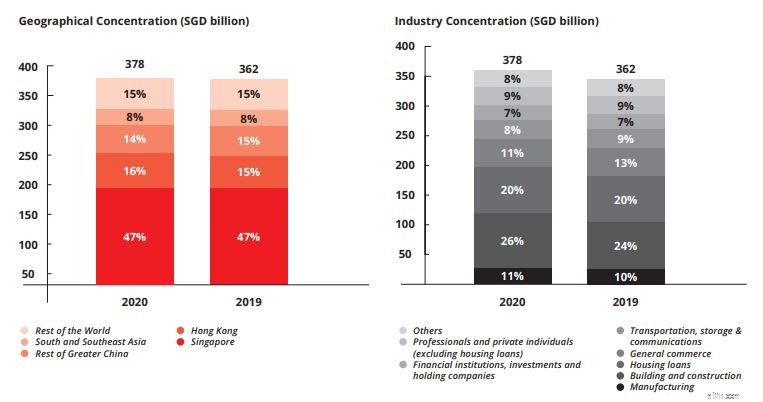

Во-первых, давайте рассмотрим DBS. Согласно отчету компании за 2020 финансовый год, на Сингапур приходится 47% кредитного портфеля компании, а на Китай — следующие 30%.

С точки зрения промышленности, строительство занимает самый значительный кусок пирога, на который приходится 24%, за ними следуют жилищные кредиты, на которые приходится 20%.

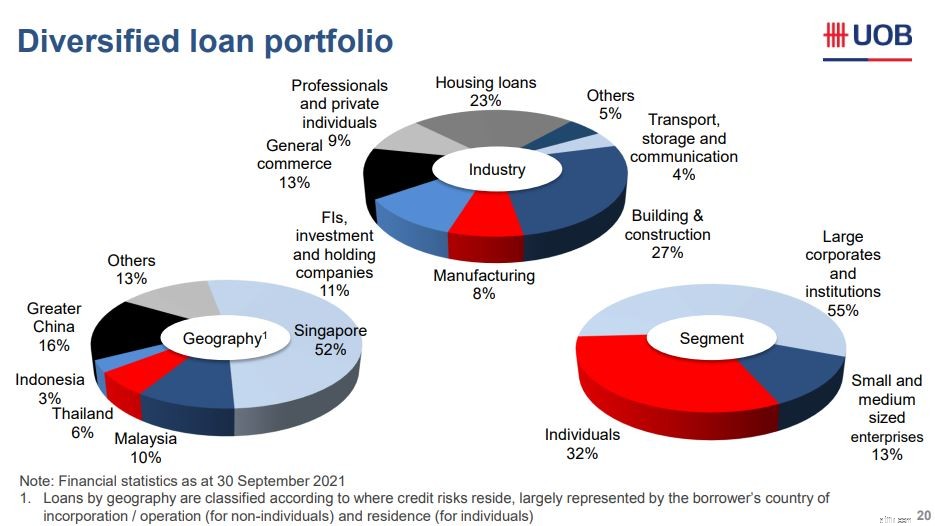

Далее мы рассмотрим UOB. 52 % его кредитов находятся в Сингапуре, за ним следует Большой Китай с 16 %:

Если отсортировать по отраслям, у него также самый большой процент строительства и строительства — 27%, за ним следуют жилищные кредиты — 23%. Что касается сегментов рынка, корпоративный, малый и средний бизнес и потребитель занимают 55 %, 13 % и 32 % соответственно.

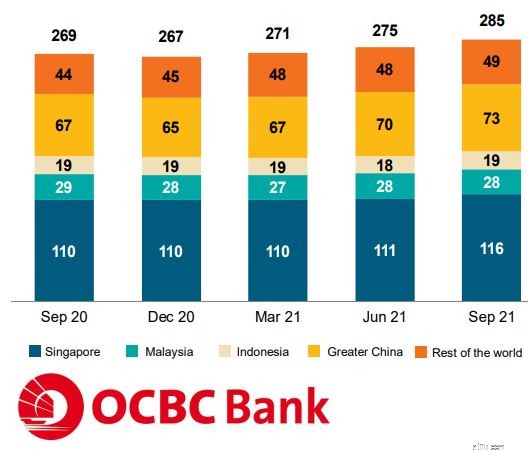

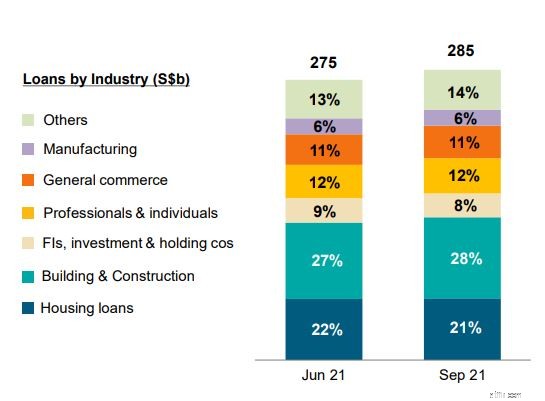

Наконец, у нас есть OCBC. На Сингапур приходится 40% кредитного портфеля, а на Большой Китай — 25,6%.

С точки зрения промышленности, у него также самый большой процент строительства и строительства - 28%, за которым следуют жилищные кредиты - 21%. Если мы разобьем его по размеру бизнеса, корпоративный, малый и средний бизнес и потребитель составляют 50%, 12% и 38% кредитного портфеля соответственно.

В целом, три банка имеют кредиты, которые почти идентичны с точки зрения отрасли.

Сингапур и Китай более широко представлены в портфеле DBS. Между тем, OCBC имеет самую низкую концентрацию в Сингапуре среди трех банков. Только 40% его портфеля сосредоточено в Сингапуре; остальное сосредоточено в Китае и нескольких странах Юго-Восточной Азии. UOB, с другой стороны, имеет наибольшую концентрацию кредитов в Сингапуре — 52%, а оставшаяся часть равномерно распределена по Юго-Восточной Азии и Китаю.

Таким образом, выберите DBS, если у вас есть твердые убеждения в Сингапуре и Китае, OCBC, если вы предпочитаете меньшую концентрацию в Сингапуре, и UOB, если вы в целом положительно относитесь к Юго-Восточной Азии.

Мы также должны учитывать влияние этих банков на Большой Китай, прежде чем принимать какие-либо решения. Учитывая недавнее внимание к Evergrande, одному из ведущих застройщиков Китая, возможен спад на рынке китайской недвижимости. Это потенциально может нанести ущерб экономике страны.

Теперь я не верю, что ситуация углубится в экономический спад и что влияние на ее экономику будет меньше, чем то, что мы слышим в СМИ. Тем не менее, я все же думаю, что будет некоторое замедление роста.

Если это произойдет, больше всего пострадает DBS, а затем OCBC. Им принадлежит 30% и 25,6% китайского рынка соответственно, по сравнению с 16% UOB.

Тем не менее, Китай по-прежнему представляет огромные возможности для банков, и эти банки должны продолжать иметь долю в стране.

Все три банка заявили, что ускоряют свою цифровую трансформацию и увеличивают свои расходы в этой области.

Тем не менее, мне больше всего нравится DBS, так как он кажется единственным банком, достаточно смелым, чтобы вкладывать свои деньги в свои слова. Недавно он был запущен следующим образом:

DBS Finnovation была создана в 2020 году для обслуживания предприятий, не связанных с основными банковскими услугами DBS. В настоящее время ей принадлежат три новых предприятия:Partior, Climate Impact X и DBS Digital Exchange.

Partior — сингапурская межбанковская платежная система, основанная DBS, JP Morgan и Temasek, в которой DBS принадлежит 33% акций. Эта открытая сеть возникла в результате проекта MAS Ubin, который начинался как исследование цифровых валют центрального банка (CBDC). Его корпоративная блокчейн-платформа обещает ускорить и снизить затраты на трансграничные платежи, которые, как ожидается, достигнут 156 триллионов долларов к 2022 году.

Climate Impact X, доля DBS в котором составляет 23%, является глобальным рынком и обменом на высококачественные углеродные кредиты.

Это может стать следующим рубежом на пути к устойчивому будущему.

Платформа DBS Digital Exchange, в которой DBS принадлежит 90% (оставшиеся 10% принадлежат SGX), состоит из трех компонентов:предложения токенов безопасности, хранение цифровых активов и биржа криптовалют.

К сожалению, прямо сейчас участвовать могут только институциональные и аккредитованные инвесторы. Кто знает, может быть, со временем они откроются для розничных инвесторов.

Еще одна модная тема, которая постоянно обсуждается среди банков, — инвестирование в ESG. Судя по их презентациям, UOB является лидером рынка.

Все еще не определились? Элвин поделился своим анализом трех сингапурских банков в недавнем видео, в котором он погрузился в макроэкономику отрасли, потенциальные проблемы, с которыми они могут столкнуться в будущем, и то, что вам следует учитывать, прежде чем инвестировать:

Если вы хотите провести собственный анализ, вы также можете ознакомиться с пятью ключевыми критериями Луи для оценки банков.

В настоящее время все три банка работают хорошо, и, учитывая текущую инфляционную среду, цены на акции банков могут вырасти еще больше.

Тем не менее, большинство из этих банков приближаются к своим циклическим максимумам по текущим оценкам, а это означает, что их соотношение риска и прибыли может быть не таким привлекательным, как другие инвестиции. Тем не менее, если вы владеете акциями банка с начала пандемии, нет ничего плохого в том, чтобы сохранить их и получать выгоду от выплаты дивидендов по мере перехода к более высоким процентным ставкам.

Мне больше всего нравится DBS, и у меня есть должность в ней. Но объективно она сейчас самая переоцененная, поэтому я не буду дополнять свою позицию, хотя и оставлю то, что есть.

Если вы хотите научиться оценивать акции и находить лучшие из них для расширения своего портфеля, Элвин проводит мини-курс в прямом эфире, присоединяйтесь к нему здесь.