CapitaLand China Trust (CLCT), ранее известный как CapitaLand Retail China Trust*, – это крупнейший в Сингапуре инвестиционный фонд недвижимости (REIT), ориентированный на Китай, с рыночной капитализацией 2,09 млрд сингапурских долларов.

*Название было изменено с 26 января 2021 года в связи с расширением его инвестиционной стратегии:с чистой розничной REIT на недвижимость с офисами и промышленными объектами.

Как и большинство розничных REIT, CLCT пострадал во время пандемии, когда экономика оказалась в изоляции. Во время карантина розничные продажи резко упали, поскольку граждане стали меньше ходить в торговые центры. В случае с Китаем была введена полная блокировка, чтобы сдержать распространение COVID-19, который серьезно затронул торговые центры в этот период. В результате цена акций CLCT упала на 36% по сравнению с пиком в феврале 2020 года в прошлом году.

Хотя цена акций CLCT еще не восстановилась до своего допандемического уровня, есть положительные признаки, свидетельствующие о том, что худшее уже позади REIT. (CLCT немного снизился после того, как на прошлой неделе были опубликованы новости о повышенном уровне тревоги Фазы 2. Основы остались без изменений. )

Благодаря решительным действиям, предпринятым китайским правительством для сдерживания распространения COVID-19, Китай стал первой страной, вновь открывшейся в 2020 году. Хотя некоторые ограничения все еще действуют, пандемия там хорошо контролируется. По данным Министерства торговли, с мая 2020 года в Китае возобновили работу около 80 % ресторанов и 90 % коммерческих объектов.

С возобновлением экономической деятельности экономика Китая выросла на 2,3% в прошлом году, в то время как остальной мир пережил отрицательный экономический рост. Забегая вперед, аналитики даже ожидают, что Китай вырастет более чем на 8%. на 2021 год, поэтому я с оптимизмом смотрю в будущее Китая.

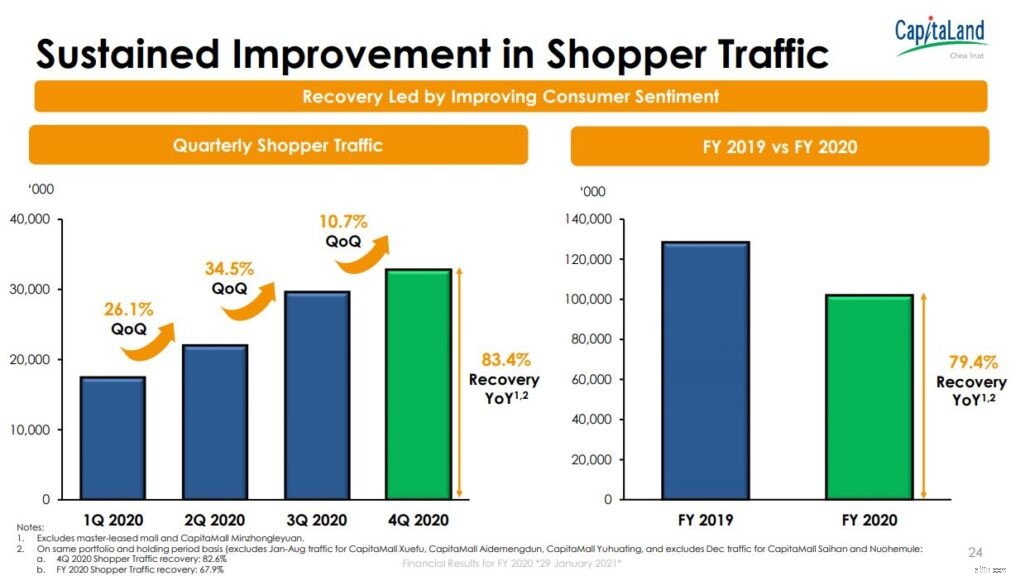

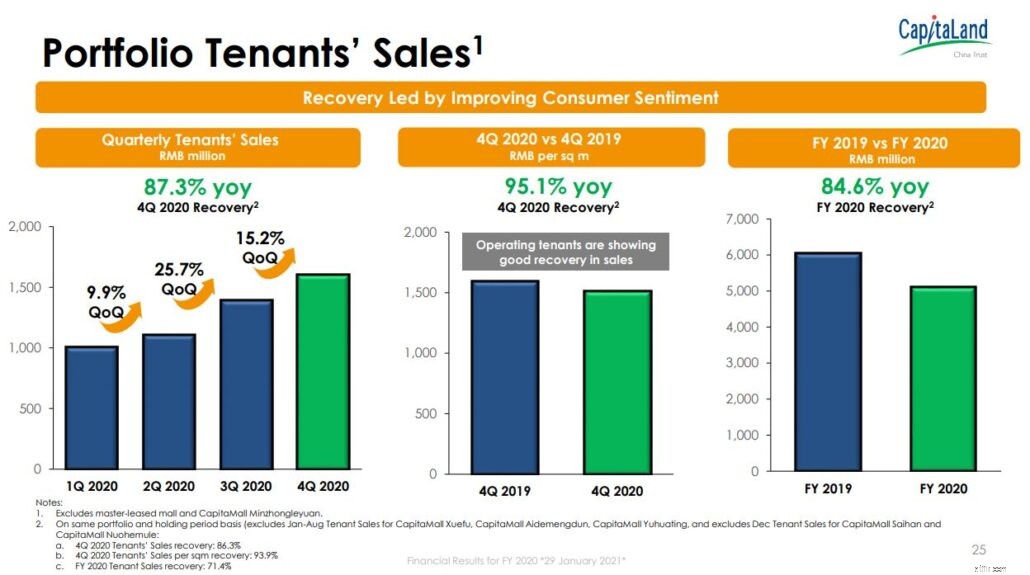

CLCT сообщает, что в ее торговых центрах наблюдается рост посещаемости из квартала в квартал по мере улучшения потребительских настроений. Бизнес-парки CLCT, казалось, почти не пострадали от тенденции «Работа из дома». К середине второго квартала 2020 года процент сотрудников, вернувшихся на работу, уже вернулся к уровню, существовавшему до пандемии COVID-19, поскольку компании предпочитают совместную среду в стиле кампуса, которую предлагают бизнес-парки.

При этом кажется, что у CLCT есть потенциал для роста как таковой, и в этой статье мы проанализируем его возможности и риски. После этого мы определим, является ли сегодняшняя покупка выгодной.

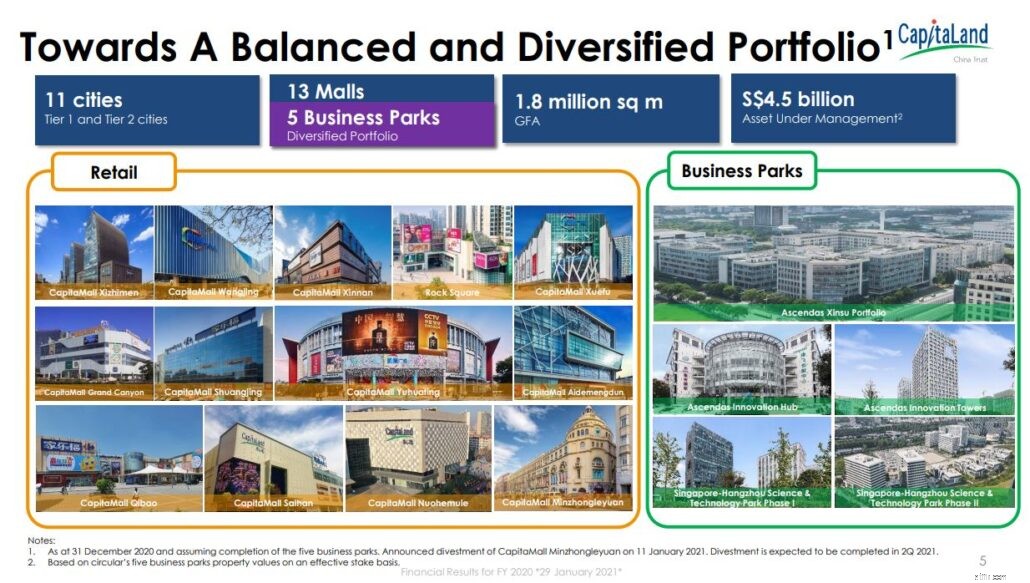

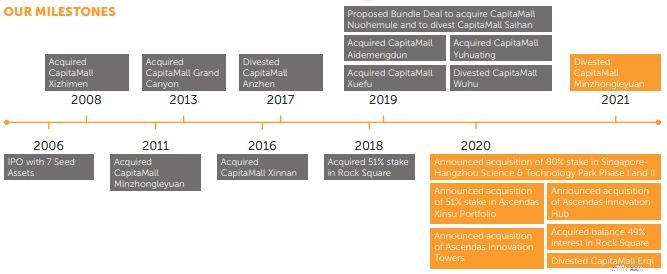

Портфолио CLCT включает 13 торговых центров и 5 бизнес-парков, расположенных в 11 ведущих городах Китая, в которых сочетаются уровни 1 и 2. Ожидается, что приобретение Сингапурско-Ханчжоуского научно-технологического парка, фазы I и фазы II, будет завершено ко второму кварталу 2021 года.

Торговые объекты CLCT стратегически расположены в густонаселенных районах с хорошим транспортным сообщением. Эти торговые центры позиционируются как универсальные места для семейного отдыха, предлагающие основные услуги и широкий спектр предложений для различных категорий потребителей.

С другой стороны, бизнес-парки CLCT расположены в быстрорастущих экономических зонах вблизи транспортных узлов. В этих зданиях размещаются высококачественные и уважаемые отечественные и транснациональные корпорации из различных секторов.

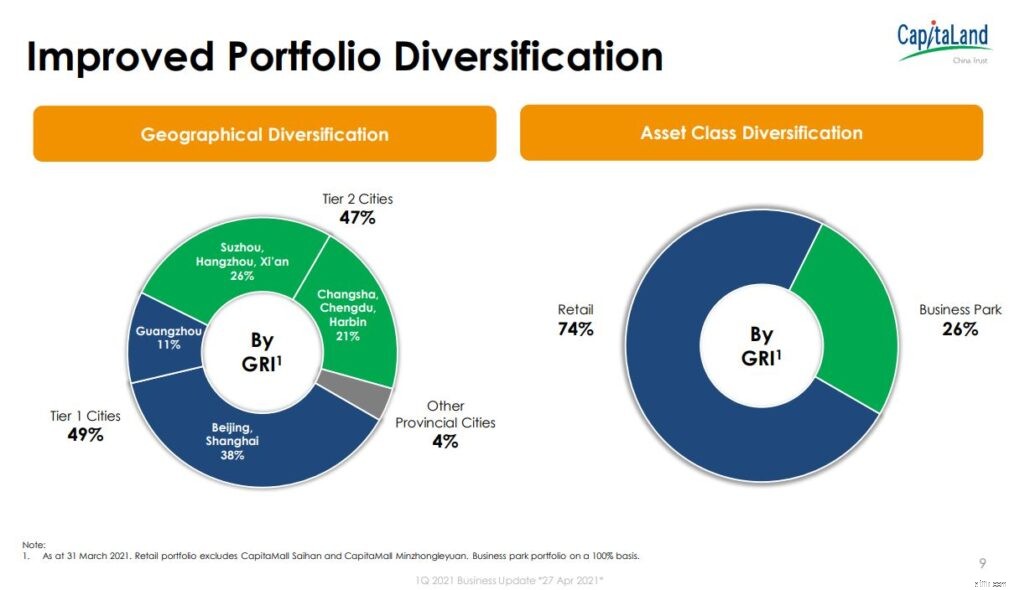

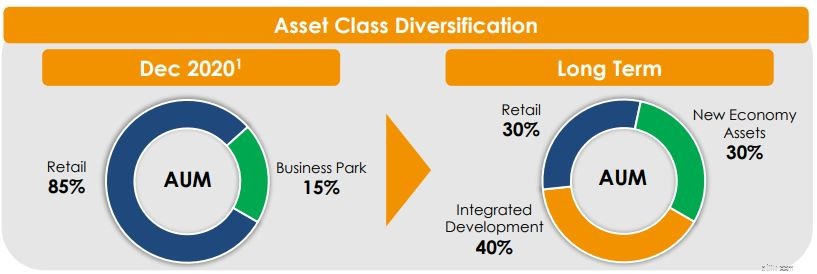

В последнее время, благодаря расширению своей инвестиционной стратегии, класс активов CLCT стал намного более диверсифицированным.

В будущем мы можем ожидать большего разнообразия, поскольку CLCT продолжает приобретать все больше свойств.

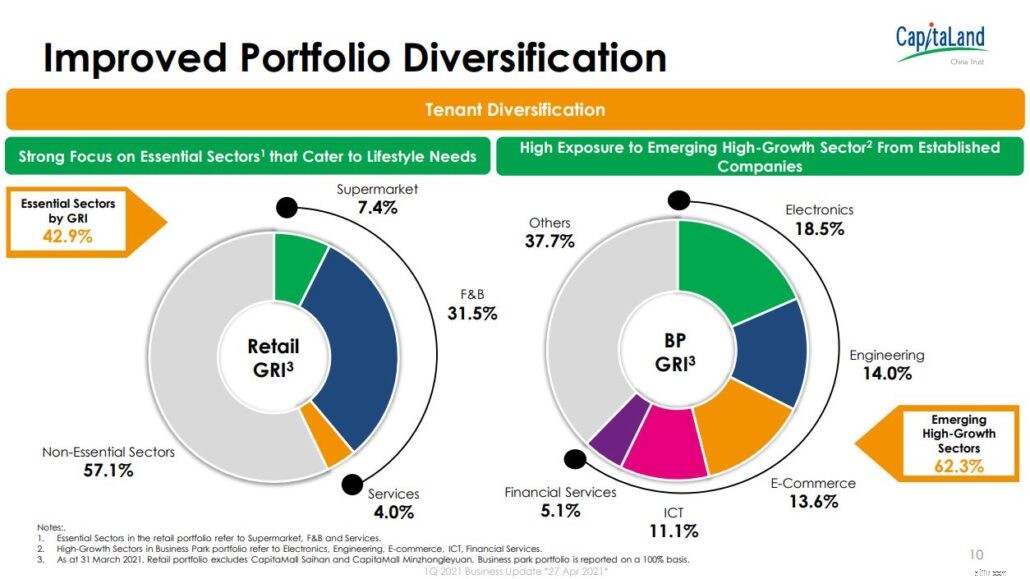

В своем портфеле арендаторы CLCT также хорошо диверсифицированы по различным секторам. Это позволяет CLCT учитывать будущий рост в определенных отраслях, уменьшая при этом влияние падающей отрасли.

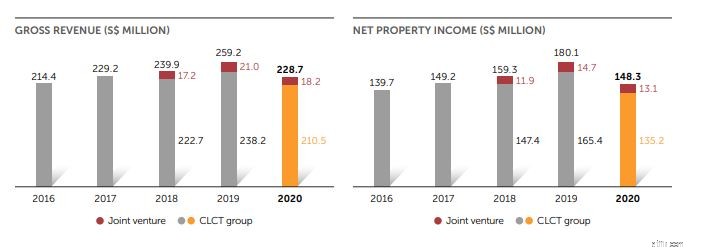

Глядя на 5-летнюю тенденцию финансовых показателей CLCT, мы можем увидеть общую тенденцию к росту с ростом валового дохода и чистого дохода от собственности, увеличивающимся из года в год, за исключением 2020 финансового года, на который повлияла пандемия.

Включая совместное предприятие, валовая выручка CLCT и чистый доход от собственности упали на 11,8 % и 17,6 % соответственно в 2020 финансовом году из-за арендных скидок и других расходов, связанных с Covid.

Тем не менее, растущий доход за последние годы является положительным признаком того, что CLCT будет по-прежнему преуспевать в ближайшие годы, особенно в связи с увеличением доходов от недавно приобретенных объектов.

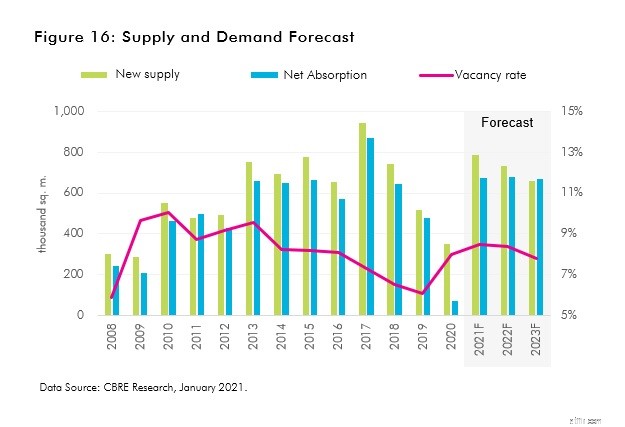

Во время пандемии заполняемость магазинов CLCT упала на 4%. Тем не менее, при уровне вакантности 6% это все же лучше, чем в среднем 7-8% для торговых центров Китая. (Все торговые центры CLCT, за исключением CapitaMall Shuangjing, являются многопользовательскими, поэтому вы можете видеть, что заполняемость CapitaMall Shuangjing была довольно стабильной)

Его бизнес-парк был недавно приобретен; следовательно, у нас мало данных об этом.

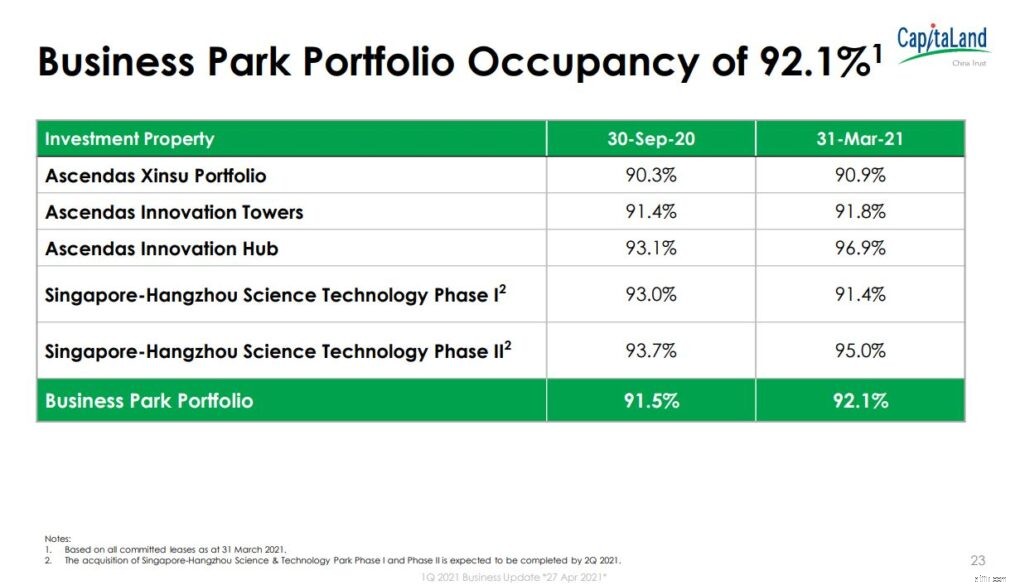

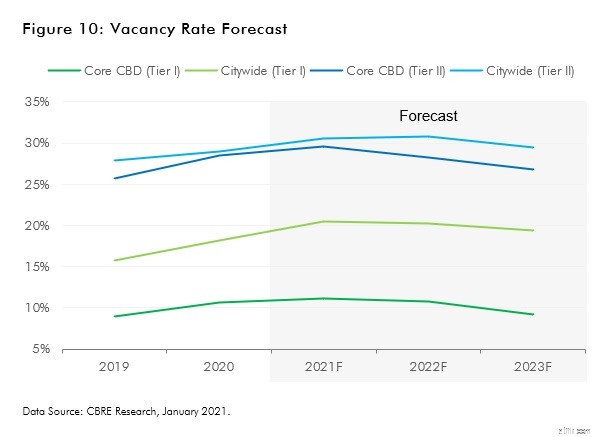

Тем не менее, мы видим здоровую заполняемость портфеля на уровне 92,1 %, что выше среднего показателя для китайских городов уровня I и уровня II.

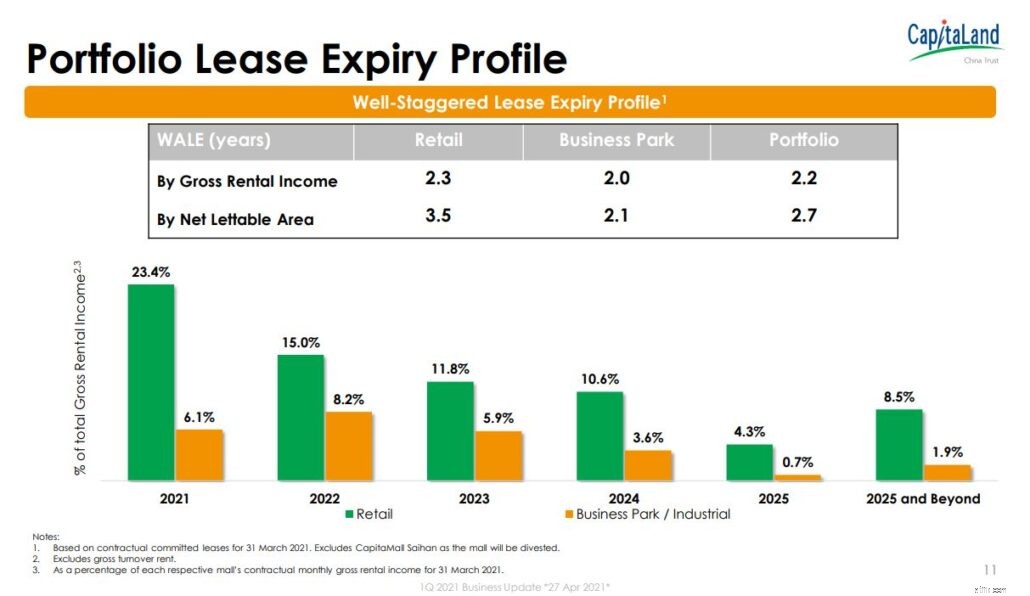

Далее, истечение срока аренды портфеля CLCT хорошо распределено по годам, и в ближайшие годы истечет немного больше.

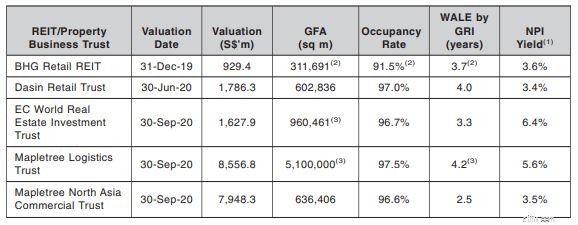

Следует отметить, что средневзвешенный срок аренды (WALE) по валовому доходу от аренды и чистой арендуемой площади составляет 2,2 года и 2,7 года соответственно. Это относительно низкий показатель по сравнению со средним показателем по отрасли (изображение ниже), но вполне объяснимый в связи с пандемией.

В течение этого периода многие арендаторы не были уверены, хотят ли они продолжать аренду, поэтому CLCT сократила срок аренды для новой и продленной аренды в 2020 финансовом году, чтобы у арендаторов было больше времени для оценки своей ситуации, прежде чем заключать новый договор аренды. Это не только гарантирует, что заполняемость CLCT останется высокой, но и позволит увеличить арендную плату в ближайшие годы по мере восстановления рынка аренды.

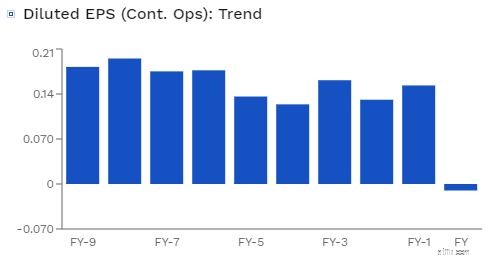

Из-за череды продаж и приобретений на протяжении многих лет прибыль CLCT на акцию не была постоянной. 2020 финансовый год был годом пандемии, которая повлияла на прибыль CLCT из-за арендных скидок, предоставленных арендаторам, поскольку прибыль на акцию за этот год была отрицательной.

Однако меня это не слишком беспокоит, так как ослабление ограничений в Китае было отличным CLCT.

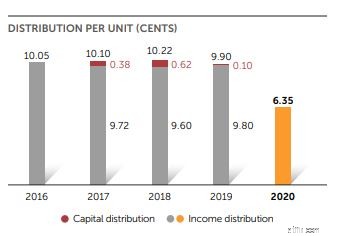

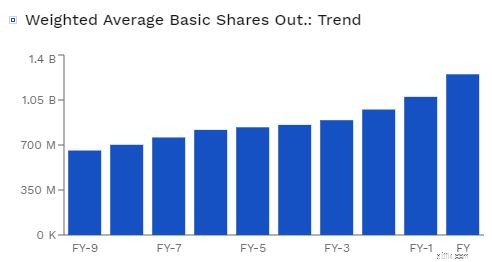

С непостоянной прибылью вместе с увеличением количества акций в результате преференциального размещения и частного размещения, проведенного за эти годы, это в конечном итоге привело к колебаниям дивиденда на единицу (исключая распределение капитала в результате продажи) за последние 4 года, даже если мы дисконтируем год пандемии.

Хотя это может быть не так идеально, поскольку мы обычно обращаем внимание на REIT, которые постоянно увеличивают свой DPU. , я не думаю, что это большая проблема в долгосрочной перспективе, когда начнет поступать доход от вновь приобретенной собственности.

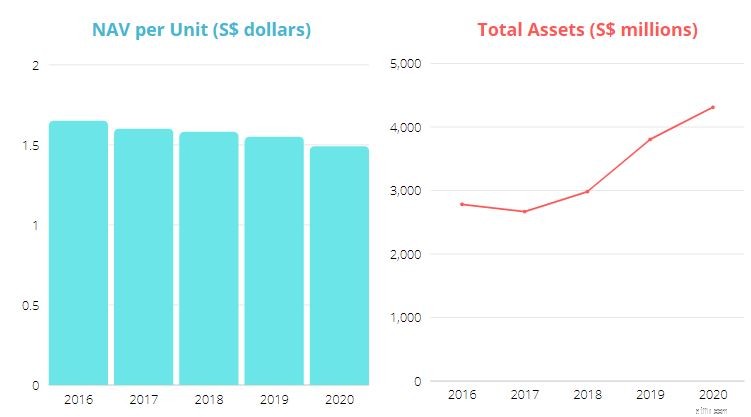

Рост акций в обращении также повлиял на стоимость чистых активов (СЧА) на акцию за последние 5 лет.

Изучив его финансовый отчет, я пришел к выводу, что это и есть причины снижения NAV.

Во-первых, это снижение стоимости недвижимости. Я считаю, что из-за более короткой аренды земли в Китае снижение стоимости недвижимости CapitaMall происходит намного быстрее. (Большинство прав на землепользование CapitaMall истекает в 2040-2050 годах, то есть еще всего 30 лет.)

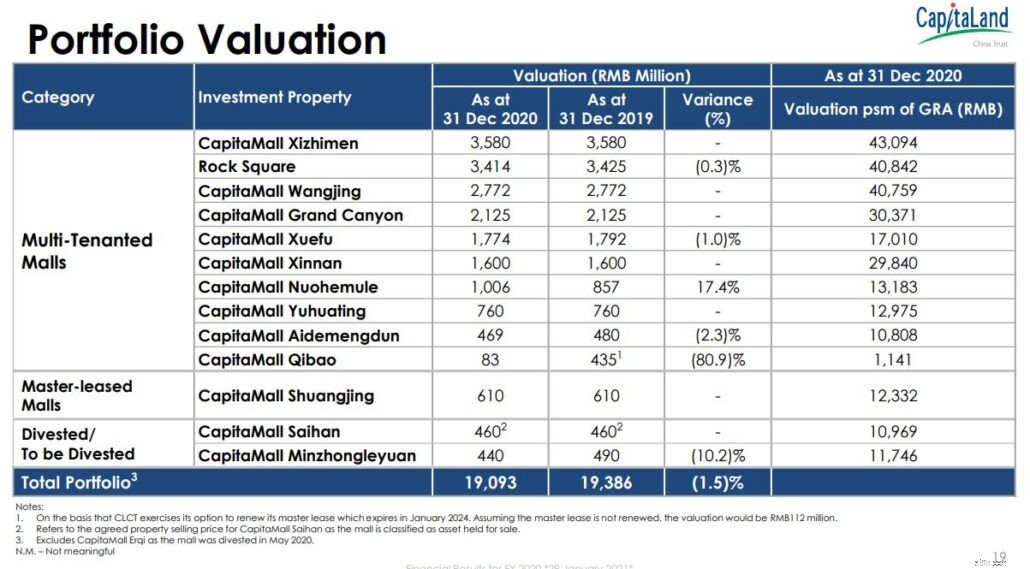

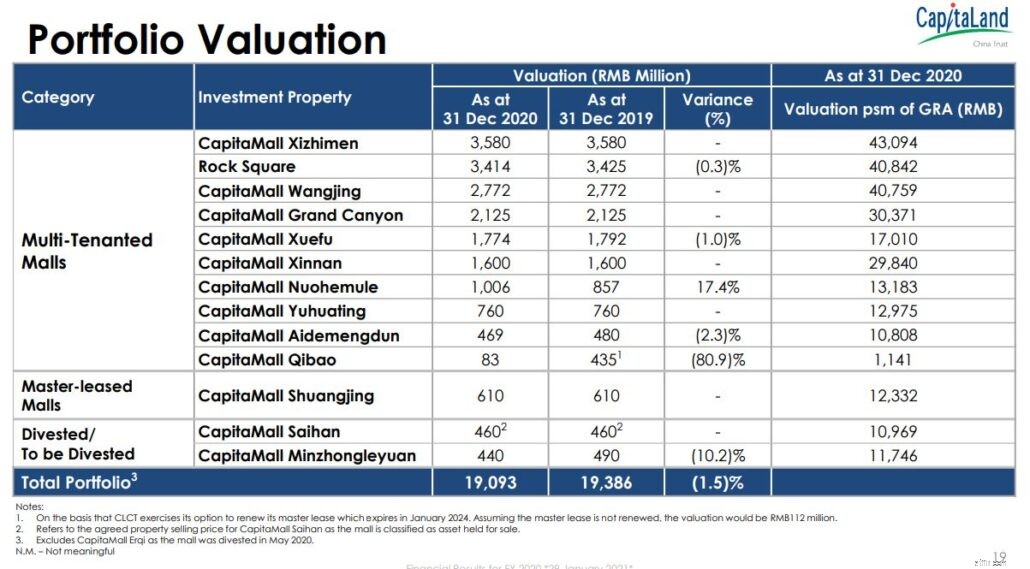

Кроме того, во время пандемии торговые центры не приносили больших доходов, поэтому их стоимость значительно снизилась по сравнению с прошлым годом. На изображении ниже показана оценка собственности CLCT в 2019 и 2020 годах.

В целом стоимость его имущества упала на 1,5%.

Это еще не все, так как СЧА на единицу продукции снизилась на 3,87 % с 1,55 до 1,49 в период между 2019 и 2020 финансовыми годами, должно быть больше факторов, способствующих падению СЧА.

Вторая причина – приобретение активов, не связанных с NAV.

Чтобы понять это, нам нужно знать, что REIT может увеличить свою NAV на единицу двумя способами.

Это не означает, что CLCT не может увеличить капитал путем выпуска новых акций для приобретения большего количества объектов недвижимости, выгодных для REIT. REIT по-прежнему может привлекать капитал с рынка, но для поддержания своей чистой стоимости на акцию текущая оценка его имущества должна увеличиваться или он должен приобретать недвижимость по цене выше текущей чистой стоимости на единицу.

Другими словами, если текущая СЧА на единицу равна 1,55, собственность, которую должна приобрести CLCT, должна стоить не менее 1,55 доллара США на каждый 1 доллар США, выплаченный/полученный на рынке капитала.

С этим объяснением мы можем понять, почему его СЧА на единицу падает. Еще в 1 квартале 2019 года CLCT приобрела CaitaMall Xuefu, CapitaMall Aidemengdun, CapitaMall Yuhuating за 505,4 млн сингапурских долларов, когда их оценка составляла 589,2 млн сингапурских долларов.

Исходя из СЧА на единицу, это всего 1,17, что ниже СЧА, равной 1,55. В результате чистые активы CLCT увеличились на 19,8% с 1 874 млн до 2 245 млн. Для сравнения, количество единиц увеличилось еще на 24,6% с 1 209 067 единиц до 1 506 433 единиц.

Неудивительно, что при большем увеличении количества акций в обращении его СЧА на акцию снизилась.

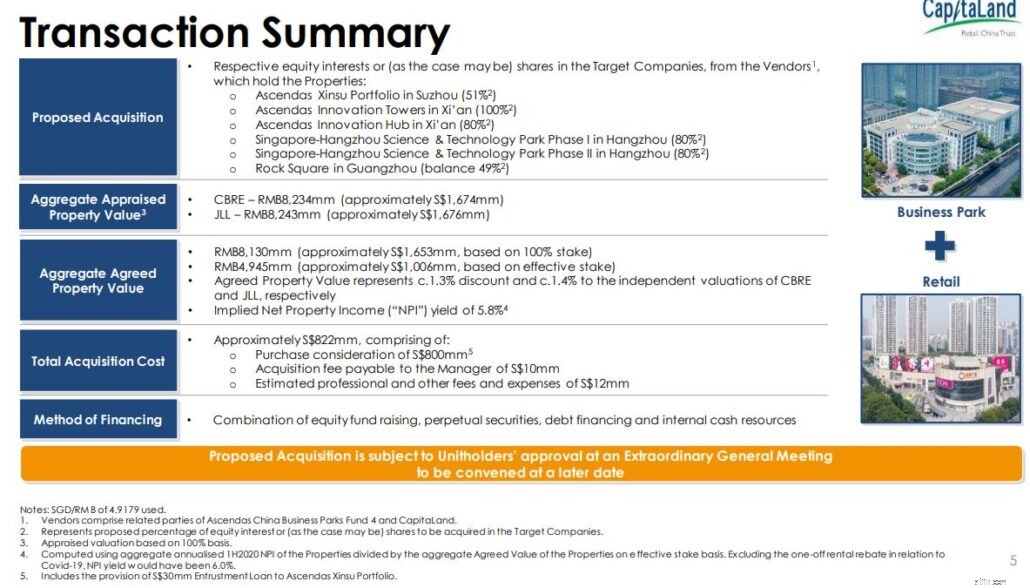

Мы также можем наблюдать аналогичную тенденцию с последней сделкой по приобретению офисной недвижимости в 2020 финансовом году. При общей стоимости приобретения офисной недвижимости стоимостью 822 млн сингапурских долларов 006 (на основе фактической доли) , СЧА на единицу составляет 1,22. Лучше, чем предыдущее приобретение, но все же ниже его NAV.

*Обратите внимание, что для простоты я не включил долю финансирования за счет привлечения капитала, бессрочных ценных бумаг, долгового финансирования и внутренних денежных ресурсов, которая могла бы изменить его СЧА на акцию.

Эта тенденция не осталась незамеченной и проявилась во время последнего приобретения пяти бизнес-парков, расположенных в Сучжоу, Сиане и Ханчжоу, а также оставшихся 49 % акций Rock Square в Гуанчжоу.

Как инвесторы, мы должны принять к сведению эту тенденцию и продолжать отслеживать ее, поскольку снижение чистой стоимости активов на единицу носит разводняющий характер (наша доля стоит меньше с разводнением).

Тем не менее, нам не следует так сильно беспокоиться, поскольку снижение чистой стоимости активов на единицу является нормальным явлением, особенно с учетом того, что CLCT за эти годы провела несколько приобретений. Как упоминалось в ответе CLCT выше, это было бы прекрасной возможностью для CLCT повысить силу своего портфеля за счет диверсификации в другие сектора, такие как бизнес-парки. Кроме того, обнадеживает тот факт, что менеджер гарантирует, что такие сделки будут способствовать увеличению DPU для владельцев паев, прежде чем продолжить их.

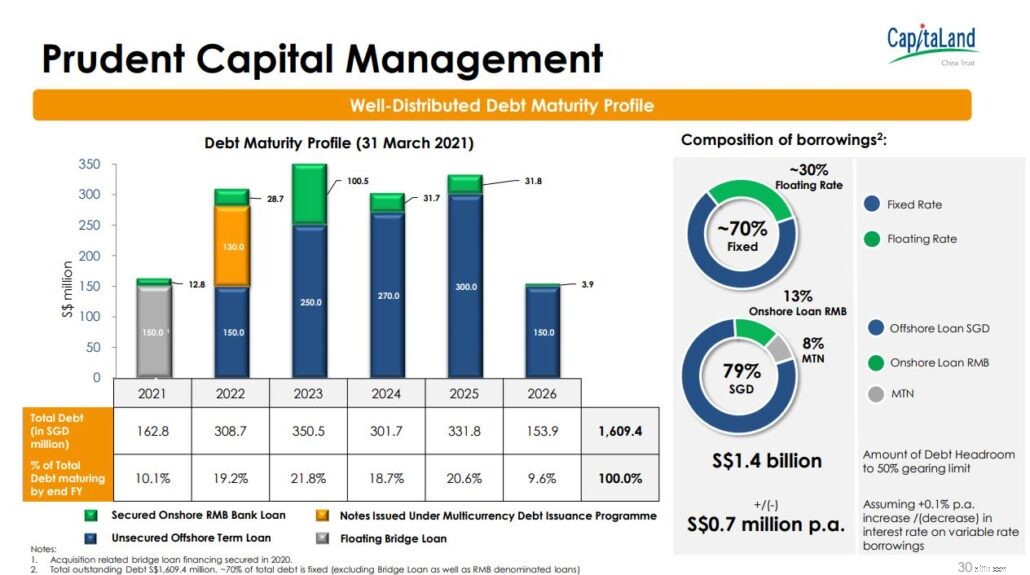

CLCT имеет сильный баланс. По состоянию на 27 апреля 2021 года коэффициент заемных средств CLCT составляет 35,1 %, что значительно ниже нормативного предела в 50 %.

Кроме того, у них коэффициент покрытия процентов 3,7x, что относительно ниже, чем за последние 5 лет, которые колебались в районе 5-6x. Однако, поскольку снижение коэффициента покрытия процентов связано с падением доходов, вызванным пандемией, меня это не беспокоит, так как со временем ситуация восстановится.

Как видно из рисунка выше, срок погашения долга CLCT также хорошо распределяется со здоровым средним сроком до погашения около 3 лет.

В общей сложности 70% его долга приходится на фиксированные процентные ставки, которые обеспечивают уверенность в процентных расходах, а также уменьшают влияние роста процентных ставок. По этим причинам я не предвижу каких-либо проблем с денежными потоками для CLCT.

Хорошие REIT обычно имеют хорошую поддержку, и CLCT не является исключением. CLCT управляется CapitaLand China Trust Management Limited, дочерней компанией, зарегистрированной в Сингапуре, CapitaLand Limited, одной из крупнейших диверсифицированных групп по недвижимости в Азии.

Имея такого сильного спонсора, как CapitaLand, CLCT потенциально может получить доступ к более низким процентным ставкам по кредитам от финансовых учреждений благодаря своей репутации.

Кроме того, он также обеспечивает поток активов, которые CLCT может приобрести у CapitaLand. Это отличная новость, особенно после того, как CLCT расширила свою инвестиционную стратегию, которая открывает больше возможностей для приобретения различных видов активов, которые CapitaLand может иметь в Китае.

* Как правило, между REIT и его спонсором обычно существует соглашение о праве первого отказа. Таким образом, когда спонсор хочет продать свою собственность, REIT будет предложено право купить ее до того, как она будет предложена на открытом рынке.

Ранее CLCT могла инвестировать только в торговую недвижимость. Однако после объявления в сентябре 2020 г. CLCT теперь может приобретать диверсифицированный портфель недвижимости, а именно торговые, офисные и промышленные объекты (включая бизнес-парки, логистические объекты, центры обработки данных и комплексные разработки).

При этом появится более широкий пул инвестиционных целей, поскольку CLCT будет специализированной REIT, зарегистрированной в Сингапуре, для китайского бизнеса CapitaLand, не связанного с размещением, с доступом к каналам приобретения активов CapitaLand China. Расширение позволит CLCT использовать возможности на более широком рынке, которые соответствуют последнему 14-му пятилетнему плану Китая, направленному на укрепление своей внутренней базы.

Это расширение инвестиционной стратегии также обеспечивает диверсификацию секторов, потоков доходов, активов и арендаторов, что повышает способность CLCT предоставлять акционерам стабильные и устойчивые распределения в долгосрочной перспективе.

Ниже показаны различные типы активов, которые CapitaLand Retail China Trust может приобрести у своего спонсора в 3 раза больше, чем первоначально.

*Обратите внимание, что, хотя CLCT планирует диверсифицировать свои активы, у его спонсора до сих пор нет конвейера для логистических активов и центра обработки данных в Китае, хотя недавно он объявил о приобретении своего первого кампуса гипермасштабируемого центра обработки данных в Китае у AVIC Trust, который ожидается, что он будет завершен к 3 кварталу 2021 года.

Raffles City Chongqing (один из объектов торговой недвижимости CapitaLand)

Полный список имущества, принадлежащего CapitaLand, см. здесь по состоянию на 31 декабря 2020 года.

Расширяя свою инвестиционную стратегию, CLCT стремится расширить свое присутствие в новых секторах экономики. Сюда входят бизнес-парки, логистика, дата-центры и промышленные активы. В долгосрочной перспективе руководство надеется получить сочетание класса активов, состоящего примерно из 40 % комплексного развития, 30 % новых экономических активов и 30 % розничной торговли.

Это было разработано выше. Если NAV на единицу продолжит падать, цена акций CLCT может следовать аналогичной тенденции, поскольку каждая акция стоит меньше.

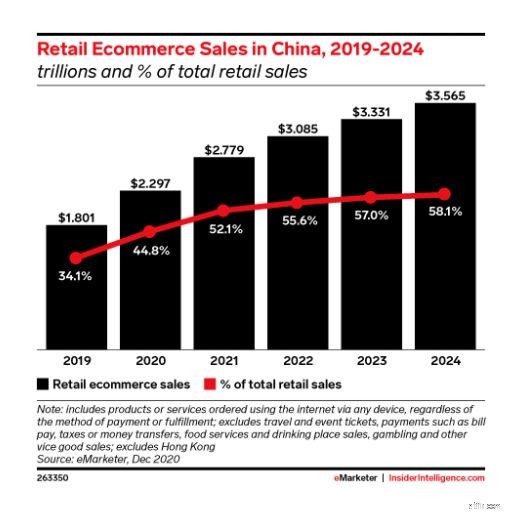

С появлением недорогих платформ доставки, таких как Taobao и Pinduoduo, онлайн-транзакции в Китае неуклонно росли в течение года. Этому росту также способствовала пандемия, случившаяся в прошлом году.

По прогнозам исследовательской компании eMarketer, к 2021 году 52,1 % от общего объема розничных продаж в Китае будет приходиться на транзакции электронной коммерции по сравнению с 44,8 % в прошлом году.

Впервые большая часть розничных продаж будет осуществляться через электронную коммерцию. Южная Корея занимает второе место, где только 28,9% розничного рынка приходится на онлайн. Для сравнения, онлайн-продажи в США составляют лишь 15% всех розничных продаж, в то время как в среднем по странам Западной Европы этот показатель составляет 12,8%.

eMarketer также сообщил, что в 2021 году продажи обычных магазинов, скорее всего, упадут на 9,8 % после падения на 18,6 % в прошлом году.

Если эта тенденция сохранится, CLCT, большая часть портфеля которой сосредоточена в торговых центрах, наверняка пострадает, и инвесторам CLCT определенно следует обратить внимание на это.

Это может быть одной из причин, по которой CLCT решила расширить свой инвестиционный портфель за счет других классов активов вместо того, чтобы полагаться исключительно на розничную торговлю.

Тем не менее, руководство понимает эту проблему и работает со своими арендаторами над их переводом на платформу электронной коммерции CapitaLand. Это позволяет CLCT применять современные маркетинговые подходы, такие как организация распродаж в прямом эфире и рекламных акций с групповыми покупками для своих розничных партнеров.

Данные, собранные с этих онлайн-порталов, также могут помочь арендаторам получить представление о предпочтениях и поведении потребителей, чтобы они могли лучше удовлетворять потребности потребителей, адаптируя свои продукты и предложения услуг.

Помимо многоканальной стратегии розничной торговли, CLCT также надеется позиционировать свои торговые центры как место, где люди собираются, чтобы пообщаться и повеселиться по выходным.

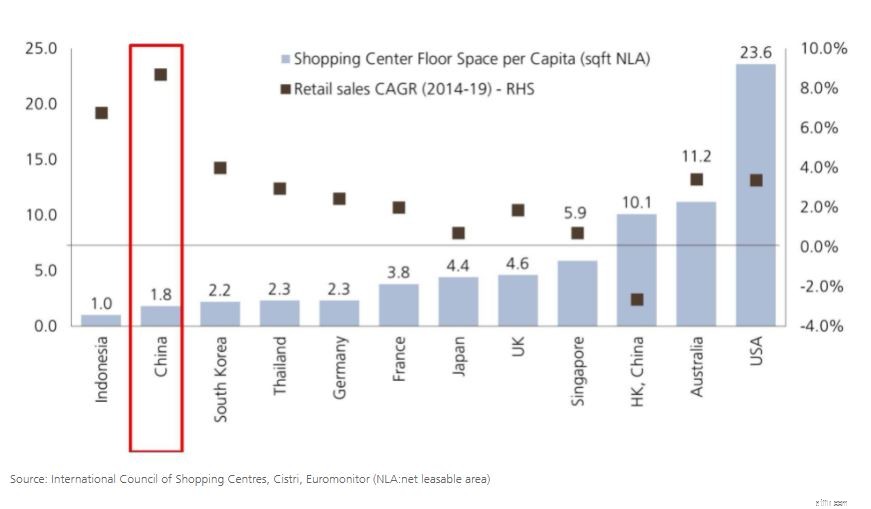

По данным UBS, в Китае также гораздо меньше торговых площадей на душу населения, чем на других развитых рынках. Я полагаю, что в условиях слабого проникновения в сферу розничной торговли и растущего уровня доходов китайских граждан розничные торговые центры могут процветать в течение следующего десятилетия.

В рамках исследования UBS также считает, что партнерство с онлайн-гигантами и стремление к «опыту или удобству» станут ключевыми факторами успеха этих торговых центров. Я считаю, что это аспект, над которым CLCT работает или над которым работает.

В будущем, когда CLCT диверсифицирует расширение своего инвестиционного портфеля за счет других активов, влияние этой тенденции электронной коммерции не будет таким значительным, как сейчас. Тем не менее, мы должны учитывать этот риск.

Итак, CLCT сейчас по хорошей цене? Давайте посмотрим на его оценки.

Текущий коэффициент PB CLCT составляет около 0,89. По сравнению со средним историческим значением около 1,0 я бы сказал, что CLCT немного недооценен. на данный момент.

Для сравнения, коэффициент PB его аналогов Sasseur REIT, BHG Retail REIT и Dasin Retail Trust составляет 1,01, 0,63 и 0,52 соответственно. Соотношение PB CLCT, кажется, соответствует сектору.

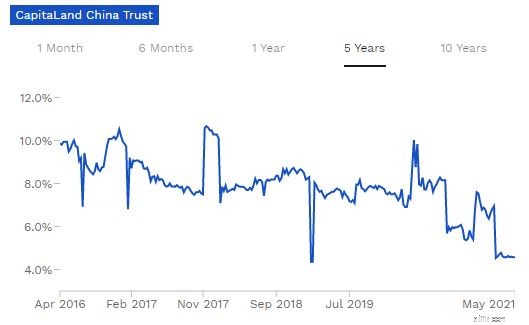

С годовой дивидендной доходностью 4,67% в настоящее время CLCT кажется переоцененной по сравнению со средней доходностью 8%.

При этом, если бы мы использовали дивиденды за 2019 финансовый год (9,8 цента на акцию) вместо дивиденда за 2020 финансовый год, где на его прибыль повлияла пандемия, CLCT потенциально могла бы принести 7,2% при текущей цене акций, что представляет большую ценность для инвестора.

Как крупнейшая и старейшая S-REIT, ориентированная на Китай, CapitaLand China Trust является хорошим индикатором внутреннего роста Китая. Таким образом, CLCT - это покупка для меня. Двигаясь вперед, я могу подумать о добавлении этого REIT в свой портфель, если все пойдет хорошо.

При этом мы должны продолжать следить за падением NAV на акцию, и, учитывая, что инвестиционный мандат CLCT недавно расширился, я полагаю, что в краткосрочной перспективе они продолжат свои приобретения. Это может означать более льготное размещение и частное размещение в ближайшие годы для привлечения капитала с рынка капитала.

Будучи студентом, я все еще ограничен своим капиталом, и отказ от участия в таких предложениях может существенно размыть мои активы. Это причины, по которым я все еще сдерживаюсь, но если вы верите в рост CLCT и Китая и не имеете ограниченного инвестиционного капитала, CLCT может стать счетчиком, на который вам стоит обратить внимание.

China Evergrande объявил дефолт по своему долгу, сообщает Fitch Ratings

Фондовый рынок сегодня:озабоченность Китая, сдерживание стимулирующих мутных рынков

Является ли Genting Singapore (SGX:G13) разумной ставкой? Вот наш анализ

2 лучших инвестиционных фонда для долгосрочных инвесторов

Должны ли инвесторы снова доверять Китаю после краха таких акций, как TAL Education?