2020 год был исключительным годом, когда пандемия ускорила тенденции цифровизации, поскольку люди работали из дома и совершали покупки в Интернете. Вместе с внедрением новых технологий, таких как 5G, искусственный интеллект и Интернет вещей, мы испытали всплеск данных и вычислительных мощностей.

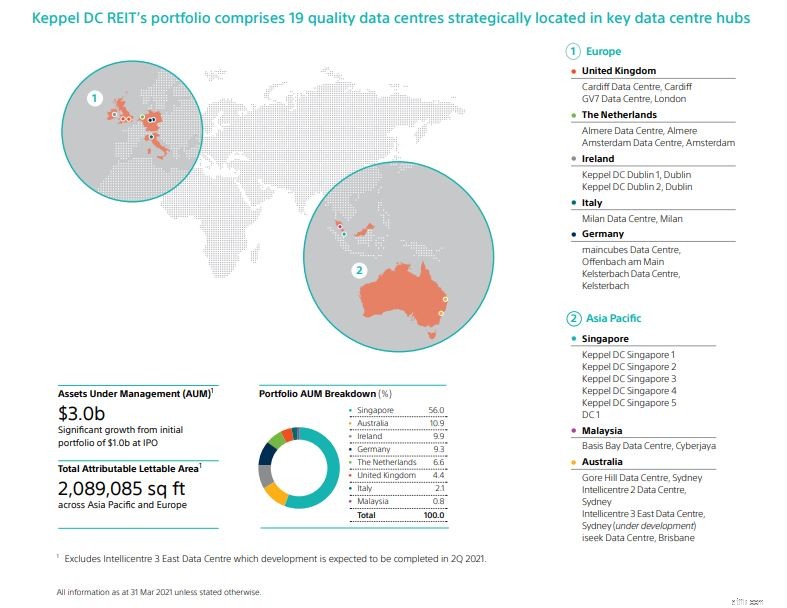

В результате неудивительно, что спрос на инфраструктуру центров обработки данных увеличился во всем мире. Keppel DC REIT (SGX:AJBU), чистая REIT центра обработки данных с более чем 19 центрами обработки данных по всему миру, является одним из крупнейших победителей от пандемии:цена акций выросла на 60% с момента ее минимума.

Перенесемся в 2021 год. Цена акций Keppel DC REIT сейчас находится в нисходящем тренде, несмотря на отличные финансовые результаты.

Почему при таких радужных перспективах цена акций падает?

Инвесторам не рекомендуется спекулировать почему цена акций падает, так как трудно определить фактическую причину.

Однако выявление возможных причин падения цены акций могло бы помочь нам в принятии решения.

Например, если это падение из-за плохого управления, это может означать, что фундаментальные показатели компании ухудшились и их следует убрать из наших активов. Однако если снижение вызвано настроениями инвесторов, такими как «отсутствие интереса» или страх, лучше держать акции в ожидании восстановления.

Итак, вот пять возможных причин, по которым цена акций Keppel DC REIT находится в нисходящем тренде.

Во время пандемии Covid 19 многие акции «оставайся дома» показали хорошие результаты. Такие компании, как Zoom, Google и SEA, добились выдающихся результатов с точки зрения роста доходов. Аналогичным образом, центры обработки данных, которые поддерживают рост этого «оставающегося дома», преуспевают, поскольку спрос на их инфраструктуру увеличивается.

Увидев такую возможность в условиях пандемии, многие инвесторы были весьма оптимистичны. Keppel DC Reit, что привело к росту стоимости ее акций.

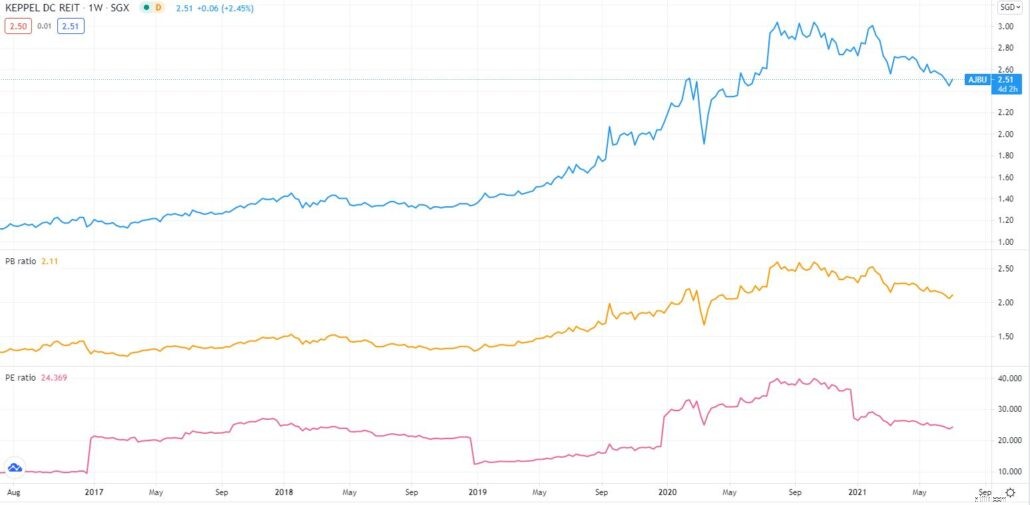

Источник:TradingView

В целом считается нормальным, если цена акций компании растет вместе с ее прибылью и стоимостью активов. Однако для Keppel DC Reit цена акций росла значительно быстрее, чем балансовая стоимость и стоимость активов. . В результате его коэффициент PB (оранжевый) и коэффициент PE (розовый) превысили свои исторические средние значения, что указывает на то, что он стал переоцененным.

Теперь, когда цена ее акций упала на 18 %, текущие PB, равные 2,11, и PE, равные 24,369, вернулись к своим историческим средним значениям. , что указывает на то, что цена акций Keppel DC Reit просто вернулась к среднему значению.

Если присмотреться, то неделя, когда цена акций Keppel DC REIT упала, совпадает с результатами прибыли компании за первый квартал 2021 года. Это может указывать на то, что его последний результат был не таким хорошим, как ожидалось.

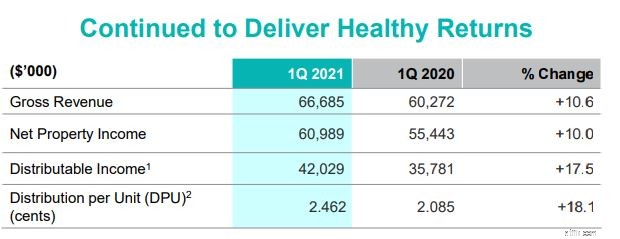

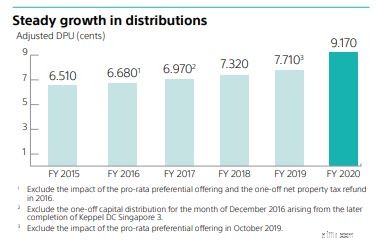

Не обманывайте себя; Keppel DC REIT показал отличные результаты в первом квартале 2021 года. За первый квартал 2021 года компания получила распределенный доход в размере 42 млн долларов*, что на 17,5 % больше по сравнению с аналогичным периодом прошлого года. .

Точно так же его Распределение на единицу (DPU)* выросло на 18,1% до 2,462 цента в годовом исчислении. .

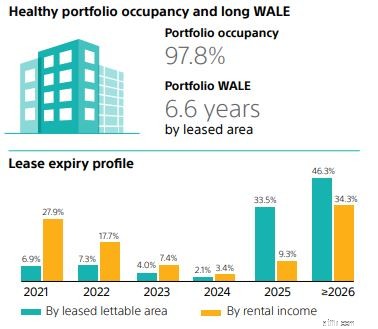

При длительном средневзвешенном сроке аренды (WALE) в 6,6 года заполняемость портфеля остается стабильной на уровне 97,8%.

* Распределяемый доход включает резервы капиталовложений. Keppel DC REIT объявляет о распределении раз в полгода. За квартал, закончившийся 31 марта 2021 года, распределение не объявлялось.

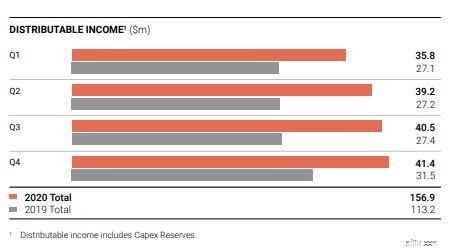

Однако если вы сравните эти показатели с результатами за 2020 финансовый год, они расскажут вам другую историю

В 2020 финансовом году прибыль Keppel DC REIT зафиксировала рост на 38,6%. распределяемый доход до 156,9 млн долларов США и увеличение DPU на 20,5 %. до 9,17 центов. Этот рост намного выше, чем рост в первом квартале 2021 года, что означает, что рост Keppel REIT замедлился.

Хотя его наполняемость остается высокой и составляет 97,8 %, показатель WALE несколько снизился с 6,8 до 6,6 лет. .

Суммируя эти показатели, мы можем сделать вывод, что результаты Keppel DC REIT в первом квартале 2021 года не оправдали ожиданий инвесторов.

После двух месяцев отсутствия движения в цене акций Keppel DC REIT 28 апреля началось дальнейшее падение. Интересно, что это совпало с объявлением о расширении инвестиционного мандата Keppel DC REIT.

После этого объявления Keppel DC REIT больше не будет представлять собой REIT, основанный исключительно на данных, поскольку теперь он будет включать недвижимость и активы в секторе цифровой связи. Официальная причина Keppel DC REIT заключалась в том, что это расширение полномочий позволит Keppel DC REIT продолжать инвестировать в активы со стабильными денежными потоками, привлекательной доходностью и растущей доходностью. .

Тем не менее, я сомневаюсь в основной цели этого расширения, поскольку вместе с этим объявлением Keppel DC сделал еще одно объявление о предлагаемых инвестициях в сетевой актив M1 (подробнее об этом позже). Так расширил ли Keppel DC REIT свой мандат, чтобы включить M1 в свой портфель, или все было наоборот?

Я не уверен, но к вашему сведению, M1 является дочерней компанией Keppel Corporation. Точно так же Keppel DC REIT может быть полностью связан с Keppel Corporation.

Да, Keppel DC REIT сохранил свои инвестиции в M1 на уровне 2,6% от общего портфеля и указал, что такие инвестиции в инфраструктуру вряд ли превысят 10% его активов. . Однако с этим расширением мандата Keppel DC REIT перестала быть чистой игрой REIT и, следовательно, не должна торговаться с такой высокой премией, по которой обычно находится сектор. . Падение цены акций может быть сигналом о таких настроениях на рынке.

Объявив о расширении своего инвестиционного мандата, Keppel DC REIT подписала необязывающее соглашение с Keppel DC REIT о предлагаемых инвестициях в сетевой актив M1. .

Вот как это будет работать:

Эта сделка, безусловно, пойдет на пользу M1, так как высвободит ее капитал. Однако этого нельзя сказать о Keppel DC REIT, поскольку я не вижу большой синергии между этим и его текущим портфелем центров обработки данных.

С другой стороны, ожидается, что Keppel DC REIT будет получать фиксированный доход в размере 11 миллионов долларов в год в течение следующих 15 лет. Согласно анализу DBS, это даст внутреннюю норму доходности 9,3% в течение 15 лет, а также возможное увеличение дивиденда Keppel DC REIT на единицу (DPU) на 4% до 5,2% .

Несмотря на это, инвесторы могут не купить его. Увидев, как плохо дела у Singtel, я уверен, что у многих есть сомнения и по поводу M1.

Тем не менее, эти предлагаемые инвестиции все еще находятся на ранней стадии и подлежат утверждению регулирующими органами, и может даже потребоваться внеочередное общее собрание акционеров для получения одобрения акционеров.

Центры обработки данных потребляют много энергии, и по мере роста спроса на эту инфраструктуру рано или поздно могут возникнуть проблемы с выбросами. Фактически, по оценкам Международного энергетического агентства, центры обработки данных потребляют около 1% электроэнергии в мире.

В Сингапуре с этим намного хуже. В 2020 году центры обработки данных в Сингапуре использовали 7 % от общего объема электроэнергии. , что является значительной суммой, учитывая наши текущие ограничения мощности. В результате правительство временно приостановило строительство новых центров обработки данных. решить проблему до того, как она выйдет из-под контроля.

Да, центры обработки данных будут выгодны в краткосрочной перспективе из-за остановки, так как доход от аренды увеличился из-за нехватки . Однако в долгосрочной перспективе это задушит любой органический рост Keppel DC REIT. , крупнейшим холдингом которого по-прежнему является Сингапур.

Я считаю, что Keppel хочет продолжать инвестировать в центры обработки данных в Сингапуре, потому что город-государство остается привлекательным центром обработки данных в регионе с надежной подводной кабельной сетью и низким риском стихийных бедствий. В результате эта пауза может остановить любой рост, к которому она стремится.

Это может быть одной из причин недавнего падения акций.

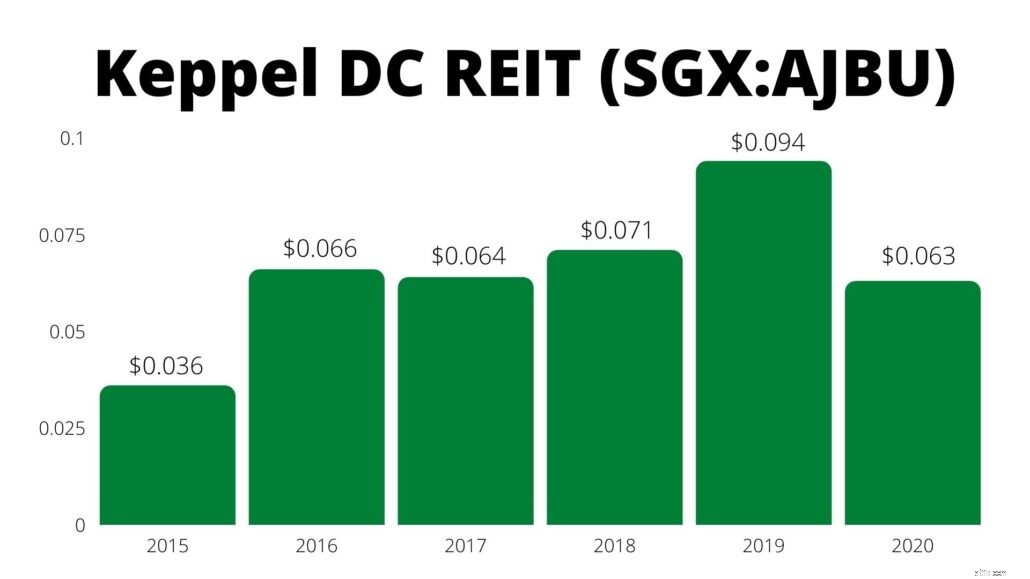

С момента листинга Keppel DC REIT 12 декабря 2014 года компания выплачивает дивиденды:

Его дивидендная доходность не была стабильной, но этого следовало ожидать, учитывая, что это молодой REIT, которому пришлось иметь дело с новым деловым миром после Covid.

| Год | Выплата дивидендов (SGD) | Дивидендная доходность |

|---|---|---|

| 2020 | $0,063 | 2,67% |

| 2019 | $0,094 | 3,95% |

| 2018 | $0,071 | 3% |

| 2017 | $0,064 | 2,71% |

| 2016 | $0,066 | 2,79% |

| 2015 | $0,036 | 1,5% |

Подводя итог, выше приведены пять потенциальных причин, по которым Keppel DC REIT падает в последние месяцы. Конечно, мы не можем быть на 100% уверены, что является настоящей причиной, но я надеюсь, что вы лучше понимаете проблемы Keppel DC REIT.

Стоит ли продолжать инвестировать в Keppel DC REIT?

На сегодняшний день Keppel DC REIT DPU постоянно растет и имеет высокий процентный охват в 13,1x. В сочетании со здоровой заполняемостью портфеля и длинным WALE, я считаю, что это отличный REIT для владения.

Я считаю, что даже без пандемии тенденция к цифровизации сохранится, и Keppel DC REIT в конечном итоге выиграет от этого. При текущей цене я бы сказал, что это справедливая цена, и инвесторы могут рассмотреть возможность открытия начальной позиции, если им нравятся акции и их не останавливают пять вышеперечисленных причин.

Но прежде чем что-либо предпринять, спросите себя:есть ли лучшие возможности для инвестиций?

Есть так много игроков в области центров обработки данных, таких как Ascendas REIT и Mapletree Industrial Trust, которые значительно выросли благодаря пандемии.

Кроме того, вскоре у нас может появиться еще один дата-центр REIT от Digital Realty (NYSE:DLR), поскольку он рассматривает возможность IPO в Сингапуре. Так как это глобальный бренд с более чем 290 центрами обработки данных в Техасе, будет ли этот «новичок» лучшим выбором для центров обработки данных?

Вам придется решить, что лучше для вас в будущем!

Или, если вы предпочитаете стратегию, которая прояснит ваши инвестиционные решения, Крис расскажет, как он вышел на пенсию в своем портфеле дивидендов. Вы можете узнать больше здесь.