Можно сказать, что группа 11 является самой неудачливой группой выпускников мастер-класса по досрочному выходу на пенсию (ERM) на сегодняшний день, поскольку класс проводился 11 января 2020 года, примерно за две недели до того, как вирус COVID-19 ударил. Поскольку большинство других тренеров не любят говорить о неэффективных портфелях, изучение Пакета 11 предоставляет уникальную возможность рассмотреть, как приличный процесс инвестирования денег может привести к небольшим инвестиционным потерям.

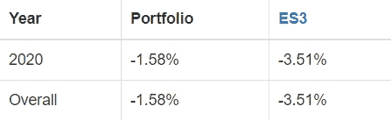

Если вы посмотрите на общую производительность портфеля по сравнению с STI ETF, производительность на самом деле вполне приемлемая.

Портфель оправдал свои защитные ожидания, потеряв всего 1,58% по сравнению с 3,51% убытков STI ETF.

Стратегически создание портфолио имело один недостаток, с которым я должен быть предельно честен.

11 января 2020 года первоначальная идея заключалась в том, чтобы пойти на «риск» и пойти на несколько более высокий риск, чтобы портфель мог использовать потенциал роста любой рыночной прибыли. На этот раз также произошло ключевое изменение в поведении студентов — предыдущие группы выбирали портфели REIT с более низкой доходностью, чтобы добиться еще более низкой волатильности. Эта партия фактически проголосовала за более качественные счетчики REIT с гораздо более низкой средней доходностью, чтобы получить больше прироста капитала. В целом дизайн портфеля отражал оптимизм рынков в течение Нового года.

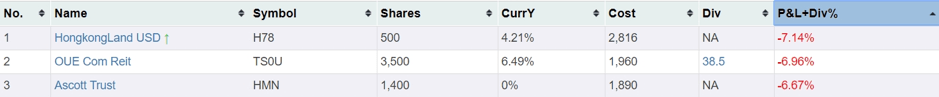

Рассмотрим три счетчика с наихудшими показателями. в портфолио:

Партия выбрала землю Гонконга с широко открытыми глазами, будучи широко заинтересованной в этом дешевом счетчике, поскольку он представляет собой самый безопасный способ ускорить восстановление Гонконга. Ascott Trust и OUE Commercial Trust сделали бы приличные инвестиции, если бы не вспышка вируса.

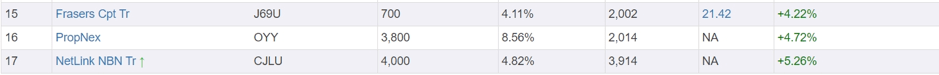

Портфолио не лишено основных защитных сил, и вот три наиболее эффективных счетчика. :

Ясно, что вирус не поразил все REIT равномерно. Frasers Centrepoint Trust преуспела, потому что почти не пострадала посещаемость торговых центров в центре города. NetLink Trust был большим победителем в этом вирусном сезоне и регулярно внедрялся счетчиком, начиная с пакета 3.

Интерес представляет счетчик PropNex. Когда класс выбрал PropNex, он вообще не основывался на количественной модели. Он был введен на основе единодушно положительных брокерских отчетов по этому счетчику и показал рост в 2020 году. Ожидалось, что эти акции не будут работать во время вспышки вируса, но оказалось, что они спасают от низкой производительности.

17 000 долларов США с кредитным плечом до 34 000 долларов США были инвестированы в портфель Пакета 11. Поскольку основная политика программы ERM заключается в том, чтобы инструктор был заинтересован в игре (или даже душой в игре), в портфель было вложено дополнительно 5000 долларов, когда сообщество ERM выбрало NetLink Trust, Mapletree North Asia Commercial Trust, Cromwell REIT. , OCBA и Hong Kong Land для инъекций. Размер портфеля сейчас составляет около 44 000 долларов.

В связи с тем, что вирус COVID-19 заразил европейские и ближневосточные страны, ситуация ухудшится, прежде чем станет еще лучше. Партия 11 должна подготовиться к дальнейшим потерям. Тем не менее, как и в случае с защитным характером всех портфелей ERM, созданных его студентами, я ожидаю, что портфель со временем создаст защитную подушку дивидендов.

Это почти гарантирует его эффективность относительно рыночного ориентира индекса STI.

Читайте по теме:Как защитные портфели выдерживают вирус Covid-19

Узнайте, как досрочно выйти на пенсию с защитным портфелем дивидендов, в этой сессии.