Мелтдауны. Мелтдауны. Мелтдауны. Все это чертовски беспокоит. Собирается ли вирус раздавить мои активы? Рынок рухнет?

Без данных просто невозможно успокоиться. Итак, вот некоторые данные. Но сначала несколько поучительных советов от великих людей.

Питер Линч

«Инвесторы, готовящиеся к исправлениям или пытающиеся предвидеть исправления, потеряли гораздо больше денег, чем сами исправления. Я не припомню, чтобы хоть раз видел имя рыночного таймера в ежегодном списке самых богатых людей мира Forbes. Если бы действительно можно было предсказать исправления, можно было бы подумать, что кто-то заработал бы миллиарды, сделав это ».

Вальтер Шлосс

«Я не умею рассчитывать время на рынке, поэтому, когда люди спрашивают меня, что, по моему мнению, делает рынок, их предположение оказывается таким же хорошим, как и мое».

Сет Кларман

«На самом деле никто не знает, что будет делать рынок; попытки предсказать это - пустая трата времени, а инвестирование, основанное на этом прогнозе, - спекулятивное мероприятие ».

Уоррен Баффет

«Знаете, люди говорят, что сейчас неопределенное время. Знаешь, все время неопределенно. Я имею в виду, что это было неуверенно - в 2007 году мы просто не знали, что это было неопределенным. Это было - неопределенно 10 сентября 2001 года. Это было неуверенно 18 октября 1987 года, вы просто этого не знали. Смотрите на колебания рынка как на своего друга, а не как врага; извлекать выгоду из глупости, а не участвовать в ней ».

Чарли Мангер

«В любой момент я возьму кого-нибудь, кто просто скажет:« Я не знаю », что может сделать отдельная акция или рынок в целом (в ближайшем будущем и даже намного дольше) по сравнению с теми, кто готов делать прогнозы. Лучше просто время от времени ожидать сложных рыночных условий и осознавать, что эти трудности могут совсем не походить на те, что были в прошлом; поддерживайте разумные, но консервативные ожидания, и в конечном итоге будете приятно удивлены, если дела пойдут немного лучше ».

Бенджамин Грэм

«В последний раз я делал какие-либо рыночные прогнозы в 1914 году, когда моя фирма сочла меня подходящим для написания ежедневных рыночных писем на основании того факта, что у меня был месячный опыт. С тех пор я перестал делать прогнозы ».

В статье «Паевые инвестиционные фонды:анализ рисков и эффективности для принятия решений» Джон Хаслем резюмирует исследования, проведенные с участием менеджеров паевых инвестиционных фондов, чтобы понять, насколько хорошо профи могут рассчитывать рынки для увеличения своей общей доходности.

То, что он находит, не внушает доверия.

Из 13 процитированных исследований ни одно не показало, что менеджеры паевых инвестиционных фондов могут рассчитывать время на рынке - то есть уходить с рынка до сильного падения и вкладываться в акции до отскока . - в любой степени.

То, что менеджеры делали успешно, не могло делать это последовательно, и большинство менеджеров по времени рынка подвергались значительно большему риску.

Насколько больше риска?

Неспособность правильно рассчитать время на рынке может снизить вашу прибыль. По словам Хаслема, максимальный риск падения в два раза больше, чем максимальный потенциал роста. Более того, менеджерам потребуется минимум 69% точности, чтобы превзойти стратегию «покупай и держи»! Они должны быть правы 7 из 10 раз! Быть правым в 100% случаев, чтобы избежать падения рынка, но правильно рассчитывать время для повторного входа на рынок только в 50% случаев, все равно было бы хуже, чем обычная стратегия покупки и удержания…

Как заметил один из авторов исследования.

Что касается чистых запасов , вы действительно должны быть в игре, когда наступят эти хорошие годы, иначе вы неизбежно проиграете.

То же самое и с S&P 500. Одно из исследований, на которое ссылается Хаслем, показало, что из 64 охватываемых лет крупные рыночные скачки были сконцентрированы всего за 55 месяцев - 7,1% изученных месяцев принесли большую часть прибыли S&P 500!

Еще одно темное открытие заключается в том, что рыночные таймеры имеют плохую тенденцию выходить с рынка после его падения и выходить на рынок после того, как он уже вырос. . Это заставляет рыночный таймер не только терпеть сильное падение, но и пропускать неизбежный скачок цены!

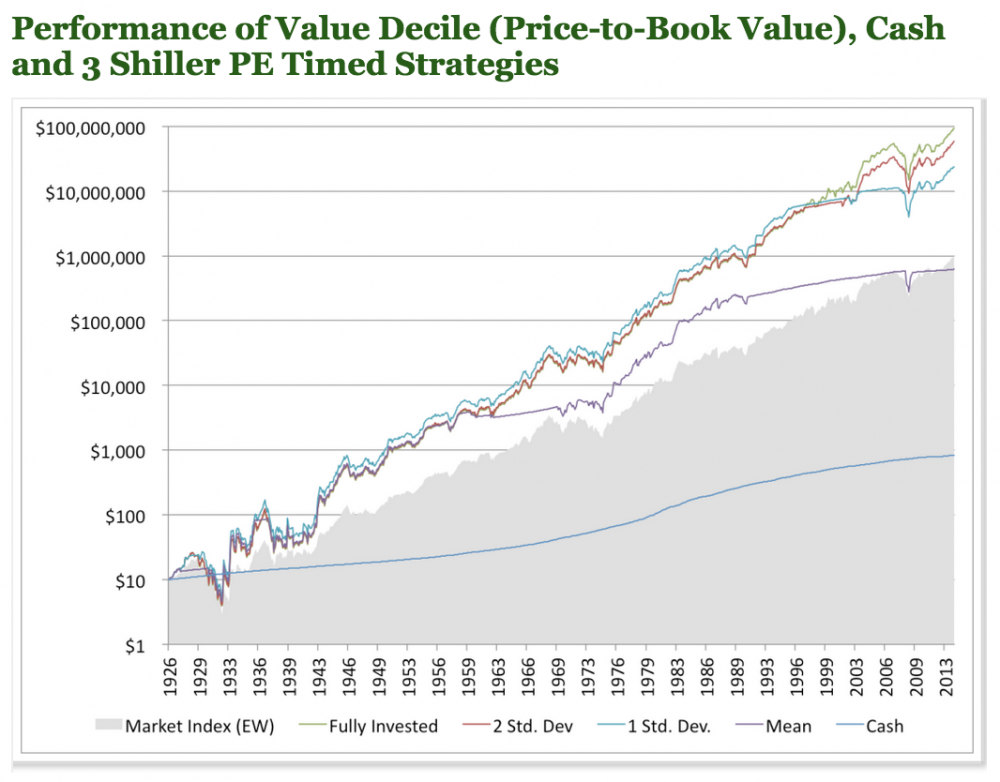

Один из возможных способов сделать это - использовать Shiller PE в качестве инструмента оценки и перевести портфель в наличные при некотором заданном уровне переоценки. Приведенные ниже бэктесты показывают доходность и просадку для выхода на четырех различных уровнях коэффициента PE по Шиллеру, от агрессивного до консервативного ».

Диаграмма Тобиаса показывает эффективность рынка, а также эффективность стратегии низкой цены на балансовую стоимость, которая всегда полностью инвестируется. По сравнению с этими двумя есть 3 стратегии, которые выходят с рынка в пользу удержания наличных.

К несчастью для рыночных таймеров повсюду, полностью инвестированная стратегия показала лучшие результаты на протяжении всего теста.

Посмотрим:

В приведенном выше тесте;

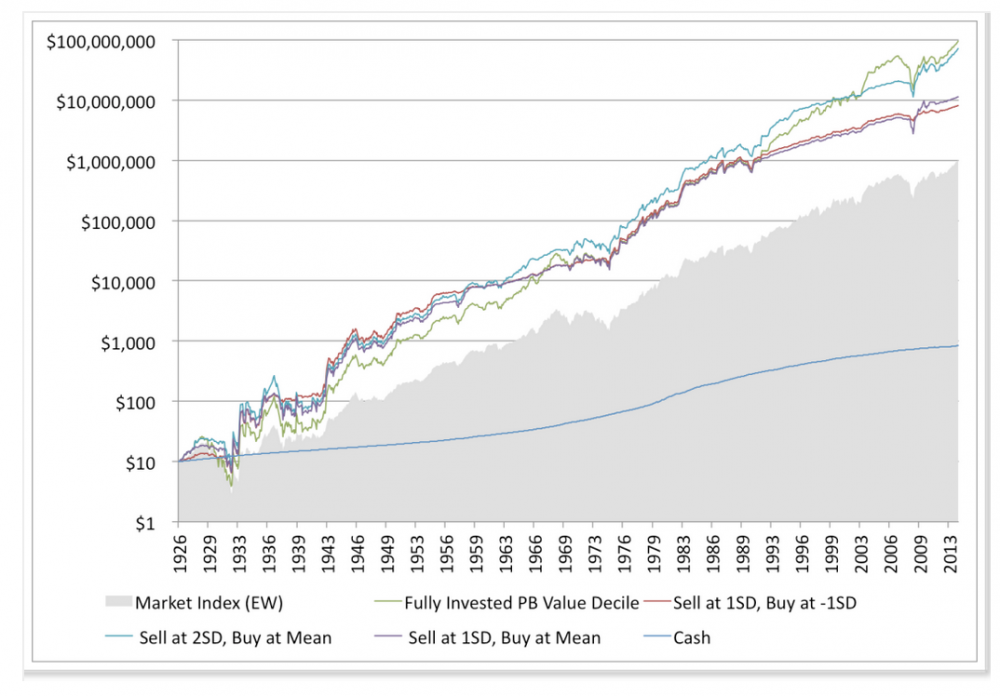

Затем Тобиас посмотрел, что произойдет, если эти стратегии хеджируют рынок, чтобы получить прибыль от падения, а затем отступят только после того, как рынок вернется к различным низким оценкам. Составные доходности были почти идентичны:

Полностью инвестировано - 20%

Продам по цене 1 кв. Дев., Купить по -1 Стд. Dev. заработали 15%

Продам 2 ст. Девелопмент, покупка со средней прибылью 19,3%

Продам по цене 1 кв. Dev., Покупка со средней прибылью 15,9%

Он также попробовал стратегию Грэма 75-25 акций-облигаций, но обнаружил, что она также значительно уступает простой стратегии покупки и удержания.

Тобиас смог превзойти обычную стратегию покупки и удержания только за счет сложного взаимодействия между использованием кредитного плеча, продажей со стандартным отклонением в 3 раза и последующим хеджированием рынка на пути вниз - но даже тогда эта стратегия опережала рынок только на 1,9% в год… и время от времени она все еще подвергалась значительному падению стоимости портфеля.

Другими словами, несмотря на всю сложность, инвесторы по-прежнему не могли избежать падения стоимости своих активов.

Вот и все, чтобы использовать оценку для определения времени рынка.

Я игнорирую это. Ага. Ты слышал меня. Мне плевать.

Время не имеет значения. Это просто рынки. Когда рынки идут вверх и вниз, это жизнь. Вы можете принять участие, или вы можете отсидеться и позволить инфляции съесть вас заживо и поверьте мне, инфляция съест вас заживо.

На мой взгляд, если вы не инвестируете или не зарабатываете сверхвысокую зарплату, ваш выход - просто инвестировать.

Хорошие рынки, плохие рынки, обвальные рынки, кого это волнует? Просто будь дисциплинированным.

Что защищает вас ночью?

Если вы просто следуете строгой, хорошо внедренной системе, вы можете заработать хорошие деньги - хорошие годы, плохие годы или легендарные плохие годы.

Например, Эван Блекер, который совместно управляет нашей службой Net Net Hunting Singapore, имеет среднегодовой темп роста 22,5% за последние пять лет.

Вы вообще понимаете значение этого?

Ты действительно?

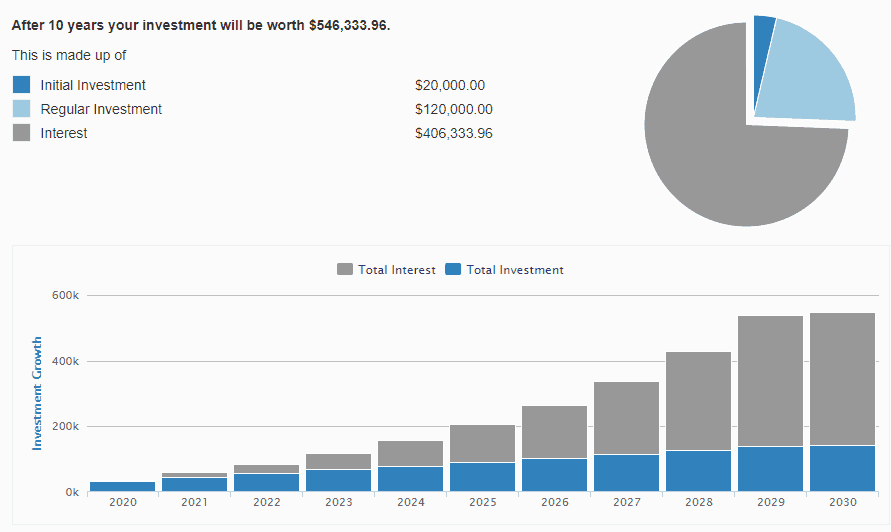

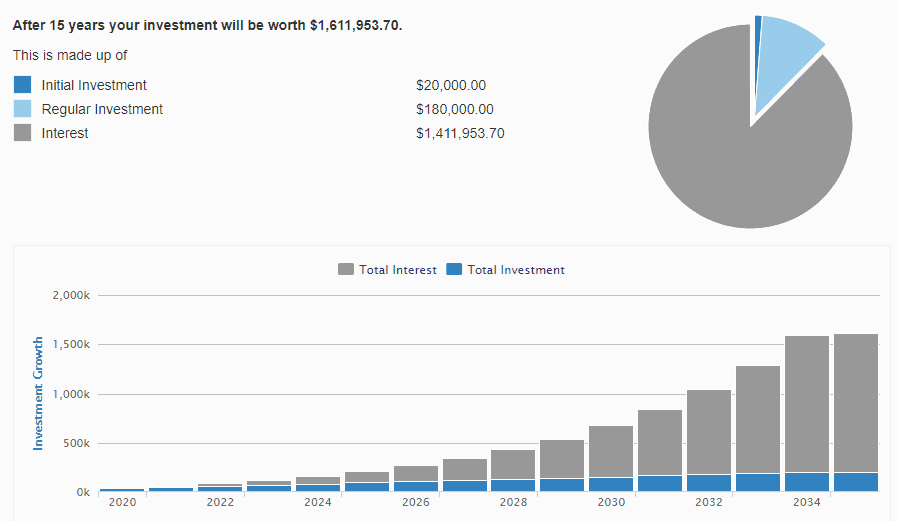

Простая составная математика, предполагающая, что вы начали с капитала в 20 000 долларов и вложили только 12 000 долларов сбережений в год, дает вам 546 000 долларов в конце десяти лет.

Что, если вы продолжите инвестировать еще пять лет?

Общая стоимость вашего портфеля взлетает до 1,6 миллиона долларов

Конечно.

Все мы знаем, что рыночная доходность примерно непостоянна. Но мы все также думали, что никто не сможет добиться больших прибылей из года в год в течение последних пяти лет.

Но Эван сделал. Его выборка чистых чистых акций, которая проходит через тщательный процесс отбора и оценки, демонстрирует то, что мы знаем - что стоимостное инвестирование не умерло, время не имеет значения, и что вам просто нужно покупать дешево и оставаться сосредоточенными, чтобы получить хорошая отдача.

Мы сделали все возможное, чтобы сервис Net Net Hunting был доступен для обычных людей. Подписка стоит 46,67 долларов в месяц. Мы уверены, что это оптимальное соотношение цены и качества, и мы будем рады видеть вас в долгосрочной перспективе.

Участвуйте или не участвуйте. Тебе решать. Просто помните, что просто покупка дешевых товаров превзошла рынки. Никакая сложность не позволила избежать падения стоимости. И никакие горячие порывы не должны побуждать вас делать «горячие выборы».

Вы можете узнать больше о Net Net Hunting Singapore здесь.