Принцип Парето, также известный как правило 80/20, гласит, что для многих событий примерно 80% следствий возникают из-за 20% причин. Если мы перенесем этот принцип на инвестирование, это будет означать, что 80% прибыли приходится только на 20% сделок, которые мы совершаем в нашем портфеле. Это означает, что большую часть времени мы будем чувствовать, что наши сделки не работают, и мы только делаем наших брокеров счастливыми.

Станем ли мы прибыльными трейдерами/инвесторами, на самом деле зависит от того, как мы воспримем этот принцип Парето. Те, кто не желает смириться с этим, всегда будут искать ту идеальную стратегию, которая позволит зарабатывать деньги практически на каждой сделке. Даже когда выгодная стратегия находится прямо перед их глазами, они быстро откажутся от нее, когда увидят, что она не работает в очень узком, конкретном случае. Вот почему мы всегда читаем в СМИ заявления о том, что какая-то стратегия больше не работает.

С другой стороны, те, кто соглашается с тем, что в принципе Парето нет исключений, сосредоточатся на том, чтобы доить как можно больше 20%, сводя к минимуму ущерб от остальных 80%. Подход следования за трендом, который я преподаю на курсе количественного инвестирования, подчиняется тому же правилу 80/20. Во вселенной акций промышленного индекса Доу-Джонса следование за трендом работает хорошо для одних акций, хуже для некоторых и совершенно неэффективно для остальных. Впрочем, это не имеет значения, так как в итоге все получается на уровне портфеля. Давайте рассмотрим некоторые конкретные примеры акций для каждого случая, прежде чем переходить к уровню портфеля.

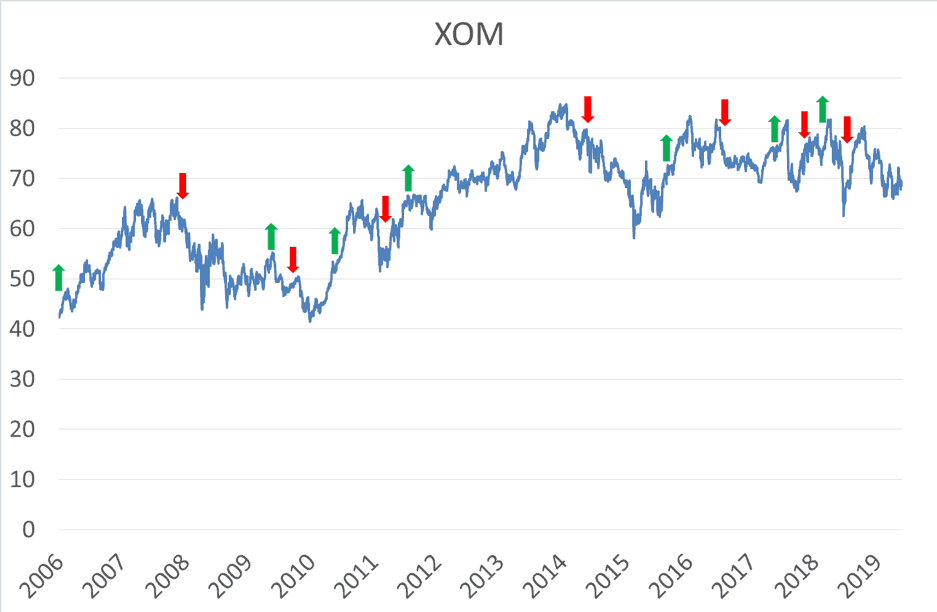

Начнем с плохого. Это пример следования за трендом, имеющего безразличный результат по сравнению с простой покупкой и удержанием акций. Ниже приведен биржевой график XOM, начиная с 2006 года, с сигналами следования за трендом, обозначенными зеленой и красной стрелками. Когда появятся зеленые стрелки, мы покупаем акцию. При появлении красных стрелок закрываем позицию.

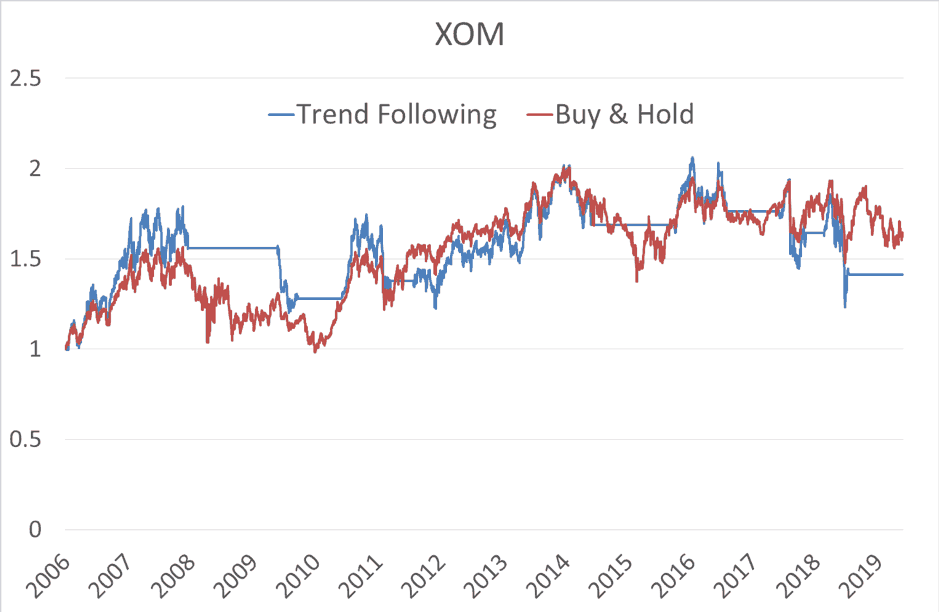

Ниже приведено сравнение графика NAV между подходом следования за трендом и подходом «купи и держи» для XOM.

1 доллар, инвестированный в 2006 году, сегодня при любом подходе становится примерно 1,50 доллара. Ясно, что вся торговля в XOM и обратно была пустой тратой времени.

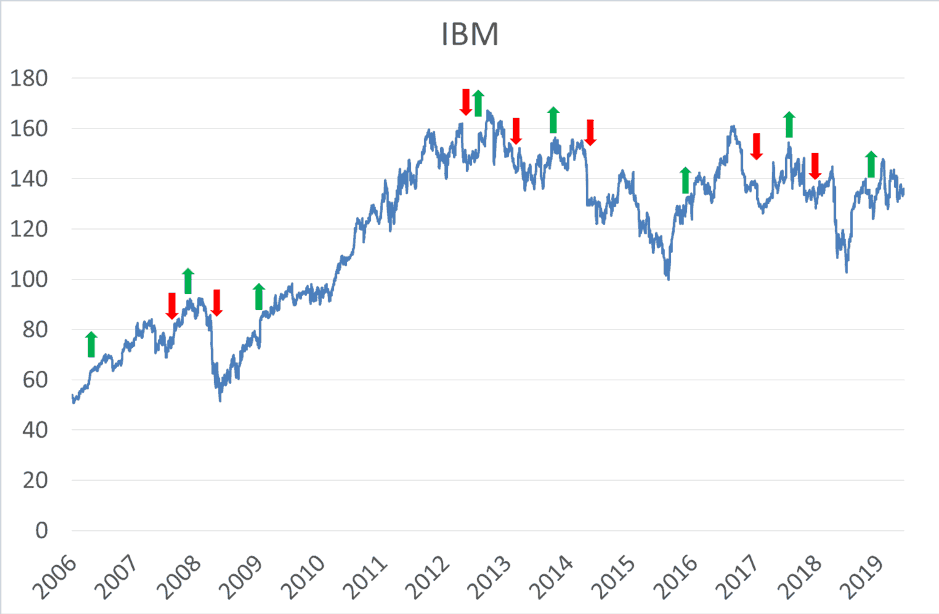

Если вы считаете, что пример XOM был плохим, IBM может стать идеальным примером для скептиков, следующих за трендом, чтобы объявить, что следование за трендом мертво.

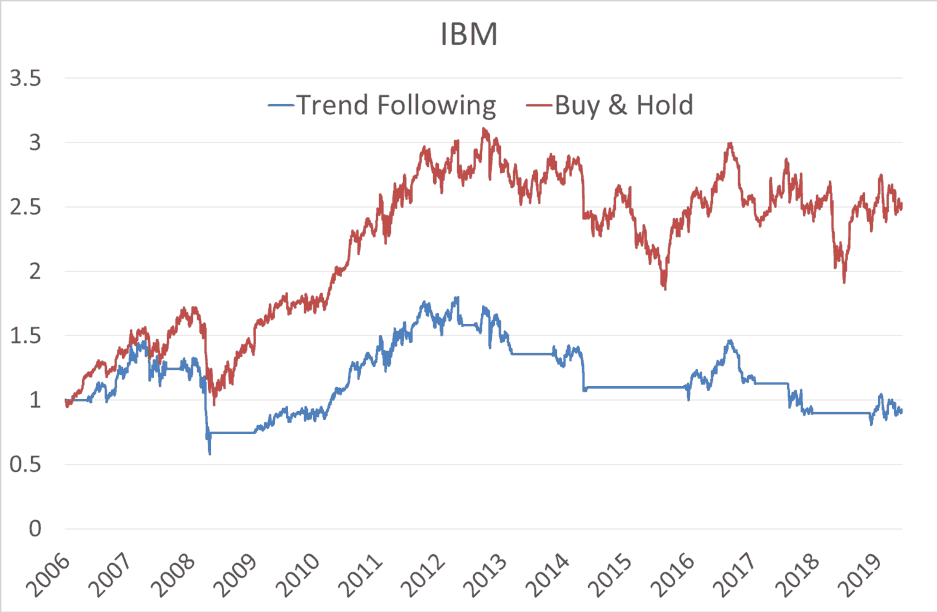

1 доллар, вложенный в 2006 году, сегодня превратился бы в 0,90 доллара, если использовать подход следования за трендом, тогда как, если бы вы только что купили IBM с первого дня и держали его до сегодняшнего дня, 1 доллар превратился бы примерно в 2,50 доллара! Следование тренду не только увеличивает ваши торговые комиссии, но и приводит к потере денег!

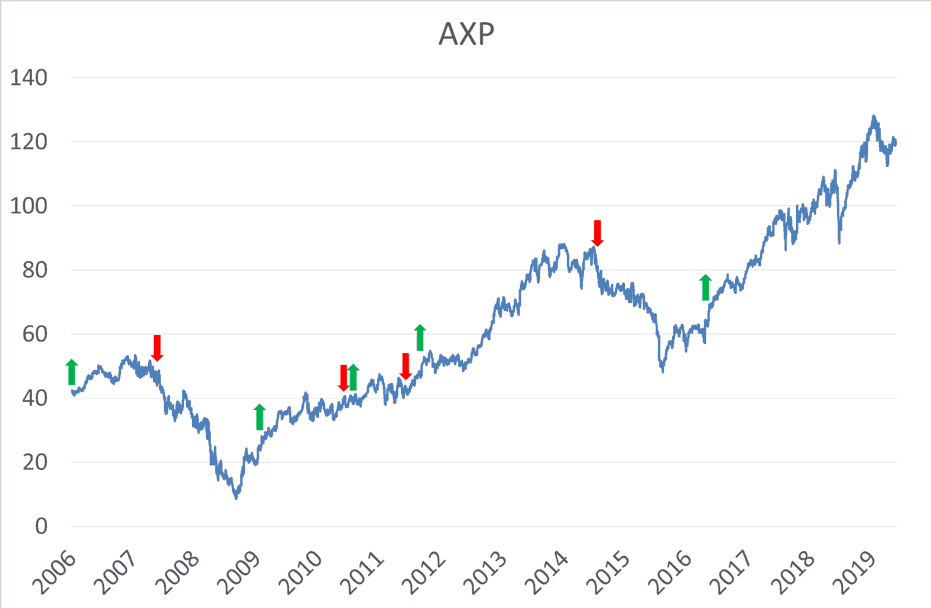

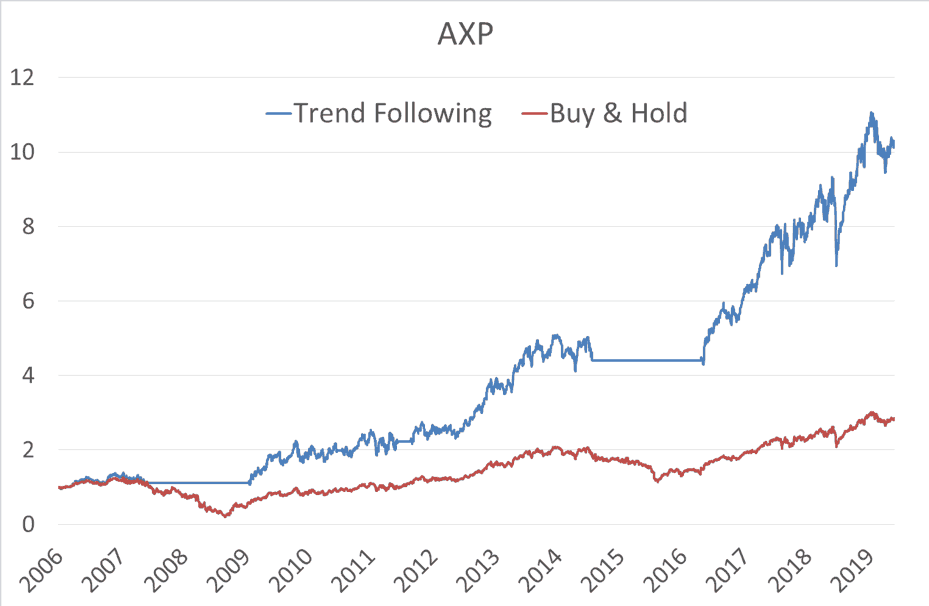

Я намеренно оставил этот хороший пример на конец, потому что именно в этом вся разница. Именно здесь 20 % дают 80 % общей производительности.

1 доллар, вложенный в 2006 году, сегодня превращается примерно в 10 долларов, если использовать подход следования за трендом. Мы смотрим на 10-баггер здесь! С другой стороны, простой подход «купи и держи» сегодня превратил 1 доллар примерно в 2,80 доллара. Это все еще респектабельно, но далеко от 10 долларов.

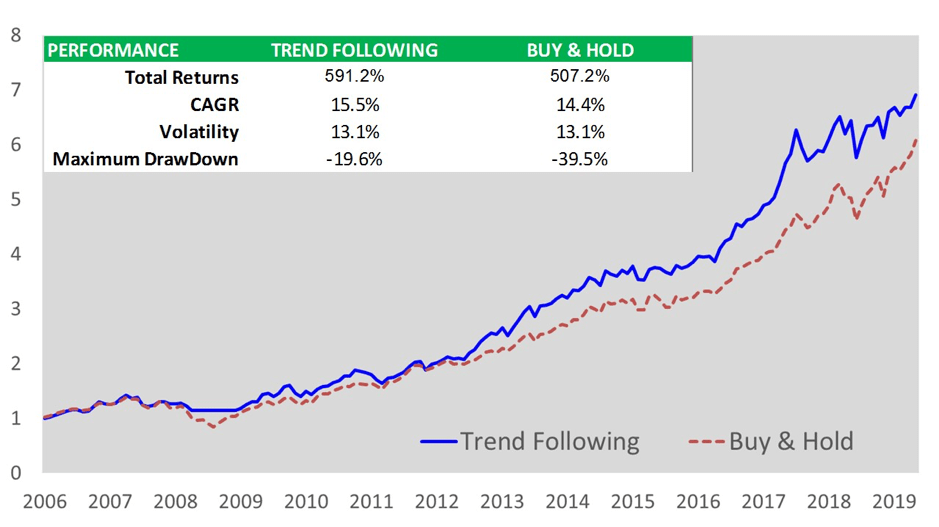

Теперь мы можем посмотреть на принцип Парето в действии. Ниже приведено сравнение диаграммы NAV между подходом следования за трендом и простым подходом «купи и держи» на уровне портфеля.

Использование следования тренду , 1 доллар, вложенный в 2006 году, сегодня становится примерно 6,90 доллара, в то время как простой подход «купи и держи» превратил бы 1 доллар примерно в 6 долларов. Хотя следование за трендом приносило больше прибыли, реальное улучшение заключается в максимальной просадке портфеля от пика до минимума, когда-либо испытанной во время Великого финансового кризиса. На самом деле именно это защитное качество следования за трендом делает его хорошей стратегией для развертывания в этот период позднего рыночного цикла, если вы не хотите упустить дальнейший потенциал роста на этом бычьем рынке и при этом иметь возможность хорошо спать по ночам.

Если вы хотите узнать больше о следовании тренду и о том, как мы инвестируем, чтобы снизить риск для наших портфелей (сон важен), вы можете зарегистрироваться здесь.