Криптовалютные биржи, такие как Coinbase в Сан-Франциско, позволяют обычным потребителям покупать и продавать криптовалюты.

Вместо того, чтобы напрямую взаимодействовать с цепочками блоков, в которых хранятся эти цифровые активы, пользователи могут просто войти в свою предпочитаемую биржу криптовалюты, нажать несколько кнопок и вуаля! приобрести собственную криптовалюту. Без сомнения, это хорошо — технологии облегчают жизнь людей.

Однако в силу особенностей технологии, на которой работают эти биржи (блокчейн), пользователи также могут отправлять биткойны и другие криптовалюты на свои биржевые счета из мест за пределами собственной сети биржи.

Для тех, кто не знаком с миром торговли криптовалютой, пример этого будет выглядеть так:я покупаю одну криптовалюту на отдельной бирже, скажем, Kraken, а затем переводю ее на Coinbase, чтобы я мог обналичить ее в долларах США. Такое происходит постоянно и по разным причинам.

Возможность отправлять криптовалюты в другие места и на другие адреса кошельков на самом деле является основной предпосылкой криптовалюты. Именно этот простой механизм передачи стоимости, не требующий проверки третьей стороной, делает идею криптовалюты такой захватывающей. Однако этот основной принцип также является причиной масштабной проблемы с налогами на криптовалюту.

Налоговое управление США предлагает криптовалюты как имущество для целей налогообложения, а не как валюта. Как и в случае с другими формами собственности — акциями, облигациями, недвижимостью — вы несете ответственность за налоговую отчетность, когда продаете или обмениваете криптовалюту дороже или дешевле, чем вы ее приобрели.

Например, если вы купили 0,1 биткойна за 1000 долларов в апреле 2018 года, а затем продали его через два месяца за 2000 долларов, вы получите прирост капитала в размере 1000 долларов. Вы указываете эту прибыль в своей налоговой декларации, и в зависимости от того, к какой налоговой категории вы относитесь, вы будете платить определенный процент налога на прибыль. Ставки колеблются в зависимости от вашей налоговой категории, а также в зависимости от того, была ли прибыль краткосрочной или долгосрочной.

Чтобы сообщать об этих прибылях и убытках по вашим налогам, вам необходимо иметь записи о вашей базовой стоимости и справедливой рыночной стоимости для каждой продажи или сделки с вашими криптовалютами на момент продажи. Основа стоимости — это просто сумма денег, которую вы вкладываете в приобретение актива. Справедливая рыночная стоимость — это просто стоимость в долларах, которую вы получили при продаже или отчуждении актива.

Продолжая приведенный выше пример, ваша базовая стоимость составляет 1000 долларов США, а реальная рыночная стоимость — 2000 долларов США. Вы должны указать каждую из этих цифр вместе с прибылью в размере 1000 долларов США от транзакции в своих налоговых документах.

Этот процесс должен показаться вам знакомым, если вы инвестируете в акции или торгуете ими, поскольку это тот же процесс отчетности, через который проходят биржевые трейдеры.

Ознакомьтесь с нашим Руководством по налогам на криптовалюту. для более подробного обзора.

Вот где существует большая проблема.

Поскольку пользователи постоянно переводят криптовалюту на биржи и обратно, у биржи нет возможности узнать, как, когда, где или по какой цене (стоимостной основе) вы изначально приобрели эти криптовалюты. Он видит только то, что они появляются в вашем аккаунте.

В ту секунду, когда вы переводите криптовалюту на биржу или из нее, эта биржа теряет возможность предоставить вам точный отчет с подробным описанием основы затрат и справедливой рыночной стоимости ваших криптовалют, которые являются обязательными компонентами налоговой отчетности.

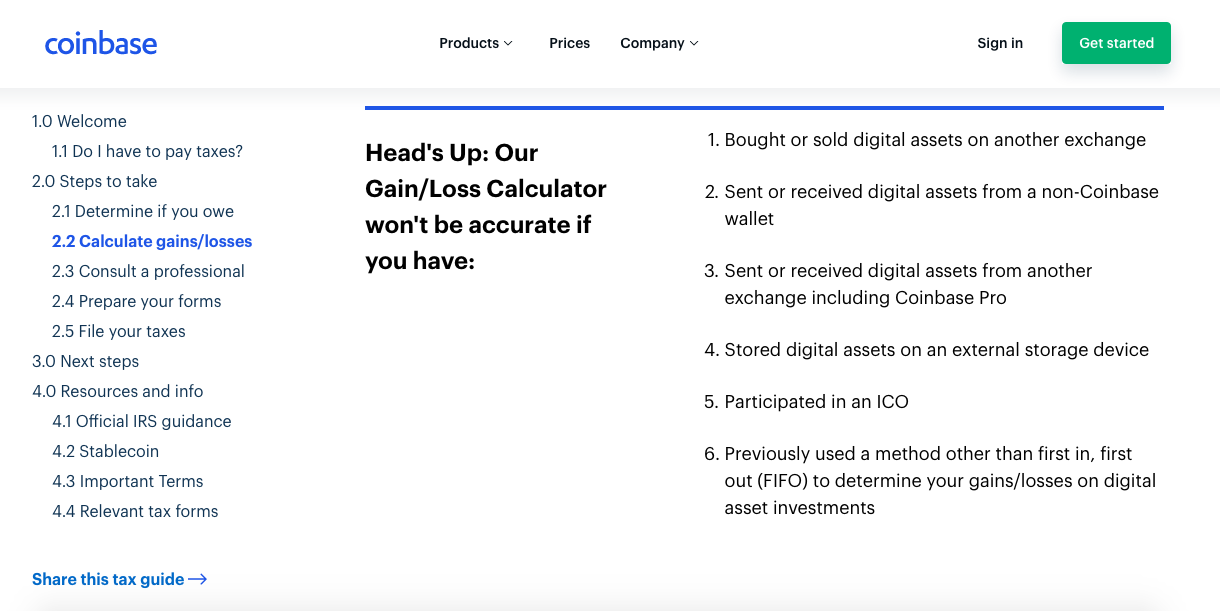

Как вы можете видеть на изображении ниже, Coinbase сами объясняют своим пользователям, что сгенерированные ими налоговые отчеты не будут точными, если произойдет любой из приведенных ниже сценариев. Скорее всего, это затронет более двух третей пользователей Coinbase, что составляет миллионы человек.

Во многих аспектах торговля криптовалютами может быть очень похожа на торговлю акциями. Однако в случае налоговой отчетности онлайн-брокеры, такие как Etrade или Fidelity, должны предоставить вам 1099-B на конец года, который детализирует необходимые данные для налоговой отчетности. Эти данные включают, как вы уже догадались, базовую стоимость и справедливую рыночную стоимость по всем вашим сделкам, чего криптовалютные биржи по своей природе не могут сделать.

Ключевым отличием брокера от биржи криптовалют в этом смысле является тот факт, что вы не можете отправить свои акции Apple в автономный кошелек, чтобы затем купить товары и услуги в местном торговом центре. Криптовалюта по своей сути отличается тем, что ее легко передавать другим — в конечном счете, именно это качество создает огромную головную боль для потребителей с налоговой отчетностью.

С каждой проблемой приходит возможность найти решение.

В этом случае решение проблемы налога на криптовалюту зависит от объединения всех ваших данных о криптовалюте, составляющих ваши покупки, продажи, сделки, сбросы, форки, добытые монеты, обмены, свопы и полученные криптовалюты, на одной платформе, чтобы вы могли составить точный налоговый профиль, содержащий все необходимые данные.

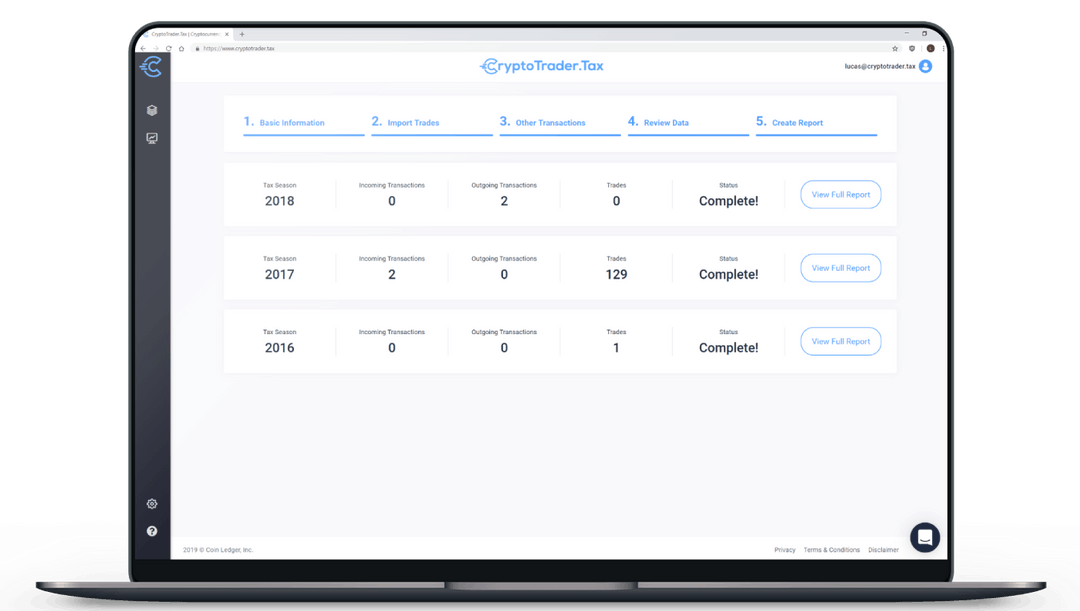

Мы построили именно это в CryptoTrader.Tax.

CryptoTrader.Tax это инструмент для трейдеров криптовалюты, созданный для решения налоговой проблемы. Это позволяет пользователям криптовалюты объединять все свои исторические торговые данные, интегрируясь со своими биржами и упрощая пользователям сбор всего на одной платформе. Как только исторические данные будут в системе, налоговая система автоматически сгенерирует все необходимые налоговые отчеты для трейдеров криптовалюты, например 8949. .

Сегодня тысячи пользователей используют CryptoTrader.Tax для безопасного и автоматического создания необходимых отчетов по налогам на криптовалюту. . Пользователи могут передавать эти сгенерированные отчеты своим налоговым специалистам или просто загружать их в налоговое программное обеспечение, такое как TurboTax. или TaxAct .

С января 2018 года команда CryptoTrader.Tax стала партнером Intuit TurboTax, чтобы упростить и ускорить процесс подачи заявок для трейдеров.

Вместе с появлением новых отраслей и рынков всегда возникают инфраструктурные проблемы. Эти фундаментальные проблемы необходимо решить, прежде чем массовый рынок сможет воспользоваться определенной эффективностью, которую приносят новые технологии. Мир криптовалюты и блокчейна ничем не отличается. Если фундаментальные проблемы будут решаться одна за другой, криптоэкономика будет процветать.