Если цена вашей криптовалюты резко упала, может быть серебряная подкладка, которая может сэкономить вам тысячи долларов на вашем налоговом счете:сбор налоговых убытков.

В этом руководстве мы разберем, что такое сбор налоговых убытков, объясним, почему криптовалюта является необычайно эффективным кандидатом для ее использования, и рассмотрим пошаговый процесс, который поможет вам определить лучших кандидатов для экономии налогов в ваш криптопортфель.

Если вы продаете свои акции, недвижимость или криптовалюту с прибылью, вам придется заплатить налог на прирост капитала в зависимости от того, сколько денег вы заработали на продаже.

Некоторые инвесторы предпочитают уменьшить свой прирост капитала в данном налоговом году, продав часть своих активов с убытком. Это называется сбором налоговых убытков. .

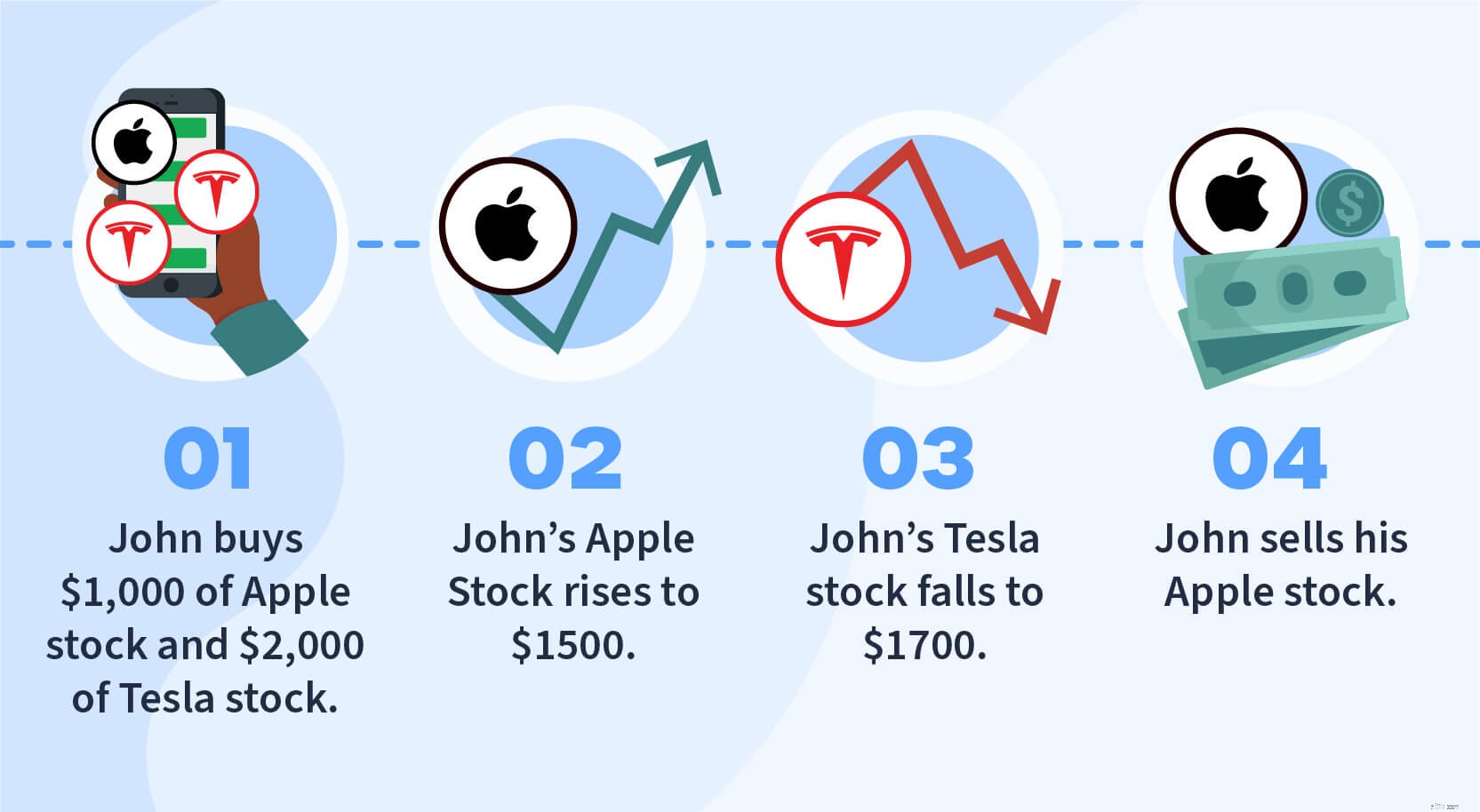

Сбор налоговых убытков — очень распространенная стратегия в мире акций и ценных бумаг. Чтобы лучше понять, как это работает, давайте рассмотрим пример.

Вот сколько Джон получит от прироста капитала, если решит нет чтобы воспользоваться сбором налоговых убытков.

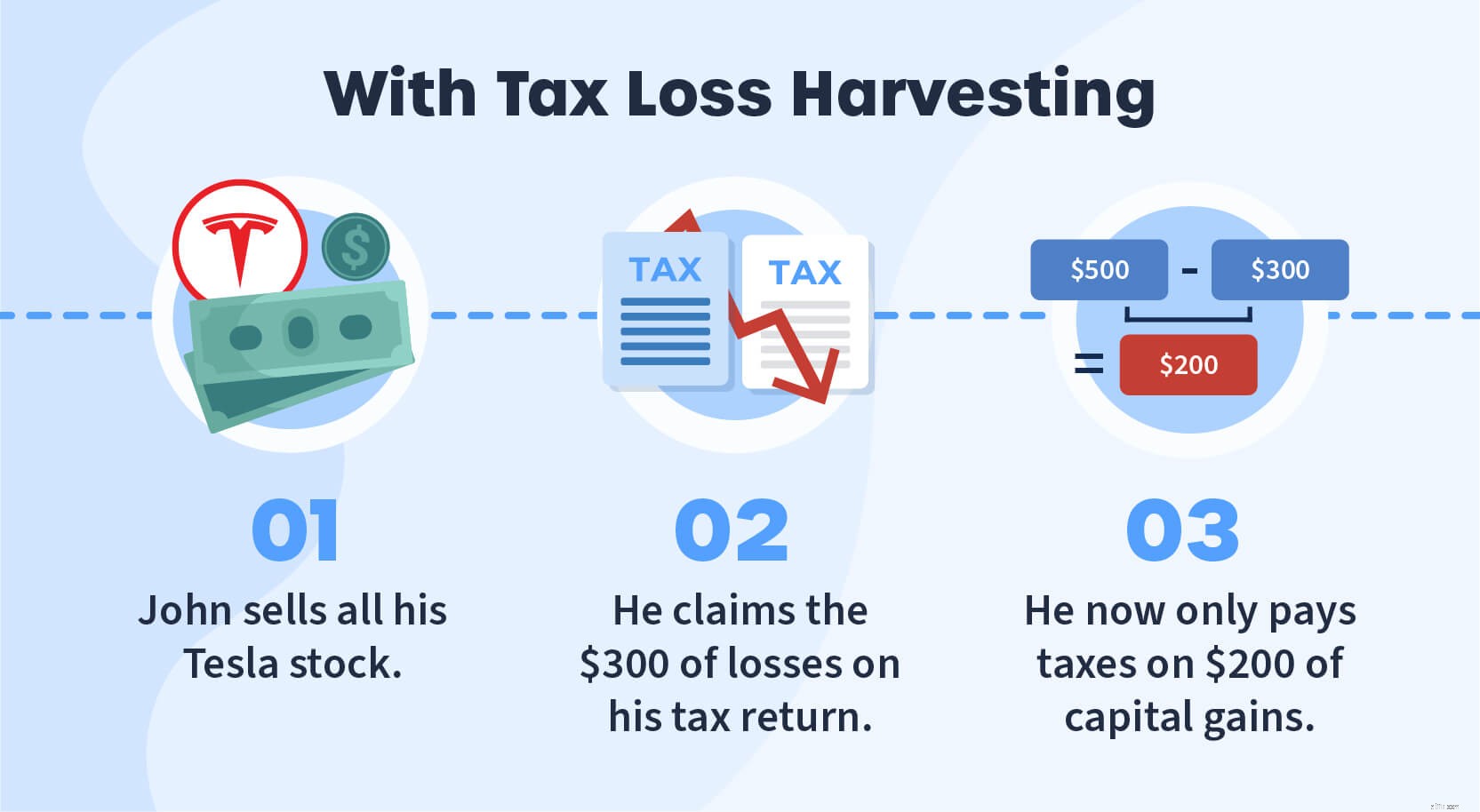

Вот сколько Джон получит от прироста капитала, если осознает свои убытки от акций Tesla.

Как и акции, криптовалюты можно использовать для сбора налоговых убытков. Это означает, что вы также можете стратегически продавать/торговать криптовалютой, чтобы компенсировать убытки и уменьшить свои налоговые обязательства.

Однако, в отличие от акций, криптовалюты обладают уникальными характеристиками, которые делают их еще лучше. кандидатов на сбор налоговых убытков. Давайте рассмотрим некоторые из этих преимуществ.

Прямо сейчас у IRS есть «правило отмывания», которое предназначено для предотвращения капитальных убытков инвесторов, а затем немедленного выкупа тех же акций. Понести убыток капитала на акции запрещено если вы покупаете ту же ценную бумагу за 30 дней до или после продажи.

Налоговое управление США особо указывает что правила фиктивной продажи применяются только к ценным бумагам. Криптовалюты являются собственностью, а не ценными бумагами, согласно руководству IRS. . Это означает, что на данный момент правила фиктивных продаж не применяются к криптовалютам, однако это может измениться в будущем.

Криптовалюты чрезвычайно волатильны — в большей степени, чем традиционные активы. Эта волатильность означает, что криптоинвесторы имеют больше возможностей для реализации и получения убытков капитала.

Трудная часть для инвесторов заключается в том, чтобы определить, какая из криптовалют в их портфеле имеет самую высокую стоимостную основу. (первоначальная цена покупки) по сравнению с текущей рыночной ценой. Это активы, которые представляют наибольшую возможность для экономии налогов.

В конце этой статьи мы поделимся пошаговой стратегией выявления возможностей для сбора налоговых убытков. Прежде чем перейти к этому, давайте поделимся несколькими советами для инвесторов, желающих собрать свои капитальные потери.

Всякий раз, когда общий прирост капитала и убытки за год составляют отрицательное число, возникает чистый убыток капитала. Если чистый убыток капитала меньше или равен 3000 долларов США (1500 долларов США, если вы состоите в браке и подаете отдельную налоговую декларацию), то весь этот убыток капитала можно использовать для компенсации других видов дохода, например дохода от вашей работы.

Чистые убытки, превышающие 3000 долларов США, переносятся на последующие годы.

Многие инвесторы предпочитают подождать до конца налогового года, чтобы определить возможности для сбора налоговых убытков и минимизировать свой прирост капитала.

Эта стратегия не идеал.

Поскольку криптовалюты настолько нестабильны, у инвесторов часто есть несколько возможностей воспользоваться сбором налоговых убытков в течение года. Регулярное использование этих падений цен может помочь инвесторам сэкономить деньги и уменьшить стресс в конце налогового года.

Если вы окажетесь в одном из этих сценариев, сбор налоговых убытков может вам не подойти.

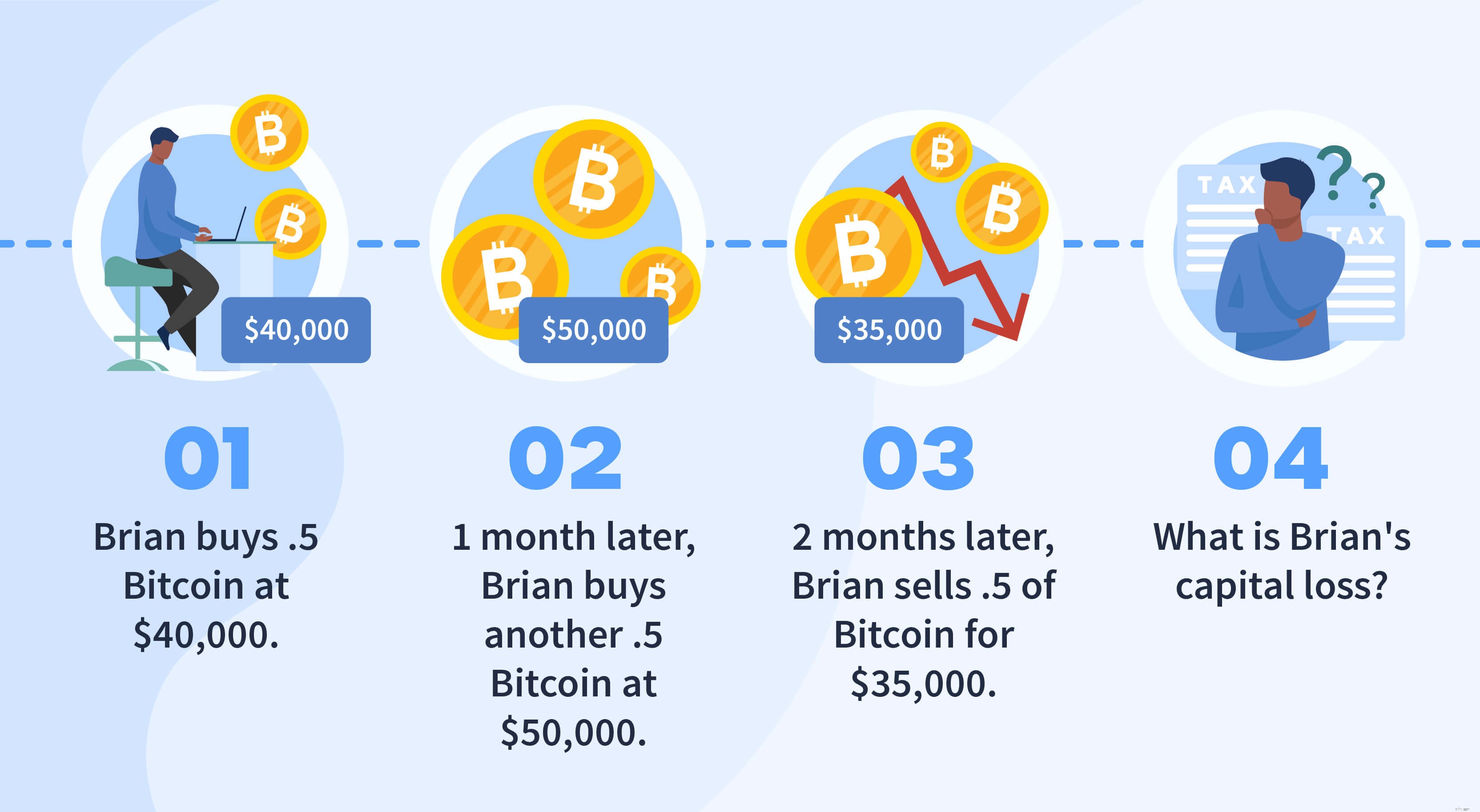

Рассмотрим следующий вопрос в инфографике ниже.

Ответ на приведенную выше инфографику зависит от того, какой метод учета Брайан выберет для своих криптовалютных транзакций. В Соединенных Штатах инвесторы обычно используют метод учета в порядке поступления (FIFO) для расчета своих прибылей и убытков в криптовалюте. Этот метод учета продает ваши монеты в том порядке, в котором вы их получили.

Также существуют другие методы учета, такие как «последний пришел — первый ушел» (LIFO) или «самый высокий пришел — первый ушел» (HIFO). Эти методы требуют, чтобы инвесторы могли конкретно идентифицировать криптовалюту, которую они продают.

Чтобы узнать больше о том, как работает каждый из этих методов учета, ознакомьтесь с нашим полным руководством по FIFO, HIFO и LIFO. .

Если вы используете несколько кошельков и бирж, может быть сложно отслеживать стоимость каждого из ваших активов. Это означает, что может быть трудно определить возможности для сбора налоговых убытков.

CryptoTrader.Tax может помочь. Платформа позволяет найти все возможности для сбора налоговых убытков за считанные минуты.

Давайте рассмотрим процесс.

Как только вы узнаете, какие криптовалюты предоставляют наилучшие возможности для экономии налогов, вы можете продать или обменять их на выбранной вами бирже.

Затем импортируйте транзакции в CryptoTrader.Tax и повторно запустите свои налоговые отчеты! После этого вы сможете увидеть, насколько этот убыток уменьшил вашу чистую прибыль.

Подведем итоги этой статьи, ответив на несколько часто задаваемых вопросов о сборе налоговых убытков от криптовалюты.

Применяется ли правило фиктивной продажи к криптовалюте?

Основываясь на текущих рекомендациях IRS, разумно предположить, что правило фиктивной продажи нет относятся к криптовалюте.

Могу ли я использовать LIFO для криптовалюты?

IRS позволяет инвесторам использовать LIFO, если они могут конкретно идентифицировать свои токены. Для получения дополнительной информации ознакомьтесь с Часто задаваемыми вопросами IRS о криптовалюте. .

Есть ли ограничения на сбор налоговых убытков?

Сбор налоговых убытков может быть использован для компенсации 100% прироста капитала за год и до 3000 долларов личного дохода. Любые чистые убытки сверх этого могут быть перенесены на будущие налоговые годы.

Является ли сбор налоговых убытков формой уклонения от уплаты налогов?

Нет. Сбор налоговых убытков является распространенной стратегией, которая может помочь инвесторам уменьшить свои налоговые обязательства. Уклонение от уплаты налогов считается уголовным преступлением и часто происходит, когда налогоплательщики делают ложные заявления в своих налоговых декларациях.

Важно иметь в виду, что в США налоговый год заканчивается 31 декабря, хотя крайний срок подачи не ранее 15 апреля. Если вы хотите заявить об убытках в этом налоговом году, вам необходимо принять меры до Нового года.

Многие инвесторы медлят только для того, чтобы понять, что они могли бы сэкономить деньги на своих налоговых счетах, если бы продали или осознали убытки еще в декабре. К этому моменту для них уже слишком поздно воспользоваться сбором налоговых убытков.

Не позволяйте этому случиться с вами! Вы можете увидеть все возможности для сбора налоговых убытков, создав бесплатный налоговый отчет. с CryptoTrader.Tax сегодня. Нет необходимости вводить информацию о вашей кредитной карте, пока вы не будете готовы подать налоговую декларацию.

Чтобы узнать больше о том, как работают налоги на криптовалюту, ознакомьтесь с нашим Полным руководством по налогам на криптовалюту. .

Отказ от ответственности. Это руководство предоставляется только в информационных целях. Он не предназначен для замены налоговых, аудиторских, бухгалтерских, инвестиционных, финансовых или юридических консультаций.