Ваши потребности в страховании жизни не статичны. Требования к страховому полису постоянно меняются в течение жизни.

Ваша потребность в жизненном страховании возрастает, когда вы берете на себя дополнительную ответственность (женитьба или рождение ребенка). С другой стороны, он уменьшается по мере того, как вы достигаете своих финансовых целей или ваши сбережения для этих целей растут. Например, ваш непогашенный ипотечный кредит будет продолжать снижаться в течение следующих нескольких лет. Ваши дети могут стать независимыми, и вам не придется обеспечивать их расходы. В таком случае, если вы выбрали только один крупный план страхования жизни, вы можете столкнуться с необходимостью платить премию за дополнительное покрытие, которое вам на самом деле не нужно.

Вот где лестница страхования жизни может быть действительно полезной. Повышая страховые полисы жизни, вы можете сэкономить на страховых взносах. В этом посте мы обсуждаем лестницу страхования жизни и ее преимущества. Мы также обсудим, как создать эффективную лестницу страхования жизни.

В значительной степени это здравый смысл.

Соберите следующее уравнение.

Ваше существующее состояние + страхование жизни =Деньги для погашения всех ваших кредитов + Деньги, необходимые для достижения ваших целей + Деньги, необходимые для обеспечения регулярных расходов семьи

Как вы можете, различные элементы этого уравнения будут постоянно меняться. Существующее богатство растет по мере того, как вы накапливаете богатство. Деньги, необходимые для погашения кредитов, будут расти, когда вы берете кредиты, и уменьшаться (постепенно), когда вы их выплачиваете. Деньги, необходимые для достижения финансовых целей, увеличиваются по мере того, как вы добавляете новые цели, или уменьшаются по мере их достижения.

Если у вас есть еще более глубокие математические наклонности, я подготовил калькулятор на основе Excel в предыдущем посте. Мы также предоставили вам калькулятор страхования жизни на основе Excel, чтобы оценить ваши требования к страхованию жизни.

Вы оформляете страхование жизни, чтобы преодолеть разрыв между вашими существующими активами и деньгами, необходимыми для достижения ваших целей.

Ожидается, что по мере роста вашего инвестиционного корпуса с течением времени этот разрыв со временем будет уменьшаться. Более того, как только вы достигнете цели, нет необходимости обеспечивать эту цель посредством страхования жизни. Таким образом, вы можете видеть, что ваши требования к страховке снижаются с течением времени. Однако мы не можем регулярно уменьшать нашу страховую сумму. На самом деле, ваш план страхования жизни даже не позволит вам уменьшить страховую сумму. В таких случаях может помочь лестница страхования жизни.

В рамках лестницы страхования жизни вы покупаете полисы страхования жизни с разными сроками действия (сроком погашения). Срок действия политик (или окончание срока их действия) совпадает со сроком достижения ряда важных целей . По мере достижения ваших основных жизненных целей и истечения срока действия соответствующих полисов страхования жизни ваш общий расход премий будет уменьшаться.

Примечание :Мое использование слова «Зрелость» может указывать на то, что вы используете традиционные страховые планы или ULIP для создания лестниц страхования жизни. Хотя вы можете это сделать, это будет не очень мудрый выбор. Лучше создать лестницу страхования жизни с полисами срочного страхования жизни.

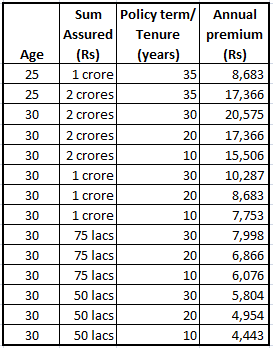

Премия по страхованию жизни зависит от возраста, пола, состояния здоровья заявителя, страховой суммы и срока действия полиса. Таким образом, чем больше срок/срок действия полиса, тем выше годовая премия на ту же сумму страховки. У нас есть премиальные расценки на срочный страховой продукт для некурящих мужчин в возрасте 25 и 30 лет с веб-сайта страховой компании.

Вы можете видеть, что годовая премия увеличивается с возрастом заявителя, страховой суммой и сроком действия полиса.

По мере увеличения срока действия полиса шансы на кончину в течение срока действия полиса будут увеличиваться (при прочих равных условиях). Таким образом, более высокая премия за более длительный срок действия полиса отражает этот риск, который берет на себя страховая компания.

Кроме того, при прочих равных условиях вероятность смерти также увеличивается с возрастом входа.

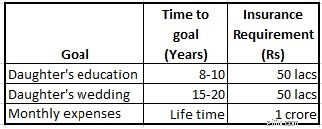

Попробуем выяснить это на примере. Предположим, вам 30 лет и у вас есть следующие цели.

Я взял полис на 30 лет даже для ежемесячных расходов (которые, возможно, придется покрывать еще много лет). Основное предположение заключается в том, что к тому времени, когда вы выйдете на пенсию в возрасте 60 лет, вы накопите достаточно, чтобы обеспечить расходы своей семьи. Таким образом, после достижения пенсионного возраста дополнительное страхование жизни не требуется.

Итак, у вас есть общая потребность в страховании жизни в размере 2 крор рупий. Вы можете приобрести 30-летний план с годовой премией в размере 20 575 рупий. В качестве альтернативы вы можете приобрести три полиса страхования жизни (1 крор рупий на 30 лет, 50 лаков на 20 лет и 50 лаков на 10 лет) на общую годовую премию в размере 19 684 рупий. Кроме того, по мере истечения срока действия полисов с более коротким сроком действия общая годовая выплата премий (по страховой лестнице) будет падать еще больше.

Ваша общая премиальная выплата значительно уменьшится, когда срок действия полисов истечет. По истечении срока действия страхового полиса, покрывающего образование дочери, вы можете использовать дополнительные деньги для инвестирования и создания своего инвестиционного корпуса. В рассматриваемом примере общая сумма сбережений по лестнице страхования жизни составит 1,65 рупий за 30 лет. Если регулярно инвестировать эти сбережения, разница вырастет до 4,06 лака рупий (8% годовых) и 6,96 лака рупий (12% годовых) к концу 30 лет.

В этом случае общая годовая премия по лестнице страхования жизни (разбитая на 3 отдельных полиса) ниже, чем годовая премия по одному полису. Это может происходить не всегда. Различные комбинации возраста, страховой суммы, условий полиса и даже страховых компаний могут привести к разным результатам.

Вы также должны понимать, что существуют определенные расходы, связанные с покупкой нового покрытия. Например, покрытие в размере 1 крор рупий на срок 30 лет будет стоить 10 287 рупий в год, а два покрытия по 50 лаков каждое (30 лет) будут стоить 11 607 рупий в год. Следовательно, разделение вашего требования по страхованию жизни на несколько полисов повлечет за собой некоторые дополнительные расходы. Следовательно, вам придется провести некоторые расчеты, чтобы выяснить, работает ли ладдер для вас, и выбрать правильную стратегию ладдеринга для ваших страховых требований.

Брак, рождение ребенка или взятие кредита могут увеличить потребность в страховании жизни. Лестница страхования жизни может быть полезна и в таких случаях. Например, человек может приобрести страховое покрытие до вступления в брак (которое соответствует его прежним страховым требованиям). По мере того, как у человека добавляются обязанности в течение определенного периода времени, вступление в брак или рождение ребенка), он/она может увеличить страховое покрытие, купив дополнительную страховку жизни.

Этот метод помогает двумя способами. Во-первых, это помогает в более точной оценке. Например, вместо того, чтобы гадать до брака, вы сможете лучше оценить свои требования к страховке, если знаете о зарплате вашего супруга или о том, работает ли ваш супруг или нет. Во-вторых, поскольку страховая премия зависит как от возраста, так и от срока действия полиса, вы действительно можете сэкономить на страховой премии.

25-летний одинокий мужчина может купить пожизненное страхование на 2 крор рупий (на срок 35 лет). Или он может купить покрытие на 1 крор рупий сегодня и еще 1 крор рупий после свадьбы (при условии, что брак добавляет 1 крор страховых требований). Если предположить, что он женится в возрасте 30 лет (и приобретет дополнительную страховку после брака), его общие сбережения составят ~ 3,6 лака рупий (под 8% годовых) и ~ 14,2 лака рупий (под 12% годовых) за 35 лет. период.

Лестница страхования жизни может не приносить пользу всем, поскольку дополнительные расходы на покупку нескольких полисов могут свести на нет преимущества страховой лестницы. Вы не можете приобрести отдельный жизненный план для каждой долгосрочной цели. Финансовые и административные издержки слишком большого количества полисов сведут на нет все преимущества страховой лестницы.

Лестница страхования жизни, скорее всего, будет работать лучше, если вы сможете распределить свои цели по разным сегментам (срока пребывания в должности) и приобрести для каждого сегмента отдельную срочную страховку. Вы можете забивать голы, срок пребывания в должности которых не слишком отличается. Например, цели, которые, как ожидается, будут достигнуты в период от 6 до 10 лет, могут быть объединены вместе, и для этих целей может быть приобретено страхование жизни на один срок (на срок действия полиса 10 лет). Точно так же вы можете создать больше сегментов для разных диапазонов владения. Таким образом, у вас будет значительная сумма, гарантированная для каждой политики, чтобы компенсировать стоимость наличия нескольких полисов. Обратите внимание, что этот подход может работать не во всех случаях.

Стратегия ладдеринга зависит от индивидуальных требований. Вам нужно посчитать, насколько выгодна страховая лестница вам.

Вы должны быть осторожны при создании страховой лестницы, так как неверные предположения, особенно о времени для достижения целей, могут создать проблемы для вашей семьи в будущем. Например, если срок действия вашего страхового полиса истекает до достижения цели, а инвестиционного корпуса недостаточно для финансирования цели, ваша семья столкнется с финансовыми проблемами в случае вашей смерти после истечения срока действия полиса. В таком случае цель может быть скомпрометирована.

Когда дело доходит до страхования жизни, лучше ошибиться в большую сторону. Это по-прежнему приемлемо, если вы застрахованы сверх меры, даже если это означает более высокие расходы с точки зрения дополнительной премии. Однако, если у вас недостаточно страховки, ваша семья может пострадать в финансовом отношении, если с вами что-то случится.

Получение права требования страхования жизни имеет первостепенное значение. В этом вопросе вы можете воспользоваться услугами специалиста по финансовому планированию или зарегистрированного консультанта по инвестициям.

Вы можете или не можете идти по лестнице страхования жизни. Благодаря лестнице страхования жизни вы можете увеличить свой инвестиционный корпус за счет сэкономленных премий. Вам нужно будет сделать некоторые расчеты, чтобы выяснить, выгодна ли вам страховая лестница. Вы должны понимать, что лестница страхования жизни влечет за собой несколько рисков. Получение адекватного покрытия является важной частью. Если выработать правильную стратегию ладдеринга для вас слишком сложно, не усложняйте задачу и купите один полис, который охватывает все ваши цели.

Лестница страхования жизни или отдельный полис, вам все равно нужно разумно инвестировать для достижения своих долгосрочных целей. Страхование жизни устранит разрыв между целевыми активами и требуемым корпусом, если вы умрете до достижения целей. Однако, если вы выдержите срок действия полиса, вы должны будете покрыть эти расходы за счет своего инвестиционного корпуса (а не доходов по страхованию жизни).

Это сообщение было впервые опубликовано в июне 2015 г. .

Изображение предоставлено Mykl Roventine, 2009 г. Исходное изображение и информацию о правах на использование можно загрузить с сайта Flickr.com