Новичок в составлении бюджета и на Baby Step 1? Мы так рады, что вы здесь! Это руководство поможет вам начать свой первый месячный бюджет.

Прямо сейчас вы обмениваете краткосрочный порыв немедленного удовлетворения на покой финансового успеха в долгосрочной перспективе. И это тяжелая работа. Итак, имейте в виду, что составление бюджета на «Шаге младенца 1» означает выжимание каждой последней копейки из каждой категории бюджета — вырезание купонов, поедание риса и бобов и продажа такого количества вещей, которые дети думают, что они следующие!

Я знаю, что ты можешь это сделать. Ваше будущее «я» будет вам очень благодарно!

Прежде чем вы начнете составлять бюджет, давайте поговорим о том, к чему мы стремимся:бюджету с нулевой базой.

Бюджет с нулевой базой не означает, что на вашем банковском счете ноль долларов — это означает, что вы вычли все свои ежемесячные расходы из своего ежемесячного дохода до тех пор, пока не останется нулевая сумма. Вы дали работу каждому доллару!

Ваш бюджет с нулевой базой — это ваш план за месяц. Это не просто способ отследить, сколько денег вы тратите на то, что хотите. Поэтому, если вы продолжаете идти слишком далеко или не добиваетесь прогресса в достижении своих финансовых целей, вам действительно нужно пристегнуться и придерживаться того, что вы решили, что можете себе позволить, до начала месяца.

Вы можете создать бюджет с нулевой базой старомодным способом с помощью листа бумаги или использовать наше очень простое и бесплатное приложение для составления бюджета EveryDollar в Ramsey+.

Когда придет время начинать свой бюджет (мы вернемся к этому в следующем разделе), вам понадобятся следующие цифры:

Сложите все деньги, которые вы приносите, и поместите эту сумму в верхнюю часть вашего бюджета. Это включает в себя зарплату, подработки, остаточный доход, алименты и любые другие наличные деньги, которые вы ожидаете получить. Если деньги поступают на банковский счет вашей семьи, это доход!

Вы должны включить все расходы, которые у вас будут в течение месяца. Большинство расходов можно отнести к категориям, которые я рекомендую в этом руководстве, но не стесняйтесь придумывать и свои собственные!

Лучше всего просмотреть пару последних банковских выписок и убедиться, что вы все включили.

Вытащите свой календарь, пока будете работать над этой частью. Какие расходы у вас есть, что вы можете начать планировать прямо сейчас? Рождество каждый год в декабре, так что оно точно не подкрадется к вам. Дни рождения, годовщины и обновление автомобильных номеров также не должны удивлять ваш бюджет.

Например, если вы собираетесь потратить, скажем, 500 долларов на Рождество, вам нужно начать планировать бюджет примерно на 40 долларов в месяц в январе. Если вы начнете откладывать в июне, эта цифра подскочит до 70 долларов США в месяц.

Вы стремитесь к тому, чтобы в вашем бюджете не осталось ни одного доллара, но если на их банковском счету ноль долларов, кто-то будет нервничать. в конце месяца. Большинство людей оставляют дополнительную «подушку» — где-то от 100 до 300 долларов — на своем расчетном счете, которая не учитывается в их доходах. Когда вы начинаете этот процесс, составьте бюджет на эту подушку, а затем постарайтесь забыть о ней.

Таким образом, в вашем первом месяце в категории «Экономия» будет строка «Подушка». Вы закладываете его в бюджет только один раз, и каждый последующий месяц он обеспечивает небольшой невидимый буфер на вашем расчетном счете.

Теперь, когда вы знаете цифры, необходимые для создания бюджета с нулевой базой, давайте применим то, что вы узнали, к вашей уникальной ситуации.

Средний доход домохозяйства в Америке составляет 61 937 долларов США 1 . И точно так же, как это число не рассказывает историю каждого, не существует и универсального бюджета. Это руководство основано на средних значениях. Бюджет у всех будет немного отличаться в зависимости от ряда факторов, например, где вы живете, есть ли у вас дети, как далеко вы добираетесь до работы и т. д.

Не расстраивайтесь, если вам нужно часто корректировать свои цифры, когда вы начинаете. Людям требуется около трех месяцев, чтобы научиться составлять бюджет. Итак, дайте себе немного благодати и держитесь! Прежде чем вы это узнаете, вы будете контролировать свои деньги, указывая каждый доллар, куда идти, и уже на пути к резервному фонду в 1000 долларов!

Пришло время получить ваши цифры и начать свой собственный ежемесячный бюджет! Готовый? Давайте сделаем это!

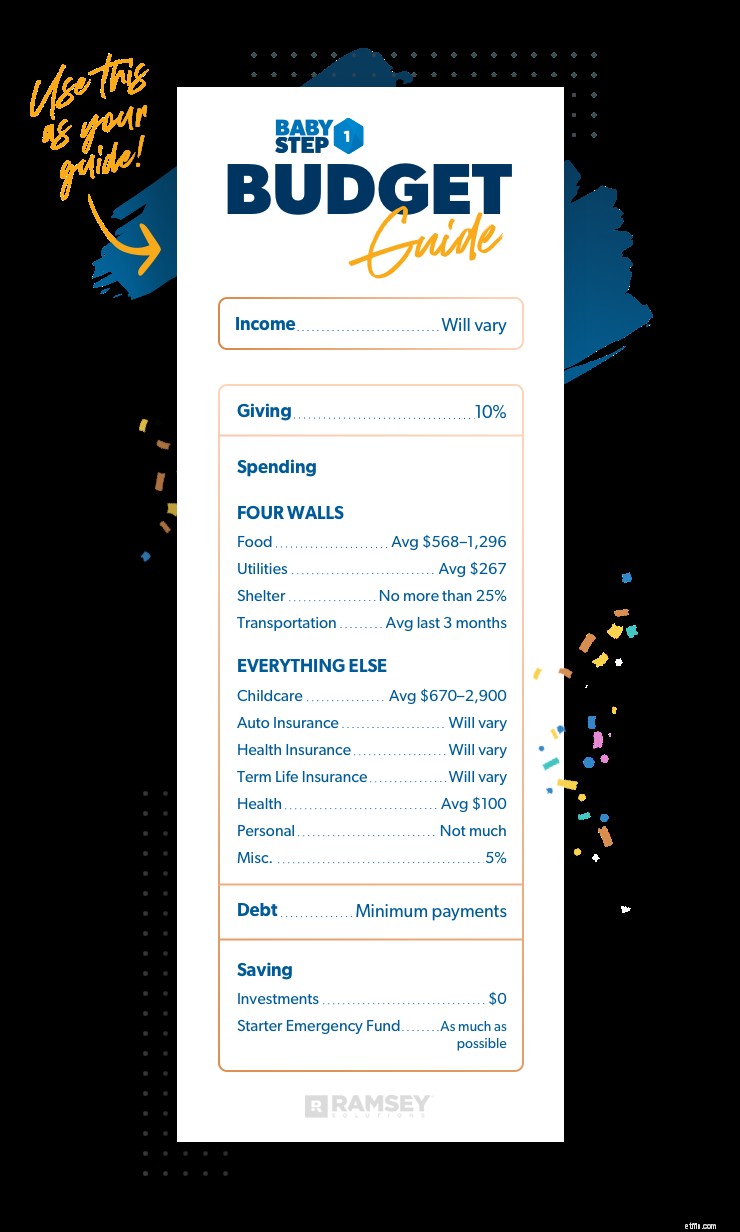

Будет отличаться

Ваш доход должен включать зарплату, доход от малого бизнеса, подработки, алименты и любые другие наличные деньги, которые вы приносите. Если это деньги и они поступают на банковский счет вашей семьи, это доход!

Поместите общую сумму в верхнюю часть вашего бюджета. Вот и все — это все деньги, с которыми вам предстоит работать в этом месяце. Затем пришло время для моей любимой части:давайте скажем каждому доллару, куда его направить!

10 %

Когда вы откладываете 1000 долларов в резервный фонд, каждый доллар на счету. Итак, вам может быть интересно, почему я хочу, чтобы вы отдавали 10% своего дохода на этом этапе. Я имею в виду, какой смысл работать изо всех сил, чтобы сэкономить деньги, если вы просто собираетесь развернуться и отдать их?

Выслушайте меня по этому поводу:за все годы, что я живу и дышу личными финансами, я знаю, что люди не испытывают настоящего финансового покоя, пока не станут щедрыми даятелями. Почему это? Потому что отдача меняет вас.

Причина, по которой я учу людей начинать давать немедленно, даже если они находятся на первом шаге, заключается в том, что финансовое здоровье зависит не только от математики, но и от вашего сердца.

Дарение — это механизм, который превращает вас из эгоистичных в бескорыстных.

Даже если вам нечего дать прямо сейчас, вы настраиваете себя на то, чтобы дать больше в будущем. Выработка этой привычки не только повлияет на жизнь других, но и изменит ваше сердце.

Но большинство людей забывают сделать отдачу приоритетом в своем бюджете. Если вы подождете до конца месяца, чтобы отдать из того, что осталось, вам, вероятно, нечего будет отдать. Вот почему вы должны ставить благотворительность превыше всего остального, независимо от того, на каком этапе вы находитесь.

Попробуйте. Когда вы составляете свой бюджет, выделяйте 10% своего дохода на пожертвования. Как верующий, я отдаю эти деньги своей поместной церкви. Куда вы пожертвуете, зависит только от вас и вашей семьи. Просто убедитесь, что ваши пожертвования соответствуют вашим личным ценностям.

Давать — это самое веселое, что вы когда-либо получали с деньгами. Это вызывает привыкание — в лучшем случае. Итак, идите и давайте понемногу, пока не сможете давать много. Обещаю, оно того стоит.

Четыре стены

Ваша семья на первом месте. Убедитесь, что ваши приоритеты в порядке, и начните с заботы о своем потребности в первую очередь. Не опаздывайте с оплатой счетов за коммунальные услуги только для того, чтобы оставаться в курсе платежей по Mastercard или студенческому кредиту.

Если вы собираетесь отставать в чем-то — а я не рекомендую отставать — приостановите выплату или платите меньше по своему необеспеченному долгу.

Кредитные карты и студенческие ссуды являются примерами необеспеченного долга — это означает, что кредитор не может ничего у вас отнять (например, машину или дом). Необеспеченный долг, как правило, будет последним долгом, который вы платите, если у вас проблемы. Первый долг, который вы заплатите, должен быть тем, что они могут взять, поэтому сначала убедитесь, что вы сосредоточились на четырех стенах:

<сильный>1. Еда

Может варьироваться:средняя американская семья из четырех человек тратит от 568 до 1296 долларов США в месяц 2 .

В это число входят только продукты и блюда, приготовленные дома, и это среднее значение. Но вы же не хотите быть средним! Старайтесь тратить еще меньше, чтобы вы могли положить дополнительные деньги в свой первоначальный резервный фонд.

Питание в ресторанах относится к другой категории, которую вы увидите позже (категория «Личные траты/отдых»), пока вы находитесь на первом шаге, потому что на этом этапе вы не должны видеть интерьер ресторана, если вы не работаю в нем!

6 способов уменьшить счет за продукты

<сильный>2. Утилиты

Может варьироваться:средняя американская семья из четырех человек тратит 267 долларов США в месяц 3 .

В это число входят электричество, природный газ, вода и мусор/переработка. Ваше местоположение может иметь большое влияние на то, сколько вы тратите в этой категории. Например, если вы живете во Флориде, ваши счета за коммунальные услуги летом будут стоить больше, чем у того, кто живет в Вашингтоне и не взрывает кондиционер!

На этом этапе Baby Step ваши утилиты не включите кабель, высокоскоростной Интернет, Netflix или неограниченные данные мобильного телефона. Это расходы на образ жизни, а не предметы первой необходимости. Так что пока я призываю вас отменить эти подписки.

Помните, прямо сейчас вы урезаете все. Как только вы окажетесь в лучшем финансовом положении, вы сможете вернуть Netflix!

<сильный>3. Приют

Не более 25 % от вашей заработной платы

Вот что входит в 25%:

Убедившись, что эта сумма составляет 25% или ниже, вы не купите больше дома, чем можете себе позволить. Но что произойдет, если вы уже тратите более 25% на расходы на жилье? Возможно, пора сократить штат.

Если вы изо всех сил пытаетесь не отставать от своей ипотеки, подумайте о продаже своего дома и переезде в что-то более реалистичное для вашего бюджета. Вы также можете попробовать уменьшить свой ежемесячный платеж, связавшись с Churchill Mortgage, чтобы просмотреть варианты рефинансирования.

<сильный>4. Транспорт

Будет отличаться

Чтобы получить среднее значение, посмотрите, сколько вы потратили на бензин за последние три месяца. Это сумма вашего ежемесячного бюджета на бензин. Или, если вы живете в большом городе и пользуетесь общественным транспортом, здесь вы рассчитываете стоимость проезда.

Не забудьте заложить в бюджет транспортные расходы, которые возникают раз в несколько месяцев, например замену масла и профилактическое обслуживание.

По мере того, как вы выполняете этот «Детский шаг» (и следующие два), важно ограничить свои транспортные расходы. Сейчас не время отправляться в путешествие с друзьями. это время, чтобы найти лучшие предложения на газ и транспорт, что вы можете! Живи, как никто другой, чтобы потом жить и отдавать, как никто другой.

Мы только что упаковали ваши четыре стены! В редких случаях, когда у вас заканчиваются деньги до того, как эта часть вашего бюджета будет выполнена, у вас могут возникнуть проблемы с доходом. Хорошая новость о жизни заключается в том, что это не снимок, а диафильм. Вы не застряли там, где находитесь сейчас.

Если это вы, внесите изменения! Это означает переосмысление вашей работы и, возможно, вашей карьеры. А пока найдите работу на неполный рабочий день, потому что вам нужно увеличить свой доход.

Теперь, когда вы разобрались с основами, давайте перейдем к . . .

Уход за детьми (если применимо)

Может варьироваться:средняя американская семья тратит от 670 до 2900 долларов США в месяц 4 .

Эта категория покроет расходы по уходу за ребенком, которые необходимы вам для выхода на работу. Мы не говорим о том, чтобы заплатить соседской девушке за то, чтобы вы могли устроить вечернее свидание — во время этого шага ребенка вы не сможете пойти куда-нибудь повеселиться.

Расходы на уход за детьми сильно различаются в зависимости от того, в каком штате вы живете, какой тип ухода за детьми вы используете и сколько у вас детей. Это личное решение, и здесь у нас есть несколько советов о том, как спланировать бюджет.

Страхование

Вы по-прежнему должны быть должным образом застрахованы на этапе Baby Step 1 — и на протяжении всех этапов Baby Step. Если вы ищете, чем можно сократить свой бюджет, это не место. Но есть некоторые вещи, которые вы можете сделать, чтобы сэкономить на страховке.

Давайте поговорим о трех типах страховки, которые вам нужны:

Автострахование

Будет отличаться

Эта стоимость будет зависеть от того, какой тип автомобиля у вас есть, сколько покрытия вам нужно, где вы живете и многих других факторов. Мой совет — всегда покупать текущие тарифы один раз в год, особенно если у вас был билет или авария на вашем счету. Эти вещи не будут возражать против вас навсегда, поэтому, если вы какое-то время были безопасным водителем, ваши ставки должны снизиться.

Медицинское страхование

Будет отличаться

Стоимость медицинского страхования будет зависеть от необходимого вам страхового покрытия, того, что предлагает или не предлагает ваш работодатель, как часто вы посещаете врача и многих других факторов. Мой совет:выбирайте текущие тарифы, загляните в Сберегательные счета здоровья (HSA) для экономии налогов и подумайте об увеличении франшизы, чтобы снизить ежемесячные страховые взносы.

Срочное страхование жизни

Будет отличаться

Я знаю, что думать о страховании жизни не очень весело, но это должно быть приоритетом. Если бы вы неожиданно скончались, как бы ваш супруг оплачивал ежемесячные расходы без вашего дохода? В такое время последнее, о чем стоит беспокоиться, это сводить концы с концами.

Итак, какое покрытие вы должны получить? Пожизненный полис на 15–20 лет, который покрывает в 10–12 раз больше вашего годового дохода, — это то, что вам нужно, чтобы заботиться о своих близких, и на самом деле это действительно доступно. Большинство людей могут получить срочное страхование жизни по стоимости подписки Netflix (или меньше)!

И даже родители-домохозяйки нуждаются в страховании жизни. Не существует универсального решения для всех, потому что все семьи разные, но полис на 15-20 лет в размере от 250 000 до 400 000 долларов является общим правилом. Вам нужно продумать, что вы будете делать в трех основных областях:уход за детьми, образование и домашние обязанности (если родитель-домохозяйка скончается). Эти решения могут означать, что вы получите большую страховку для покрытия любых дополнительных расходов.

Таким образом, это те виды страхования, без которых вы не можете позволить себе обойтись. Но есть некоторые виды страховки, которые вы не оплачиваете необходимость. Если кто-то попытается продать вам страховку на случай смерти в результате несчастного случая, страховку ипотечной защиты, дополнительную медицинскую страховку или страховку на всю жизнь. . . беги!

Чтобы ознакомиться со всеми типами страховки, которые мы рекомендуем, пройдите нашу проверку страхового покрытия, чтобы убедиться, что вы застрахованы, или чтобы сэкономить деньги на текущих тарифах.

Здоровье

Может варьироваться:средняя американская семья тратит около 100 долларов США в месяц 5 .

К сожалению, медицинская страховка — не единственная статья расходов, связанных с вашим здоровьем. Эта категория включает, но не ограничивается:

Личные расходы/отдых

Не так много!

На первом шаге вы вкладываете каждый лишний доллар в свой резервный фонд. Ресторанов, кино, новой одежды и ненужных вещей стоит сейчас избегать. Но я знаю, что нереалистично говорить, что у вас не может быть ничего весело — вот как люди падают с фургона. Просто тщательно продумывайте свои покупки и старайтесь свести их к минимуму. Вы можете получить намного больше, не тратить прямо сейчас!

Разное

5 % от вашего дохода

Реальность такова, что вы, вероятно, не будете точно знать некоторые из своих расходов, особенно если вы новичок в составлении бюджета. Если вам нужно заменить лампочку или забыть, что у вашего ребенка в этом месяце экскурсия, эта категория поможет вам. И если вы не тратите все в своей категории «Разное», это здорово! Переместите его в раздел «Сбережения», чтобы немного увеличить его!

Только минимальные платежи

Вы не платите ничего дополнительно по долгу на первом шаге. Это потому, что только на этом этапе вы сосредоточены на создании стартового фонда на случай чрезвычайных ситуаций в размере 1000 долларов. Любые дополнительные деньги, которые вы сможете найти, пойдут туда!

Вы когда-нибудь слышали о законе Мерфи? Закон Мерфи гласит, что все, что может пойти не так, пойдет не так. Детские шаги помогут вам привести все в порядок, чтобы вы могли расплатиться с долгами и накопить богатство, но сначала вам нужно защитить себя от Мерфи.

В жизни случаются непредвиденные вещи:спустилась автомобильная шина, сломалась посудомоечная машина, у вас сломался зуб. Этот начальный резервный фонд поставит буфер между вами и этими событиями. Когда вы по уши в долгах, резервный фонд превратит кризис в неудобство. Позвольте этому душевному спокойствию мотивировать вас, когда вы жертвуете и экономите в Baby Step 1!

Инвестиции

$0

Вам не следует сейчас откладывать деньги на пенсионные счета. Ваши деньги должны идти в ваш резервный фонд, поэтому выключите свои инвестиции. Да, даже если это соответствует вашему работодателю. (Если у вас уже есть деньги на пенсионных счетах, оставьте их там. Но пока отложите вложение новых денег.) Поверьте мне, я хочу, чтобы вы инвестировали в свое будущее! Но сейчас самое лучшее вложение, которое вы можете сделать, — создать для себя подстраховку в виде резервного фонда. Вы сможете инвестировать в свою пенсию позже в Baby Steps 4 и далее!

Максимально возможное с помощью Gazelle Intensity

На первом шаге вы пытаетесь как можно быстрее накопить начальный резервный фонд в размере 1000 долларов США!

В зависимости от того, какой у вас опыт накопления денег, вы можете быстро перейти на этот этап или выйти из него — или это может показаться невозможным.

Вот почему вам нужна интенсивность газели . Дэйв Рэмси придумал этот термин после прочтения Притчей 6:4–5 (NKJV):«Не давай сна глазам твоим и дремоты векам твоим. Спасайся, как серна из руки охотника и как птица из руки охотника».

Другими словами, когда у вас проблемы с деньгами, вам нужно работать так же усердно, как газель, чтобы убежать от гепарда. Вам нужно такое серьезное действие, «бегите так, как будто от этого зависит ваша жизнь». Это, ребята, интенсивность газели. Экономьте так, как будто от этого зависит ваша жизнь!

На составление бюджета уходит около трех месяцев, чтобы войти в ритм. Так что не сдавайтесь, если поначалу будет грязно. Вы можете корректировать категории, пока ваш бюджет не сработает.

Если вы составите бюджет, следуя этим рекомендациям, вам не будет интересно, куда ушли все ваши деньги в конце месяца. На самом деле вы сможете накопить этот начальный резервный фонд еще быстрее и набрать реальный импульс на протяжении остальных шагов Baby Steps! Придерживайтесь этого и не забывайте:бюджет не ограничивает вашу свободу — он дает вам свободу.