Мир финансов поражен болезнью, настолько распространенной и широко распространенной, что даже «эксперты», похоже, не воспринимают ее с должной серьезностью. Болезнь, которая в ближайшее время не покажет признаков отмены, известна как «интеллектуальный анализ данных». Вот как это влияет на построение индекса и почему мы должны быть осторожны. Это гостевой пост эксперта по финансовым рынкам, пожелавшего остаться анонимным по личным причинам.

Большинство читателей, пришедших из сферы технологий, всегда имеют положительное мнение об интеллектуальном анализе данных, и это правильно, потому что в некоторых областях данные и интеллектуальный анализ данных творят чудеса — от таких простых вещей, как понимание поведения клиентов для увеличения продаж, до анализа погодных тенденций. для прогнозирования — данные и интеллектуальный анализ данных были очень полезны. Однако в контексте управления финансами и инвестициями «интеллектуальный анализ данных» — это чума.

В контексте управления финансами/инвестициями позвольте мне определить, что такое интеллектуальный анализ данных? Интеллектуальный анализ данных — это не что иное, как просмотр прошлых данных без какого-либо экономического и интуитивного обоснования, а поиск закономерностей в конкретной «превосходной» производительности. Учитывая рост вычислительной мощности и широкомасштабную доступность внутридневных данных, для полуприличного программиста не очень сложно написать простые сценарии, чтобы придумать тысячи, если не миллионы бэктестов, чтобы получить какие-то выдающиеся результаты. Тем не менее, как профессионалы, так и инвесторы легко забывают самый главный принцип инвестиций — «Прошлое не указывает на будущее», несмотря на то, что это утверждение отбрасывается всеми, кто когда-либо покупал акции или паи взаимных фондов.

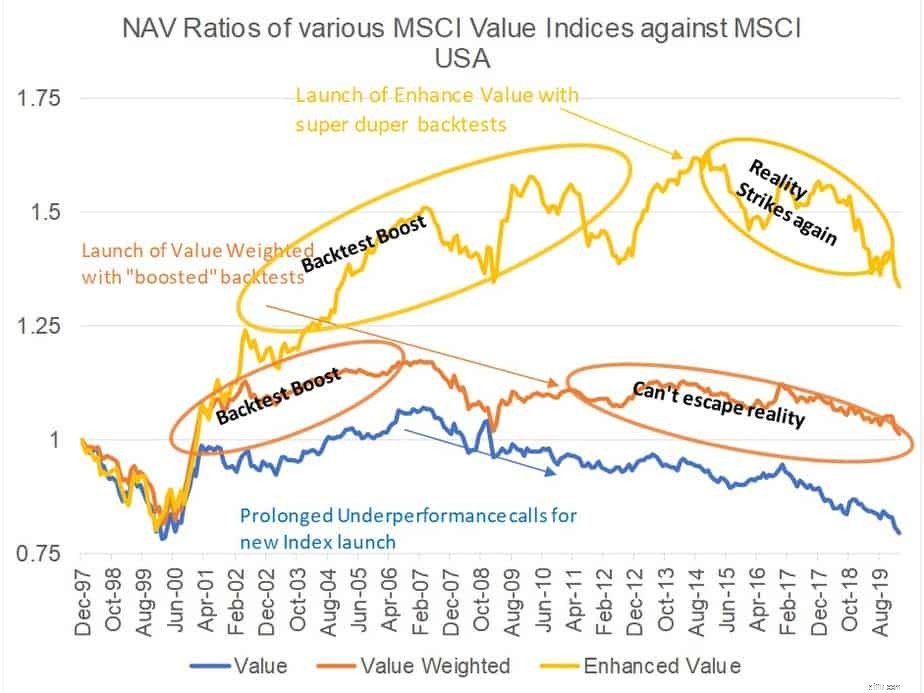

Вот иллюстрация интеллектуального анализа данных в действии. MSCI, крупнейший в мире поставщик индексов, с триллионами долларов, которые либо отслеживают их индексы, либо сопоставляются с их индексами, имеет три различных индекса «стоимости» — индекс стоимости MSCI, взвешенный индекс стоимости MSCI, индекс «расширенной» стоимости MSCI. Любой логичный человек задастся следующими вопросами:Почему три разных индекса стоимости от одного и того же провайдера? В какой из них я должен инвестировать? Каковы различия между ними? Чем один лучше другого? MSCI Value, старейший член семейства, существует с 1997 года, взвешенный по стоимости индекс был запущен в декабре 2010 года, а Enhanced Value — в апреле 2015 года. ".

На следующем рисунке показан коэффициент NAV всех трех индексов стоимости по отношению к индексу широкого рынка. Соотношение СЧА, для тех, кто не знает, это просто отношение одного индекса СЧА к другому индексу СЧА. Экономическая интерпретация коэффициента — это эффективность длинного и короткого портфеля, в котором мы открываем «длинную» позицию по индексу/портфелю числителя и «короткую» по индексу/портфелю знаменателя. Таким образом, если соотношение NAV увеличивается, индекс числителя превосходит индекс знаменателя (в данном случае эталон), а когда он снижается, индекс числителя отстает от знаменателя. Как вы можете видеть, последние индексы значительно превосходят старые, особенно в тестах на исторических данных. Кроме того, интересно видеть, что новые индексы запускаются после продолжительной плохой работы предшествующих индексов. Чтобы сложить 2+3=5, не требуется команда криминалистов и журналистов-расследователей. Когда индексы были запущены и запущены, что с ними произошло? Это результат интеллектуального анализа данных. Ненадежные бэктесты, страдающие от интеллектуального анализа данных, рано или поздно обнаружат свое истинное лицо. Дело в том, что фактор академической ценности уже более десяти лет не работает. Никакой объем интеллектуального анализа данных не может изменить этот факт. Как бы мы ни смотрели на ценность, от нее никуда не деться. Тем не менее, фантастическая производительность в прошлом — это то, что продается. Парню надо есть, а чтобы есть, надо продавать, так что..!

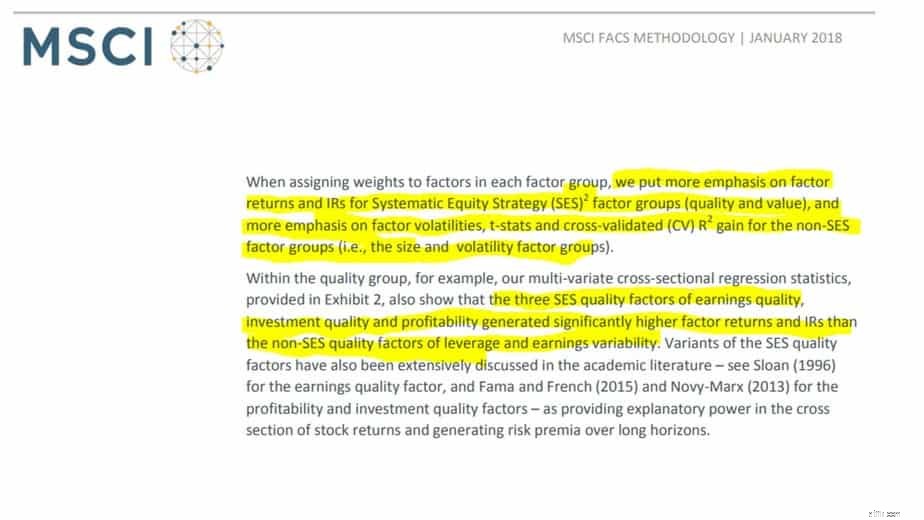

Кто-то может задаться вопросом, откуда мы так уверены, что интеллектуальный анализ данных существует? Почему мы не можем дать им презумпцию невиновности? Ну, это открыто в их методологических документах. Ниже приводится выдержка о том, как MSCI выбирает несколько переменных и их вес при построении своих факторов. Они откровенно признают, что переоценивают переменные, показавшие лучшую доходность/волатильность в тестах на исторических данных. Это хрестоматийное определение интеллектуального анализа данных, и они открыто говорят — они занимаются интеллектуальным анализом данных. Это может означать только одно из двух:1. Они даже не знают, что занимаются интеллектуальным анализом данных. 2. Им просто все равно. Я не знаю, какая из двух причин опаснее другой.

Это снимок экрана со страницы 8 документа MSCI FaCS Methodology

Текст воспроизведен ниже для ясности:

Читатели спросят, это данные по США, индексы США, поставщик из США — я просто инвестирую в паевые инвестиционные фонды в Индии, какое мне дело? Если проблема в том, что эта проблема явно распространена в индексах, чей послужной список, методология построения, дата запуска и реальный послужной список являются общедоступными, представьте масштаб и величину ваших любимых активных фондов, к которым у вас нет доступа ни к чему. Прозрачности ноль. Индексы основаны на правилах и систематизированы, в то время как активные взаимные фонды являются полностью дискреционными. Я не могу представить себе масштабы, в которых интеллектуальный анализ данных будет преобладать в индустрии взаимных фондов. Слава богу, SEBI придумала правила, ограничивающие количество фондов в каждой категории.

Это не означает, что мы никогда не должны тестировать что-либо или никогда не смотреть на результаты тестирования. Конечно, нет. Прошлые данные — единственная информация, доступная нам для принятия решений. Мы должны принять это с щепоткой соли. Как говорит сэр Патту:«Вишенка, выбирающая лучшие прошлые доходы, — это неправильно. Предусмотрительность в выборе худшего из прошлых рисков». Вот и все. Краткое изложение того, что такое интеллектуальный анализ данных, а что нет. Вот как мы, как инвесторы, должны относиться к бэктестам или прошлым данным в целом — чтобы понимать риски. Насчет промышленности — надежды нет.