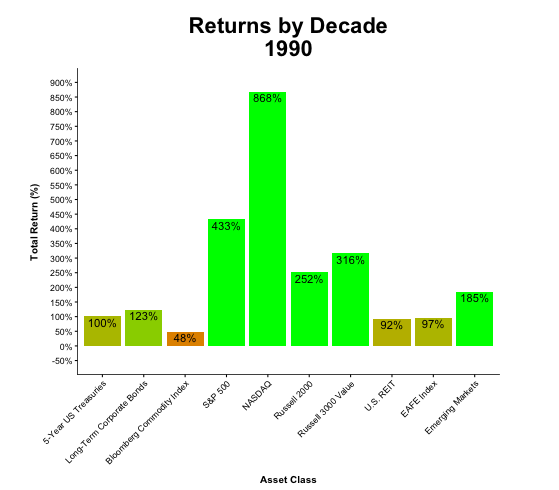

Я наткнулся на эту крутую гифку в блоге Irrelevant Investor. Здесь много процентов, что делает его интересным и для учителей математики!

Не забудьте нажать на изображение ниже, чтобы увидеть GIF:

Примечания:

Важно! Учитывая множество классов активов, среди которых есть как знакомые, так и незнакомые, вы можете просто сосредоточиться на двух прокси-облигациях (5-летние казначейские облигации США и долгосрочные корпоративные облигации) и двух прокси-биржах акций (S&P 500 и NASDAQ). ). Конечно, если вы охватываете другие классы активов в своем инвестиционном подразделении, вы можете выйти за пределы этих четырех.

Вот описание других классов активов:

- 5-летние казначейские обязательства США (облигации)

- Долгосрочные корпоративные облигации

- Индекс товаров Bloomberg (сырьевые товары, такие как нефть, золото, серебро)

- S&P 500 (фонд акций, состоящий из 500 крупных компаний США)

- NASDAQ (индекс составлен для компаний, котирующихся на рынке NASDAQ, большого количества небольших компаний и большого процента технологических компаний)

- Russell 2000 (индекс, состоящий из небольших компаний США)

- Russell 3000 Value (индекс, составленный как из крупных, так и из малых компаний США с упором на компании с более низкими темпами роста)

- США REIT – инвестиционный фонд недвижимости

- EAFE — неамериканские акции в Европе, Австралии и на Дальнем Востоке

- Развивающиеся рынки:инвестиции в компании в странах, которые считаются «развивающимися», таких как Бразилия, Россия, Индия и Китай.

Нажмите на изображение выше, чтобы увидеть цикл GIF через четыре десятилетия (80-е, 90-е, 00-е и 10-е годы) доходности инвестирования в эти различные активы. Профиль риска конкретных активов меняется от менее рискованного (казначейские облигации США и корпоративные облигации) к более рискованному (развивающиеся рынки) по мере продвижения слева направо.

Просматривая цикл GIF несколько раз, вы можете начать замечать некоторые закономерности. Вот несколько вопросов, которые заставят учащихся задуматься:

- Запишите по крайней мере три закономерности, которые вы заметили, наблюдая цикличность GIF на протяжении десятилетий. Возможно, вам придется подождать минуту или две, чтобы увидеть эти закономерности.

- Каковы результаты инвестиций в облигации по сравнению с инвестициями в акции?

- Что в большинстве десятилетий эффективнее:акции (S&P 500) или облигации (5-летние казначейские облигации)?

- Какое десятилетие было худшим для инвестиций в S&P 500 и NASDAQ?

- Какие результаты показали 5-летние казначейские облигации и долгосрочные корпоративные облигации за то же десятилетие?

- Было ли выгодно в то десятилетие владеть как акциями, так и облигациями?

- Какое десятилетие было лучшим для инвестиций в индекс NASDAQ?

- Каковы были результаты в следующем десятилетии ПОСЛЕ их высоких показателей?

- Сколько будет иметь инвестор, вложивший 1000 долларов США в начале лучшего десятилетия, в конце этого "лучшего десятилетия"?

- Ваш друг говорит, что в долгосрочной перспективе фондовый рынок склонен падать. Подтверждают ли это данные на этой диаграмме?

-------------------

В поисках дополнительных диаграмм и графиков обязательно изучите ресурс NGPF Data Crunch.