Мне часто задают этот вопрос:"Что вы делаете, когда цена биткойна колеблется в ценовом канале?" Например. Если цена колеблется от 7000 до 10 000 долларов США в течение всего года.

Несмотря на то, что я являюсь долгосрочным держателем цифрового актива, я вижу привлекательность совершения некоторых краткосрочных сделок. Самой большой проблемой для среднесрочных и долгосрочных инвесторов, таких как мы, является альтернативная стоимость покупки и владения.

Вот где производные финансовые инструменты войти:Важно Финансовые инструменты, предлагающие различные виды защиты от рисков и позволяющие использовать инновационные инвестиционные стратегии.

Сегодня я сосредоточусь на Exchange-TradedOptions, который впервые появился еще в 1970-х годах. Широкая общественность рассматривает опционы как инвестиции с высоким риском, предназначенные только для опытных трейдеров, но на самом деле опционы могут быть полезны для индивидуального инвестора.

Некоторые преимущества опционов и ценность, которую они могут добавить в ваш портфель:-

Проще говоря, вы можете использовать меньший стартовый капитал, чтобы получить аналогичный результат. Если вы уже инвестируете в такие активы, как золото или биткойн, вы можете использовать опционы для получения более высокой процентной доходности, а также использовать определенные методы инвестирования, которые позволяют использовать время в ваших интересах.

Прежде чем идти дальше, давайте начнем с некоторых основных основ:2 типа опционов, 'Опцион колл'. и Опцион пут .

Это позволяет держателю купить актив по фиксированной цене, если он захочет это сделать.

Думайте об этом как о своем договоре о покупке опциона при покупке недвижимости. После того, как вы получили этот контракт, вы можете купить недвижимость по цене (скажем, 1 миллион долларов), которая была зафиксирована в контракте.

Если вы не продвинетесь вперед, вы откажетесь от платы за опцион — обычно 1%.

В биткойнах CallOption выглядит примерно так:Сегодня цена составляет 7500 долларов за BTC. Я подписываю «контракт» на покупку BTC через месяц по той же цене в 7500 долларов, и моя плата за опцион составляет 300 долларов.

Если в следующем месяце цена BTC составит 8 000 долларов, я воспользуюсь опционом и куплю BTC за 7 500 долларов (что на 500 долларов ниже рыночной цены).

В этом случае я получил бы чистую прибыль в размере 200 долларов США (8 000 – 7 500 долларов – стоимость опционов [300 долларов США]).

ИЛИ :Если цена биткойна составляет 7000 долларов, я бы не стал использовать свои опционы и потерял 300 долларов.

Итак, как вы видите:опционы позволяют использовать ваши позиции, а для проницательного инвестора это будет означать отличную экономическую эффективность.

Любой может создать опционную позицию, аналогичную фондовой позиции, но с огромной экономией средств. Максимальный выставленный капитал (в этом примере) составляет всего 300 долларов, но позволяет получить прибыль.

Эта таблица иллюстрирует, как выглядит опцион колл. Предположим, что этот вариант истекает через ОДИН месяц.

| Цена BTC | 10 000 долларов |

| Стартовая цена | 10 000 долларов |

| Плата за опцион | 300 долларов |

| Максимальный убыток | 300 долларов |

| Максимальный выигрыш | НЕОГРАНИЧЕННЫЙ |

*Вот что происходит через месяц.

*Математика, стоящая за этим:Текущая цена BTC – Цена реализации – Плата за опцион =Прибыль

| Цена BTC | Фактическая прибыль/убыток |

| 10 000 долл. США | – 300 долларов США |

| 2000 долларов США | – 300 долларов США |

| 11 000 долларов США | + 700 долларов США |

| 15 000 долларов США | + 4700 долларов США |

Как видите, процент возврата капитала (300 долл. США) весьма привлекателен! В большинстве случаев торговля опционами дает более высокий процент возврата капитала по сравнению с фактической покупкой и владением базовым активом!

Управление рисками — это то, что мне нравится, когда дело доходит до использования опционов на мой BTC. Это похоже на то, как трейдер (финансист) использует «Стоп-лосс». управлять риском.

Вот пример:

Я купил BTC по цене 10 000 долларов США и установил стоп-лосс на уровне 9 000 долларов США. Итак, когда цена BTC упадет и достигнет 9000 долларов, моя сделка будет исполнена, и я получу 9000 долларов, а BTC больше не будет.

Это хорошо работает для трейдеров, и я настоятельно рекомендую каждому дейтрейдеру иметь в игре «Стоп-лосс».

Однако это может не сработать для тех, кто готов хранить BTC в среднесрочной и долгосрочной перспективе:поскольку моя цель — накопить для себя не менее 5 BTC (узнайте, почему в других моих статьях), я не хочу торговать BTC ежедневно. .

Кроме того, волатильность BTC очень высока и меняется очень быстро.

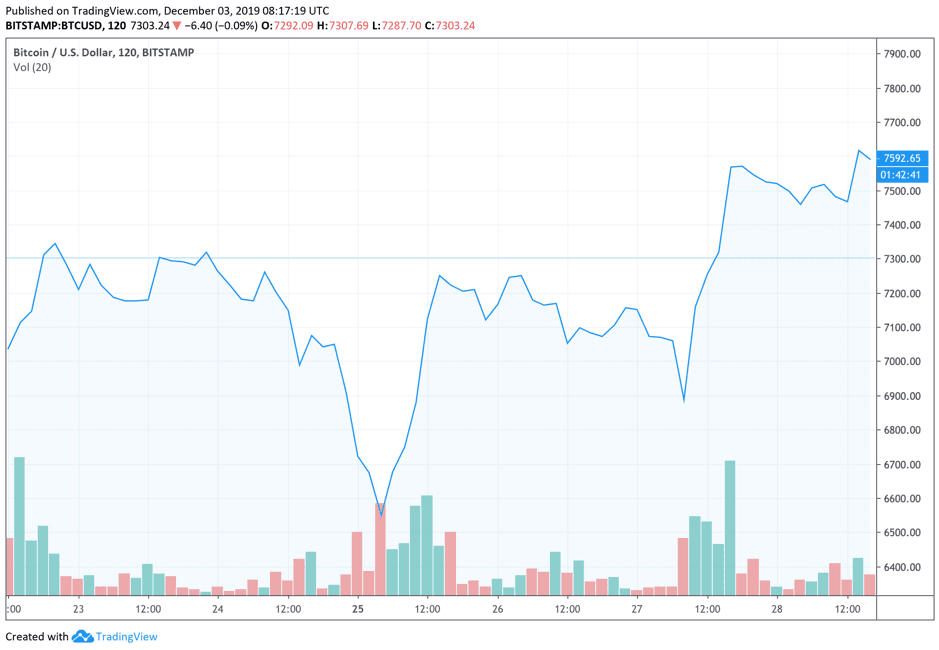

У меня был случай, когда я купил BTC за 7 300 долларов США и установил стоп-лосс в размере 10 %. Моя логика заключалась в том, что если BTC упадет на 10% до 6570 долларов, он продолжит падать, и я смогу выкупить больше BTC, когда он упадет до 5000 долларов.

А вот как это было на самом деле:

Покупка «пут-опциона» может быть более надежной формой хеджирования, которая обеспечивает страхование 24/7. Вы также можете удерживать и ждать, чтобы наблюдать за движением цены, прежде чем опцион действительно будет исполнен.

В обычных финансах происходит нечто очень похожее:опционы позволяют инвесторам получать доход от своих акций или портфеля фондов ETF.

Подойти к этому можно через «Покрытый звонок». или, возможно, «Купить-Написать».

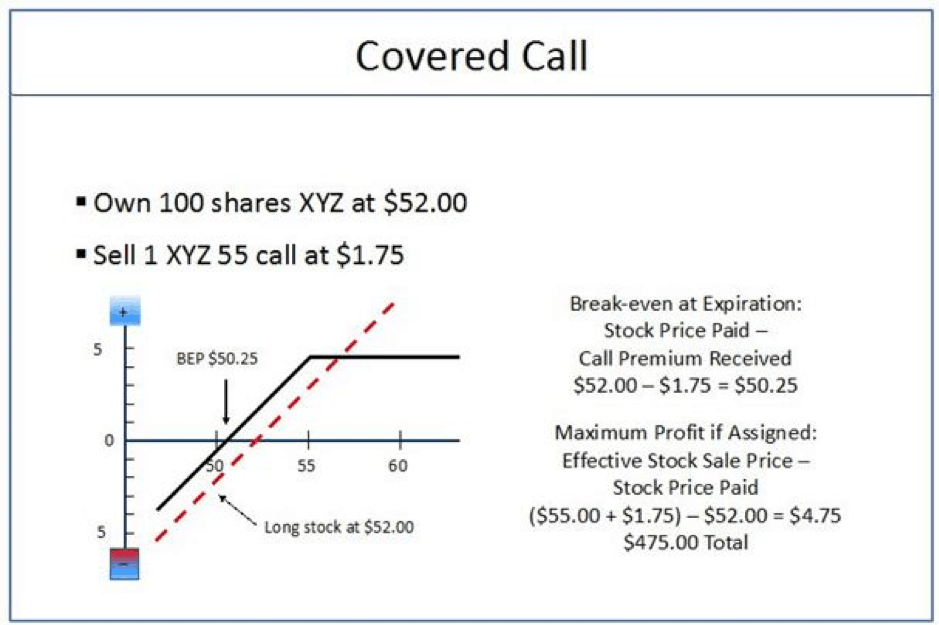

Давайте воспользуемся «Покрытым вызовом». Например, здесь:когда инвестор уже владеет акциями и прогнозирует, что их цена останется неизменной или немного вырастет.

По сути, он / она намеревается удерживать эти акции в течение более длительного срока, и что можно сделать, так это выписать колл против удерживаемых акций. Цена исполнения проданного колл ограничивает потенциал роста, но приносит доход через премию.

Представьте, что XYZ — это тип криптовалюты:я получил 100 XYZ по 52 доллара за акцию, что в сумме составляет 5200 долларов.

Затем я продал покрытый колл за 1,75 доллара с ценой исполнения 55 долларов.

На что я надеюсь, если цена акций вырастет, но даже если это произойдет, я все равно смогу прикарманить 175 долларов (1,75 доллара X 100XYZ).

Наилучший результат был бы следующим:если бы цена упала точно до 55 долларов за XYZ по истечении срока действия опциона, как показано на рисунке, я бы получил общую прибыль в размере 475 долларов.

Отказываясь от потенциального роста, я получаю дополнительный доход от активов, которыми владею.

Наконец, мы можем использовать опционы для реализации более продвинутых стратегий, которые дадут заранее определенные и конкретные результаты при различных уровнях цен.

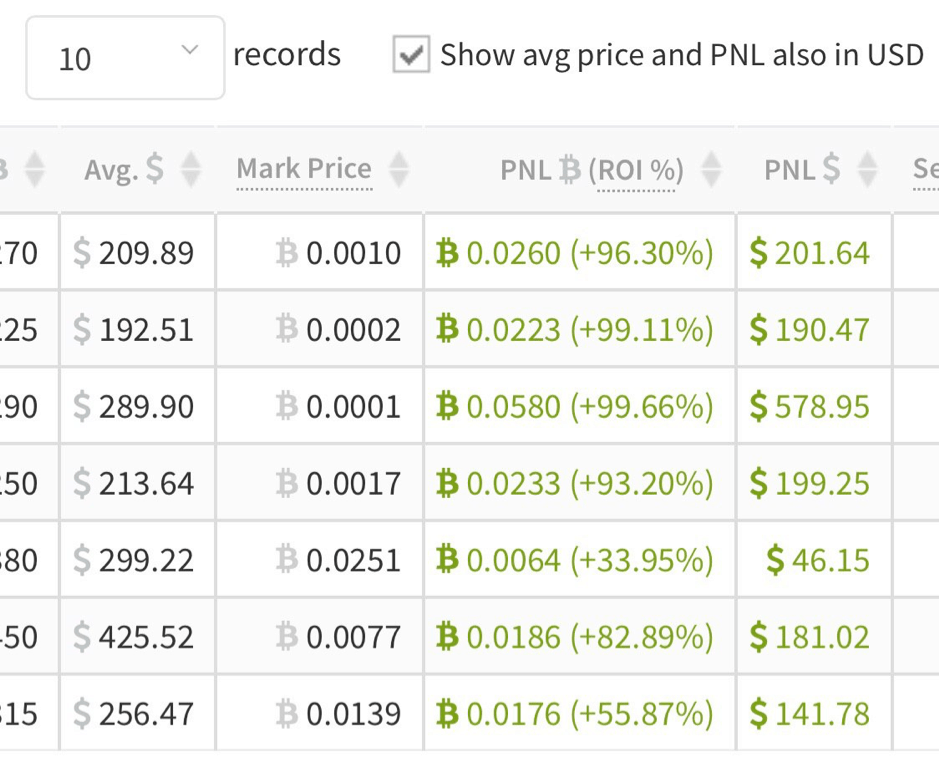

Комбинируя опционы и биткойн, мы можем создать и реализовать безграничные стратегии. Ниже приведен скриншот моего дохода в долларах США (~ 1500 долларов США) в октябре 2019 года.

Мы видим, как инвесторы могут использовать опционы в качестве универсальных инструментов для снижения риска, получения дохода, использования кредитного плеча и участия в криптовалютных рынках с рассчитанным риском.

Самое главное, я могу использовать опции в сочетании с моим биткойном для достижения целевых результатов.

Возвращаясь к исходной теме и часто задаваемым вопросам:«Что вы делаете, когда цена биткойна колеблется в ценовом канале?»

Хотите узнать больше о том, как инвестировать в биткойны? Вы можете зарегистрироваться на место здесь и узнать об этом у самого Криса Лонга.