Хотя варианты могут подойти не всем, они являются одними из самых гибких инвестиционных вариантов. В зависимости от контракта опционы могут защитить или улучшить портфели самых разных инвесторов на растущих, падающих и нейтральных рынках.

Содержание 1. Снижение рисков с помощью опционов 2. Опционы для всех инвесторов 3. Прибыль с небольшими вложениями 4. В заключениеДля многих инвесторов опционы полезны как инструмент управления рисками, действуя как способ защитить свой портфель от падения цен на акции. Например, если инвестор А обеспокоен тем, что цена его акций в XYZ Corporation вот-вот упадет, он может приобрести опционы пут, дающие ему право продать свои акции по цене исполнения, независимо от того, насколько низко упадет рыночная цена до истечения срока действия. . Ценой премии опциона инвестор А защитил себя от убытков ниже цены исполнения. Этот тип опционной практики также известен как хеджирование.

Хотя хеджирование с помощью опционов может помочь вам управлять рисками, важно помнить, что все инвестиции сопряжены с некоторым риском, а доход никогда не гарантируется. Инвесторы, использующие опционы для управления рисками, ищут способы ограничить потенциальные потери. Они могут выбрать покупку опционов, поскольку потери ограничены ценой, уплаченной за премию. Взамен они получают право покупать или продавать базовую ценную бумагу по приемлемой для них цене. Они также могут получить прибыль от повышения стоимости премии опциона, если решат продать его обратно на рынок, а не исполнить. Поскольку продавцы опционов иногда вынуждены покупать или продавать акции по невыгодной цене, риск, связанный с некоторыми короткими позициями, может быть выше.

Консервативный

Инвесторы с консервативными взглядами могут использовать опционы для хеджирования своих портфелей или обеспечения некоторой защиты от возможного падения стоимости. Продажа опционов также может быть использована в качестве консервативной стратегии для увеличения дохода. Например, предположим, что вы хотели бы владеть 100 акциями корпорации XYZ, которые сейчас торгуются по цене 56 долларов, и готовы платить 50 долларов за акцию. Вы подписываете пут XYZ 50 и получаете премию. Если цены упадут и опцион будет исполнен, вы купите акции по 50 долларов каждая. Если цены вырастут, срок действия вашего опциона не будет исполнен. Если вы все же решите купить акции XYZ, более высокая стоимость будет компенсирована полученной вами премией.

Медвежий

Инвесторы, которые предвидят рыночный спад, могут покупать опционы пут на акции, чтобы получить прибыль от падения цен или защитить свои портфели, независимо от того, владеют ли они акциями, на которые был куплен опцион пут.

Практическое правило

Если вы покупаете колл, у вас оптимистичный прогноз и вы ожидаете, что стоимость базовой ценной бумаги будет расти. Если вы покупаете опцион пут, вы настроены по-медвежьи и думаете, что стоимость базовой ценной бумаги упадет.

Долгосрочные

Инвесторы могут защитить долгосрочную нереализованную прибыль от акций, покупая пут-опционы, которые дают им право продать их по приемлемой для них цене на определенную дату или ранее. За счет премии можно зафиксировать минимальную прибыль. Если цена акции вырастет, опцион потеряет свою ценность, но стоимость премии может быть компенсирована прибылью от стоимости акции.

Бычий прогноз

Инвесторы, ожидающие подъема рынка, могут покупать колл-опционы на акции, чтобы участвовать в росте их цены, за небольшую часть стоимости владения этими акциями. Длинные коллы также можно использовать для фиксации цены покупки определенных акций во время бычьего рынка, не принимая на себя риск снижения цены, связанный с владением акциями.

Агрессивный

Инвесторы с агрессивным прогнозом используют опционы для увеличения позиции на рынке, когда они уверены, что знают будущее направление движения акций. Держатели опционов и продавцы могут спекулировать на движении рынка, не вкладывая больших сумм капитала. Поскольку опционы предлагают инвесторам кредитное плечо, можно добиться большей процентной доходности при заданном росте или падении, чем при владении акциями. Но эта стратегия может быть рискованной, так как потери могут быть больше, и так как можно потерять всю вложенную сумму.

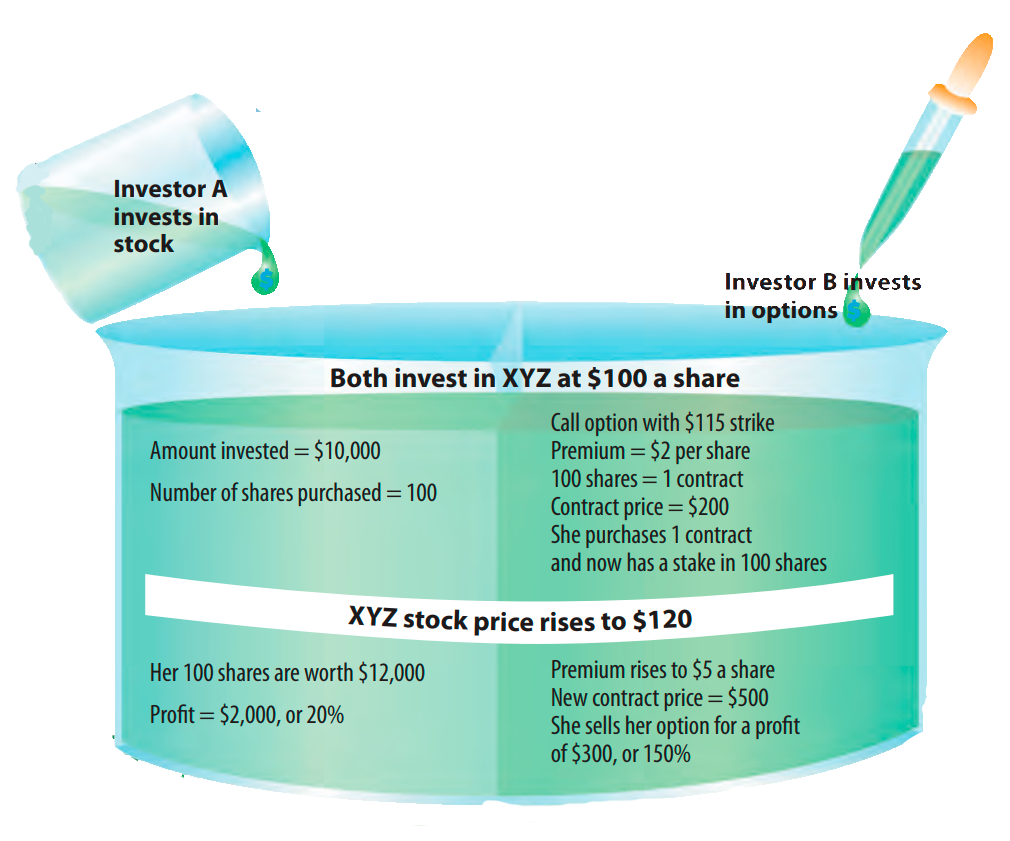

Опционы позволяют владельцам получать выгоду от изменения цены акции за небольшую часть стоимости владения этой акцией. Например:Инвесторы A и B считают, что акции компании XYZ, которые в настоящее время торгуются по 100 долларов, вырастут в ближайшие несколько месяцев. Инвестор А тратит 10 000 долларов США на покупку 100 акций.

Но у инвестора Б не так много денег для инвестиций. Вместо того, чтобы покупать 100 акций, она покупает один колл-опцион XYZ по цене исполнения 115 долларов. Премия за опцион составляет 2 доллара за акцию или 200 долларов за контракт, поскольку каждый контракт покрывает 100 акций. Если цена акций XYZ вырастет до 120 долларов, стоимость ее опциона может возрасти до 5 долларов или выше, и инвестор Б может продать его за 500 долларов, получив прибыль в размере 300 долларов или 150% прибыли на свои инвестиции. Инвестор А, купивший 100 акций XYZ по 100 долларов США, мог бы заработать 2 000 долларов США, но получить только 20 % прибыли от своих инвестиций.

Большинство стратегий, которые используют инвесторы в опционы, имеют ограниченный риск, но также ограниченный потенциал прибыли. По этой причине опционные стратегии не являются схемами быстрого обогащения. Транзакции обычно требуют меньше капитала, чем эквивалентные операции с акциями, и поэтому возвращают меньшие суммы в долларах, но потенциально больший процент от инвестиций, чем эквивалентные операции с акциями.

Даже те инвесторы, которые используют опционы в спекулятивных стратегиях, таких как выставление непокрытых коллов, обычно не получают значительных доходов. Потенциальная прибыль ограничена премией, полученной за контракт, а потенциальный убыток часто неограничен. Хотя кредитное плечо означает, что процентная доходность может быть значительной, здесь также сумма денежных средств, переходящих из рук в руки, меньше, чем при эквивалентных операциях с акциями.

Каковы преимущества торговли опционами? Инна Роспутня