Робо-инвестиции становятся все более популярными как недорогой и не требующий больших усилий способ увеличить свое состояние и накопить на большие цели, такие как выход на пенсию. С роботом-консультантом вам не нужно беспокоиться о тонкостях выбора акций или других инвестиций — вся тяжелая работа выполняется автоматически.

Подходит ли вам робоинвестирование? В этом руководстве мы расскажем все, что вам нужно знать об автоматизированном инвестировании, от того, как это работает, до того, как выбрать платформу для роботизированного инвестирования.

Просмотреть содержание

Робоинвестирование — это тип инвестирования, основанный на алгоритме инвестирования ваших денег. Как правило, цель роботизированной инвестиционной платформы — помочь вам создать диверсифицированный портфель, не требуя от вас найма финансового консультанта или самостоятельного становления инвестиционным гуру. Как только вы зарегистрируетесь на роботизированной инвестиционной платформе, ваши деньги будут автоматически инвестированы при минимальном контроле со стороны человека.

Точно так же, как у разных финансовых консультантов разные подходы к инвестированию, у разных робоинвестирующих сервисов тоже. Вы можете найти платформы, которые более или менее агрессивны с вашими инвестициями, и те, которые предлагают инвестировать не только в базовые акции и облигации.

Роботы-инвесторы составят для вас индивидуальный портфель после того, как узнают больше о вашем финансовом положении.

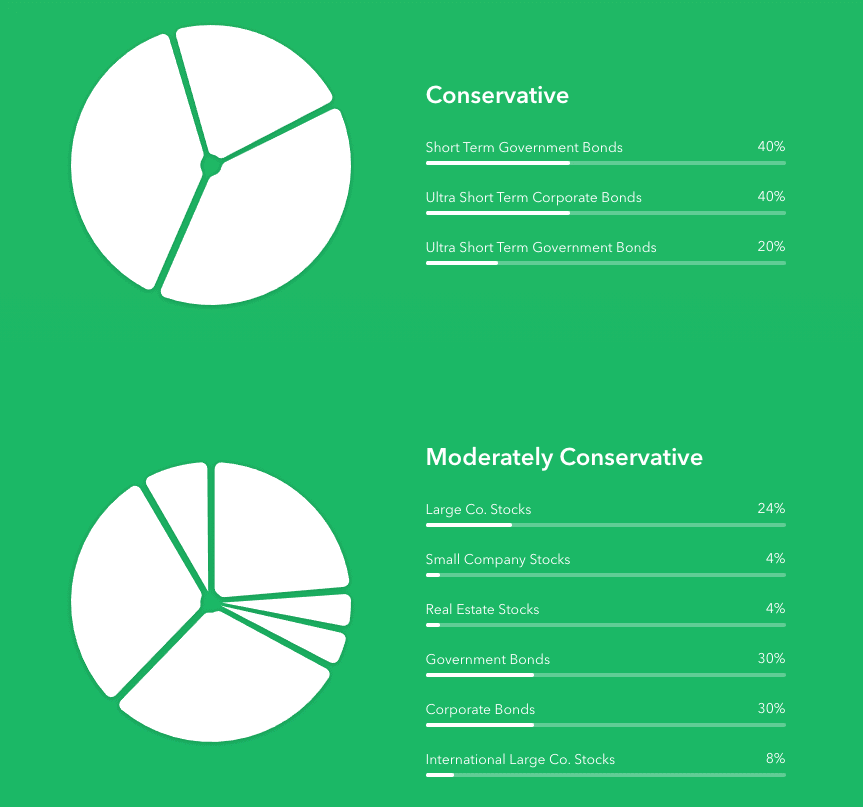

Например, вот два основных портфолио из приложения для роботов-консультантов Acorns:

Распределение портфеля зависит от допустимого риска владельца счета.

Основные преимущества робоинвестирования заключаются в том, что оно простое и относительно недорогое. Вам не нужно много знать о рынках акций или облигаций, чтобы начать работу с роботизированной инвестиционной платформой. Скорее, вам просто нужно ответить на несколько основных вопросов о ваших финансовых целях — например, хотите ли вы накопить деньги на покупку дома, на пенсию или на то и другое — и о своей терпимости к финансовому риску. Программное обеспечение возьмет его оттуда, чтобы решить, как распределить ваши деньги между инвестициями и создать сбалансированный портфель.

Вы можете получить аналогичную услугу от финансового консультанта. Но, как и следовало ожидать, привлечение человека-консультанта, как правило, намного дороже, чем использование алгоритма. Консультанты-люди могут брать 1% от ваших общих инвестиций или больше в год для оплаты своих гонораров. С другой стороны, большинство услуг роботизированного инвестирования взимают менее 0,5% в год.

Роботинвестирование может быть хорошим подходом к инвестированию для самых разных людей. Этот тип инвестирования особенно хорошо подходит для людей, которые хотят установить и забыть о своих инвестициях. Робот-советник не только поможет вам начать работу, но и будет следить за вашим портфелем без вашего участия. По этой причине многие молодые инвесторы, а также занятые профессионалы, у которых нет времени управлять своими инвестициями, предпочитают роботизированное инвестирование.

С другой стороны, роботизированное инвестирование не идеально, если вам нужна очень конкретная инвестиционная стратегия. Большинство роботов-консультантов предлагают доступ только к денежным средствам, а не к отдельным акциям, и они, как правило, придерживаются подхода «купи и держи», а не более активного подхода к торговле.

В некоторых случаях роботы-консультанты также не могут заменить людей, финансовых консультантов. Если у вас есть несколько инвестиционных счетов и вам необходимо координировать свои действия с пакетом льгот для сотрудников, вам, вероятно, потребуется больше поддержки, чем может предложить роботизированная инвестиционная платформа. Консультанты-роботы также используют универсальный подход к инвестированию — если вам нужен более индивидуальный финансовый совет, вы можете воспользоваться услугами консультанта-человека.

Когда вы подписываетесь на роботизированную инвестиционную платформу, программное обеспечение обычно задает вам несколько вопросов о ваших инвестиционных целях и готовности идти на риск. Оттуда алгоритм порекомендует баланс акций и облигаций или других активов и автоматически инвестирует ваши деньги для создания желаемого портфеля.

Со временем, когда вы добавляете деньги на свой счет и стоимость ваших инвестиций меняется, ваш портфель может выйти из равновесия. Большинство роботизированных инвестиционных платформ автоматически покупают и продают активы, чтобы вернуть их в нужное русло. Они также воспользуются этой возможностью, чтобы компенсировать любую полученную вами прибыль от инвестиций с убытками, чтобы свести к минимуму ваши налоговые обязательства (процесс, известный как сбор налоговых убытков).

Многие платформы для робо-инвестирования позволяют планировать автоматические инвестиции или разделять свой счет на несколько портфелей, нацеленных на разные финансовые цели. Если вы создали стандартный инвестиционный счет, а не пенсионный счет, вы можете снимать деньги в любое время.

Большинство платформ для роботизированного инвестирования позволяют вам инвестировать только в биржевые фонды (ETF). Это корзины акций или облигаций, аналогичные взаимным фондам. Преимущества инвестирования в ETF заключаются в том, что они часто имеют очень низкие комиссии и могут предоставить вам диверсифицированный портфель всего за несколько сделок.

Тем не менее, некоторые платформы позволяют автоматически инвестировать в отдельные акции в зависимости от вашей терпимости к риску и интересов. Другие предлагают инвестиции в недвижимость, как правило, через инвестиционные фонды недвижимости (REIT).

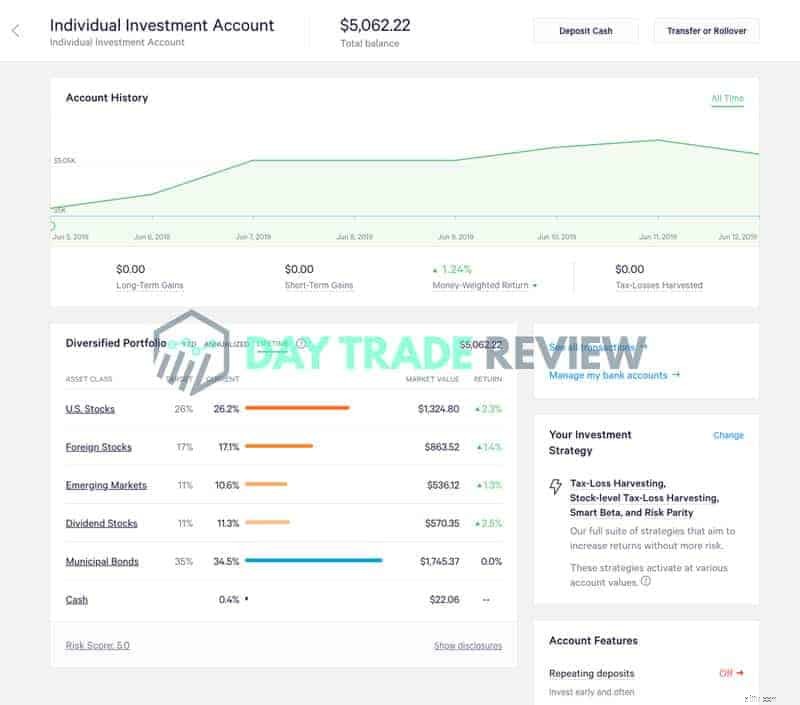

Вот пример моей учетной записи в Wealthfront, состоящей из нескольких различных типов акций и облигаций:

На сегодняшний день существует несколько платформ для роботизированного инвестирования, каждая из которых по-своему подходит к инвестированию. Выбор подходящего для вас сводится к нескольким факторам.

Во-первых, во что вы можете инвестировать? Предлагает ли платформа доступ только к акциям и облигациям, или вы можете инвестировать в недвижимость и другие активы? Даже если ваша роботизированная инвестиционная платформа ограничивает вас фондовыми и облигационными ETF, стоит изучить, какие ETF предлагаются. Подумайте, можете ли вы инвестировать только в акции США или есть средства и для развивающихся рынков.

Степень настройки робота-консультанта также важна. Некоторые платформы предлагают только пару портфелей — скажем, с низким, средним и высоким риском. Другие предлагают несколько базовых портфелей, но затем позволяют настроить баланс акций, облигаций и других активов, а также настроить толерантность к риску.

Если есть определенные секторы рынка, которые вас интересуют, или вы хотите, чтобы ваш портфель отражал ваши ценности, ищите роботизированную инвестиционную платформу, которая позволяет это делать. У некоторых роботов-консультантов есть специализированные портфели для социально ответственного инвестирования, в то время как у других есть портфели, в которых дополнительный вес придается отраслевым ETF.

При долгосрочном инвестировании важно помнить, что небольшая разница в комиссиях может привести к большим деньгам в течение десятилетий. Большинство роботов-консультантов взимают процент от общей стоимости вашего счета. Этот процент может составлять от 0,25 % в год до 1 % в год.

Кроме того, вам нужно будет заплатить любые сборы, связанные с активами, в которые вложены ваши деньги. Большинство ETF имеют комиссию за обмен, которая может варьироваться от 0,05% до 0,5%, в зависимости от фонда. Ищите роботизированные инвестиционные платформы, которые предлагают недорогие ETF Vanguard или iShares. Кроме того, не забудьте проверить, взимает ли ваша платформа торговые комиссии с вашего счета или комиссионные за покупку и продажу включены в ваш годовой сбор.

Чтобы помочь вам начать робо-инвестирование, вот три из лучших роботизированных платформ для консультирования на рынке сегодня. Если вы хотите узнать, насколько хорошо они работают, ознакомьтесь с этим живым примером, в котором я потратил 25 000 долларов на тест, чтобы увидеть, какой робот-советник может работать лучше всего.

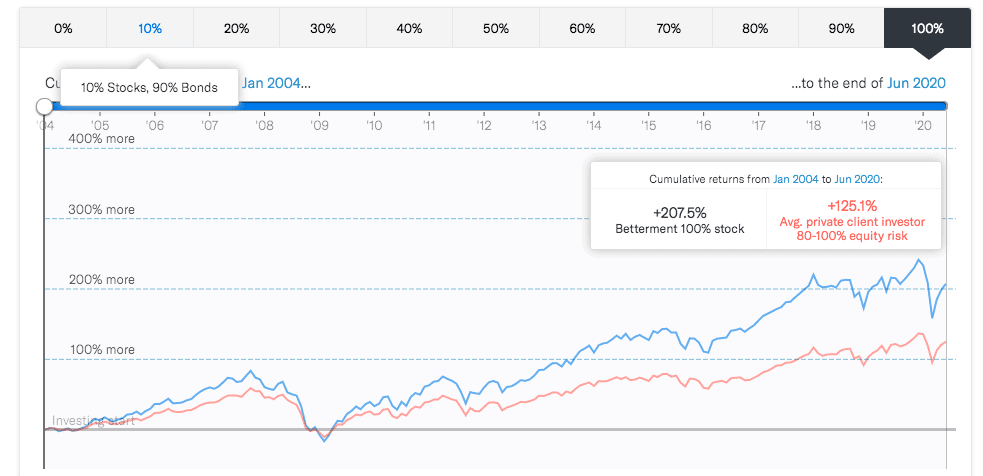

Betterment выглядит и ощущается как традиционная брокерская платформа, за исключением того, что ваш портфель автоматически инвестируется в недорогие ETF Vanguard. Эта услуга позволяет вам выбрать, как вы хотите диверсифицировать свой портфель между акциями и облигациями, и побуждает вас устанавливать автоматические депозиты для сбережений для больших целей, таких как выход на пенсию. Вы также можете создать несколько «целей», которые по сути представляют собой автономные портфолио для разных целей, таких как покупка дома или накопление денег на обучение ваших детей в колледже.

Betterment взимает ежегодную плату в размере 0,25%.

Wealthfront напрямую конкурирует с Betterment по стоимости — эта услуга также взимает 0,25% годовых. Но ETF, в которые он инвестирует, значительно дешевле. ETF Betterment взимают комиссию за обмен до 0,40% в год, в то время как самый дорогой ETF Wealthfront взимает всего 0,16% в год. Еще одним плюсом этой услуги является наличие высокодоходного сберегательного счета.

Тем не менее, Wealthfront не предлагает большой гибкости в выборе того, как ваши инвестиции будут сбалансированы. Таким образом, эта услуга является хорошим вариантом, если вы не имеете в виду определенный баланс портфеля.

Acorns — хороший выбор для людей, которые хотят инвестировать и копить для больших целей, таких как выход на пенсию, не задумываясь об этом. Эта услуга автоматически округляет ваши покупки по дебетовой карте до ближайшего доллара и вносит лишнюю сдачу на ваш инвестиционный счет. Оттуда Acorns автоматически инвестирует ваши деньги в недорогие ETF от Vanguard и Blackrock в зависимости от выбранного вами стиля инвестирования. Конечно, вы также можете настроить более крупные регулярные депозиты по мере необходимости.

Acorns взимает фиксированную плату в размере 1 доллара США в месяц для стандартных инвестиционных счетов или 2 доллара США в месяц для счетов IRA.

Робо-советники — отличный вариант для людей, которые хотят использовать простой подход к своим инвестиционным стратегиям. Хотя вы можете полагаться на автоматические портфели, вы также можете работать с традиционными фондовыми консультантами.

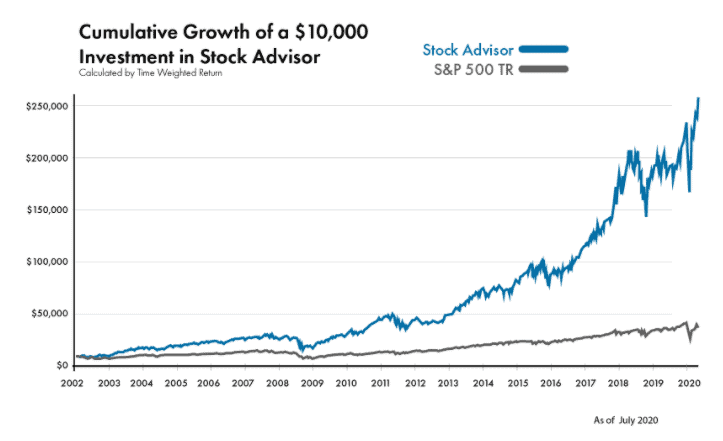

В то время как роботы-консультанты автоматизировали весь процесс инвестирования, традиционные биржевые консультанты дадут вам инвестиционные советы, которым вы сможете следовать. Например, Motley Fool, наш высокорейтинговый консультант по акциям, каждый месяц предлагает два выбора акций. Подписчики получают оповещения об этих акциях и могут купить эти акции на своих брокерских счетах.

Требуется немного больше работы, поскольку вам нужно самостоятельно управлять покупкой и продажей, однако эти отдельные выборки акций, как правило, превосходят автоматические портфели, предлагаемые большинством роботов-консультантов. Консультанты по акциям больше всего подходят для инвесторов, которые хотят получить доступ к отдельным акциям. Эти инвестиции в акции, как правило, имеют более высокий потенциал роста, но также могут быть более рискованными. Тем не менее, за последнее десятилетие большинство из этих подборок значительно превзошли автоматизированные портфели.

На приведенном ниже графике хорошо показана динамика акций Motley Fool по сравнению с S&P 500.

Сравните это с эффективностью портфеля Betterment «100% акций», и вы увидите, что программа Stock Advisor значительно превосходит портфель роботов-советников.

Вы также можете создавать как автоматические портфели , так и портфели, построенные на основе рекомендаций по акциям. Вы можете разделить свои средства на несколько счетов, чтобы воспользоваться преимуществами обеих инвестиционных стратегий.

Робоинвестирование — это простой и недорогой способ вложить свои деньги. Хотя такой подход к инвестированию подходит не всем, он может стать очень хорошей альтернативой самостоятельному управлению своими деньгами или найму финансового консультанта. Выбирая службу робо-инвестирования, обязательно внимательно изучите, как ваши деньги будут инвестированы, насколько вы будете контролировать процесс и сколько вы будете платить за свои инвестиции с течением времени.