Эта статья была написана как дополнение к моему выступлению на мероприятии SGX «Регулярные сбережения акций» в 2019 году, где я выступил перед более чем сотнями молодых инвесторов, которые очень хотели начать свое инвестиционное путешествие.

Темой, которой я поделился, было создание портфеля с помощью ETF акций и ETF облигаций. Это очень простая идея для инвесторов, которым нравится делать свои инвестиции своими руками, чтобы получить достойную прибыль, не затрачивая слишком много усилий.

Вы даже можете сэкономить на комиссиях, используя онлайн-платформы, такие как робот-консультант. Так что это все равно, что сказать:«Нет, спасибо роботу-консультанту, потому что вы можете сделать это сами».

Итак, вот запись и слайды на случай, если вы пропустили мое выступление на прошлой неделе!

TL;DR

Я вхожу в полную информацию ниже.

Но сначала… давайте определим значение портфолио (для полных новичков).

Это комбинация накопленных вами акций и/или облигаций.

Точно так же, как для приготовления вкусной тарелки куриного риса нужны оба ингредиента — курица и рис… вам нужны как акции, так и облигации, чтобы создать прибыльный портфель.

Это так просто.

Теперь давайте перейдем к содержанию:

Прежде чем начать инвестировать, задайте себе простой вопрос:

"Сколько вы можете потерять, если фондовый рынок упадет?"

Чем выше это число, тем выше ваша устойчивость к риску.

И чем ниже это число, тем ниже ваша толерантность к риску.

Этот вопрос имеет решающее значение, потому что большинство инвесторов обычно обжигают себе пальцы, потому что они переоценивают свои преимущества (потенциальные выгоды) и недооценивают свои недостатки (риски).

Если вы хотите быть прибыльным, вы должны очень тщательно управлять своим риском — инвестируйте безопасно, и тогда прибыль не заставит себя ждать.

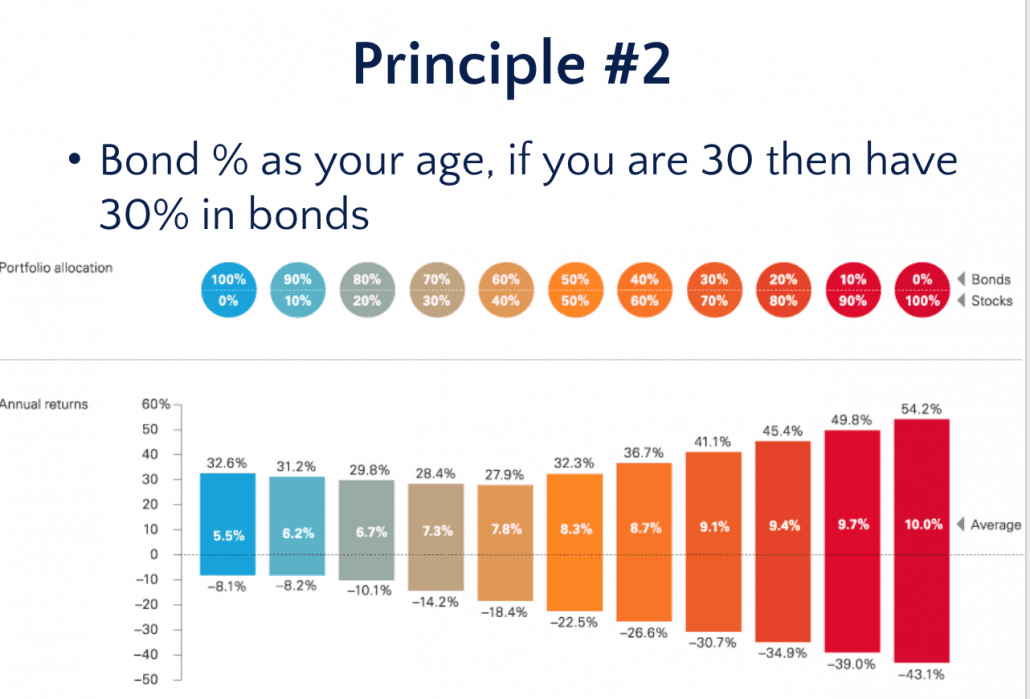

Как только вы получите четкое представление о своей толерантности к риску, вы можете приступить к определению процентного распределения ваших акций и облигаций.

Если вы не можете терпеть много рисков, я бы посоветовал вам выделить большую часть своего портфеля на облигации.

Кроме того, примите во внимание, что фондовый рынок большую часть времени ведет себя обратно пропорционально рынку облигаций (например, когда фондовый рынок падает, рынок облигаций обычно преуспевает)

Большинство традиционных экспертов по инвестированию рекомендовали бы вам выделять больше своего портфеля на облигации, когда вы становитесь старше. Это означает, что если в этом году вам исполнится 30 лет и 30 % вашего портфеля находятся в облигациях, возможно, вы захотите увеличить этот процент до 35 % через 5 лет, когда вам исполнится 35 лет.

Конечно, это рекомендация, а не жесткое правило.

Но всегда помните, сколько вы можете позволить себе потерять.

Например:

Если вы можете пережить убыток только в 30%, вам следует вложить 70% в акции и 30% в облигации. Если вы можете пережить только 10% убытков, вы должны иметь 20% в акциях и 80% в облигациях.

Теперь вы, наверное, слышали об этой фразе:

Что измеряется, становится лучше.

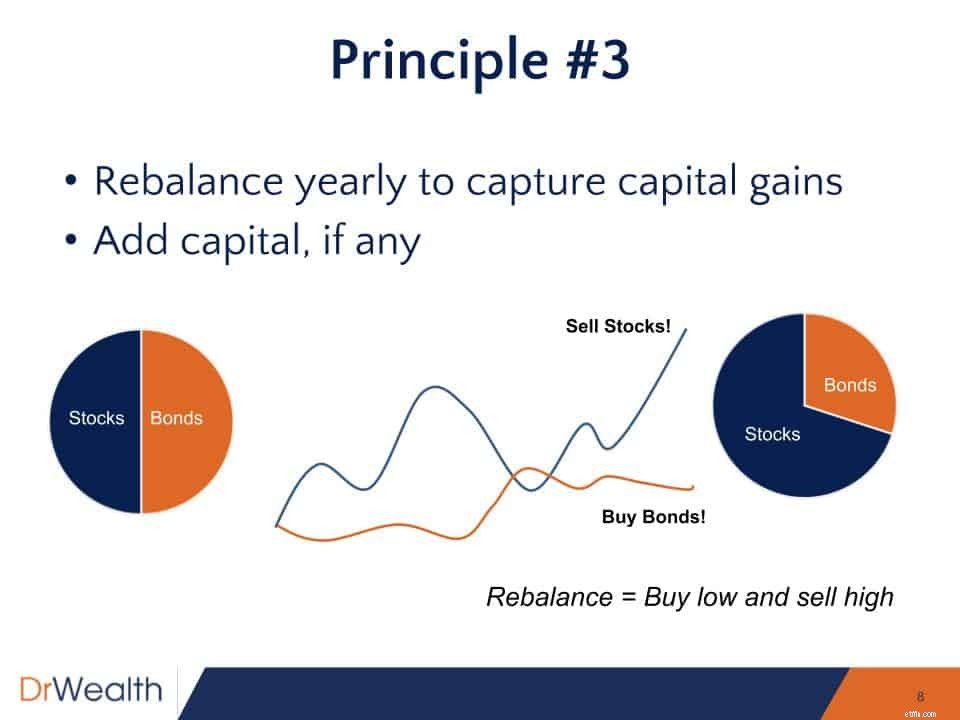

Вы должны проверять эффективность своего портфеля не реже одного раза в год. Важным действием, которое необходимо предпринять, является перебалансировка. ваше портфолио.

Ребалансировка помогает вам получать прирост капитала каждый год.

Вы не можете рассчитывать на то, что однажды создадите портфель и пустите его в ход — это не робот-советник и не алгоритмическая инвестиционная машина.

Не беспокойтесь. Ребалансировка не чим вообще.

Позвольте мне запустить пример с вами:

Допустим, вы создали портфель с распределением 50 на 50 как акций, так и облигаций.

В конце года, если вы распределили 60-40 на акции и облигации (например, ваши акции превзошли ваши облигации и принесли 10% прибыли).

Принимая во внимание, что фондовый рынок обычно работает обратно пропорционально рынкам облигаций, вы перебалансируете свой портфель, продавая 10-процентные акции по максимуму и покупая дополнительные 10% облигаций по минимуму.

Вы видите, как именно это помогает вам покупать дешево, продавать дорого?

Конечно, я использовал распределение портфеля акций и облигаций в пропорции 50:50 — вы можете применить эту стратегию ребалансировки к своему личному соотношению портфеля.

Следует помнить следующее:

Вы ДОЛЖНЫ перебалансировать хотя бы раз в год

Это поможет вам реализовать свои доходы и сохранить целевое распределение акций и облигаций!

Точно так же, как компании проводят свои общие собрания акционеров или организации проводят свой ежегодный финансовый аудит…

Вам необходимо ежегодно пересматривать свой портфель, чтобы знать, сколько именно вы заработали.

Хорошо. Это 3 принципа управления прибыльным портфелем.

Я уверен, что вам, как новому инвестору, может быть неудобно выбирать конкретные акции или облигации.

Вот почему я обычно советую новым инвесторам использовать ETF.

Однако не все ETF безопасны — купите неправильный индекс, и вы увидите, как ваши деньги сгорят.

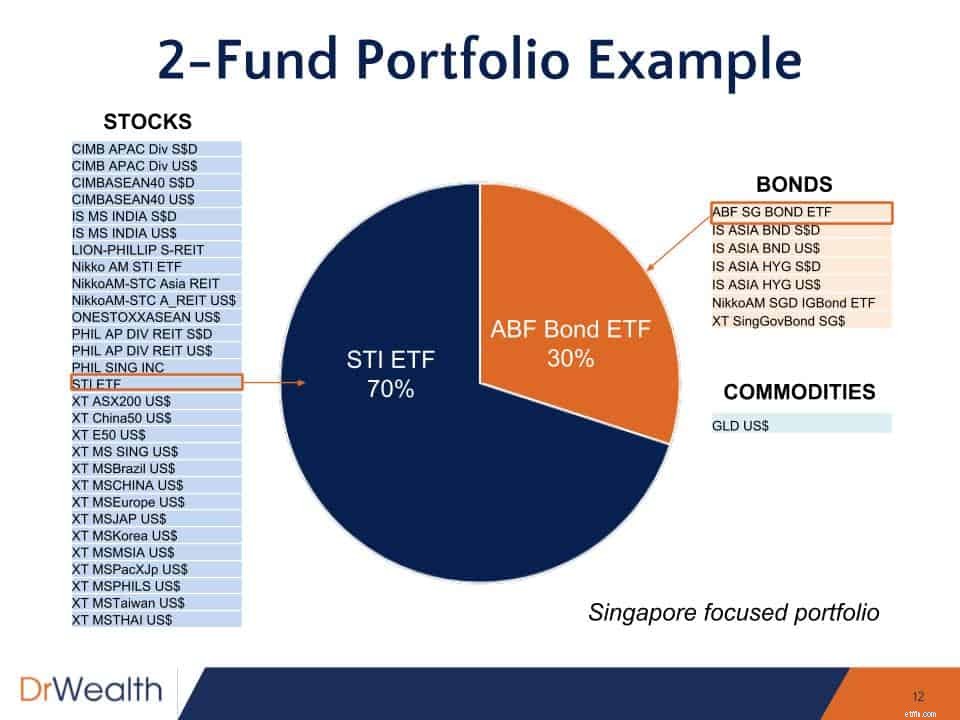

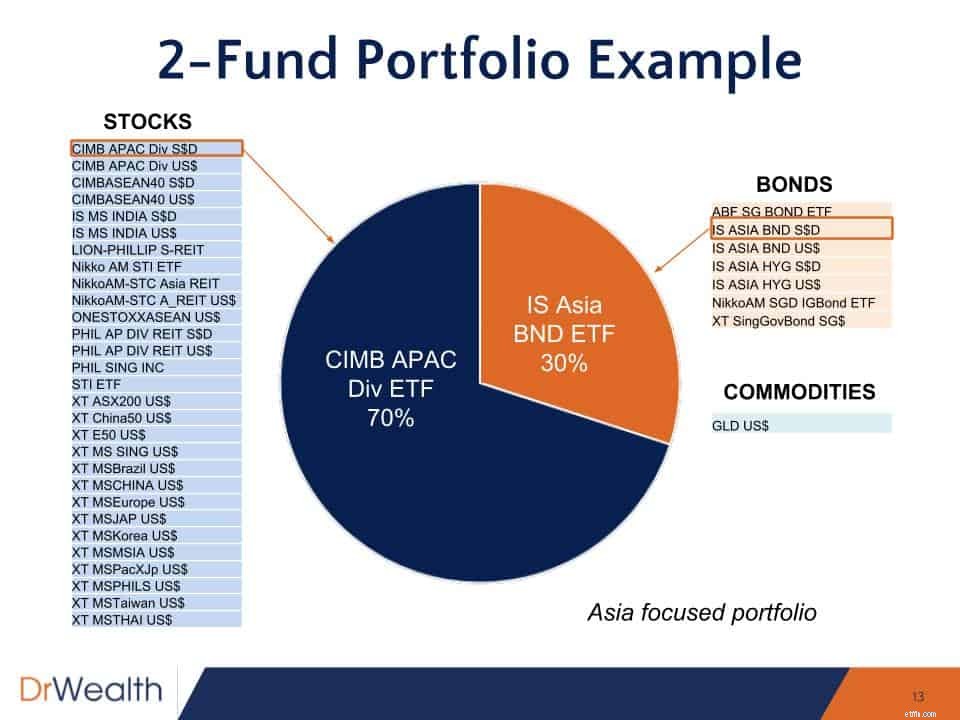

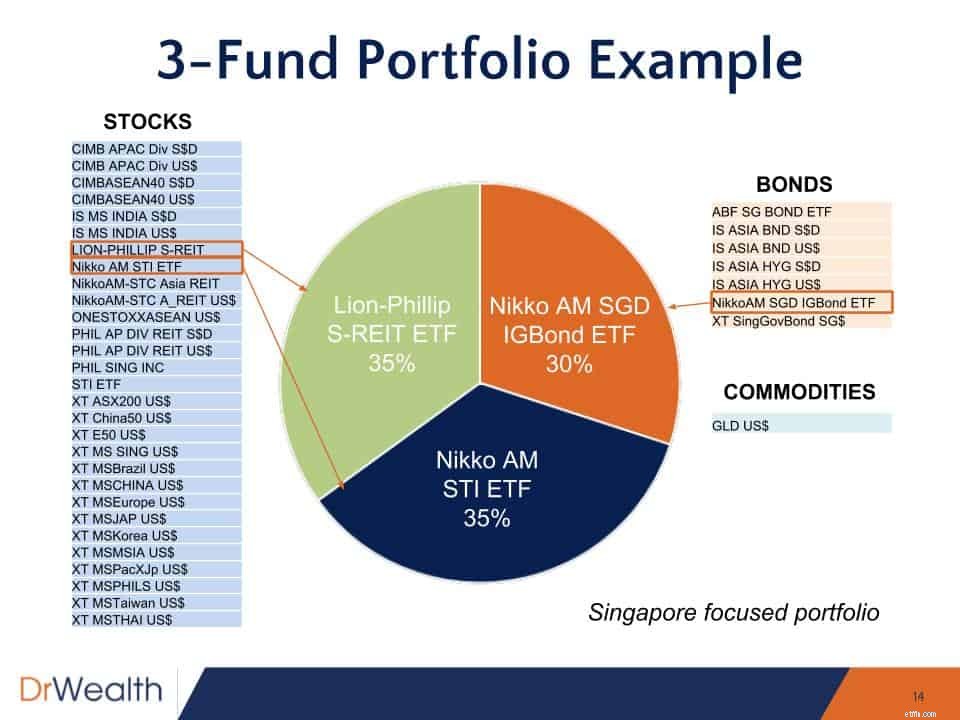

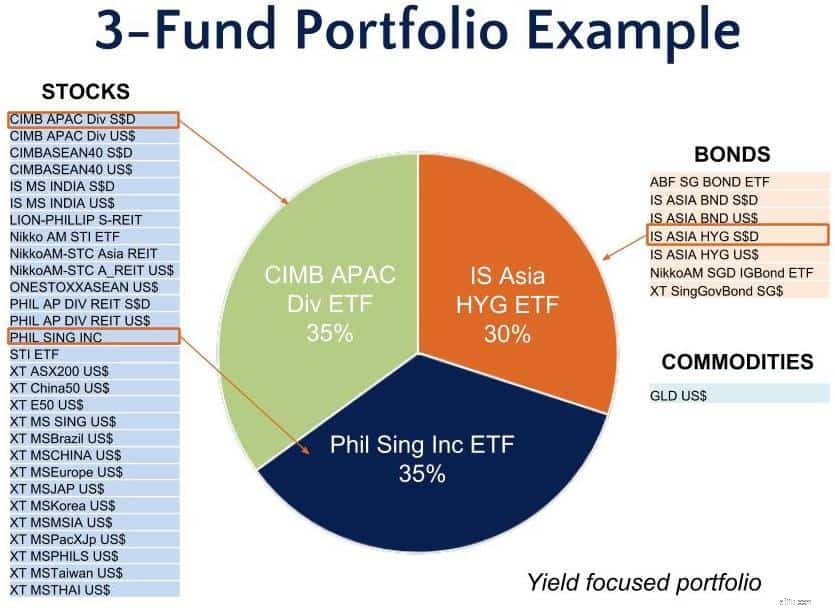

Я также предложил несколько примеров того, как вы можете создать свой собственный портфель, используя ETF, зарегистрированные на SGX. Примеры построены на основе 70% акций и 30% портфеля облигаций.

Вы можете сфокусировать портфолио по географии или доходности!

Это классический сингапурский портфель, в который входят STI ETF и ABF Bond ETF. STI состоит из 30 крупнейших «голубых фишек» Сингапура, в то время как ETF ABF Bond инвестирует в основном в государственные облигации Сингапура.

Этот портфель имеет более широкий географический охват азиатских акций и облигаций. Это выходит за рамки простого инвестирования в Сингапур.

Вы также можете добавить больше ETF, если хотите. Учитывая, что в этом примере 70% приходится на акции, можно разделить долю акций на два ETF. REIT ETF может быть интересен некоторым людям, особенно если им нравится недвижимость и дивиденды.

Последний пример склоняет портфель к более высоким дивидендам и процентам. Существуют ETF, такие как ETF Phil Sing Inc, которые инвестируют в приносящие дивиденды акции в Сингапуре, не слишком концентрируясь на REIT. Это будет хорошим предзнаменованием для инвесторов, которые предпочитают большую диверсификацию. Облигационный компонент также может быть улучшен для более высоких процентов за счет использования ETF iShares Asia High Yield Bond, но это будет сопряжено с более высоким кредитным риском.

Это все! Я надеюсь, что вышеизложенное даст вам некоторые уязвимые идеи, чтобы начать свое инвестиционное путешествие.

Если вам нравится стратегия, которой я поделился с вами выше, и вы хотите безопасно достичь еще большей прибыли с минимальными усилиями, я хотел бы пригласить вас на мой предстоящий веб-семинар, где я расскажу больше . Это бесплатно, и я поделюсь множеством реальных примеров очень систематического подхода к инвестированию, который вы можете использовать для поиска прибыльных акций.

Как создать SIP-портфель паевых инвестиционных фондов?

Как создать прибыльный портфель паевых инвестиционных фондов на 2019 год и далее

Портфель акций для начинающих:как создать портфель акций?

Как мы разрабатываем новые стратегии инвестирования дивидендов для досрочного выхода на пенсию?

Как создать долгосрочный портфель?