Процентные ставки снижались в течение последнего года. Если вы инвестор, который полагается на процентный доход для покрытия расходов, это не самый лучший сценарий.

В этом посте я покажу, как можно разумно использовать аннуитетные планы, чтобы увеличить свой доход без риска даже при низких процентных ставках. тарифный режим. Это больше применимо к пенсионным портфелям.

Прежде чем мы перейдем к аннуитетам, давайте быстро коснемся других пенсионных продуктов.

Я составлю список некоторых популярных вариантов. Это не исчерпывающий список.

Дополнительный пункт :ни с одним из вышеперечисленных продуктов вы не можете зафиксировать процентную ставку на всю жизнь. Не стоит недооценивать влияние. Около 8-9 лет назад вы могли зарабатывать 10% на своих банковских срочных вкладах. Сейчас трудно заработать даже 6% на своих FD.

При использовании продуктов с фиксированным доходом возможность получения дополнительной прибыли обычно сопряжена с более высоким риском. Более высокий риск может быть в форме более высокого кредитного риска или более высокого риска процентной ставки. Хорошая часть заключается в том, что этот риск нетрудно оценить. Вам просто нужно посмотреть на кредитное качество портфеля (для кредитного риска) и дюрацию портфеля (для процентного риска).

Например, долговой взаимный фонд, который инвестирует в бумаги с более низким кредитным качеством, несет более высокий кредитный риск. В хорошие времена вы будете вознаграждены более высокой доходностью (чем фонд, который инвестирует в компании с хорошей кредитоспособностью). Проблема возникает, когда что-то идет не так. Не смотрите дальше, чем свертывание схем Франклина. Возможно, Франклин был крайним случаем риска ликвидности. Но многие долговые фонды с кредитным риском были свидетелями дефолтов за последние 2-3 года.

Что касается корпоративных FD и NCD, подумайте о боли инвесторов DHFL, прежде чем инвестировать. В то же время несправедливо красить все НБФК под одну гребенку. HDFC — это хорошо, но процентная ставка по FD здесь ниже, чем у других NBFC.

Что еще более важно, почему мы так сильно рискуем? Возможно, на пару процентных пунктов дополнительной прибыли.

Аннуитеты — суперпродукты. Вы можете зафиксировать процентную ставку и гарантировать себе поток дохода на всю жизнь. Единственное предостережение заключается в том, что вам нужно приобрести правильный вариант в нужном возрасте.

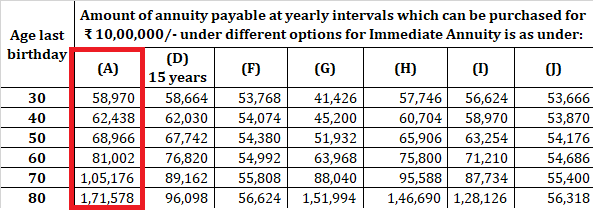

Я копирую ставки ренты для LIC Jeevan Akshay VII. Вариант А – это вариант «БЕЗ возврата покупной цены». И это тот вариант, на котором я сосредоточусь в этом посте.

Судя по ставкам, если вам 60 лет, возможно, еще слишком рано покупать аннуитетный план. Пожалуйста, поймите, что мой ответ может измениться в зависимости от специфики дела. Возможно, вам лучше инвестировать в SCSS и PMVVY или даже в банковские срочные депозиты (несмотря на низкий доход). Вы также сохраняете гибкость в отношении своих денег.

Покупка аннуитетного плана (БЕЗ возврата покупной цены) может иметь больше смысла, если вам ближе 70 лет или больше. Это связано с тем, что примерно в этом возрасте разница между ставкой аннуитета и процентной ставкой по другим пенсионным продуктам становится слишком большой.

Что, если процентные ставки снизятся к тому времени, когда я решу купить аннуитетный план?

Да, это риск. Однако из всех вариантов аннуитета вариант «БЕЗ возврата покупной цены» должен быть наименее чувствительным к процентным ставкам, особенно в пожилом возрасте . Это потому, что в этом варианте страховая компания не обязана возвращать вам основную сумму. В более старшем возрасте входа (скажем, в 70, 75 или 80 лет) страховая компания знает, что им, возможно, не придется производить платежи слишком долго, и, следовательно, может предложить более высокую процентную ставку (чем преобладает в экономике)

Кроме того, существует концепция объединения рисков смертности. Некоторые инвесторы будут жить очень долго (и страховщики потеряют деньги), в то время как другие могут скоро умереть (где страховщики заработают много денег).

Для примера:два друга, Рам и Шьям, обоим по 70 лет, приобрели аннуитетный план за 1 крор рупий. Оба получают доход в размере 10,51 лака в год (без учета налога на товары и услуги).

Рам продолжает жить до 100 лет. Просто чтобы окупиться, страховая компания должна получать доход в размере 9,89% в год. Трудно в настоящее время через инвестиции с фиксированным доходом. Это проигрышное предложение для страховщика.

Однако предположим, что Шьям скончался в возрасте 73 лет. Следовательно, страховщик получил 1 крор рупий и должен был выплатить только 30,45 лака рупий. Неожиданная удача.

Теперь объедините два случая. Для безубыточности в этих двух случаях страховщик должен получить доход в размере 4,54% в год. Теперь это не выглядит так сложно. И оставляет возможность для получения приличной прибыли.

Теперь объедините риск для тысяч и тысяч клиентов и привнесите актуарную науку. Мы понимаем, почему страховщики могут давать процентные ставки (для варианта БЕЗ возврата покупной цены), которые намного выше, чем сложившиеся в экономике.

Г-н. Мехте 70 лет. Его портфель составляет 1 крор рупий, и ему необходимо получать 6 лаков рупий годового дохода, чтобы покрыть свои расходы.

Из 1 крор рупий он вложил по 15 лаков в PMVVY и SCSS. Два продукта приносят ему 7,4% годовых на данный момент. Эти два продукта приносят ему около 2,22 лака рупий в год. Ему по-прежнему нужно получать 3,78 лейка в год.

Его банк предлагает ему процентную ставку 6% по срочным вкладам. Если бы он вложил деньги в FD для получения дефицитного дохода в размере 3,78 лака, ему пришлось бы инвестировать 63 лака в срочные депозиты. Чтобы проиллюстрировать свою точку зрения, я не рассматривал сберегательные облигации RBI в этом примере.

У него по-прежнему останется 7 лаков рупий =1 крор рупий – 30 лаков рупий (SCSS, PMVVY) – 63 лака рупий (Банк ФД).

Выглядит комфортно, но мистеру Мехте неудобно.

Его беспокоит:

Что он может сделать?

Вместо того, чтобы вкладывать свои деньги в банковские срочные депозиты, он может инвестировать, скажем, в LIC Jeevan Akshay VII (БЕЗ варианта возврата покупной цены).

Под 10,75% годовых ему необходимо инвестировать 35,9 лака рупий, чтобы получать доход в размере 3,78 лака рупий в год.

И у него все еще остается 1 крор рупий – 30 лаков рупий – 35,9 лаков рупий =34,1 лаков рупий.

Эти 34,1 лака рупий дают ему возможность удовлетворить потребности, а также оставляют возможности для противодействия будущей инфляции. Если он пожелает, он может немного рискнуть с некоторой частью этих денег.

И это не так.

Он инвестировал в LIC. Поэтому риск практически нулевой. Он зафиксировал эту процентную ставку на всю жизнь. А аннуитеты, пожалуй, один из самых простых продуктов. В пожилом возрасте ваша способность управлять инвестициями может снизиться. Аннуитет — прекрасный продукт и для таких инвесторов.

Необязательно приобретать аннуитетные планы только один раз. На самом деле, вы можете очень разумно распределять аннуитетные покупки, чтобы противостоять инфляции.

Продолжая приведенный выше пример, предположим, что у г-на Мехты инфляция расходов составляет 6% в год. Предположим, что он каким-то образом управляет инфляцией для следующих 5 лаков за счет излишка в 34,1 лака рупий. Я предполагаю, что 34,1 рупии лаков не будут расти (вы должны получать гораздо более высокую прибыль, но давайте не будем усложнять)

Через 5 лет (ему 75 лет) ставка аннуитета составляет 13,01%. Из-за инфляции его ежегодные расходы выросли до 8 лаков рупий.

Он уже запланировал 6 лаков дохода (30 лаков в PMVVY/SCSS и 35,9 лаков в аннуитетном плане). Чтобы получить дополнительные лаки на 2 рупии, он может использовать дополнительные лаки на 15,3 рупий в аннуитетных планах.

У него по-прежнему останется 100 лаков рупий – 30 лаков рупий – 35,9 лаков – 15,3 лаков рупий =18,8 лаков рупий.

Неплохо.

После погашения депозитов SCSS и PMVVY он может направить суммы погашения (основные суммы) на аннуитеты. Помните, что в возрасте 70 лет разница между ставками PMVVY и SCSS (текущий:7,4%) и ставками аннуитета (10,5%) составляет ~3%.

Для 75-летнего человека разница составляет 5,5% (13,01% и 7,4% в год).

Для 80-летнего человека разница составляет почти 10 % (17,1 % и 7,4 % в год)

Например, предположим, что его SCSS становится зрелым, когда ему исполняется 75 лет. Вместо того, чтобы перенаправлять деньги в SCSS, он может инвестировать в аннуитетный план.

Ему нужно 8 лаков в год.

При ставке 13,01% в год инвестиции в размере 15 лаков рупий принесут 1,96 лаков рупий в год.

PMVVY (15 лаков рупий) дает 1,11 лаков рупий.

Приобретенная рента (35,9 лака рупий, когда ему было 70 лет) дает ему 3,78 лака рупии.

Приобретенная рента (из суммы погашения SCSS в возрасте 75 лет) дает 1,96 лака.

Это 6,85 лака.

У него осталось 34,1 лака рупий (5 лет назад).

Чтобы получить этот дефицитный доход в размере 1,15 лака рупий (8–6,85), ему нужно инвестировать всего 8,47 лака рупий в аннуитеты.

У него все еще остались свободные деньги в размере 34,1–8,78 рупий =25,32 лака.

К 80 годам созревает и месторождение PMVVY.

Его расходы выросли до 10,7 лаков рупий в год. Ставка ренты составляет 17,15%.

3 аннуитетных покупки приносят ему 3,78 лака + 1,96 лака + 1,15 лака =6,89 лака.

У него есть наличные в размере 25,32 рупий + 15 лаков от срока погашения PMVVY = 40,32 рупий лаков.

Нам нужно получить доход в размере 10,7 лака рупий – 6,89 лака рупии =3,81 лака рупии.

При ставке 17,15 % в год вам необходимо инвестировать 22,02 рупии лака.

У вас все еще остались наличные в размере 40,32 лака рупий – 22,02 лака =18,3 лака рупий.

Вы можете видеть, как покупка аннуитетов уменьшила капитал, необходимый для получения необходимого дохода.

Аннуитетный план, пожалуй, единственный инвестиционный продукт от страховых компаний, который мне нравится. При разумном использовании он может значительно повысить ценность пенсионных портфелей. Это просто. Он заботится о процентном риске. Он заботится о риске долголетия. Обеспечивая высокий безрисковый доход, он высвобождает деньги из вашего портфеля, которые можно использовать для других целей. Ни один другой продукт не может этого сделать.

К сожалению, многие финансовые консультанты высмеивают планы аннуитета. Их причины:Доход облагается налогом. Вы теряете контроль над деньгами. Что, если инвестор умрет раньше? Все действительные точки. В то же время было бы неразумно закрывать глаза на ценность, которую могут добавить аннуитетные планы. Покажите мне продукт, который может дать мне 10%, 13% или 17% годовых. гарантировано (с небольшим риском) на всю оставшуюся жизнь, даже в условиях низких процентных ставок.

Конечно, это не правильный продукт для всех. Также будет неразумно вкладывать все свои деньги в аннуитеты. Вы должны купить правильный вариант в правильном возрасте. Обращайтесь, если вам нужен профессиональный совет по инвестициям.

Пенсионное планирование:когда покупать аннуитетный план?

Пенсионное планирование:как ошеломляющие аннуитетные покупки могут помочь увеличить доход и снизить риск?

The Hindu:Как пожилой гражданин может увеличить доход при низких процентных ставках?