В то время как нынешняя среда с низкой доходностью создала серьезные проблемы для пенсионеров, пытающихся получить пенсионный доход, положительная сторона заключается в том, что низкая доходность также снизила стоимость заимствований до рекордно низкого уровня. В результате пенсионеры все чаще решают, что, возможно, сохранить ипотечный кредит и не выплачивать его — это, в конце концов, хорошая идея; поскольку средняя долгосрочная доходность акций значительно выше, чем сегодняшние ставки по 30-летним ипотечным кредитам, недорогая ипотека становится стратегией использования баланса домохозяйства и увеличения суммы и устойчивости пенсионного дохода.

Тем не менее, решение оставить ипотеку на пенсии не лишено риска. Существует опасность того, что акции не будут работать так, как ожидалось, и не смогут обеспечить доход, превышающий стоимость займа в течение соответствующего периода времени. И даже если доходы в конечном итоге складываются, текущие платежные обязательства по традиционной ипотеке создают риск «последовательности возвратов» для пенсионера, когда снятие средств для обработки платежей по ипотеке может настолько истощить портфель в течение длительного периода плохих доходов, что денег может не хватить до того момента, когда, наконец, поступит хороший доход.

С этой точки зрения пенсионерам, возможно, следует рассмотреть возможность обратной ипотеки. Хотя такие кредиты были относительно непопулярны — отчасти из-за их высокой стоимости и потому, что они часто рассматриваются как крайний вариант заимствования — реальность такова, что отсутствие каких-либо обязательств по денежным потокам для обратной ипотеки фактически позволяет ей устранить риск последовательности из стратегии ипотеки в отставке. Фактически, в течение длительного периода времени использование обратной ипотеки при выходе на пенсию может привести к существенному увеличению благосостояния, когда акции действительно работают так, как хотелось бы, поскольку обратная ипотека поддерживает большую долю заемных средств домохозяйства, даже при снижении подверженности влиянию влияния неблагоприятная последовательность возвратов.

В конце концов, у этой стратегии все еще есть несколько предостережений — в первую очередь то, что обратная ипотека по-прежнему имеет более высокие первоначальные и текущие затраты по займам (хотя разрыв сокращается), и что лимиты кредитования могут ограничивать полезность стратегии для состоятельные клиенты (которые часто больше всего заинтересованы в увеличении заемных средств домохозяйства в качестве пенсионной стратегии). Тем не менее, факт остается фактом:для тех, кто действительно хочет участвовать в стратегии ипотеки на пенсии, обратная ипотека может быть наиболее эффективным способом ее реализации.

Майкл Китс – руководитель отдела стратегии планирования в Buckingham Wealth Partners – готовом поставщике услуг по управлению состоянием, в котором работают тысячи независимых финансовых консультантов.

Кроме того, он является соучредителем XY Planning Network, AdvicePay, fpPathfinder и New Planner Recruiting, бывшим редактором-практиком журнала финансового планирования, ведущим Financial Advisor Success подкаст и издатель популярного блога о финансовом планировании Nerd’s Eye View через свой веб-сайт Kitces.com, посвященный расширению знаний в области финансового планирования. В 2010 г. Майкл был отмечен одной из наград FPA «Сердце финансового планирования» за самоотверженность и работу по развитию профессии.

В сегодняшних условиях низкой доходности для пенсионеров становится все более популярным иметь ипотечный кредит на пенсии, особенно для более состоятельных пенсионеров, у которых также есть инвестиционный портфель. Логика относительно проста:когда процентные ставки по займам составляют всего 3,5-4,5% (как это было в последние годы), а долгосрочная доходность акций значительно выше, почему бы не взять кредит с низкой доходностью для гнаться за более высоким? Особенно с учетом того, что проценты по ипотечным кредитам потенциально подлежат вычету по обычным ставкам дохода, в то время как рост стоимости акций может облагаться налогом в первую очередь по льготным ставкам налога на долгосрочный прирост капитала (и квалифицированные дивиденды).

Конечно, основная оговорка стратегии заключается в том, что все еще существует риск того, что акции не превзойдут стоимость заимствования в течение определенного периода времени или, по крайней мере, что ожидаемая доходность акций по сравнению с сегодняшними ставками по ипотечным кредитам не стоит риска. При потенциально сниженной премии за риск по акциям в ближайшие годы, учитывая сегодняшние высокие коэффициенты Шиллера P/E10, действительно ли стоит брать займы по ставке 4%, если ожидаемая доходность может составлять всего 3–4% в реальном (6–7% годовых)? предполагая умеренную инфляцию), генерируя значительно меньшую потенциальную прибыль, чем историческая премия за риск акций, учитывая, что выплата ипотеки фактически является безрисковой прибылью?

Безусловно, чем длиннее временной горизонт, тем выше вероятность того, что рост капитала в конечном итоге поднимет доходность портфеля выше стоимости ипотечного кредита. Но в то же время более длительный период времени может также увеличить дефицит, если произойдет неблагоприятная последовательность возврата, особенно с учетом того, что в действительности текущие платежи по ипотечному кредиту делают ввести в анализ аспект риска последовательности. Аналогично снятию средств на пенсионные расходы существует опасность того, что текущие амортизирующие платежи по ипотечным кредитам истощат портфель настолько, что к тому времени, когда, наконец, появятся хорошие доходы, в портфеле останется слишком мало, чтобы последующий рост был достаточным, чтобы перевесить обязательства по денежным потокам оставшихся платежей по ипотеке.

Независимо от того, идут ли изъятия из портфеля непосредственно на погашение ипотечного кредита или другие денежные потоки с фиксированным доходом оплачивают ипотечный кредит, но, таким образом, не инвестируются в портфель для роста, конечный результат один и тот же:сохранение амортизируемого ипотечного кредита и портфеля. создает для пенсионера риск последовательности доходов, так что даже если долгосрочная доходность окажется благоприятной, пенсионер может не закончить с большим количеством денег.

Конечно, реальность такова, что пенсионерам не нужно использовать амортизирующую ипотеку на пенсии. Хотя такие ипотечные кредиты являются наиболее распространенными, те, кто хочет свести к минимуму подверженность риску последовательности, могут выбрать ипотеку с меньшими обязательствами в отношении денежных потоков. Например, ипотека с выплатой только процентов будет менее подвержена риску последовательности, чем полностью амортизируемая ипотека. Теоретически идеальным решением на самом деле был бы отрицательный амортизирующий кредит без каких-либо обязательств по денежным потокам; однако, к сожалению, после финансового кризиса 2008 года вариантов ипотечных кредитов с отрицательной амортизацией почти не осталось.

Заметным исключением, однако, является обратная ипотека, которая на самом деле является ипотека с отрицательной амортизацией, поскольку она не имеет обязательств по денежным потокам и позволяет просто накапливать проценты и начислять проценты на остаток по ипотеке на неопределенный срок (или, по крайней мере, пока заемщик жив, сохраняет недвижимость в качестве основного места жительства, поддерживает разумное содержание, и платит необходимые налоги на имущество и страховку домовладельца). Соответственно, обратная ипотека на самом деле представляет собой уникальную возможность сохранить ипотеку после выхода на пенсию, облегчая при этом обязательства по денежным потокам, которые вызывают риск последовательности для стратегии.

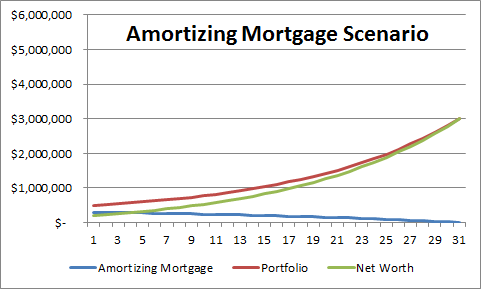

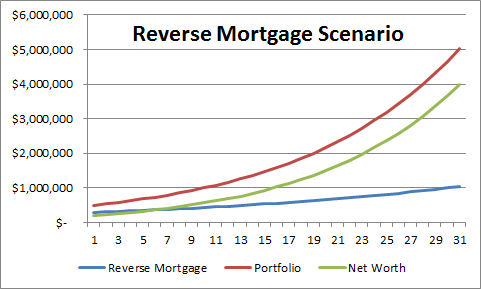

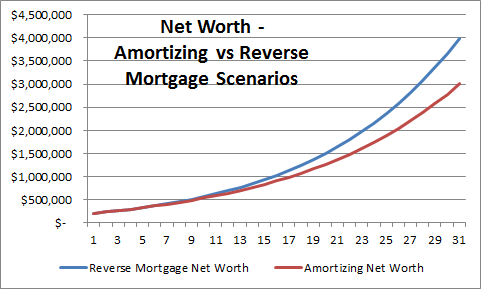

Фактически, обратная ипотека не только устраняет риск последовательности, но и для пенсионера, который хочет эффективно купить акции «в ипотеку» с кредитным плечом, обратная ипотека максимизирует потенциал кредитного плеча, поскольку основные платежи по традиционной амортизирующей ипотеке сводят на нет точную сумму. левередж, который стратегия пенсионной ипотеки должна была поддерживать. Соответственно, серия диаграмм ниже показывает разницу во времени между поддержанием портфеля на 500 000 долларов и обратной ипотеки на 300 000 долларов по сравнению с портфелем на 500 000 долларов и традиционной амортизируемой 30-летней ипотекой на 300 000 долларов (при условии процентной ставки 4,25% по каждому и 8% годовых). среднегодовой темп роста портфеля, и, конечно, в обоих сценариях сама недвижимость будет иметь ту стоимость, до которой она выросла). Примечательно, что благодаря устойчивому левериджу обратный сценарий ипотечного кредита приводит к значительно большему остатку по ипотечному кредиту в конце, но также и к значительно более высокому собственному капиталу, как полный сумма портфеля остается инвестированной на протяжении всего периода. И делает это без риска последовательности денежных потоков, связанного с традиционным портфелем.

Хотя преимущества обратной ипотеки очевидны для тех, кто хочет сохранить ипотеку после выхода на пенсию (в целях увеличения общей прибыли), есть несколько важных предостережений.

Во-первых, в приведенных выше примерах не учитываются затраты на закрытие соответствующих ипотечных кредитов (где обратная ипотека, как правило, немного выше, хотя затраты ближе для тех, кто использует кредиты HECM Saver), а также предполагается, что процентные ставки будут одинаково для обоих (хотя, учитывая страховую премию по ипотеке в размере 1,25% по обратной ипотеке, в дополнение к базовой процентной ставке, на практике затраты не всегда совпадают). Однако, учитывая, что совокупная разница в течение 30-летнего периода составляет более 1 000 000 долларов США для того, что начиналось как ипотека всего на 300 000 долларов США, относительно скромные различия в стоимости вряд ли подорвут эти результаты. Кроме того, этот анализ по-прежнему не моделирует непосредственно влияние риска последовательности на амортизационную и обратную ипотеку (прогнозы основаны на прямой линии), что может привести к тому, что обратная ипотека будет иметь более высокую вероятность того, что она будет успешной стратегией. em>даже если он также имеет немного более высокую стоимость.

Второе предостережение заключается в том, что проиллюстрированные сценарии основаны на фиксировании обеих процентных ставок, даже несмотря на то, что многие обратные ипотечные кредиты выдаются на основе переменной ставки; на самом деле, с ежемесячными платежами или кредитной линией это необходимо. Тем не менее, несмотря на то, что стандарт HECM с фиксированной ставкой был отменен в начале этого года, заемщики все еще могут получить кредит HECM Saver с фиксированной ставкой по относительно привлекательным ставкам. Ограничение HECM Saver заключается просто в том, что максимальные лимиты заимствования ниже. Хотя на самом деле, учитывая, что эта стратегия наиболее популярна среди домохозяйств с более высокими доходами и более состоятельных людей, которые также, как правило, имеют более дорогие дома, лимиты кредитования будут ограничивать размер кредитного плеча, который могут использовать пенсионеры, поскольку кредиты HECM Saver часто позволяют заемщик изымает не более чем от 30% до 50% дома (в зависимости от возраста и процентных ставок), а стоимость дома для целей расчета кредита ограничена максимальной суммой требования в размере 625 500 долларов США (в 2013 г.).

Кроме того, существует риск для общей стратегии использования заемных средств домохозяйствами:временной горизонт не обязательно будет длиться 30 лет. В случае смерти пенсионера временной горизонт между инвестициями и заимствованиями может сократиться, как и изменение жизненных обстоятельств, которое заставит пенсионера переехать и продать дом. Однако по большей части эти риски относятся как к амортизируемому, так и к обратному сценарию ипотеки, и факт остается фактом:амортизирующая традиционная ипотека сохраняет больший риск последовательности. С другой стороны, при традиционной ипотеке пенсионер может переехать и сохранить первоначальный дом в качестве арендной или инвестиционной собственности, в то время как обратная ипотека потребует выплаты в таком сценарии (поскольку пенсионер перестанет использовать дом должным образом в качестве основного жилья). место жительства, одно из ключевых требований для сохранения обратной ипотеки).

Тем не менее, несмотря на эти оговорки, факт остается фактом:при прочих равных условиях традиционные амортизируемые ипотечные кредиты вносят дополнительные риски последовательности в сценарий использования заемных средств домохозяйства (помимо риска того, что портфель не сможет превзойти кредит), которые смягчают реверсивные ипотечные кредиты, что должно сделать обратные ипотечные кредиты особенно привлекательными для пенсионеров, которые считают, что стоит рисковать, сохраняя ипотеку и портфель одновременно на пенсии. Это может быть актуально для пенсионеров, пытающихся решить, как профинансировать покупку дома престарелых (с учетом кредита HECM на покупку вместо традиционной ипотеки), или даже для пенсионеров, которые хотят сохранить существующую ипотеку до выхода на пенсию, но могут пожелать вместо этого рефинансируйте его в тип обратной ипотеки (по крайней мере, если это возможно в рамках ограничений по заимствованию обратной ипотеки). Таким образом, хотя обратная ипотека обычно рассматривается в первую очередь как «ссуда последней инстанции» для тех, кто полностью исчерпал свои другие активы, реальность такова, что стратегии обратной ипотеки, возможно, следует уделить гораздо больше внимания на более ранних этапах пенсионного плана для богатых. .

С другой стороны, учитывая обратные изменения в ипотечном кредитовании, которые вскоре будут реализованы HUD, реальность такова, что стратегия может стать несколько менее привлекательной по мере роста первоначальных затрат на ипотечное страхование (MIP). Проблема будет особенно серьезной для тех, кто имеет значительную ипотеку (в процентах от стоимости дома) на пенсии, на которых будет распространяться новый авансовый MIP в размере 2,5% от всей оценочной стоимости имущества (и даже для тех, чьи обратное ипотечное финансирование будет составлять менее 60% от основного лимитного фактора, новый авансовый MIP составит 0,5%). Конечно, учитывая, что новые правила не будут реализованы до конца месяца, у тех, кто может пожелать рефинансировать в обратную ипотеку по сегодняшним более выгодным ценам, остается узкое временное окно.