** 6 декабря 2021 года Wealthsimple объявила о выходе с инвестиционного рынка Великобритании. Прочтите нашу статью «Walthsimple уходит с рынка Великобритании» для получения дополнительной информации. **

** 6 декабря 2021 года Wealthsimple объявила о выходе с инвестиционного рынка Великобритании. Прочтите нашу статью «Walthsimple уходит с рынка Великобритании» для получения дополнительной информации. **

В этом независимом обзоре Wealthsimple я анализирую предложение Wealthsimple и рассматриваю эффективность инвестиций Wealthsimple, комиссионные сборы и сравниваю Wealthsimple с Wealthify*, Nutmeg и Moneyfarm*.

В рамках этого обзора я посетил центральные лондонские офисы Wealthsimple, чтобы расспросить их об их инвестиционном процессе, их предложениях и их этике. Обзор разбит на ключевые части, и вы можете перейти к соответствующему разделу, используя ссылки для перехода на боковой панели (или через меню «Содержание» выше, если вы просматриваете его на мобильном устройстве). Тем не менее, я предлагаю вам не торопиться, чтобы прочитать этот обзор Wealthsimple от начала до конца, поскольку я делаю важные наблюдения, сравнивая сервис с другими роботами-консультантами в Великобритании.

Wealthsimple — это онлайн-инвестиционный менеджер (часто называемый роботом-консультантом), который был впервые запущен в Канаде в 2014 году, а затем запущен в Великобритании в сентябре 2017 года. В Великобритании Nutmeg является роботом-консультантом с наибольшей долей рынка. . Однако, за исключением Nutmeg, большинство роботов-консультантов, доступных сейчас в Великобритании, прибыли из-за границы. Например, Moneyfarm был запущен в Великобритании после того, как успешно зарекомендовал себя в Италии, а Scalable Capital родом из Германии. Рынок Великобритании имеет огромный потенциальный спрос на экономичные управляемые инвестиционные предложения, предлагаемые онлайн-консультационными фирмами-роботами.

На британском рынке инвестиций в DIY доминируют такие платформы, как Hargreaves Lansdown, где инвесторы могут выбирать собственные средства из множества тысяч. Тем не менее, роботы-консультанты предлагают ряд готовых портфелей, управляемых их инвестиционными экспертами и компьютерными алгоритмами, что делает их идеальными для инвесторов (особенно новичков), которые хотят инвестировать при низких затратах, но у которых нет времени или опыт для управления собственным портфолио. Кроме того, если вы используете инвестиционную платформу, такую как Hargreaves Lansdown, и вам нужна помощь в принятии решения о том, в какие фонды инвестировать, а также узнать больше об инвестиционных рынках, тогда 80-20 Investor вас заинтересует.

Wealthsimple продолжает тенденцию запуска успешных зарубежных консультационных фирм в Великобритании, но на этот раз это происходит с Запада, а именно из Канады и США. Всякий раз, когда я заглядываю под капот робота-консультанта, я вижу, насколько устойчивы его бизнес-модели. Консультационные фирмы взимают очень низкую комиссию, поэтому их прибыль невероятно мала. Чтобы в конечном итоге получить прибыль, им требуется большое количество клиентов и / или существенная финансовая поддержка. В мире онлайн-управления активами это гонка за 1 миллиард фунтов стерлингов AUM (активы под управлением), поскольку это общепринято считать моментом, когда их бизнес-модели становятся прибыльными. AUM Wealthsimple, если объединить США, Канаду и Великобританию, превышает 6,4 млрд фунтов стерлингов, а клиентская база выросла до более чем 1,5 млн клиентов. Это немалый подвиг на конкурентном рынке, таком как США, где доминируют недорогие платформы, такие как Vanguard.

Кроме того, Power Financial Group, одна из крупнейших финансовых компаний в мире, поддержала Wealthsimple инвестициями в размере 100 млн долларов, а в мае 2019 года Allianz X, ведущий глобальный страховщик и управляющий активами из Германии, поддержала Wealthsimple еще 100 млн долларов инвестиций. инвестиции. Так что в этом отношении меня мало беспокоит Wealthsimple как компания, в которую можно инвестировать, конечно, ваши инвестиции ограждены и защищены в любом случае в маловероятном случае, если компания обанкротится, что то же самое для любого робота-консультанта, регулируемого в Великобритания.

У Wealthsimple нет минимальной суммы инвестиций (в отличие от большинства его конкурентов), если вы хотите инвестировать в его стандартные портфели, а его стратегия с низкой комиссией окажется привлекательной для ряда инвесторов, о которых мы поговорим позже. Если вы хотите инвестировать в один из новых портфелей социально ответственного инвестирования (SRI), минимальная сумма инвестиций составляет 5000 фунтов стерлингов. Те, у кого меньше средств для инвестиций, могут заинтересоваться Wealthify*, где вы можете инвестировать в один из пяти этических портфелей всего от 1 фунта стерлингов.

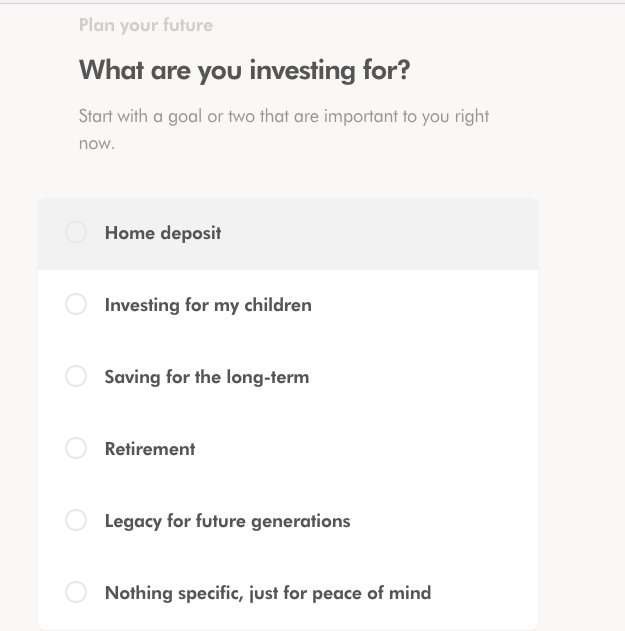

Открыть счет Wealthsimple относительно просто. Во-первых, вам необходимо зарегистрироваться, указав адрес электронной почты и безопасный пароль. Затем вы пройдете через серию экранов, указав дату рождения, адрес и номер национального страхования (чтобы Wealthsimple подтвердил вашу личность). После регистрации вам будет предложена анкета с несколькими вариантами ответов, в которой спрашивается, почему вы планируете инвестировать, как показано ниже (нажмите, чтобы увеличить):

После того, как вы выбрали причину, вы заполните короткую анкету с несколькими вариантами ответов, в которой будет задана основная информация о вашем опыте инвестирования и личных обстоятельствах. Он похож на большинство других роботов-консультантов в Великобритании, но выглядит немного более упорядоченным. Задаваемые вопросы включают перечисленные ниже и являются стандартными для любого робота-консультанта:

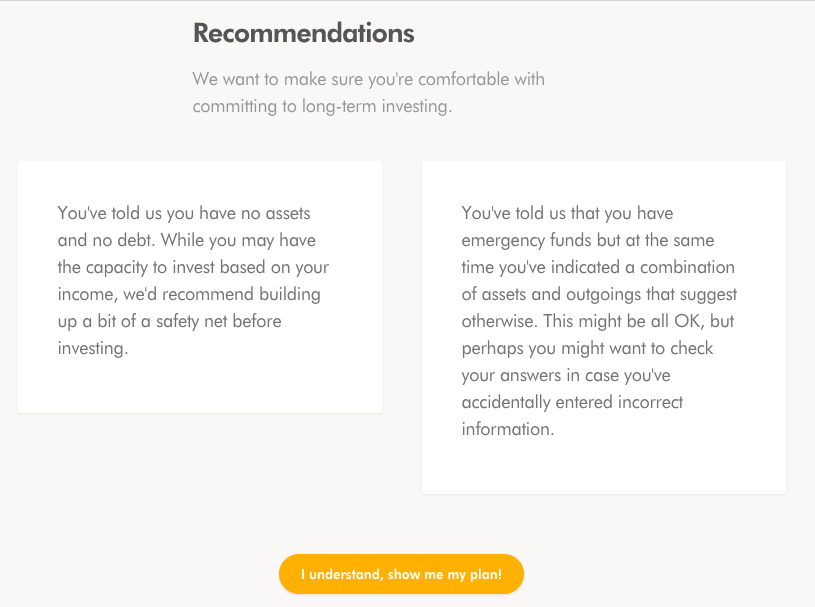

Затем вам будет представлен экран рекомендаций, подобный приведенному ниже, который основан на том, как вы ответили на вопросник (щелкните, чтобы увеличить).

Wealthsimple не отсеивает пользователей, если инвестирование им не подходит, как это делают такие сервисы, как Scalable Capital и Wealthify. Например, если у вас нет резервного денежного фонда, Wealthsimple предупредит вас на экране рекомендаций о том, что инвестирование не для вас, но это не остановит вас. Тем не менее, я был впечатлен, получив электронное письмо от Wealthsimple вскоре после заполнения моей анкеты, с приглашением обсудить мой инвестиционный план и оценку риска, так что здесь явно есть система безопасности, которую некоторые начинающие инвесторы найдут утешительной.

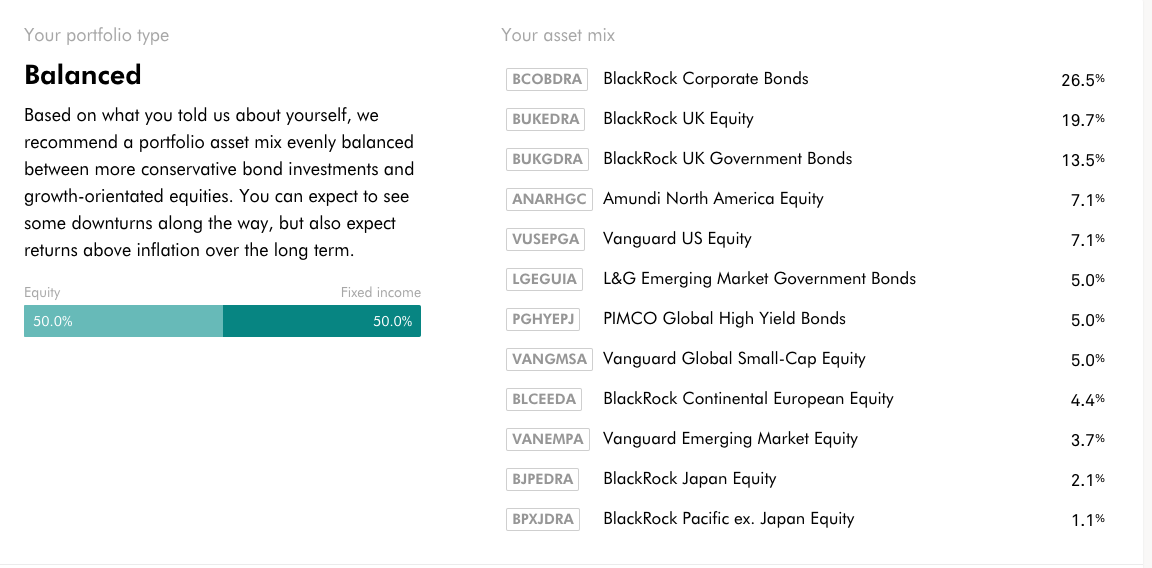

Что мне нравится в подходе Wealthsimple, так это то, что вам предоставляется портфель для инвестиций, в котором перечислены точные фонды, которые они рекомендуют. Ни одна другая консультационная фирма не делает этого, предпочитая сообщать вам конкретные средства только после того, как вы инвестируете, поэтому я приветствую прозрачность Wealthsimple. Это могло быть отчасти связано с тем, что Wealthsimple не могла публиковать свои данные об эффективности инвестиций при запуске в Великобритании, поскольку у нее их не было. Таким образом, показывая третьей стороне средства, которые она планировала инвестировать в нее, по крайней мере, она могла продемонстрировать свой инвестиционный процесс. Однако хорошая новость заключается в том, что Wealthsimple теперь имеет двухлетний послужной список, который я проанализирую позже в этой статье.

Ниже приведен точный портфель фондов, который Wealthsimple порекомендовал мне в качестве профиля среднего риска (нажмите, чтобы увеличить).

В целом портфель хорошо диверсифицирован по активам по всему миру и, конечно же, не ориентирован на США, что является критикой, которая может быть направлена на его американского аналога Vanguard в отношении его фондов Lifestrategy. Wealthsimple использует биржевые фонды (ETF) и недорогие взаимные фонды, чтобы снизить затраты. Затем все инвестиции регулярно управляются и перебалансируются, чтобы сочетание активов соответствовало целям клиента.

Wealthsimple имеет 9 портфелей в своем «несоциально ответственном» диапазоне, по 3 портфеля для каждого уровня риска. 3 уровня риска:консервативный, сбалансированный и рост. Есть еще 9 портфелей, доступных в его «социально ответственном» диапазоне, если вы предпочитаете инвестировать этично. Вы можете ознакомиться с набором активов каждого портфеля Wealthsimple, а также проверить фонды, в которые инвестирует Wealthsimple.

С Wealthsimple у вас есть возможность инвестировать в портфель через Wealthsimple Stocks and Shares ISA, Junior ISA (что является захватывающим и редким вариантом среди роботов-консультантов), через пенсионный или через общий торговый счет вне какой-либо оболочки ISA.

Если вы решите инвестировать, вы можете контролировать и управлять своей учетной записью Wealthsimple онлайн или через приложение для смартфона. Посмотрев на приложение, я могу подтвердить, что им легко пользоваться (вы даже можете делать дополнительные взносы через него, что идеально подходит для самозанятых), хотя оно не обязательно получит какие-либо награды за дизайн, но на самом деле это не так. смысл. Что мне действительно нравится, так это стремление Wealthsimple предоставлять статьи о личных финансах в своем приложении и в Интернете, чтобы помочь обучать клиентов. Они могут варьироваться от интервью до советов по экономии денег или даже финансового планирования, и это дает пользователям повод регулярно взаимодействовать со своей учетной записью Wealthsimple.

Wealthsimple предлагает обычную учетную запись Stocks and Shares ISA и общую учетную запись, как и ее аналоги, но, что более важно, она также предлагает недорогую учетную запись Junior ISA. Робо-консультанты не торопятся или неохотно предлагают свои услуги через Junior ISA из-за низких лимитов годовых взносов, которые в настоящее время составляют 9000 фунтов стерлингов на 2021/22 налоговый год. В своей гонке за приобретением активов под управление они, как правило, сосредотачивались на Акциях и Акциях ISA (с их годовым лимитом взносов в 20 000 фунтов стерлингов). Кроме того, большинство из них позволяют новым клиентам также передавать свои существующие портфели ISA, чтобы ими мог управлять новый робот-консультант. Wealthsimple теперь также предлагает пенсионный продукт, что делает его одним из немногих роботов-консультантов в Великобритании, которые делают это. Единственными другими роботизированными консультационными фирмами, которые предлагают пенсию, являются Wealthify, Nutmeg, Moneyfarm и evestor.

Учитывая отсутствие в Wealthsimple минимального порога инвестиций, сервис идеально подходит для тех, кто хочет инвестировать в своих детей через Junior ISA или хочет изначально инвестировать меньшие суммы в пенсию. Кроме того, переводы на Junior ISA (или даже на общий инвестиционный счет или Stocks and Shares ISA) осуществляются просто и бесплатно.

Wealthsimple — один из немногих роботов-консультантов, предлагающих социально ответственное инвестирование (SRI). Это означает инвестирование в компании, достигшие определенного порога социальной ответственности. Примеры ETF, используемые с SRI, включают компании с низким уровнем выбросов углерода, гендерным равенством в высшем руководстве и компаниями, поддерживающими местные инициативы.

Wealthsimple будет регулярно управлять портфелем каждого клиента, перебалансируя имеющиеся активы, чтобы гарантировать, что они останутся на пути к достижению своих финансовых целей. Каждый клиент отличается своими инвестиционными временными рамками и целями и, следовательно, имеет разные инвестиции в свои портфели, это известно как распределение активов. Чтобы инвестиции соответствовали инвестиционным целям каждого клиента, это распределение активов необходимо регулярно контролировать. Конечно, это довольно стандартно для любого робота-консультанта.

Инвестиционная стратегия Wealthsimple разделена на три категории.

Wealthsimple использует стратегию низких комиссий, взимая 0,7% годовых. Стандартная годовая комиссия снижается до 0,5% для клиентов, инвестирующих более 100 000 фунтов стерлингов. Это известно как их черный пакет, который включает в себя сеанс финансового планирования с одним из экспертов-консультантов Wealthsimple. У Wealthsimple также есть пакет «генерация» для людей, которые инвестируют более 500 000 фунтов стерлингов. Плата такая же, как и за «черный» пакет, но вы также получаете специального консультанта по инвестициям, планирование денежных потоков и постоянный мониторинг портфеля.

Различные пакеты являются приятным штрихом и показывают, что Wealthsimple — единственный робот-консультант, который признает, что более состоятельные клиенты хотят эксклюзивности и дополнительных преимуществ.

Помимо вышеуказанных комиссий за управление, к вашим инвестициям применяется дополнительная комиссия в размере около 0,20%, которая взимается с базовых фондов. Как показано в следующем разделе, эта базовая комиссия находится на одном уровне с такими платежами, как Nutmeg и Moneyfarm.

Сборы рассчитываются ежедневно с использованием конечного баланса вашего портфеля за каждый день. Плата будет начисляться и применяться к аккаунту клиента ежемесячно.

Wealthsimple считает, что как инвестор вы должны иметь право свободно переводить свои деньги без штрафных санкций, поэтому они не будут взимать с вас плату, если вы захотите перевести свои деньги другому поставщику. Их убежденность в комиссии за перевод настолько сильна, что если вы захотите перевести деньги в Wealthsimple, они покроют комиссию, взимаемую вашим старым провайдером. Чтобы соответствовать критериям, ваш ISA, общий инвестиционный или пенсионный счет должен быть на сумму более 5000 фунтов стерлингов, и предложение не включает никаких сборов, связанных с продуктом (например, комиссионных за продажу актива).

Одним из главных преимуществ роботов-консультантов является низкая комиссия, взимаемая за управление инвестициями клиента, но эти комиссии различаются у разных советников.

Комиссионные сборы Wealthsimple по сравнению с Wealthify, Nutmeg, Moneyfarm и масштабируемым капиталом:

| Поставщик | Начальная плата | Снижение комиссий | Текущая комиссия |

| Простое богатство | 0,70% | Снижен до 0,50 % для инвестиций свыше 100 000 фунтов стерлингов | 0,20% |

| Обогащение | 0,60% | Н/Д | 0,22% |

| Мускатный орех | 0,75% | Снижен до 0,35 % для инвестиций свыше 100 000 фунтов стерлингов | 0,19% |

| Маниферм | 0,75% | Снижен до 0,60% для инвестиций от 10 001 до 50 000 фунтов стерлингов, 0,50% для инвестиций от 50 001 до 100 000 фунтов стерлингов и 0,35% для инвестиций свыше 100 000 фунтов стерлингов | 0,20% |

| Масштабируемый капитал | 0,75% | Н/Д | 0,25% |

Таким образом, вы можете видеть, что Wealthsimple установила свои сборы ниже большинства своих конкурентов, хотя есть более дешевые альтернативы, чем Wealthsimple, для инвесторов с суммами более 100 000 фунтов стерлингов, а именно портфель основных средств Nutmeg, но они не сопоставимы напрямую, поскольку они не управляются активно.

Wealthify снизил свои сборы в декабре 2019 года до фиксированной ставки в размере 0,6%, что сделало его самым дешевым роботом-консультантом при инвестировании менее 20 000 фунтов стерлингов. Также важно подчеркнуть, что комиссия за выход не взимается, поэтому, если вы решите перевести свои деньги из Wealthsimple в будущем, вы не будете оштрафованы.

Поскольку Wealthsimple был запущен в 2017 году, их послужной список насчитывает три года. Их сбалансированный портфель (известный как уровень риска 5 с 60-процентной долей участия в капитале) вырос на 30,19% (за вычетом комиссий) с момента запуска портфеля 6 июля 2017 года (до 30 июня 2021 года). Ниже я сравнил результаты Wealthsimple за последние три с половиной года со средними показателями профессионально управляемого фонда с аналогичным содержанием капитала.

| Производительность | Сбалансированная эффективность портфеля Wealthsimple | Средний управляемый фонд с доходностью капитала 40–85% |

| 1 год (12 месяцев до 31 июня 2021 г.) | 15,58% | 17,93% |

| С момента создания (с 6 июля 2017 г. по 1 июня 2021 г.) | 30,19% | 27,56% |

Конечно, инвесторы действительно хотят знать, как результаты Wealthsimple сравниваются с Nutmeg, Moneyfarm и Wealthify, тремя ведущими консультационными фирмами в Великобритании. В таблице ниже приведены фактические показатели производительности. В таблице ниже сравниваются фактические показатели портфелей среднего риска от Wealthsimple, Moneyfarm, Nutmeg и Wealthify. Цифры основаны на показателях за весь 2020 год.

Сравнение эффективности Wealthsimple, Nutmeg, Moneyfarm и Wealthify

| Инвестиции | % доходности в 2020 году |

| Портфель SRI Wealthsimple со средним риском | 12,74 % |

| Обогатение "уверенного" портфеля SRI со средним риском | 9,04% |

| Портфель Wealthsimple со средним риском | 7,12 % |

| Мускатный орех, портфель SRI со средним риском 5 | 6,80% |

| Надежный портфель со средним уровнем риска | 4,87% |

| Мускатный орех со средним уровнем риска 5 | 4,60% |

| Портфель Moneyfarm со средним риском 4 | 2,50% |

Интересно, что клиенты Wealthsimple могут поговорить с консультантом, если захотят. Это может быть вопрос о создании учетной записи или запрос полномасштабного инвестиционного совета, последний Wealthsimple предоставляет бесплатно, если вы инвестируете более 500 тысяч фунтов стерлингов. Это чрезвычайно недооцененная часть сервиса, и я думаю, что Wealthsimple должен больше упоминать об этом в своем маркетинге, поскольку большинство других роботов-консультантов не предлагают этого. Многие британские потребители заинтересованы в инвестировании в Интернете, и многие из них приветствовали бы гибкость и комфорт, зная, что на другом конце провода находится человек

Все активы надежно хранятся у хранителя и защищены Схемой компенсации финансовых услуг (FSCS) на сумму до 85 000 фунтов стерлингов.

Wealthsimple — интересное дополнение к миру роботов-консультантов, и его простая стратегия с низкой комиссией определенно заслуживает внимания. Если вы ищете услугу для управления своими деньгами и принятия стратегических инвестиционных решений (а не просто навсегда выделить вам основные средства), то Wealthsimple — одна из самых дешевых услуг. Его портфель и методология инвестирования находятся на одном уровне с аналогами, и за последний год он превзошел своих конкурентов, особенно когда речь идет о социально ответственном инвестировании. Мне особенно нравится его продукт Junior ISA, который дает доступ к недорогим инвестициям. Отсутствие минимальной суммы инвестиций делает его особенно привлекательным для инвесторов, желающих инвестировать небольшие суммы, наряду с Wealthify*. Тем не менее, он по-прежнему стоит очень дорого, даже если ваш портфель стоит до 100 000 фунтов стерлингов.

Все учетные записи можно просматривать одновременно через его приложение, поэтому, если у вас есть ISA Stocks and Shares и Junior ISA, вы можете просматривать их одновременно. Услуги Wealthsimple основаны на здравых этических принципах, которые оказались чрезвычайно успешными в США и почти неизбежно будут иметь успех в Великобритании, учитывая ее финансовую поддержку. Wealthsimple очень экономичен и предлагает возможность поговорить с инвестиционным консультантом, если вы того пожелаете. Предложение Wealthsimple идеально подходит для привлечения как миллениалов, так и опытных инвесторов старшего возраста, которые хотят, чтобы кто-то управлял их деньгами вместо них. Тот факт, что в его стандартных портфелях нет минимума инвестиций, и он предлагает младшую ISA и пенсионный продукт, делает его хорошим решением для тех, кто хочет окунуться в мир онлайн-инвестиций (робо-консультаций), прежде чем совершать более крупные суммы.

Если рядом со ссылкой стоит *, это означает, что это партнерская ссылка. Если вы перейдете по ссылке «Деньги в массы», вы можете получить небольшую плату, которая поможет сохранить «Деньги в массы» бесплатным для использования. Но, как вы можете ясно видеть, это никоим образом не повлияло на этот независимый и взвешенный обзор продукта. Следующую ссылку можно использовать, если вы не хотите помогать Money to the Masses - Wealthify, Moneyfarm

7 лучших ETF для пенсионных инвесторов

Interactive Investor Review — это лучший брокер для ваших денег в 2022 году?

Investec Click &Invest Review — это лучшее место для ваших денег?

Обзор Netwealth — это лучший способ инвестировать более 50 тысяч фунтов стерлингов

Обзор The Big Exchange — это лучшая этическая инвестиционная платформа?