Новое инвестиционное предложение от страховой компании VitalityLife направлено на устранение нехватки долгосрочных сбережений путем стимулирования людей экономить больше на пенсию, а также следить за своим здоровьем. Но как это работает, кому это может быть полезно и каковы недостатки? Этот обзор VitalityInvest пинает шины, чтобы узнать.

Новое инвестиционное предложение от страховой компании VitalityLife направлено на устранение нехватки долгосрочных сбережений путем стимулирования людей экономить больше на пенсию, а также следить за своим здоровьем. Но как это работает, кому это может быть полезно и каковы недостатки? Этот обзор VitalityInvest пинает шины, чтобы узнать.

VitalityLife — это страховой бренд, принадлежащий Discovery, южноафриканской страховой компании с большим глобальным присутствием и более чем пятью миллионами клиентов по всему миру. Он продает страхование здоровья и жизни и основан на концепции вознаграждения клиентов за их усилия вести более здоровый образ жизни. Группа запустила эту концепцию в Великобритании в 2007 году вместе с Prudential, создав PruHealth и PruProtect, прежде чем Discovery выкупила долю Pru в совместном предприятии в 2014 году. Теперь она торгуется здесь под брендами VitalityHealth и VitalityLife, а ее последнее дополнение — VitalityInvest. Вы можете узнать его рекламу с изображением олимпийской чемпионки Джессики Эннис-Хилл и собачки-сосиски.

Клиенты страхования жизни могут зарабатывать баллы Vitality за такие вещи, как посещение тренажерного зала, более здоровое питание или посещение стоматолога. Затем эти баллы можно обменять на привилегии и кэшбэк, спа-отдых и часы Apple, а также скидки до 40 % на страховые взносы.

Невероятно, но данные Vitality за 2017 год показали, что компания вернула клиентам 60 млн фунтов стерлингов в течение года в виде льгот для здоровья, таких как медицинские экраны со скидкой, абонементы в тренажерный зал и вознаграждения, такие как устройства для занятий, кофе и билеты в кино.

<цитата>В целом мне нравится VitalityLife как страховое предложение. На самом деле, я даже сам пользуюсь этим продуктом. Вы можете прочитать мой подробный обзор Vitality, чтобы узнать больше об ассортименте продуктов, бесплатных услугах и почему я считаю, что это отличный продукт (для нужных людей), который невероятно экономичен и даже может сэкономить вам больше, чем стоит. .

В июне Vitality представила VitalityInvest, свое первое инвестиционное предложение. Его набор из трех инвестиционных продуктов состоит из Stocks &Shares ISA, Junior ISA и пенсионного плана. Пенсионный план позволяет клиентам копить на пенсию и использовать свои сбережения по достижении пенсионного возраста. Инвесторы могут выбирать из двух диапазонов фондов Vitality:диапазон активных фондов и диапазон индексных трекеров, ориентированных на несколько активов, с выбором фокуса на доходе или росте. Они также могут выбирать из ряда сторонних фондов для инвестирования.

Новые продукты VitalityInvest в настоящее время доступны только через финансового консультанта. Vitality заявляет, что создала инструменты моделирования денежных потоков и персонализированный калькулятор ожидаемой продолжительности жизни, который консультанты могут использовать, чтобы показать клиентам, как факторы здоровья и образа жизни влияют на их продолжительность жизни и финансовое планирование. Ограниченный канал сбыта понятен, особенно если принять во внимание, что МСА по акциям и акциям являются регулируемыми инвестиционными продуктами. Однако будет интересно посмотреть, предложит ли Vitality со временем свое инвестиционное предложение напрямую общественности.

Vitality заявляет, что хотела создать инвестиционный продукт, учитывающий тот факт, что сегодня люди живут намного дольше, но не сберегают достаточно, чтобы финансировать свои последующие годы, а также могут иметь слабое здоровье. VitalityInvest стремится помочь сократить разрыв в сбережениях, связав «здоровье» с инвестициями и поощряя долгосрочные изменения в поведении.

В схеме стимулирования продуктов есть три направления:Инвестиционный бустер, Пенсионный бустер и Скидка на здоровый образ жизни. Вот краткое изложение того, как работает каждый из этих элементов:

На первый взгляд, я думаю, что Vitality следует приветствовать за их инновации и попытки решить ряд проблем, которые мешают пенсионному планированию потребителей и планированию инвестиций. Три преимущества, перечисленные выше, могут в некоторой степени помочь потребителям инвестировать больше, платить меньше за сборы и стратегически управлять пенсионными выплатами — все это важные аспекты хорошего финансового планирования. Но ничто никогда не бывает идеальным, особенно если вы посмотрите на связанные с этим предостережения, как я сейчас:

Инвестиционный бустер требует, чтобы вы инвестировали в собственные средства VitalityInvest. Конечно, это понятно, поскольку бонус, который они выплачивают, будет, по крайней мере, частично финансироваться за счет прибыли, которую они получили от взимания с вас ежегодной платы за управление в течение ряда лет. Вы получаете прирост инвестиций только в том случае, если вы непрерывно инвестировали в фонды Vitality в течение пяти лет, будь то через Stocks and Shares ISA, Junior ISA или пенсионный план. Пока вы продолжаете инвестировать в фонды Vitality, каждые пять лет Vitality будет давать вам новый импульс. Важно отметить, что ваш статус Vitality (т. е. ведете ли вы более здоровый образ жизни) не имеет никакого отношения к этому увеличению инвестиций. В таблице ниже показано, как повышение может складываться с течением времени. Однако самое главное помнить, что буст оплачивается в дополнение к любому приросту. В то время как рост гарантирован, очевидно, что рост базовых фондов, в которые вы инвестируете, нет. Таким образом, если доступные фонды Vitality не предлагают приличную прибыль (по сравнению с их аналогами, не относящимися к Vitality), теоретически вы все равно можете оказаться в худшем положении, несмотря на получение бонуса. Далее в этой статье я более подробно рассмотрю эффективность фондов Vitality и действительно ли бонус представляет собой выгодную сделку.

| Срок инвестирования | Ускорение | Совокупное повышение |

|---|---|---|

| 5 лет | <тд> 2% <тд> 2%||

| 10 лет | <тд> 2,5 % <тд> 4,5 %||

| 15 лет | <тд> 3% <тд> 7,7%||

| 20 лет | <тд> 3,5 % <тд> 11,5 %||

| 25 лет | <тд> 4% <тд> 15,9 %||

| Каждые 5 лет через 25 лет | <тд> 4%н/д |

Чтобы воспользоваться скидкой на здоровый образ жизни VitalityLife, у вас уже должен быть полис страхования жизни VitalityLife или полис страхования VitalityHealth. Вы можете прочитать мой полный обзор Vitality об этих продуктах и почему их стоит рассмотреть. Это небольшой камень преткновения, но он подчеркивает, почему Vitality Invest больше всего подходит для тех людей, у которых уже есть план страхования жизни или медицинского страхования Vitality, которые уже получают вознаграждения Vitality. Чем выше ваш статус Vitality, тем больше вы экономите на оплате продуктов, когда инвестируете в фонды Vitality. Получите платиновый статус, и вы сможете заплатить 0 фунтов стерлингов. Опять же, стимул состоит в том, чтобы побудить вас инвестировать в фонды Vitality.

| Ценность инвестиций во все продукты VitalityInvest | Если у вас есть соответствующий полис VitalityLife или VitalityHealth и деньги, вложенные в фонды Vitality | За деньги, вложенные в фонды, не относящиеся к Vitality | |||

|---|---|---|---|---|---|

| Бронзовый статус | Серебряный статус | Золотой статус | Платиновый статус | <тд>||

| До 30 000 фунтов стерлингов | <тд> 0,50 % <тд>0,40% <тд>0,25%0,00% | <тд> 0,50 %||||

| Сумма от 30 тыс. до 75 тыс. | <тд> 0,40 % <тд>0,30% <тд>0,20%0,00% | <тд> 0,40 %||||

| Сумма от 75 000 до 250 000 фунтов стерлингов | <тд> 0,30 % <тд>0,25% <тд>0,15%0,00% | <тд>0,30%||||

| Сумма от 250 000 до 500 000 фунтов стерлингов | <тд> 0,20 % <тд>0,15% <тд>0,10%0,00% | <тд>0,20%||||

| Сумма более 500 000 фунтов стерлингов | <тд> 0,15 % <тд>0,10% <тд>0,05%0,00% | <тд>0,15%||||

Программа Retirement Booster предназначена для того, чтобы пенсионеры не тратили слишком большую часть своей пенсионной корзины слишком быстро, чтобы им не приходилось бороться за финансирование последующих лет выхода на пенсию. Вы можете воспользоваться пенсионным бустером только в том случае, если у вас есть соответствующий требованиям план страхования жизни или медицинского страхования Vitality или вы добавляете Vitality Plus к своему пенсионному плану VitalityInvest за дополнительную ежемесячную плату в размере 3,80 фунтов стерлингов. Это связано с тем, что прибавка к пенсии зависит от вашего статуса жизнеспособности (т. е. от того, насколько здоровый образ жизни вы ведете, например, посещаете спортзал и т. д.). Вы снова должны иметь свои деньги в фондах Vitality (опять же стимулируя вас инвестировать в их фонды). Принцип работы бонуса заключается в возврате процента от суммы, которую вы сняли со своей пенсии, в виде единовременной выплаты в зависимости от вашего статуса Vitality, суммы, которую вы сняли, и суммы, которую вы вложили в фонды Vitality. В первой таблице ниже показано процентное увеличение пенсии, которое вы получите.

| Сколько дохода вы сняли за год | Процент надбавки к пенсии | |||

|---|---|---|---|---|

| Бронзовый статус | Серебряный статус | Золотой статус | Платиновый статус | |

| 0% - 1% | <тд> 10 % <тд>20%40 % | 50 % | ||

| 1% - 2% | <тд>7,5%15 % | 25 % | 35 % | |

| 2% - 3% | <тд>6%12,5 % | 15 % | 20 % | |

| 3% - 4% | <тд> 4%7,5 % | 12,5 % | 15 % | |

| 4% - 5% | <тд> 0%5 % | 10 % | 12,5 % | |

| 5–6 % | <тд> 0%2,5 % | <тд> 5%7,5 % | ||

| 6–7 % | <тд> 0% <тд> 0% <тд> 2,5 % <тд> 5%||||

| 7–8 % | <тд> 0% <тд> 0% <тд> 0% <тд> 2,5 %||||

| 8%+ | <тд> 0% <тд> 0% <тд> 0% <тд> 0%||||

Однако, чтобы придать этому некоторую перспективу, давайте предположим, что у вас есть 85% вашей пенсии в фондах Vitality, и в общей сложности у вас было 100 000 фунтов стерлингов в вашем пенсионном плане (и у вас был полис страхования жизни Vitality). В приведенной ниже таблице показано, сколько вы получаете обратно. в фунтах и пенсах каждый год. Эта часть политики становится особенно интересной, когда вы получаете Платиновый статус. Стоит отметить, что по мере того, как вы становитесь старше, вам, вероятно, будет труднее достичь такого же количества активных очков Жизнеспособности с помощью упражнений, как раньше. Просто природа берет свое.

| Сколько дохода вы сняли за год | Пенсионная надбавка £ | |||

| Бронзовый статус | Серебряный статус | Золотой статус | Платиновый статус | |

| 500 фунтов стерлингов | 42,50 фунта стерлингов | 85 фунтов стерлингов | 170 фунтов стерлингов | 212,50 фунтов стерлингов |

| 1500 фунтов стерлингов | 95,63 фунта стерлингов | 191,25 фунтов стерлингов | 318,75 фунтов стерлингов | 446,25 фунтов стерлингов |

| 2 500 фунтов стерлингов | 127,50 фунтов стерлингов | 265,63 фунта стерлингов | 318,75 фунтов стерлингов | 425 фунтов стерлингов |

| 3 500 фунтов стерлингов | 119 фунтов стерлингов | 223,13 фунта стерлингов | 371,88 фунтов стерлингов | 446,25 фунтов стерлингов |

| 4 500 фунтов стерлингов | £- | 191,25 фунтов стерлингов | 382,50 фунта стерлингов | 478,13 фунтов стерлингов |

| 5 500 фунтов стерлингов | £- | 116,88 фунтов стерлингов | 233,75 фунтов стерлингов | 350,63 фунта стерлингов |

| 6 500 фунтов стерлингов | £- | £- | 138,13 фунтов стерлингов | 276,25 фунтов стерлингов |

| 7 500 фунтов стерлингов | £- | £- | £- | 159,38 фунтов стерлингов |

| 8 500 фунтов стерлингов | £- | £- | £- | £- |

Vitality побуждает вас инвестировать в собственные средства, поэтому вы можете получать только скидки и бонусы на их инвестиционные продукты (это неудивительно). Но он также предлагает на выбор около 250 сторонних фондов, в том числе популярные фонды от 20 ведущих управляющих фондами, включая Aberdeen, First State, Fidelity Invesco Perpetual, Jupiter, M&G и Schroders.

Существует два диапазона фондов VitalityInvest (те, в которые вам нужно инвестировать, чтобы получить бонусы):диапазон Performer из 10 активных фондов с высокой убедительностью, управляемых Investec Asset Management, и диапазон Risk Optimizer из пяти целевых фондов с несколькими активами. Performer предлагает семь фондов роста и три фонда дохода, в том числе мультиактивные фонды, британские и глобальные фонды акций, а также фонд облигаций с абсолютной доходностью. Risk Optimizer предлагает пять фондов, которые используют средства отслеживания индексов Vanguard для получения доступа к каждому классу активов. Ассортимент активов в каждом фонде разрабатывается Динамическим планировщиком в соответствии с различными профилями риска, с уровнями риска от трех до семи (по шкале от одного до 10) на выбор.

Когда вы инвестируете через VitalityInvest, вам нужно заплатить три комиссии

Текущие показатели начислений (OCF) для активно управляемого диапазона Performer от VitalityInvest составляют от 0,88% до 1,03% в год. Индексные фонды Risk Optimizer имеют AMC и OCF 0,4% в год. Плата за фонды, не относящиеся к Vitality, варьируется и определяется отдельными управляющими фондами. Например, пассивный индексный фонд Vanguard US Equity оценивается всего в 0,10%, а Schroder Small Cap Discovery — в 0,98%. OCF включает расходы Vitality на управление инвестициями и администрирование фонда, а также любые сборы третьих лиц, но не включает транзакционные издержки (затраты на покупку или продажу активов в рамках фонда).

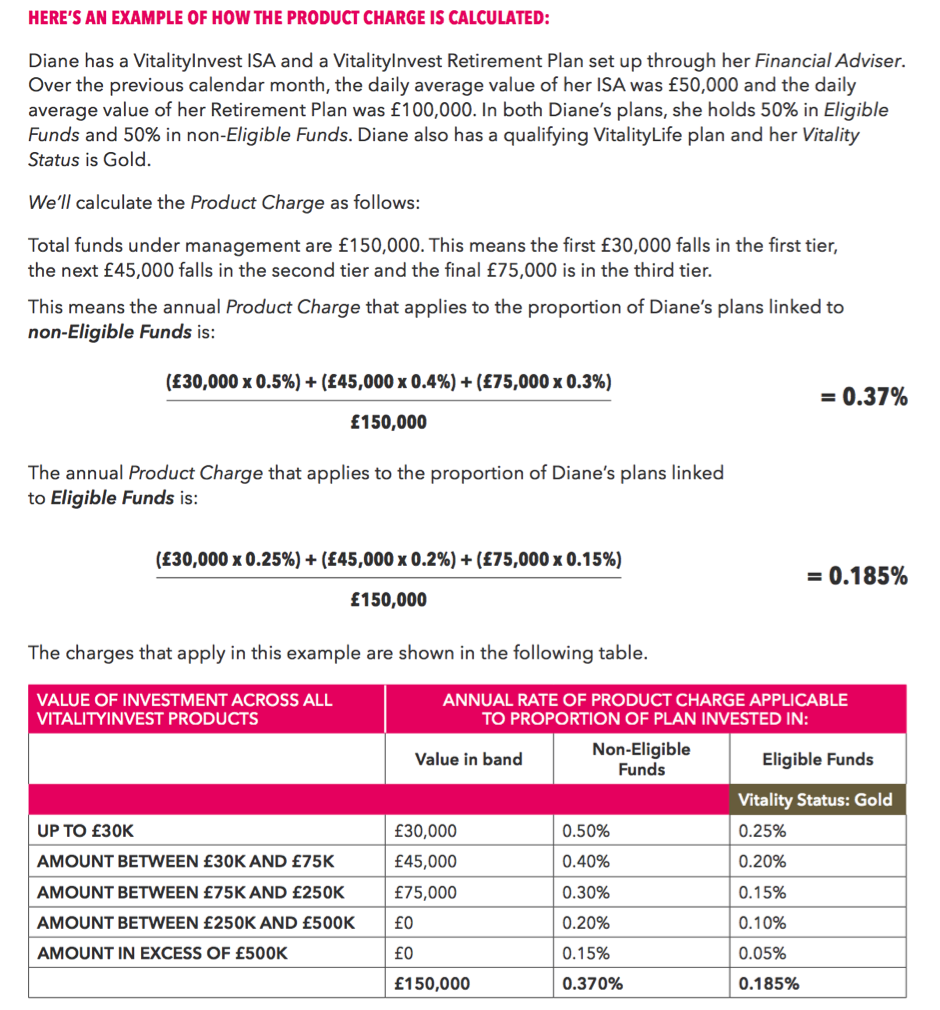

Также будет взиматься плата за продукт, и ее довольно сложно рассчитать. Компания использует многоуровневую систему, в которой сборы за продукты рассчитываются в зависимости от размера вашего инвестиционного банка, вашего статуса Vitality (т. по сравнению с неприемлемыми фондами. Например, если у вас было менее 30 000 фунтов стерлингов в продуктах VitalityInvest, ваша годовая плата за продукт будет составлять 0,5%, упадет до 0,4%, если у вас будет от 30 000 до 75 000 фунтов стерлингов, и так далее до самой низкой ставки в 0,15 %, если у вас есть вложено более 500 000 фунтов стерлингов.

Компания Vitality представила пример, показывающий, как может работать оплата для отдельного клиента (щелкните изображение, чтобы увеличить его):

Таким образом, это означает, что Диана платит в общей сложности 416,28 фунтов стерлингов в год за весь свой портфель. И, поскольку ей нужно будет покупать эти продукты через своего финансового консультанта, она также будет платить первоначальную или текущую комиссию консультанту из своего инвестиционного плана, а также дополнительные сборы фонда. Вскоре это складывается.

Таким образом, хотя группа трубит о скидках, которые клиенты могут получить благодаря своей схеме стимулирования, в целом комиссии, которые вы можете платить, выглядят довольно высокими, особенно если вы инвестировали в пассивные фонды Risk Optimizer. Если вы купили средство отслеживания индекса FTSE 100 напрямую у Vanguard через их платформу Vanguard Investor (хотя они еще не предлагают пенсионный продукт), вы будете платить OCF в размере 0,06 % по сравнению с 0,4 % в фонде Vitality Risk Optimiser.

Или вы можете пойти по пути робота-консультанта и купить сбалансированный портфель биржевых фондов у поставщика, такого как WealthSimple, Wealthify или Nutmeg. Мускатный орех, например, взимает с вас 0,25% за фиксированное распределение портфеля с рейтингом риска выше 100 000 фунтов стерлингов, который перебалансируется один раз в год. Портфель стоимостью 150 000 фунтов стерлингов обойдется ей примерно в 11 фунтов стерлингов в неделю в виде гонораров, если она инвестирует его в Nutmeg, итого 528 фунтов стерлингов в год, и больше платить не за что.

Конечно, в итоге вы можете почувствовать, что польза для здоровья стоит затрат, если ваша подписка Vitality позволяет вам ходить в спортзал каждую неделю, хотя раньше вы были домоседом.

Когда речь идет о фондах Vitality, которые дают вам право на все вышеперечисленные вознаграждения и поощрения, они попадают в диапазон исполнителя и диапазон оптимизатора риска.

Investec Asset Management управляет линейкой фондов Performer. Группа подчеркивает, что фонды активно управляются и стремятся превзойти контрольный показатель.

Ассортимент Risk Optimizer состоит из фондов отслеживания индексов Vanguard и направлен на обеспечение долгосрочной доходности как за счет дохода, так и за счет роста капитала. Vitality заявляет, что внимательно следит за фондами, чтобы убедиться, что они соответствуют установленным уровням инвестиционного риска, при необходимости ребалансируя. На сайте группы пока нет информации о разбивке базовых портфелей, хотя есть данные о производительности за сентябрь 2017 года.

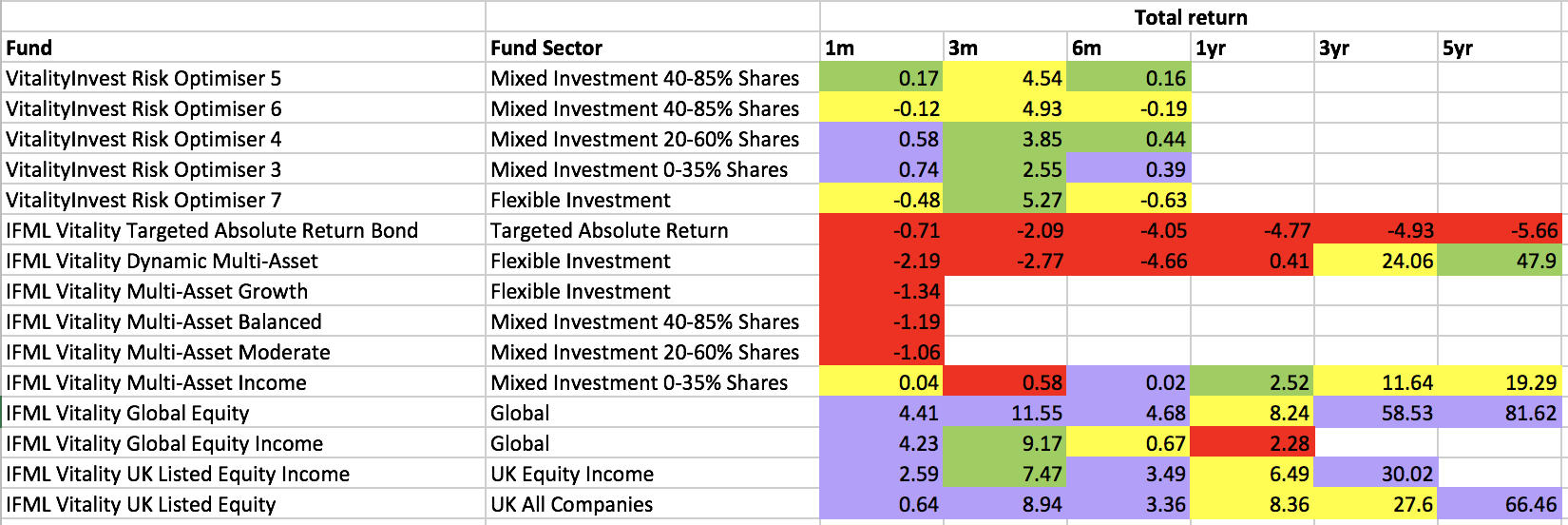

В приведенной ниже таблице (щелкните, чтобы увеличить) показана эффективность различных фондов Vitality, включенных в их собственный ассортимент. Таблица имеет цветовую кодировку, чтобы показать производительность по сравнению с собственной группой равных для каждого фонда. Красный и желтый цвет показывают, что фонд уступает среднему по рынку, а фиолетовый и зеленый означают, что они превзошли свою группу конкурентов. Как вы можете видеть, британский фонд акций Performer и глобальные фонды акций демонстрируют хорошие результаты, но другие оставляют желать лучшего. Что касается фондов Risk Optimizer, то еще слишком рано делать выводы, но, поскольку они предназначены для отслеживания индексов, вы ожидаете, что они будут отслеживать долгосрочное среднее значение рынка

ключ:фиолетовый цвет соответствует 1-му квартилю, зеленый - второму, желтый - 3-му и красный - 4-му квартилю (т.е. в нижних 25% средств по эффективности)

ключ:фиолетовый цвет соответствует 1-му квартилю, зеленый - второму, желтый - 3-му и красный - 4-му квартилю (т.е. в нижних 25% средств по эффективности)

Хотя мне нравится страховое предложение Vitality для определенных людей (см. мой полный обзор Vitality), инвестиционное предложение выглядит не столь убедительно. С положительной стороны, онлайн-элемент хорош, как и в большинстве продуктов Vitality. Тем не менее, одним из основных недостатков является стоимость, с пассивными фондами, которые по-прежнему выглядят дороже, чем некоторые роботы-консультанты или пассивные эквиваленты, даже с учетом различных скидок на здоровый образ жизни. Вы должны быть привержены долгосрочной перспективе и платить в приличную сумму, чтобы получить максимальную отдачу от обещанного снижения комиссионных, и существует ограниченный выбор инвестиций среди собственных фондов группы. Да, вместо этого вы могли бы держать средства третьих лиц, но тогда вы упустили бы многие стимулы. На самом деле я еще не уверен, что, за исключением некоторых собственных фондов акций Vitality, любые стимулы или стимулы от Vitality не будут компенсированы низкой эффективностью фонда по сравнению с более широким рынком. Стимул действительно заключается в том, чтобы держать свои активы под управлением Vitality, поскольку именно так они зарабатывают деньги, взимая с вас процентную комиссию от вашего состояния каждый год. Однако существует вполне реальная вероятность того, что инвесторы будут держаться за неэффективные фонды Vitality (если они неэффективны), чтобы получить обещанный бонус. Это не в интересах инвестора, поскольку нет никакой гарантии, что любое повышение сведет на нет любое отставание. Инвесторам почти всегда лучше пересмотреть свои средства и внести необходимые изменения, чем просто покупать и держать средства на неопределенный срок.

Другая проблема заключается в том, что VitalityInvest в настоящее время доступен только через финансовых консультантов. Учитывая сложность предложения VitalityInvest, особенно его структуру оплаты, консультанты могут не слишком хотеть рекомендовать его клиентам. Поскольку правила раскрытия информации в соответствии с MiFID II стали более строгими, чем когда-либо, такой сложный продукт может повлечь за собой административное и финансовое бремя, которое может оттолкнуть некоторые IFA. С другой стороны, я мог видеть консультантов, стремящихся рекомендовать продукт, который поощряет положительное поведение потребителей. С точки зрения соблюдения требований и жалоб, поощрять людей экономить больше и разумно управлять своей стратегией вывода средств может быть только хорошо. Только время покажет, как отреагирует сообщество консультантов.

Продукт сложен для понимания, что может оттолкнуть некоторых. В конечном счете, VitalityInvest, вероятно, будет привлекательна для тех, кто уже владеет страховыми продуктами группы. Они должны быть счастливы оставаться с Vitality в течение длительного времени, чтобы воспользоваться преимуществами различных поощрений и скидок, для создания которых может потребоваться время. Если вы помешаны на здоровье или занимаетесь спортом, и вам нравится носить фитнес-трекер, чтобы получить более выгодное предложение в своем инвестиционном портфеле, во что бы то ни стало рассмотрите VitalityInvest как вариант. В чем VitalityInvest мог бы стать интересным, так это в том случае, если бы они продавали его напрямую потребителям, избавляя от необходимости платить за услуги консультанта (таким образом снижая общую стоимость). Или, может быть, однодневная Vitality предложит доступ со скидкой к сторонним предложениям, таким как упомянутые роботы-консультанты.

Если вам интересно узнать больше о VitalityInvest и узнать, подходит ли он вам, вы можете найти авторитетного финансового консультанта на сайте, таком как Vouchedfor.