Приближается налоговый сезон. Это прекрасное время, чтобы подумать о своих планах на будущее и о том, как вы можете сократить свои налоговые расходы. Пенсионные налоги могут удивить.

Вот 24 совета, как сохранить больше денег.

Средний американец платит около 10 500 долларов в год в виде общих подоходных налогов — федеральных, государственных и местных. Конечно, многие домохозяйства платят намного больше, а некоторые вообще ничего не платят — в зависимости от уровня вашего дохода.

Десять тысяч долларов — это большая часть — около 14% — среднего бюджета. Так что, если подумать, налоги могут быть большим рычагом в вашем бюджете, чем доходы от инвестиций, сокращение расходов или ожидание подачи заявки на социальное обеспечение для получения большего пособия.

Таким образом, стоит беспокоиться о вашем налоговом счете на пенсии. Тем не менее, налоги для людей старшего возраста СУЩЕСТВУЮТ.

Налоги падают по мере того, как вы становитесь старше, прежде всего потому, что у большинства пенсионеров меньше налогооблагаемого дохода. Кроме того, пенсионеры могут многое сделать, чтобы манипулировать своими доходами для оптимизации налогов.

Хотя налоги, как правило, снижаются после выхода на пенсию, они все же могут быть важным бюджетным фактором.

Дэрроу Киркпатрик из Can I Retire Yet провела действительно интересный анализ и пришла к выводу, что часто может быть невероятно важно хорошо спрогнозировать налоги в рамках вашего подробного пенсионного плана.

Он говорит:«Если вы совершите серьезную ошибку [в отношении налогов], вы можете сильно ошибиться в пенсионных расчетах. Моя статья «Единый пенсионный номер» показала, что для типичной пенсионной пары эффективная налоговая ставка резко колебалась — от нуля до 23,8% — и не было НИКАКОЙ простой единственной цифры, которую вы могли бы выбрать, чтобы дать правильный ответ на протяжении всей пенсии! /Р>

По другим оценкам, на каждый 1 % ошибки в эффективной налоговой ставке вы добавляете 8 % ошибки в ваш окончательный баланс сбережений.

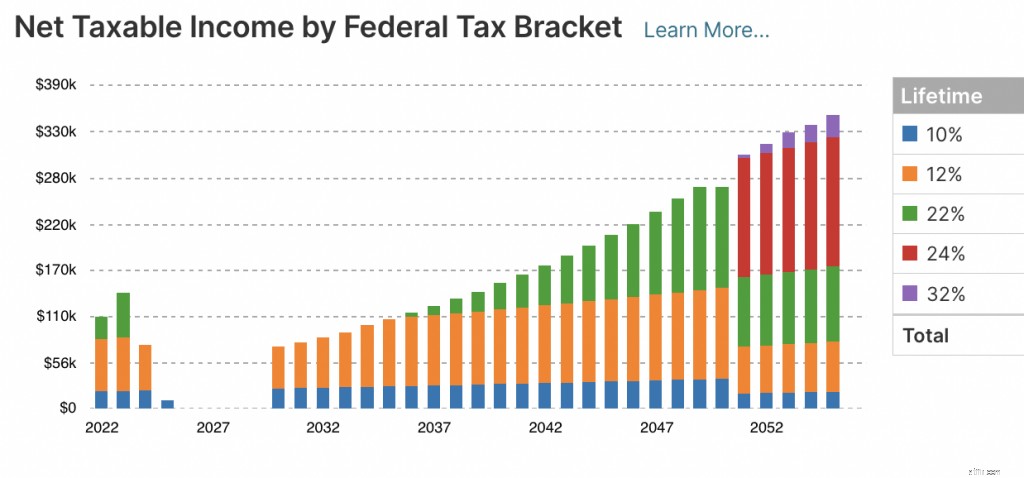

Важно, чтобы вы могли прогнозировать свои налоги на следующие 20 или 30 лет. Хотя NewRetirement Planner не идеален, он пытается, по крайней мере, рассчитать достоверную оценку того, сколько вы будете платить в виде налогов каждый год, и он постоянно обновляется и поддерживается.

Эта сложная система:

Для получения полного списка текущих налоговых правил в системе, которые регулярно обновляются, посетите страницу предположений после входа в систему.

Подписчики PlannerPlus от NewRetirement могут увидеть 8 подробных диаграмм, показывающих ваши прогнозируемые годовые оценки для:

Когда вы работаете, подоходный налог часто вычитается из вашей зарплаты. Это почти невидимые расходы.

Однако, когда вы выходите на пенсию, вы платите налоги более активно, что делает остроту счета более раздражающей и очевидной.

На пенсии вам, возможно, придется оценить свою налоговую категорию. Переоценка и недооценка могут вызвать проблемы, поэтому при оценке может быть хорошей идеей обратиться за помощью к финансовому консультанту или бухгалтеру. Оценка вашего диапазона должна, по крайней мере, дать вам некоторое представление о ваших прогнозируемых расходах.

Во-первых, сложите свой пенсионный доход и определите, в каком возрасте вы начнете получать выплаты от различных пенсионных сбережений. Помните, что не все ваши пенсионные источники будут облагаться налогом одинаково. Например, часть вашего пенсионного дохода может облагаться налогом по более низкой ставке до тех пор, пока вы не начнете получать более высокие выплаты, или часть вашего дохода может вообще не облагаться налогом.

Также очень важно знать свою налоговую категорию для оценки того, сколько вы будете платить в виде налога на прирост капитала при продаже любых инвестиций, облагаемых налогом.

Для расчета предполагаемых налоговых платежей вы можете использовать рабочий лист с формой 1040 ES. Предполагаемые налоговые платежи должны производиться каждый год 15 апреля, 15 июня, 15 сентября и 15 января следующего года.

ПРИМЕЧАНИЕ: NewRetirement Planner автоматизирует налоговые оценки и прогнозы. Создайте учетную запись прямо сейчас и узнайте больше о пенсионных налогах.

Если вам посчастливилось выйти на пенсию раньше, вам нужно быть осторожным при снятии средств со своих пенсионных счетов. Традиционные инструменты пенсионных накоплений, такие как 401(k)s и IRA, предусматривают штраф в размере 10 % за любое снятие средств, сделанное до 59.5.

Однако есть несколько способов обойти правила. Возможно, вам захочется узнать больше о 72(t) и правиле 55 — способах снятия средств со своих пенсионных счетов без штрафных санкций ДО того, как вам исполнится 59,5 лет.

На этом этапе вашей жизни у вас, скорее всего, будет несколько различных типов счетов, которые могут включать в себя брокерский счет, традиционный счет с отложенным налогом, такой как индивидуальный пенсионный счет (IRA) или 401 (k), и Roth IRA в которые вы можете снять без уплаты налогов, — объясняет Памела Корнблатт, президент компании Tax Strategist, LTD из Нью-Йорка.

«Традиционно считается, что вы должны начать с использования налогооблагаемых активов, а затем перейти к средствам с отложенным налогом, сохранив Roth, который не облагается налогом, напоследок», — говорит Корнблатт. «Однако строгое следование этому порядку может оказаться не всегда выгодным, и на самом деле идеально хранить активы на счетах каждого типа, чтобы иметь возможность пользоваться ими на протяжении всей жизни».

Корнблатт объясняет, что рекомендуется хранить активы на каждом из трех типов счетов. "Это обеспечивает дополнительную гибкость, помогая снизить общее налоговое бремя, а также распределять налоги по времени, чтобы вам не приходилось платить их все сразу", – говорит она.

Вы можете увидеть, как облагаются налогом снятие средств с разных счетов, на диаграмме Tax Insights в NewRetirement Planner.

Процесс попытки выяснить, откуда взять средства, чтобы свести к минимуму влияние налогов, довольно сложен, особенно когда в некоторых ситуациях вы добавляете налоги на социальное обеспечение и доход из других источников. Вам может понадобиться эксперт по этой теме, отмечает Корнблатт.

"Каждый человек имеет уникальную налоговую ситуацию, и консультант может разработать индивидуальный подход, чтобы у вас было достаточно денег, чтобы жить с максимально возможной налоговой эффективностью", – говорит она.

NewRetirement предлагает консультации сертифицированного специалиста по финансовому планированию ®. Вы будете сотрудничать с консультантом по вашему NewRetirement Plan с его глубоким опытом. Запланируйте ознакомительную встречу сегодня.

Большинство людей регистрируют свои налоги, используя форму 1040 или 10-40-SR, необязательную альтернативную форму для лиц в возрасте 65 лет и старше. Для большинства пенсионеров это останется прежним после выхода на пенсию. Основное отличие состоит в том, что вы прикрепляете форму SSA-1099 к отчету о пособиях по социальному обеспечению. И, если у вас есть пенсия, вы будете использовать форму 1099-R.

Вам также необходимо будет сообщать о доходах от работы, аннуитетах и снятии сбережений.

Когда вы работаете, налоги обычно снимаются с каждой зарплаты. Эти выплаты помогают убедиться, что вы не задолжали слишком много или слишком мало в апреле.

Вы можете запросить аналогичные удержания для своей пенсии, социального обеспечения, аннуитета и других источников пенсионного дохода, используя формы W-4, W-4P и W-4V.

Однако, если вы не производите автоматические удержания из налогооблагаемого дохода, вам, вероятно, придется производить ежеквартальные налоговые платежи.

Налоговое управление США имеет очень подробную публикацию, в которой описывается удержание налога и расчетный налог. Или используйте форму 1040-ES для оценки ваших платежей.

Штрафы социального обеспечения технически не являются налогом, но часто рассматриваются как таковые.

Работать как можно дольше — это проверенный и верный способ обеспечить себе более стабильную пенсию. Однако есть определенные последствия для получения социального обеспечения и одновременной работы.

NewRetirement Planner автоматически рассчитывает штрафы за работу, если вы планируете начать социальное обеспечение до достижения полного пенсионного возраста. Дополнительную информацию можно получить в разделе «Как работа влияет на ваши льготы» Управления социального обеспечения

.Многие пенсионеры открывают собственный бизнес. Если это вы, знаете ли вы, что вы можете вычесть страховые взносы, которые вы платите за часть B и часть D Medicare, плюс расходы на дополнительные услуги Medicare или Medicare Advantage?

Если вы еще не пенсионер, у вас наверняка есть доход от работы. Уже на пенсии? У вас может быть налогооблагаемый доход от снятия средств, пассивных инвестиций и многого другого.

Независимо от вашего пенсионного статуса, пенсионное налоговое планирование часто означает удержание вашего налогооблагаемого дохода ниже определенных пороговых значений. Для этого можно взять «вычеты». Вычеты — это способ превратить налогооблагаемый доход в необлагаемый налогом доход.

Вот несколько способов сделать ваш пенсионный доход необлагаемым налогом:

Пока ваш доход ниже определенного порога, любые деньги, которые вы вкладываете в 401k, 403b или IRA (традиционный IRA, а не Roth IRA), не будут облагаться налогом.

Наверстывающие взносы — это способ Налогового управления США облегчить вкладчикам в возрасте 50 лет и старше накопление достаточного количества пенсионных накоплений.

Вы, наверное, уже знаете, что существует ограничение на то, сколько вам разрешено откладывать на пенсионный счет с налоговыми льготами, такой как IRA и 401 (k) s. Что ж, когда вам исполнится 50 лет, вы сможете делать дополнительные "догоняющие" взносы сверх этих годовых лимитов взносов.

Финансировать здравоохранение дорого. Тем не менее, вы можете сделать свои расходы немного более эффективными, используя HSA. Деньги, которые вы вкладываете в HSA, подлежат вычету до 3650 долларов США для физических лиц и 7300 долларов США для семей в 2022 году плюс дополнительно 1000 долларов США, если вам больше 55 лет. Помимо того, что сбережения не облагаются налогом, выплаты из HSA также не облагаются налогом, когда они используются для оплатить медицинские расходы.

Если вы детализируете свои отчисления, то проценты, которые вы платите по некоторым долгам — ипотечным кредитам, студенческим кредитам и другим — подлежат вычету.

Как и долг, государственные и местные налоги могут быть вычтены, если вы перечислите их постатейно.

Благотворительные взносы в размере до 50% от вашего скорректированного валового дохода также подлежат вычету, если вы перечисляете их и жертвуете на квалифицированную благотворительную организацию.

ПРИМЕЧАНИЕ: Для пользователей бесплатного пенсионного планировщика подоходный налог моделируется с использованием смешанной государственной и федеральной ставки. Для подписчиков PlannerPlus модель подоходного налога более точная, подробная и прозрачная. Вы можете:

Создайте учетную запись или войдите в систему сегодня, чтобы получить подробный и надежный обзор своих пенсионных финансов — сейчас и в будущем.

Пособия по социальному обеспечению облагаются налогом, только если ваш доход превышает определенный порог.

Доход от федеральных налогов определяется как половина вашего пособия по социальному обеспечению плюс все другие налогооблагаемые доходы и некоторые необлагаемые налогом доходы, включая проценты по муниципальным облигациям.

Вам также необходимо знать правила вашего штата по налогообложению пособий по социальному обеспечению, если вы живете в одном из 13 штатов, в которых они применяются (Колорадо, Коннектикут, Канзас, Миннесота, Миссури, Монтана, Небраска, Нью-Мексико, Северная Дакота, Род-Айленд, Юта, Вермонт и Западная Вирджиния).

Позвольте NewRetirement показать прогнозируемое налоговое бремя на этот и последующие годы.

Поскольку порог для вычетов медицинских расходов и благотворительных пожертвований выше, вы можете захотеть объединить эти расходы в определенные годы и запрашивать их только каждые два или три года.

Например:

Сгруппировав как можно больше медицинских расходов за один год, вы можете максимизировать вычет, который вы получаете за эти расходы. В 2022 году вы можете вычесть только те расходы, которые превышают 7,5 % от вашего скорректированного валового дохода за 2021 год.

Если у вас уже были значительные расходы на здравоохранение в течение года, посмотрите, можете ли вы перенести медицинские расходы, которые вы обычно берете на следующий год, на конец этого года. Например, если у вас запланирован визит к стоматологу в январе, перенесите его на середину декабря.

Если вы недавно приобрели страховку на случай длительного ухода, вы можете вычесть страховые взносы. Чем вы старше, тем больше вы можете вычесть. В 2022 году вычеты варьируются от 450 долларов США для лиц моложе 40 лет до 5 640 долларов США для лиц старше 70 лет.

Вместо того, чтобы делать ежегодные благотворительные пожертвования, сделайте пожертвования на 2, 3 или даже 5 лет за один год, а затем сделайте перерыв на несколько лет.

Сосредоточив все свои пожертвования на одном году, вы увеличите сумму отчислений сверх порогового значения за один год, а затем получите больший стандартный отчисление в «пропущенные» годы.

Фонд, рекомендованный донорами (DAF), может быть вариантом, если вы объединяете благотворительные расходы. Согласно Fidelity, «DAF может разрешать не облагаемые налогом взносы в виде денежных средств или ценных активов в данном году, но затем контролировать сроки распределения на благотворительность в последующие годы». Вероятно, эту стратегию вы захотите обсудить с финансовым консультантом.

Если вы планируете получать единовременную выплату из пенсии или другого источника, вы можете столкнуться с серьезной налоговой головной болью. Компания, выплачивающая вам пособие, обязана — по закону — удерживать 20% денег на налоги. (Вероятно, вы можете вернуть налоги, но это сложно, а единовременное распределение может вызвать всевозможные неприятности и очень реальную возможность штрафов.)

Возможно, вам удастся избежать этой проблемы, если вы попросите своего работодателя перевести вашу пенсию непосредственно в пролонгированный IRA. Чек не может быть выписан вам, он должен быть переведен непосредственно на счет IRA.

Дополнительный налог Medicare будет применяться к меньшему из двух значений:чистый инвестиционный доход или превышение модифицированного скорректированного валового дохода над 200 000 долларов США для налогоплательщиков-одиночек и 250 000 долларов США для супружеских пар, подающих совместную декларацию.

Таким образом, возможно, стоит держать уровень вашего дохода ниже этих пороговых значений.

ПРИМЕЧАНИЕ. NewRetirement Planner учитывает эти дополнительные расходы, когда это применимо.

Когда вы, наконец, уйдете с работы навсегда, вы можете начать полагаться на свои сбережения в качестве источника дохода. В зависимости от того, какие у вас сберегательные или инвестиционные счета, ваши налоговые обязательства могут различаться.

Обратный ролловер — перевод средств из IRA в вашу компанию по программе 401k или 403b — представляет собой интересную налоговую стратегию, если вы:

Узнайте больше о других способах уменьшить влияние обязательных минимальных дистрибутивов.

Это может быть немного похоже на игру, чтобы выяснить, как сэкономить больше всего денег на налогах в отношении IRA, 401ks и Roth IRA.

Необходимо принять несколько стратегических решений:

У вас есть варианты для экономии ваших денег. Вы можете избежать уплаты налогов заранее и сэкономить на традиционной IRA или 401k, уплачивая налоги при снятии средств (когда вы можете находиться в более низкой налоговой категории). Или вы можете платить налоги сейчас, но не платить налоги с вашей прибыли, если вы копите на счете Roth.

Если у вас есть сбережения на традиционном пенсионном счете, вы можете стратегически перевести часть этих денег на счет Roth.

Преобразование Roth — это когда вы берете деньги со своего традиционного IRA или 401k и конвертируете их в счет Roth. Недостатком является то, что вы должны платить налоги на деньги, которые вы конвертируете. Хорошие новости? Все будущие приросты со счета Roth могут быть сняты без уплаты налогов.

Знание того, когда делать преобразование, может сбивать с толку. Вам необходимо рассчитать текущие и будущие налоговые категории, нормы прибыли, потребность в выводе средств и многое другое…

Изучите 5 обстоятельств, при которых преобразование Рота может быть хорошей идеей.

Или попробуйте Roth Conversion Explorer. . Explorer является частью PlannerPlus от NewRetirement. Инструмент помогает избавиться от догадок о том, следует ли делать конверсии и когда. Исследователь будет использовать ваш план и запускать тысячи сценариев, чтобы определить для вас персонализированные стратегии конвертации пенсионных денег.

Согласно IRS, требуемое минимальное распределение — это минимальная сумма, которую вы должны ежегодно снимать со своих сберегательных счетов с льготным налогообложением.

Как правило, вы должны начать снимать средства со своего счета IRA, SEP IRA, SIMPLE IRA или другого пенсионного плана, когда вам исполнится 72 года (если только вам не исполнилось 70 1/2 в 2019 году или ранее. В этом случае снятие средств началось с 70 1/2). .). IRA Roth не требуют снятия средств до смерти владельца.

Вы также должны снять минимальную сумму со своего счета 401k до достижения 72 лет (если вам не исполнилось 70 1/2 лет в 2019 году или ранее) или при выходе на пенсию.

Если вы не сделаете эти выводы, IRS наложит довольно большой штраф в размере 50% от суммы, которая должна была быть снята.

IRS располагает дополнительной информацией о требуемых минимальных выплатах (RMD).

NewRetirement Planner автоматически делает эти выплаты в вашем плане и напомнит вам, когда пришло время сделать это в реальной жизни.

Большая часть мудрости, изложенной выше, наиболее актуальна для федеральных налогов. Однако государственные налоги также могут значительно сократить ваши пенсионные сбережения.

Если вы планируете переехать на пенсию, вы также можете посмотреть на штаты, в которых действуют самые благоприятные налоговые ставки для пенсионеров. В этих 10 штатах лучше всего платить налоги на пенсию.

NewRetirement Planner оценивает ваши налоги штата в зависимости от того, где вы живете — сейчас и в будущем.

Федеральные налоги на недвижимость в действительности касаются только очень богатых. Налоги на наследство не вступают в силу, пока стоимость вашего имущества не превысит 11 млн долларов (вдвое больше, чем для супружеских пар).

Тем не менее, государственные налоги на недвижимость могут иметь значение, в зависимости от того, где вы живете. Подробнее о налогах на недвижимость.

Если вы продаете инвестиции, которые не спрятаны на пенсионном счете с налоговыми льготами, вам придется платить налоги на прирост капитала с прибыли, полученной от этих инвестиций. Однако, если вы продали какие-либо инвестиции с убытком в том же году вы можете списать эту прибыль для целей налогообложения и не платить соответствующие налоги.

Этот подход известен как сбор налоговых убытков.

Сбор налоговых убытков позволяет вам избавиться от убыточных инвестиций, получая при этом небольшую прибыль от сделки. На самом деле, если у вас больше убытков, чем прибылей, вы можете использовать дополнительные убытки, чтобы стереть до 3000 долларов США другие налогооблагаемый доход (включая выплаты от ваших традиционных пенсионных счетов).

Налоги могут быть бременем, но это всего лишь одна из сотен статей расходов, с которыми мы все сталкиваемся.

Наличие хорошо документированного общего пенсионного плана, вероятно, важнее для вашего общего финансового благополучия, чем детали налогов. Планировщик выхода на пенсию NewRetirement позволяет планировать выход на пенсию с сегодняшнего дня и до конца жизни. Вы можете установить разные уровни дохода, разные уровни расходов, изучить возможность использования собственного капитала для пенсионного обеспечения и многое другое.

Этот пенсионный план прост в использовании и дает вам контроль над сотнями различных рычагов, чтобы вы могли найти пенсионный план, который соответствует вашему желаемому образу жизни и средствам.

Пенсионное планирование для самозанятых:5 вариантов снижения налогов и увеличения сбережений

Как рано выйти на пенсию - советы по инвестированию и экономии денег

Планирование выхода на пенсию в зрелом возрасте:6 советов для безопасного будущего

7 советов по планированию выхода на пенсию за границей вашей мечты

10 советов по управлению деньгами на пенсии