Финансовое планирование, вероятно, не входит в десятку лучших способов провести время. Тем не менее, взяв в руки свои финансы и спланировав безопасную будущую пенсию, вы можете чувствовать себя прекрасно. И это не должно быть сложно.

Вот полное руководство по планированию выхода на пенсию. Этот простой план из восьми шагов поможет вам чувствовать себя лучше и меньше нервничать в связи с выходом на пенсию.

Мы делаем это легко. Составьте индивидуальный финансовый план и живите так, как хотите.

Начать сейчас

Независимо от того, сказочно ли вы богаты или просто живете, откройте для себя путь к безопасному будущему:

Ниже мы описали шаги для планирования выхода на пенсию. Конечно, вы можете делать некоторые из этих вещей в уме, но вы почувствуете себя лучше (а наука говорит, что вы получите лучшие результаты), если формализуете процесс планирования.

Ежемесячное управление финансами — это нормально в краткосрочной перспективе. Однако соблюдение долгосрочного письменного плана имеет решающее значение для безопасного и успешного будущего.

У вас есть три основных варианта:

Многие люди делают это, но сделать это хорошо может быть непросто.

Хотя простого пенсионного калькулятора недостаточно, сложные и всеобъемлющие онлайн-ресурсы по пенсионному планированию могут облегчить процесс создания надежного пенсионного плана.

Онлайн-приложения для составления бюджета и инвестиционные инструменты широко распространены, но вы ищете онлайн-планировщик «сделай сам» с полным набором входных данных, подробными графиками и анализом.

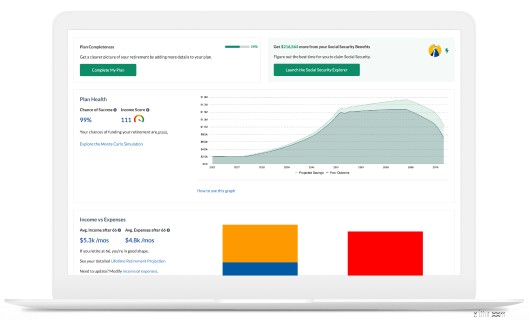

NewRetirement Planner широко считается лучшим таким инструментом. Журнал Forbes называет это «новым подходом к пенсионному планированию». Существует бесплатная версия, а также недорогая подписка (96 долл. США в год), если вы решите еще более серьезно относиться к увеличению своего благосостояния и безопасности.

Многим людям полезно иметь консультанта, который ведет их через весь процесс. Консультанты обычно берут от 500 до тысяч долларов США, в зависимости от того, насколько сложна ваша ситуация и нужны ли вам советы по налоговому планированию и инвестициям или нет.

«Вы не можете точно знать, куда идете, пока не узнаете, где вы были. ” — Майя Энджелоу

Вам нужно записать, что у вас есть сейчас с точки зрения времени и денег. Это первый шаг к безопасному будущему. Это должен быть легкий шаг. И, как большой бонус, доказано, что он снижает стресс. и заставить вас чувствовать себя лучше и увереннее в своем будущем.

Вы можете ввести всего несколько параметров — сумму сбережений, норму сбережений и количество лет до выхода на пенсию — чтобы получить приблизительное представление о том, где вы находитесь.

Однако д Вы не можете чувствовать себя хорошо по поводу своего пенсионного плана, пока не добавите больше деталей. Большинство пенсионных калькуляторов запрашивают 5 или 10 единиц информации. Хорошие онлайн-планировщики, такие как NewRetirement, надежно помогут вам с более чем 100 различными полями ввода:информация о вашем супруге отдельно от вашей собственной, пенсии, работа на пенсии, индивидуальные учетные записи и многое другое.

Самая важная часть создания пенсионного плана — продумать, сколько вы готовы потратить в будущем.

Вам уже достаточно на пенсию? Вам нужен миллион долларов? Правда в том, что вы не узнаете, пока не выясните, сколько вам нужно (или вы хотите) потратить.

Видите ли, вы не можете знать, сколько вам нужно сбережений, пока не узнаете, сколько будут ваши пенсионные расходы на всю жизнь. Помните, что то, что вы хотите потратить в первый год выхода на пенсию, будет сильно отличаться от того, что вы хотите потратить в последующие годы.

Одним из самых полезных и уникальных аспектов NewRetirement Planner является то, что платформа помогает вам составить подробный план будущего бюджета. Варьируйте свои доходы и расходы во времени. В конце концов, вполне вероятно, что то, что вы тратите, будет резко меняться на разных этапах выхода на пенсию. Платформа даже позволяет отслеживать необходимые расходы отдельно от желаемых расходов.

Планировщик NewRetirement Planner показывает, сколько вам нужно (и хотите) потратить, и дает вам индивидуальный ответ о том, сколько сбережений ВАМ действительно нужно для досрочного выхода на пенсию.

Пенсионное планирование не должно полностью сводиться к сберегательным счетам и расчетам.

То, как вы проводите свое время, является недооцененным аспектом пенсионного планирования. Подумай об этом. Вы, наверное, могли бы уйти на пенсию прямо сейчас — вы просто жили бы очень скромно. Вы можете поставить перед собой цель выйти на пенсию пораньше, и вам нужно пойти на некоторые компромиссы сейчас, чтобы достичь этой цели. Или вы можете работать хорошо после 65 лет.

Выход на пенсию — особенно «новый» выход на пенсию — зависит не столько от того, сколько у вас денег, сколько от того, что вы хотите делать, когда и с кем.

Не имея плана жизни после выхода на пенсию, многие пенсионеры чувствуют себя смутно неудовлетворенными и беспокойными, жаждут чего-то большего, но не знают, что это может быть. Сосредоточение внимания на финансовых аспектах выхода на пенсию важно, но личная сторона вашего пенсионного плана не менее важна и может в конечном итоге определить, как вы используете свои пенсионные активы.

Размышление о том, чего вы хотите от своего будущего, может помочь вам найти мотивацию и силу воли, чтобы пойти на компромиссы, на которые вам придется пойти.

Как только ваш план будет достаточно подробным, вам нужно будет очень внимательно посмотреть, все ли у вас готово. Безопасно ли ваше будущее?

На все эти вопросы легко получить ответы с помощью NewRetirement Planner.

Так случилось, что очень немногие люди естественным образом имеют идеальный финансовый план, благодаря которому они могут автоматически уйти в блаженную пенсию, ни о чем не беспокоясь.

Однако, выполнив оставшиеся шаги, вы узнаете, как найти путь к желаемому безопасному будущему.

Принимайте более взвешенные финансовые решения. Лучше распоряжайтесь своим временем и деньгами.

Начать сейчас

Планирование выхода на пенсию может стать интересным.

Думайте о планировании безопасного будущего, как об игре в судуко или видеоигре. Вам просто нужно найти правильное сочетание элементов, отвечающее пересечению ваших целей, интересов и ресурсов (времени и денег).

У вас есть гораздо больше рычагов для достижения обеспеченной пенсии, чем просто больше откладывать:

Используйте NewRetirement Planner, чтобы настроить как можно больше различных сценариев, пока не найдете правильное сочетание факторов, которое поможет вам достичь желаемой пенсии.

Итак, ваш план действительно реализуется. Теперь вам нужно укрепить уверенность в своем плане, ответив на следующие пять вопросов:

Есть много вещей, которые вам нужно знать предсказать вашу финансовую безопасность. Хитрость в том, что некоторые из этих вещей вы на самом деле не можете знать . Вам нужно сделать предположения об инфляции (общие расходы, медицинские расходы и жилье) и окупаемости инвестиций.

Один из способов быть уверенным в своем будущем, когда вокруг так много неизвестных, — создать как оптимистичный, так и пессимистичный сценарий.

В отличие от многих калькуляторов, NewRetirement Planner позволяет вам установить все эти предположения — как пессимистичные, так и оптимистичные — для себя. И мы призываем вас стремиться к тому, чтобы пенсионный план обеспечивал финансовую безопасность с учетом обоих наборов допущений.

Если вы не достигли этих показателей, вы можете подумать о том, чтобы работать дольше, получить работу на пенсии, сократить расходы, использовать собственный капитал, увеличить пособия по социальному обеспечению, повысить доходность инвестиций, больше откладывать, создать пассивный доход и многое другое…

Играйте со всеми этими сценариями в пенсионном планировщике, пока не достигнете своих целей.

После того, как вы разработали план, который предполагает, что вы будете в безопасности как с оптимистичными, так и с пессимистическими предположениями, вы можете попытаться разработать более подробный план пенсионного дохода. .

Как вы собираетесь превратить свои активы в доход?

Узнайте больше о пенсионном доходе из:18 стратегий для пожизненного богатства

Средняя сумма личных расходов на медицинское обслуживание 65-летней супружеской пары, выходящей сегодня на пенсию, составляет 285 000 долларов США.

Эта сумма больше, чем пенсионные сбережения большинства людей.

Убедитесь, что вы понимаете, рассчитываются ли медицинские расходы, и если да, то как. Пенсионный планировщик NewRetirement автоматически рассчитывает средние медицинские расходы при выходе на пенсию и корректирует эти расходы в зависимости от того, есть ли у вас дополнительное страховое покрытие Medicare.

Медицинские расходы из собственного кармана могут быть ошеломляющими. Однако они не покроют самые большие расходы на здравоохранение после выхода на пенсию — потребность в долгосрочном уходе.

По данным Министерства здравоохранения и социальных служб США, около 70 % людей, которым исполняется 65 лет, в течение жизни будут нуждаться в каком-либо долгосрочном уходе, но лишь немногие готовы платить за такой уход.

Стратегии финансирования этих расходов включают:

Планировщик NewRetirement позволяет моделировать эти стратегии. Попробуйте несколько разных вариантов и будьте готовы.

Мы многое рассмотрели в этом контрольном списке для планирования выхода на пенсию, но вам все равно нужно быть готовым к другим ловушкам — расходам, которых вы, возможно, не ожидали. Вы также должны быть готовы к «дай-я» — неожиданным неожиданностям.

Вот два соображения:

Создайте резервный фонд: Опрос, опубликованный Советом Федеральной резервной системы, показал, что 47% американских потребителей сообщают, что они не смогли бы найти 400 долларов на экстренный случай, не одолжив или не продав что-нибудь. Половина страны живет в состоянии постоянной финансовой опасности. У вас должны быть готовые средства на случай, если у вас сломается машина, кому-то из членов семьи понадобится помощь, произойдет стихийное бедствие или возникнет какая-либо другая чрезвычайная ситуация.

Продумайте свои будущие расходы: Максимально детально представляя свое будущее, вы сможете правильно составить бюджет на пенсию.

Потенциальные проблемы включают необходимость ухода за членом семьи, развод, смерть или болезнь супруга и многое другое.

Потенциальные «подарки» включают в себя:наследование, продажу второго дома, сокращение штата в будущем, окончание колледжа детьми и самостоятельную жизнь и многое другое.

Один из заключительных этапов планирования выхода на пенсию — это максимизация вашего благосостояния — рост или получение как можно большего от ваших денег.

В зависимости от вашего финансового положения у вас могут быть очень разные цели распределения активов. Некоторые люди могут комфортно жить за счет дохода от своих активов. Другие могут увеличить свой собственный капитал — даже после выхода на пенсию. А некоторым приходится снимать деньги, чтобы свести концы с концами.

Вы должны убедиться, что ваша стратегия распределения активов действительно соответствует вашим конкретным целям. Узнайте, как составить заявление об инвестиционной политике, или подумайте о том, чтобы обратиться к финансовому консультанту, который поможет вам разместить свои сбережения, чтобы действительно увеличить свое состояние.

Forbes называет NewRetirement «новым подходом к пенсионному планированию».

Начать сейчас

Средний американец платит около 10 500 долларов в год в виде общих подоходных налогов — федеральных, государственных и местных. Конечно, многие домохозяйства платят намного больше, а некоторые вообще ничего не платят — в зависимости от уровня вашего дохода.

Десять тысяч долларов — это большая часть — около 14% — среднего бюджета. Так что, если подумать, налоги могут быть большим рычагом в вашем бюджете, чем доходы от инвестиций, сокращение расходов или ожидание подачи заявки на социальное обеспечение для получения большего пособия.

Планировщик NewRetirement Planner может предложить вам индивидуальные возможности для снижения этих расходов.

С какой целью вы покидаете поместье?

NewRetirement Planner позволяет вам установить цель состояния, и вы можете обновить свой прогресс в достижении ваших целей в любое время. 89 % людей, поставивших перед собой цель получить имущество с помощью NewRetirement, в настоящее время находятся на пути к достижению своей цели — оставить финансовое наследие.

Система также предоставляет вам контрольный список всех документов, которые необходимо создать и вести для адекватного плана недвижимости.

То, где вы живете — ваше сообщество и стены вокруг вас — оказывает глубокое влияние на ваше благополучие. Ваш дом, вероятно, также является вашей самой большой статьей расходов и, если он у вас есть, вашим самым ценным активом.

Таким образом, оптимизация жилья для выхода на пенсию занимает одно из первых мест среди лучших пенсионных планов.

Вот некоторые соображения:

Заключительный этап этого контрольного списка планирования выхода на пенсию посвящен постоянному обновлению вашего плана и внесению необходимых корректировок в зависимости от того, как изменится ваша ситуация.

Вы должны оценивать и обновлять весь свой план и проводить пенсионную проверку каждый раз, когда происходят изменения в каком-либо аспекте вашего здоровья, финансов или образа жизни. Небольшие изменения могут оказать большое влияние на всю вашу жизнь.

В дополнение к оценке ваших пенсионных планов, когда ситуация изменится, ежеквартальная проверка выхода на пенсию может быть отличным способом следить за своим финансовым будущим.

Ведь экономика движется вперед. Вы захотите проверить, что ваш:

Если вы задокументировали свой общий пенсионный план, то регистрация будет быстрой и легкой. И всегда обращайтесь за профессиональной финансовой помощью в любое время, когда вы чувствуете себя неуверенно.

NewRetirement был основан финансовыми и технологическими экспертами, которые обнаружили, что их родители — профессионалы, которые не накопили достаточно денег — нуждаются в помощи, чтобы выяснить, как выйти на пенсию. Не было надежных и доступных ресурсов, которые могли бы решить что-либо помимо инвестиций.

Теперь NewRetirement помогает сотням тысяч людей ежемесячно разрабатывать подробные пенсионные планы и находить способы стать богаче, безопаснее, чувствовать себя увереннее и счастливее в своем будущем.