Вы когда-нибудь задумывались о том, что ваше гнездовое яйцо может быть слишком большим? Если это так, весьма вероятно, что вы не инвестировали должным образом и оставите кучу денег на столе. Другими словами, вы оставите выжившим членам семьи или благотворительности гораздо меньше, чем могли бы в противном случае.

Итак, что такое определение «слишком большой» и как следует инвестировать, если вы попадаете в эту категорию?

Мы говорим, что ваш портфель «слишком велик», когда вы выполняете все свои пенсионные цели - даже после использования пессимистических предположений - и у вас все еще остаются деньги к концу предполагаемой продолжительности вашей жизни.

Прямо сейчас эти «оставшиеся» деньги, скорее всего, будут вложены куда-то в ваш портфель исключительно на основании вашего возраста и консервативных желаний. Возможно, разумнее будет снять остатки денег, оставить их на свое имя, но вложить их с учетом возраста ваших детей, а не вашего, чтобы увеличить прибыль.

По сути, вы создаете в своем "гнездышке" две стратегии:

Разве не было бы неплохо оставить наследникам еще несколько сотен тысяч или миллионов, не изменив при этом свой нынешний образ жизни? Использование этого двустороннего подхода может позволить вам это сделать. Консервативная часть вашего портфеля поможет вам достичь ваших целей и позволит вам спать по ночам, даже когда рынки нестабильны.

Второй, более агрессивный портфель нацелен на гораздо более высокую доходность с течением времени, и вы можете держать эту часть портфеля в памяти, зная, что вы можете использовать ее в случае необходимости. Благодаря такому ментальному учету вы будете чувствовать себя комфортно в условиях рыночных подъемов и падений, которые он несет, потому что они, вероятно, будут переданы вашим детям или благотворительным организациям.

Давайте копнем глубже и посмотрим, сработает ли этот подход для вас, рассмотрев пример, подтверждающий нашу позицию:

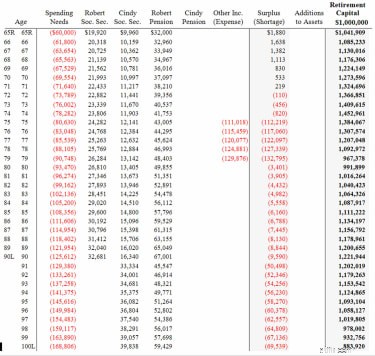

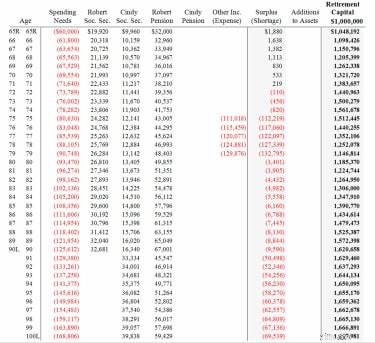

Роберту и Синди Уайзман 65 лет, они пенсионеры. У них есть инвестиционный портфель в миллион долларов, и они получают пенсию после уплаты налогов в размере 32 000 долларов в год и почти 30 000 долларов в виде пособий по социальному обеспечению. У них нет ипотеки на свой дом. Уайзманам нужно всего 60 000 долларов в год (после уплаты налогов), чтобы покрыть свои расходы. Имея портфель из двух стратегий, Wisemans, вероятно, могли бы оставить своим наследникам и любимым благотворительным организациям дополнительно 399 000 долларов в возрасте 90 лет или 784 000 долларов в возрасте 100 лет, как вы увидите, сравнив диаграммы ниже.

Чтобы увидеть, следует ли Wisemans рассматривать подход, основанный на двух стратегиях, нам нужно сначала выполнить их прогнозы выхода на пенсию. Конечно, мы предпочитаем использовать пессимистические предположения, чтобы увидеть, смогут ли они достичь своих целей, даже если дела пойдут не так, как планировалось.

Вот сделанные нами пессимистические предположения:

После наших пессимистических предположений мы задали вопрос:«Остались ли еще деньги при ожидаемой продолжительности жизни?»

В случае Wisemans наш консервативный прогноз показывает, что будет 1221 944 доллара плюс собственный капитал, оставшийся в 90-летнем возрасте Синди Уайзман, и 883 920 долларов в 100-летнем возрасте. учет инфляции (см. диаграмму ниже). А поскольку использованные нами допущения были очень консервативными, у Wisemans есть достаточно средств на случай непредвиденных расходов.

Итак, этот прогноз показывает, что Wisemans могли бы легко выделить 314 130 долларов (эквивалент 883 920 долларов сегодня) из своего текущего портфеля в 1 миллион долларов и инвестировать его немного более агрессивно, поскольку он, скорее всего, перейдет на их детей или благотворительность. Как видно из диаграммы ниже, если 314 130 долларов вырастут на 6% вместо 4% (наше первоначальное пессимистическое предположение), они смогут оставить позади 1 620 658 долларов в 90-летнем возрасте Синди и 1 667 981 доллар в ее 100-летнем возрасте.

Это дополнительное наследование связано с тем, что часть их портфеля (более агрессивно распределенная часть) заработала 6% вместо 4%.

Используя этот прогноз, мы видим, что Wisemans никогда не потеряют возможность использовать портфель в размере 314 130 долларов в течение всего срока выхода на пенсию (он по-прежнему является частью общей суммы вложений в крайнем правом столбце).

Механика Wisemans, устанавливающая этот метод с двумя стратегиями, заключалась в том, чтобы просто переместить 314 130 долларов США на новый счет (IRA, аннуитет, брокерские услуги), сохранить их на свое имя, а затем инвестировать их немного более агрессивно в зависимости от возраста бенефициаров. .

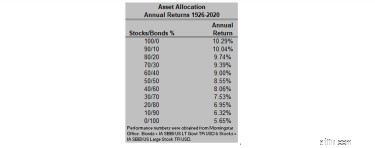

Один из способов определить распределение этих двух портфелей - использовать простую формулу возраста. Например, вы можете вычесть свой возраст из числа 110, чтобы определить, сколько из стратегии №1 инвестировать в акции. Это консервативный метод. Следовательно, Wisemans может взять 110 и вычесть 65, чтобы определить, что им следует инвестировать 45% в акции и 55% в облигации. (Это немного более консервативно, чем у большинства 65-летних пенсионеров.)

Со стратегией № 2 они могли взять число 110 и вычесть среднее значение возраста своих детей (скажем, средний возраст около 40 лет). С учетом этих расчетов их вторая стратегия будет заключаться в инвестировании 70% в акции и 30% в облигации (110-40 =70%). Цель стратегии №1 - быть консервативным и получить доход, соответствующий вашим целям. Цель стратегии № 2 - получить дополнительную прибыль в размере 1–2% за весь период выхода на пенсию.

На этой диаграмме показана доходность портфелей с 1926 по 2020 год. Как вы можете видеть исторически, доходность выше, когда вы инвестируете больший процент своего богатства в акции.

Если вы можете использовать подход, основанный на двух стратегиях, следующий вопрос будет выглядеть так:« Какие учетные записи вы разделяете ? » Во многом это зависит от того, как активы, которые у вас есть, перейдут к вашим наследникам. Например, если вы разделите свой IRA на два счета IRA, одному можно будет распределить 45% акций и 55% облигаций (45/55), а второму - 70% акций и 30% облигаций (70/30.)

Если вы укажете свою супругу в качестве бенефициара, то после вашей кончины эти две учетные записи могут быть переданы IRA на ее имя.

После смерти оставшегося в живых супруга деньги на обоих счетах будут переведены вашим наследникам, где им потребуется создать унаследованные IRA. При нынешних правилах IRS у них будет 10 лет, чтобы снять деньги и уплатить с них подоходный налог. IRA откладывается от налогов до вашей смерти, за исключением обязательных выплат, которые начинаются в возрасте 72 лет (примерно 4% от баланса IRA в 72 года).

Если вы разделите свой налогооблагаемый брокерский счет, после смерти вас и вашего супруга наследники получат повышение налоговой базы. Это означает, что, когда они продают инвестиции на унаследованном счете, они будут платить налог на прирост капитала, основанный только на разнице между стоимостью актива (ов) на момент вашей смерти и стоимостью на момент продажи актива (ов). .

Брокерский счет облагается налогом каждый год, что означает, что при продаже активов оценивается прирост капитала, а также дивиденды и проценты, полученные в течение года. (Конечно, прирост капитала не облагается налогом, если вы не продаете инвестиции в течение года; однако полученные дивиденды и проценты облагаются налогом каждый год.)

Такой подход, основанный на двух стратегиях, наиболее целесообразен для пенсионера, который квалифицируется на основе размера вложенного яйца и хорошо умеет вести мысленный учет (т.е. это означает, что вам нужно иметь возможность думать о двух портфелях по-разному). Например, если фондовый рынок становится нестабильным, вам нужно помнить, что вторая, более агрессивная стратегия рассчитана на долгосрочную перспективу, и вы с самого начала согласились с тем, что она будет более изменчивой.>

Поэтому взлеты и падения не имеют большого значения. Если из-за неустойчивого и нестабильного рынка вы теряете сон по ночам, эта стратегия, вероятно, не для вас.

Принимая во внимание все эти детали, если вы можете достичь своих целей выхода на пенсию, используя только часть своего «вложенного яйца», вы можете рассмотреть возможность разделения своего портфеля на две стратегии, чтобы попытаться повысить вашу доходность и, следовательно, увеличить стоимость активов. ваши наследники в конечном итоге получат.

Если все это кажется сложной задачей, на самом деле это не так, если у вас есть подходящее программное обеспечение и финансовый консультант. СЕРТИФИЦИРОВАННЫЙ ФИНАНСОВЫЙ ПЛАНЕР ™ (CFP®), предназначенный только для оплаты, будет выполнять ваши прогнозы выхода на пенсию с использованием множества предположений и сценариев, а затем поможет вам создать два портфеля с использованием финансовых продуктов без нагрузки (без комиссии).

Рэя Э. Левитра, CFP, можно связаться через www.networthadvice.com или по электронной почте [email protected].