Обычно рекомендуемая стратегия для снижения налогового бремени и воздействия требуемых минимальных распределений (RMD) - это преобразование Roth. У вас не будет проблем с поиском информации о том, почему вам следует рассмотреть возможность конвертации IRA до вычета налогов в IRA Рота в год с низким доходом. Проще говоря, Roth IRA позволяет людям в возрасте от 59½ лет снимать деньги без уплаты налогов и не подлежит уплате RMD. Но что может быть труднее найти, так это демонстрацию того, как в полной мере максимизировать потенциальные преимущества преобразования Roth.

Однако имейте в виду, что финансовое положение каждого человека разное, а это значит, что преобразование Roth не для всех имеет смысл. Поскольку вы должны платить подоходный налог с суммы, которую вы конвертируете в Roth, идеально делать это в год с низким налогообложением. У некоторых пенсионеров, которые живут за счет стабильного годового дохода на протяжении всего выхода на пенсию, возможно, никогда не будет года с низким налогообложением. Таким образом, серия преобразований Roth только увеличила бы их налогооблагаемый доход и потенциально подтолкнула бы их к более высокой налоговой категории.

Примером могут быть традиционные владельцы IRA, у которых нет дохода, кроме социального обеспечения. Поскольку маловероятно, что социального обеспечения хватит для покрытия всех пенсионных расходов, можно с уверенностью предположить, что вам нужно будет дополнять его регулярным снятием средств со своего IRA каждый год. Таким образом, конверсия компании Roth только увеличит ваш годовой доход и, как следствие, ваше налоговое бремя.

Тем не менее, есть много пенсионеров, которым было бы лучше сделать многолетнее обращение Рота.

Я считаю, что лучший способ понять сложные предметы, подобные этой, - это рассказ. Поэтому я хотел бы изучить эту стратегию с фиктивной парой, но с реальными суммами в долларах. Встречайте Джона и Джейн.

Джон и Джейн - супружеская пара на пенсии, которая вместе подает налоговую декларацию. Им обоим исполняется 62 года в ноябре, и они подадут документы на выплаты по социальному страхованию в январе следующего года. Вместе они будут получать от социального обеспечения 35 000 долларов в год. В конце этого года у них будет 750 000 долларов в традиционной IRA и 250 000 долларов в трастовом фонде.

Работая со своим финансовым консультантом, Джон и Джейн поставили цель сохранить размер своих пенсионных активов примерно на том же уровне, когда они приближаются к 90 годам. Они хотят жить комфортно на пенсии, но при этом оставляют немного денег своим детям и внукам. Они определили, что с учетом корректировки стоимости жизни на 2,25% у них будет 70 000 долларов чистого дохода от сбережений и социального обеспечения в течение их золотых лет. Также предполагается, что их счета приносят доход до налогообложения в размере 5,9%. А теперь давайте посмотрим, как разные стратегии помогают им достичь своей цели.

Первая стратегия, которую они обсуждают, - это пропорциональное снятие средств со своих IRA и трастовых денег. Начиная с января, они будут брать 28 000 долларов в виде распределений из своего IRA и 12 000 долларов из своего траста, что составляет примерно 4% от суммы вывода. Добавив социальное обеспечение и вычтя налоги из своего денежного потока, они получат годовой целевой чистый доход в размере 70 000 долларов. На протяжении всего периода выхода на пенсию они будут постепенно увеличивать как свое доверие, так и вывод средств IRA, сохраняя при этом размер IRA примерно в три раза больше, чем траст.

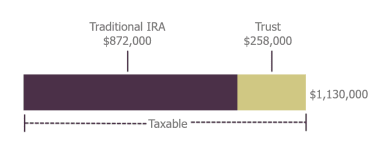

Однако в возрасте 70,5 лет они должны начать получать RMD от своей IRA. Поскольку RMD увеличивается по мере того, как вы становитесь старше, к 85 годам их RMD будут достаточно большими, чтобы они могли постепенно сокращать распределение доверия. Поскольку они сняли меньше, чем заработали, к 90 годам они могут рассчитывать на 872000 долларов в своем IRA и 258000 долларов в доверительном управлении, что в сумме составляет 1 130 000 долларов. Траст по-прежнему будет приносить налогооблагаемый доход, а IRA по-прежнему будет иметь встроенные нереализованные налоги.

Вторая стратегия, которую они рассматривают, включает несколько различных шагов. С момента выхода на пенсию в возрасте 62 до 70 лет они будут жить полностью за счет трастового счета, сохраняя больше денег в своей защищенной от налогов ИРА. В первый год они снимают 37 200 долларов на оплату расходов, включая налоговый счет на сумму менее 1000 долларов, который является результатом их преобразования Roth. Они будут конвертировать 15000 долларов в год в течение восьми лет из IRA в Roth. Таким образом, их налогооблагаемое социальное обеспечение остается на уровне 0 долларов или около него. При стандартном вычете они почти не будут платить подоходный налог в возрасте 60 лет.

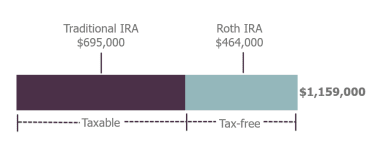

Когда им исполнится 70 лет, у них должно быть примерно 1 030 000 долларов в IRA, 148 000 долларов в Roth и ничего не останется в трасте. Когда начнут действовать RMD, им придется взять необходимую сумму плюс немного больше, чтобы по-прежнему получать 70 000 долларов в год, включая доход от социального обеспечения. Но из-за того, что они удерживали свой IRA от слишком быстрого роста в возрасте от 60 до 90 лет, их RMD остается меньше, чем то, что им нужно вынести, чтобы поддерживать свой уровень жизни. IRA начнет сокращаться по мере того, как они будут продолжать получать все больше распределений, но, поскольку учетная запись Roth была оставлена в покое, она будет расти. К 90 годам у них есть сбережения в размере 1 159 000 долларов, 40% из которых приходится на Рот - без налогов и без RMD за всю жизнь.

В соответствии с этой стратегией они получают дополнительно 29000 долларов на пенсию. Но настоящая победа в том, что 464 000 долларов из их общих сбережений бесплатны и чисты на счету Roth.

Если бы Джон и Джейн решили преобразовать всю свою IRA в Roth в течение своей жизни, им нужно было бы удвоить свои годовые конверсии за эти восемь лет до 30 000 долларов. Затем дальнейшее распространение приведет к ликвидации их IRA к 90 годам, в результате чего у Roth останется 1 014 000 долларов. Очевидно, что это меньший портфель, чем в любом из предыдущих сценариев, но деньги полностью не облагаются налогом. Это может принести им пользу в зависимости от структуры подоходного налога на тот момент или от того, что лучше для их наследников.

Обдумывая свою собственную стратегию, помните, что в воздухе нужно держать много шаров. Вы должны понимать правила, регулирующие каждую вашу учетную запись - квалифицированную или неквалифицированную, - а также налогообложение ваших активов. Также будьте осторожны с тем, как ваш доход повлияет на размер вашего налогооблагаемого пособия по социальному обеспечению. Преобразование Roth может помочь сохранить большую часть ваших денег, работающих на вас на протяжении всего выхода на пенсию. Но это сложный расчет, который лучше всего выполнить под руководством финансового консультанта.