Вы когда-нибудь смотрели HGTV и задавались вопросом, как домовладельцы платят за свой проект реконструкции или новый дом? Фотографии до и после выглядят выдающимися и вдохновляющими, но то, как домовладелец будет платить за эти проекты, редко поднимается во время часового показа.

Проекты по благоустройству дома занимают умы многих новых домовладельцев по всей стране, наряду с ценой этих обновлений. Средняя стоимость ремонта дома в США колеблется от 16 886 до 64 086 долларов США в зависимости от того, что вы хотите сделать.

Независимо от того, наносите ли вы свежий слой краски или проводите капитальный ремонт всего дома, ремонт дома может быстро стать дорогим. Если у вас есть бюджет, есть много вариантов финансирования вашего проекта по благоустройству дома. Правильный выбор так же важен, как и выбор самого проекта.

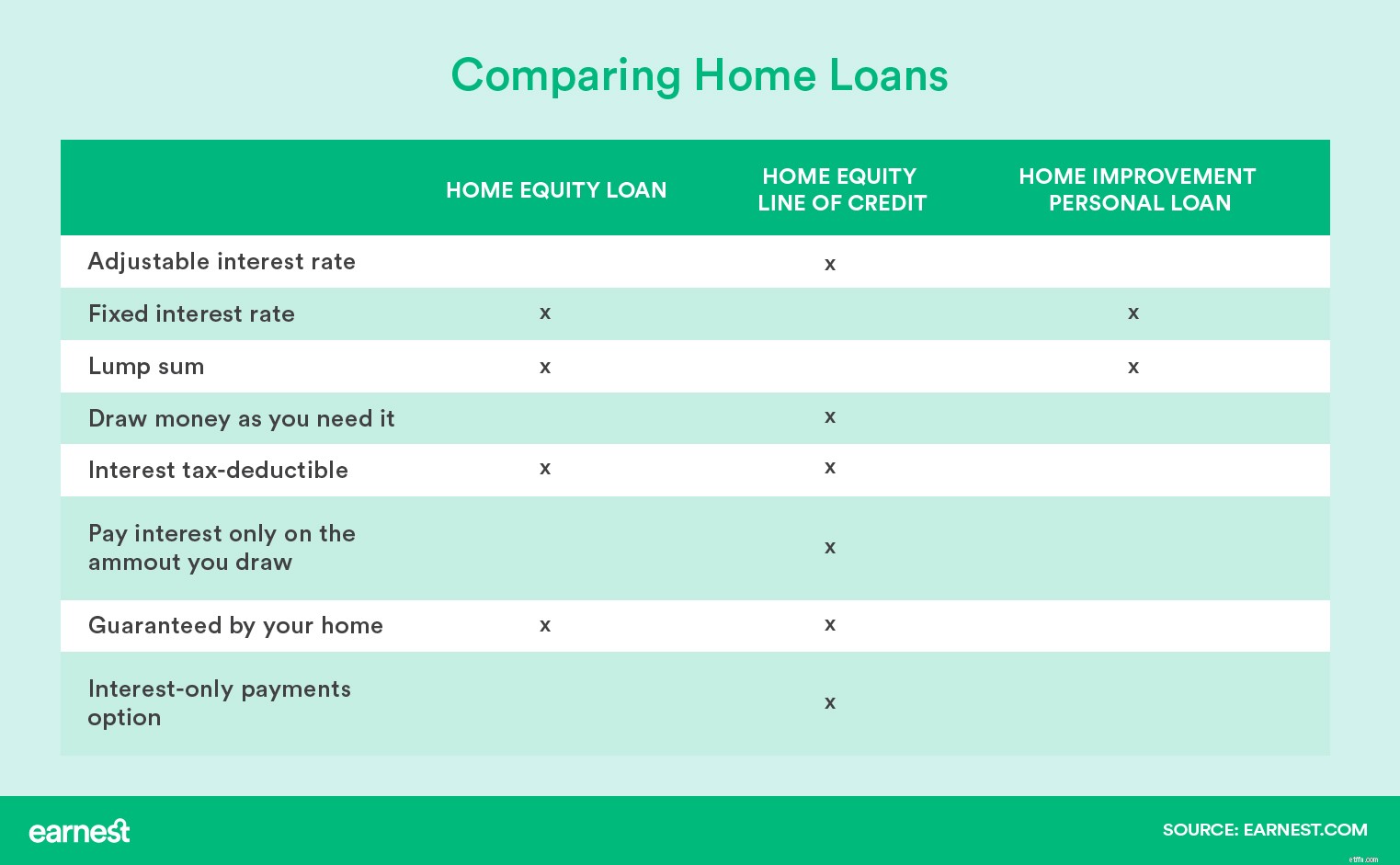

Есть три популярных варианта для домовладельцев, рассматривающих возможность получения кредита на ремонт или ремонт дома:

Кредит под залог дома – это единовременная ссуда, которая использует деньги, которые вы уже заплатили за свой дом, в качестве гарантии для кредитора, что вы погасите ссуду.

Этот вариант, который обычно называют кредитом HELO, часто имеет те же процентные ставки, что и кредит под залог недвижимости, но действует как возобновляемая кредитная линия, а не единовременный платеж.

В отличие от первых двух вариантов, потребительский кредит на ремонт дома — это необеспеченный кредит, который не обеспечивается вашим домом или деньгами, уже уплаченными за него.

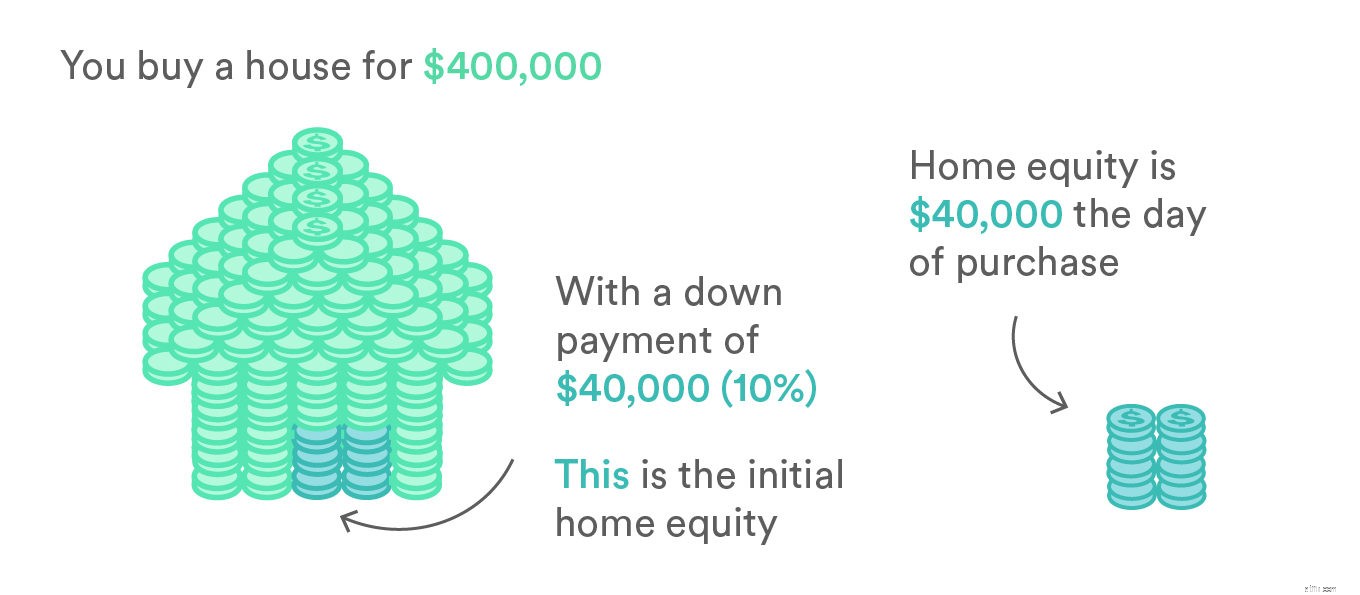

Прежде чем воспользоваться любым из этих вариантов, вам необходимо рассчитать текущий капитал дома. Собственный капитал — это разница между стоимостью вашего дома и непогашенным остатком по ипотеке и любым другим долгам, обеспеченным вашим домом.

Допустим, вы покупаете дом за 400 000 долларов с первоначальным взносом в размере 40 000 долларов (10% от общей суммы) и берете ипотечный кредит на оставшуюся сумму в размере 360 000 долларов. Стоимость вашего дома при въезде равна первоначальному взносу в размере 40 000 долларов США.

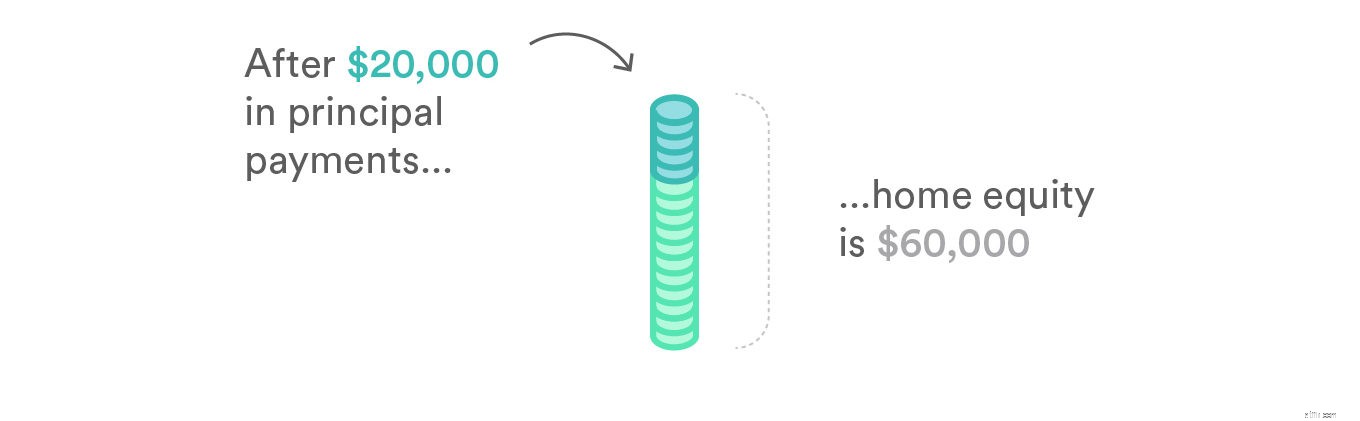

Если в последующие годы вы выплатили 20 000 долларов США по ипотечному кредиту, но стоимость вашего дома не изменение, ваш собственный капитал будет тогда $ 60,000. Если стоимость вашего дома поднимется до 430 000 долларов США, пока вы вносите эти платежи, стоимость вашего нового дома составит 90 000 долларов – это разница между улучшенной стоимостью дома и суммой, которую вы все еще должны кредитору.

Если в последующие годы вы выплатили 20 000 долларов США по ипотечному кредиту, но стоимость вашего дома не изменение, ваш собственный капитал будет тогда $ 60,000. Если стоимость вашего дома поднимется до 430 000 долларов США, пока вы вносите эти платежи, стоимость вашего нового дома составит 90 000 долларов – это разница между улучшенной стоимостью дома и суммой, которую вы все еще должны кредитору.

Ссуда собственного капитала является единовременной ссудой единовременной суммы, обеспеченной капиталом в вашем доме. По данным Федеральной торговой комиссии, домовладельцы могут занимать до 85% своего капитала для получения кредита. Поскольку кредиты под залог недвижимости обеспечены активом (вашим домом), эти кредиты обычно предлагают более низкую годовую процентную ставку по сравнению с необеспеченными кредитами, даже если у вас нет звездной кредитной истории.

Ваш APR будет фиксированным и предсказуемым с течением времени при составлении бюджета. Во многих случаях вы даже можете вычесть процентные платежи по кредиту из ваших налогов. Заемщики могут претендовать на более крупные суммы кредита и более длительный период времени, чем может предложить личный кредит. Все это потому, что у кредитора или банка есть подстраховка на случай, если заемщик не заплатит. Они могут наложить арест на ваш дом и продать его, чтобы вернуть невыплаченные средства.

Ссуды на покупку собственного капитала могут быть очень подходящими для заемщиков, у которых много собственного капитала в их доме и которые нуждаются в серьезных и дорогостоящих улучшениях. Использование кредита собственного капитала на ремонт или обновление вашего дома таким образом, чтобы увеличить его стоимость, может быть беспроигрышной ситуацией. Они лучше подходят для проектов с уже установленным общим бюджетом, поскольку кредит под залог недвижимости является единовременной единовременной выплатой для заемщика.

Не все домовладельцы имеют значительный капитал в своем доме. Это более характерно для новых домовладельцев, которые просто еще не вложили столько средств в платежи, или заемщиков, чей дом упал в цене. Ссуды под залог жилья также сопряжены с расходами и сборами при закрытии, такими же, как и при основной ипотеке.

При выборе кредита собственного капитала чрезвычайно важно быть уверенным, что план погашения находится в вашем бюджете. Неуплата может привести к потере права выкупа и потере вашего дома.

Кредит HELOC дает заемщикам кредитную линию для привлечения средств в течение более длительного периода времени, а не единовременно получает фиксированную сумму. До тех пор, пока вы остаетесь ниже лимита заимствования, определяемого вашим собственным капиталом, вы можете продолжать получать средства, как кредитная карта. Как и в случае кредита под залог недвижимости, проценты по кредиту HELOC не облагаются налогом. Как и в случае кредита под залог дома, домовладельцы могут занять до 85% своего капитала для кредита HELOC.

Одним из распространенных способов использования кредита HELOC за пределами помещения для улучшения дома является оплата обучения в университете. Медицинские счета с течением времени также часто используются для кредита HELOC, поскольку заемщик может непрерывно получать средства из кредитной линии в течение долгого времени.

Другим важным отличием кредита HELOC от кредита под залог собственного капитала является процентная ставка. В то время как кредит под залог недвижимости имеет фиксированную годовую процентную ставку, HELOC имеет переменную годовую процентную ставку. Поскольку процентная ставка не фиксируется при выдаче кредита, со временем она может вырасти, и ее будет сложнее планировать. Вы также можете производить платежи только по процентам в течение периода использования, который является графиком времени, когда вы получаете средства из кредитной линии (в среднем около 10 лет). Однако по окончании периода розыгрыша вы можете увидеть гораздо более высокие платежи, если в это время будете выплачивать только проценты.

Как и ссуды под залог недвижимости, ссуда HEOC является хорошим вариантом для более крупных проектов, требующих больших капиталовложений. Вам также потребуется достаточное количество собственного капитала для получения кредита, поэтому HELOC может не подойти новым домовладельцам или тем, кто столкнулся со значительным снижением цены на свой дом.

Большинство банков не предлагают HELOC на сдаваемую в аренду недвижимость, поэтому, если вы хотите обновить инвестиционную недвижимость, которую вы арендуете для получения дополнительного дохода, кредит HELOC может даже не подойти.

Кредит HELOC отлично подходит для домовладельцев, которые хотят продолжать получать денежные средства из резерва с течением времени. Например, полная реконструкция дома, которая имеет длительный срок с несколькими точками оплаты, выиграет от кредита HELOC, а не единовременного платежа по кредиту под залог дома. В отличие от кредита под залог недвижимости, кредит HEOC может означать корректировку платежей по кредиту с течением времени, и если вы будете выплачивать только проценты в течение начального периода использования, вы можете увидеть значительный рост платежей.

Как и в случае кредита собственного капитала, осуществление этих платежей чрезвычайно важно. Хотя ставки ниже, потому что это обеспеченный кредит, неуплата может привести к потере права выкупа и потере вашего дома.

В отличие от HELOC или кредита под залог собственного капитала, кредит на улучшение дома является необеспеченным кредитом. Вам не нужно беспокоиться о том, что у вас недостаточно собственного капитала для получения кредита, однако это означает, что кредитор берет на себя дополнительный риск при предоставлении этих кредитов. Таким образом, ставки по потребительским кредитам, как правило, выше, чем ставки по кредитам под залог недвижимости. Ставка также будет зависеть от вашей кредитоспособности.

Личные кредиты могут быть использованы по ряду причин, помимо ремонта дома, включая, помимо прочего:отпуск / медовый месяц, переезд / переезд, залог, помолвка / свадьба, ремонт дома, расходы на новую работу и развитие карьеры. Потребительские ссуды на ремонт дома часто погашаются в течение более короткого периода, чем ссуда под залог дома или ссуда HELOC, часто от трех до пяти лет.

Если ваш проект имеет более короткие сроки или сумму займа, кредит на улучшение дома, как правило, является лучшим способом. Персональные кредиты, как правило, не предназначены для сумм кредита, на погашение которых уйдет более семи лет. Возможно, у вас нет денег на новый слой краски для вашего дома, который может варьироваться от 1700 до 3700 долларов. Потребительские кредиты также быстрее оформляются, их одобрение занимает всего пару дней, в то время как кредиты под залог недвижимости или HELOC могут занимать в среднем 30 дней. Если у вас протекающая крыша, которую необходимо быстро починить, чтобы предотвратить дальнейший ущерб цене дома, кредит на улучшение дома будет более быстрым вариантом для получения средств на ремонт.