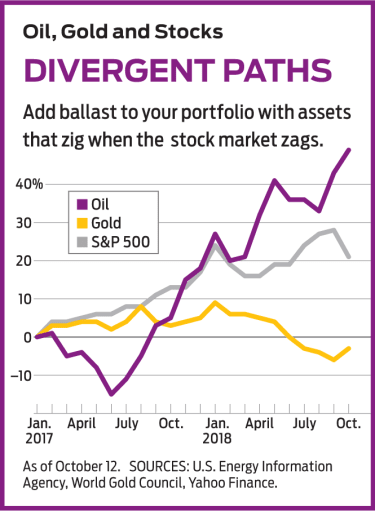

С марта 2009 года акции США (включая дивиденды) вернулись на 400%, увеличившись в цене в пять раз, и многие инвесторы, естественно, обеспокоены тем, что веселье может скоро закончиться. Они ищут другие места, где можно вложить деньги, и два популярных варианта - это нефть и золото. В последние годы ни один из сырьевых товаров не двигался вместе с фондовым рынком.

Нефть сделала безумный скачок. Баррель нефти марки Brent, мировой ориентир, упал до уровня около 34 долларов в конце 2008 года, взлетел до 126 долларов в 2012 году и упал до 29 долларов в начале 2016 года, а затем поднялся до 85 долларов сегодня. Цена унции золота выросла всего примерно на треть с тех пор, как акции отскочили от своих минимумов почти 10 лет назад. В 2011 году золото подскочило выше 2000 долларов, но за четыре года цена на металл упала почти вдвое, и с тех пор он пытается удержаться над водой.

Разумно владеть некоррелированными активами, другими словами, которые движутся вверх и вниз разными или даже противоположными способами. Например, в 2011 году инвестиционный фонд Vanguard 500 Index (символ VFINX), связанный с индексом акций Standard &Poor’s 500, принес всего 2%, но United States Brent Oil (BNO), биржевой фонд, имитирующий цену барреля нефти, принес 19,5%. В 2013 году индекс S&P 500 ETF вырос на 32,2%, а акции SPDR Gold Shares (GLD), ETF, привязанный к унции золота, упал на 28,3%. Напротив, в 2010 году золотой ETF приносил 29,3%, а фонд S&P - 14,9%. Как видите, владение золотом или нефтью - или и тем и другим - может сравнять волатильность портфеля акций. Сейчас хорошее время для покупки этих товаров? А какой купить?

Идут своим путем. Золото и нефть не только не коррелируют с запасами, но и не коррелируют друг с другом. С конца июня 2017 года нефть росла, а золото снижалось. Нефть выиграла от трех событий. Во-первых, это продолжающийся бум в мировой экономике. Когда бизнес идет хорошо, нужно больше нефти для питания машин и заводов, выработки электроэнергии, обогрева домов и преобразования в химикаты и удобрения. Во-вторых, добыча была ограничена из-за того, что количество буровых установок для добычи нефти в мире упало с 3736 в феврале 2014 года до 1405 в мае 2016 года. По последним данным (сентябрь), количество буровых установок составляет 2258. В-третьих, США ввели новые жесткие санкции против Ирана, не допуская попадания на мировой рынок большей части нефти пятого производителя в мире. Как и в случае низкого количества буровых установок, санкции сокращают предложение, а в условиях растущего спроса цены растут.

А теперь представьте, что может пойти не так. Количество буровых установок может продолжать расти, разногласия с Ираном могут быть устранены (или другие страны могут игнорировать санкции США), или мировая экономика может замедлиться. Торговые войны могут обостриться, снизив спрос в Китае и Европе, или, наоборот, экономика США может перегреться. Это заставило бы Федеральный резерв более агрессивно повышать процентные ставки, подавляя рост, что неизбежно привело бы к снижению цен на нефть.

Киплингер прогнозирует рост США в 2018 году на уровне 2,9% и инфляцию на уровне 2,5% - солидно, но вряд ли слишком жарко. Тем не менее, безработица находится на самом низком уровне за 49 лет, а затраты на рабочую силу могут значительно вырасти - возможно, вместе с потребительскими ценами, особенно с учетом новых тарифов и других ограничений на импорт.

Другое дело - золото. Мифология гласит, что золото - это защита от инфляции и убежище в случае кризиса. Фактически, когда инфляция приводит к росту процентных ставок, страдает золото, как это было в последнее время. Причина в том, что золото, в отличие от большинства других вложений, не приносит дохода. Если ставка по двухлетним казначейским облигациям составляет всего 2%, то инвесторы в золото не приносят больших жертв. Но если ставка вырастет до 3–4%, жертва возрастет, и облигации станут относительно более привлекательными.

История также не подтверждает точку зрения о том, что золото - это укрытие от бури. Золото подорожало примерно на 10% вскоре после 11 сентября, но быстро стабилизировалось. Цена упала более чем на 20% во время Великой рецессии 2008–2009 годов и достигла максимума в 2010–2012 годах, периоде восстановления и глобальной стабильности. Однако шаблоны могут измениться. Самым популярным убежищем в последние годы были казначейские облигации США, но в следующий кризис американский долг может оказаться не таким популярным.

Кроме того, нельзя недооценивать непредсказуемую психологию цен на золото. После Великой рецессии люди, которые беспокоились о возможности еще одного крупного кризиса, использовали золото в качестве защиты. Высокие уровни уверенности в последнее время могли снизить цены на золото до низшего уровня.

Пора сесть в поезд? Прямо сейчас нефть выглядит как ставка для активных инвесторов, которые любят запрыгивать в движущиеся поезда, а золото - для противников, которые предпочли бы сесть на станцию и ждать - иногда годами - прежде чем начать движение. Я противник и сегодня предпочитаю золото. Тем не менее, имеет смысл владеть обоими, чтобы обеспечить балласт некоррелированных активов в вашем портфеле.

Как купить - другой вопрос. Я не поклонник товарных фьючерсных рынков, где комиссии за транзакции высоки, а соблазн использования кредитного плеча может привести к тому, что вы потеряете все на одном волатильном движении. Как в случае нефти, так и в отношении золота, есть две альтернативные категории инвестиций:собственно сырье и компании, которые его производят и продают.

Например, Brent ETF, о котором я упоминал ранее, связан с ценой на мировую нефть через портфель фьючерсных контрактов. Нефть США (USO) - это ETF, который делает то же самое, но привязан к цене американского эталона, сырой нефти West Texas Intermediate. В настоящее время WTI торгуется примерно на 10 долларов меньше, чем Brent, но не имеет большого значения, какой ETF вы выберете. В обоих случаях комиссии высоки для фондов, которые не требуют решения управляющего:0,90% для Brent ETF и 0,77% для USO. Золотые ETF имеют более разумные комиссии:SPDR Gold Shares взимает 0,40%, а iShares Gold Trust (IAU), который я предпочитаю, взимает 0,25%.

Или вы можете купить фонды, которые владеют акциями предприятий. Что касается нефти, сосредоточьтесь на геологоразведочных и добывающих компаниях, которые в большей степени подвержены взлетам и падениям цен, чем огромные интегрированные энергетические компании, такие как ExxonMobil. Хороший выбор для ETF - Invesco Dynamic Energy Exploration and Production (PXE), основными активами которого являются ресурсы EOG . (EOG); еще один хороший выбор - SPDR S&P Oil &Gas Exploration &Production (XOP), в портфель которого входит третий по величине холдинг California Resources (CRC), гораздо меньшая компания, ориентированная на одно государство. Для золота я предпочитаю Fidelity Select Gold . (FSAGX), паевой инвестиционный фонд, крупнейшим участником которого является Newmont Mining . (NEM) и iShares Global Gold Miners (ЗВЕНЕТЬ). Этот ETF имеет 15% активов в Newmont и 12% в Barrick Gold . (ABX), его две верхние позиции.

Поскольку они не движутся вместе с акциями, нефть и золото должны обеспечить вашему портфелю более плавную езду в любые предстоящие бури. И можете быть уверены, что будут штормы.