Фонды сбалансированного преимущества или динамического распределения активов пользуются популярностью среди части инвесторов. Эти фонды являются гибридными фондами и позиционируются как альтернатива с низкой волатильностью фондам чистого капитала. Сюжет заключается в том, что вы получаете доход, аналогичный акциям, при низкой волатильности. . Это немалое обещание.

Не путайте эти фонды с обычными агрессивными гибридными фондами (сбалансированными фондами). В агрессивных гибридных фондах доля капитала в портфеле колеблется в пределах 65-80%. В случае сбалансированного преимущества или динамического распределения активов доля капитала в портфеле может варьироваться от 0% до 100% в зависимости от рыночных перспектив.

Доля капитала в портфеле может быть увеличена или уменьшена на усмотрение управляющего фондом (прогноз) или может быть основана на модели распределения активов.

Модель распределения активов может основываться на фундаментальных параметрах (PE, балансовая стоимость или любой другой метод) или технических параметрах (на основе скользящего среднего, следования за трендом и т. д.) или на сочетании того и другого. На самом деле, это может быть что угодно под солнцем. Все, что SEBI говорит о Balanced Advantage Funds, это «инвестиции в акционерный капитал / долг, которые управляются динамически». Таким образом, в руках AMC есть изрядная доля свободы действий.

В этом посте я выбираю популярный фонд в этой категории ICICI Prudential Balanced Advantage Fund и сравниваю его эффективность и волатильность с Nifty типа «купи и держи». . Это крупнейший фонд в этой категории, который уже давно придерживается стратегии динамического распределения активов. Остальные фонды относительно новые, или я не уверен, что они уже давно являются фондами динамического размещения активов.

По крайней мере, несколько КУА преобразовали средства из других категорий в Balanced Advantage Fund после того, как SEBI ввела правила классификации в 2017 году. Б) модель. Точная модель явно является частной собственностью.

За последние несколько месяцев мы протестировали различные инвестиционные стратегии и идеи и сравнили их эффективность с портфелем Nifty 50, основанным на принципах «купи и держи». В некоторых из предыдущих постов у нас есть:

Давайте построим график эффективности следующих трех портфелей и сравним их.

Прямые планы стартовали в январе 2013 года. Таким образом, у нас недостаточно давно активных данных. План ICICI Balanced Advantage Fund-Regular существует с декабря 2006 года, но до 2013 года фонд AUM составлял всего около 200 крор. Более того, я не был уверен, что они следуют стратегии динамического распределения.

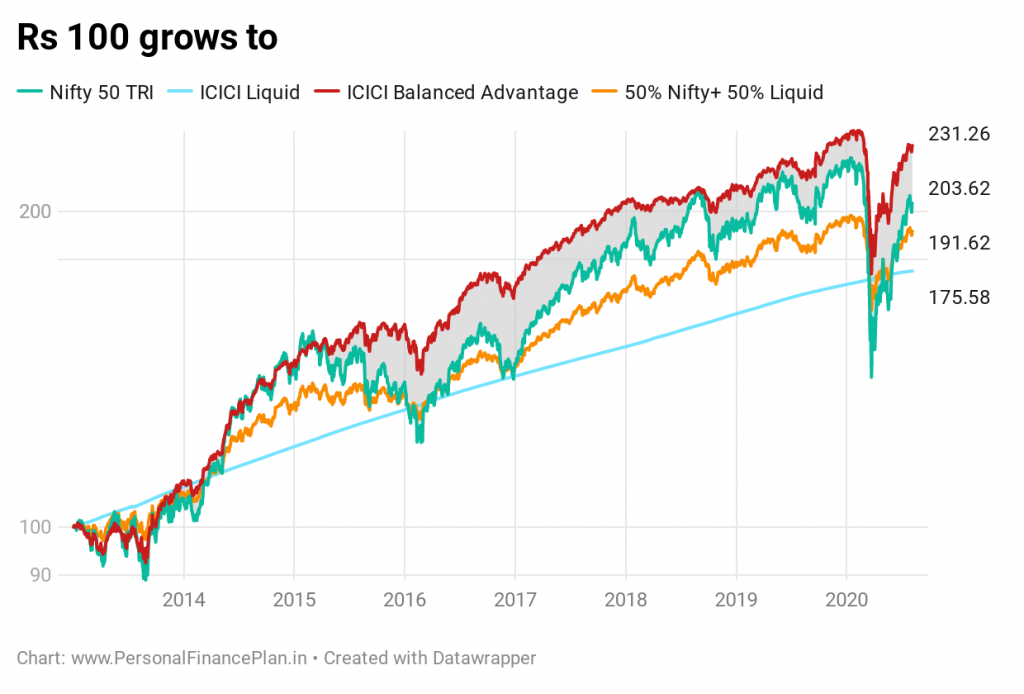

Начнем с производительности с самого начала.

ICICI BAF выходит на первое место. CAGR составляет 11,68% в год. (1 января 2013 г. – 5 августа 2020 г.).

По данным Nifty 50 TRI CAGR составил 9,82 % в год.

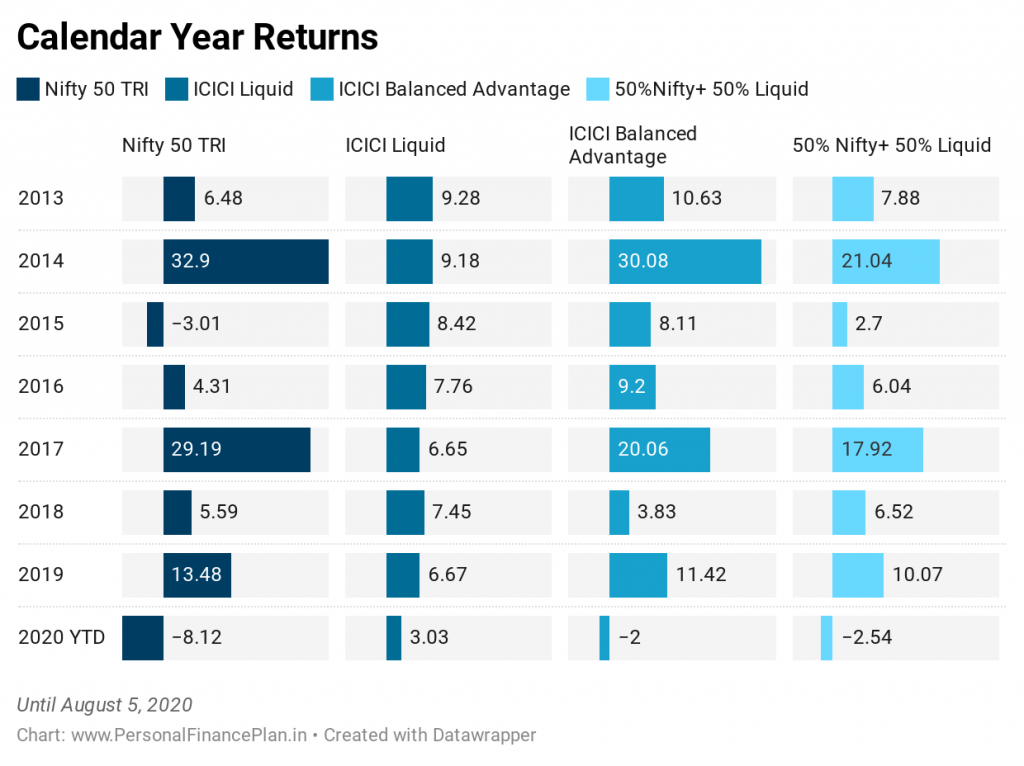

ICICI Balanced Advantage Fund позволяет избежать крайне низкой доходности.

Что еще более важно, он превосходит портфель Nifty + Liquid (50:50) в течение 7 из 8 лет (включая текущий год).

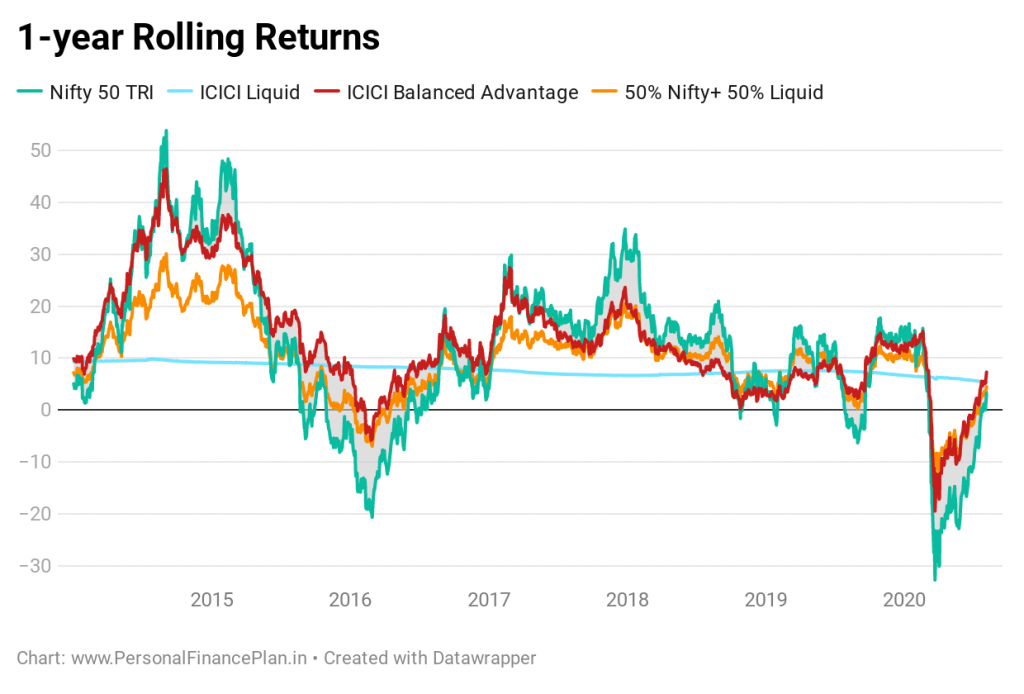

Теперь о скользящих возвратах.

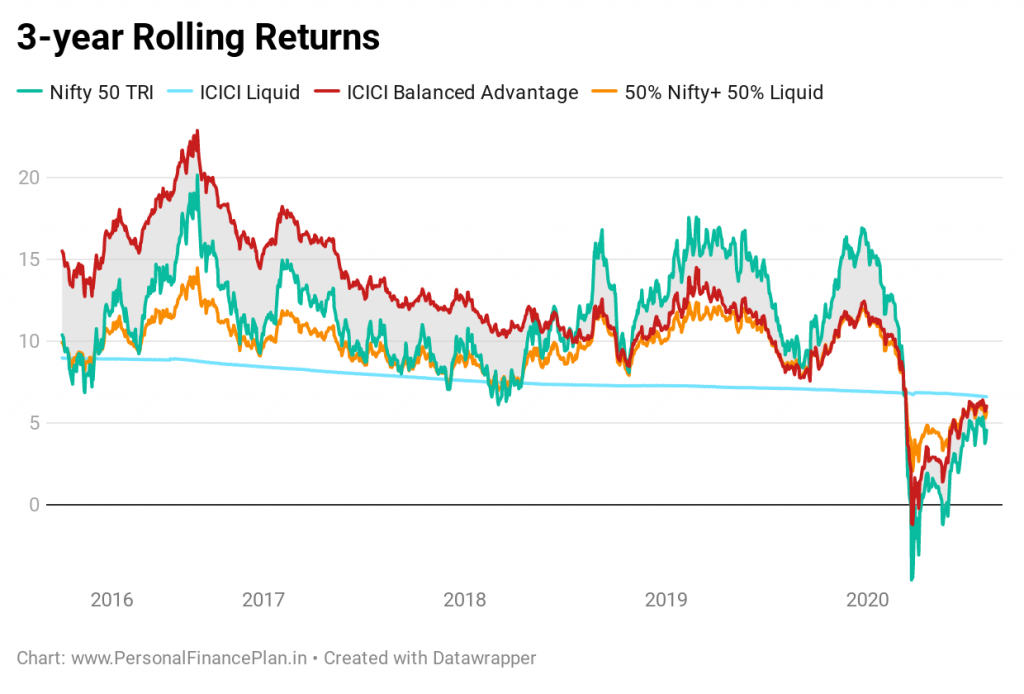

ICICI Balanced Advantage Fund (BAF) в первые годы работал лучше. За последние несколько лет Nifty 50 показал себя лучше. В 2020 г. ICICI BAF упал менее чем на 50 Nifty.

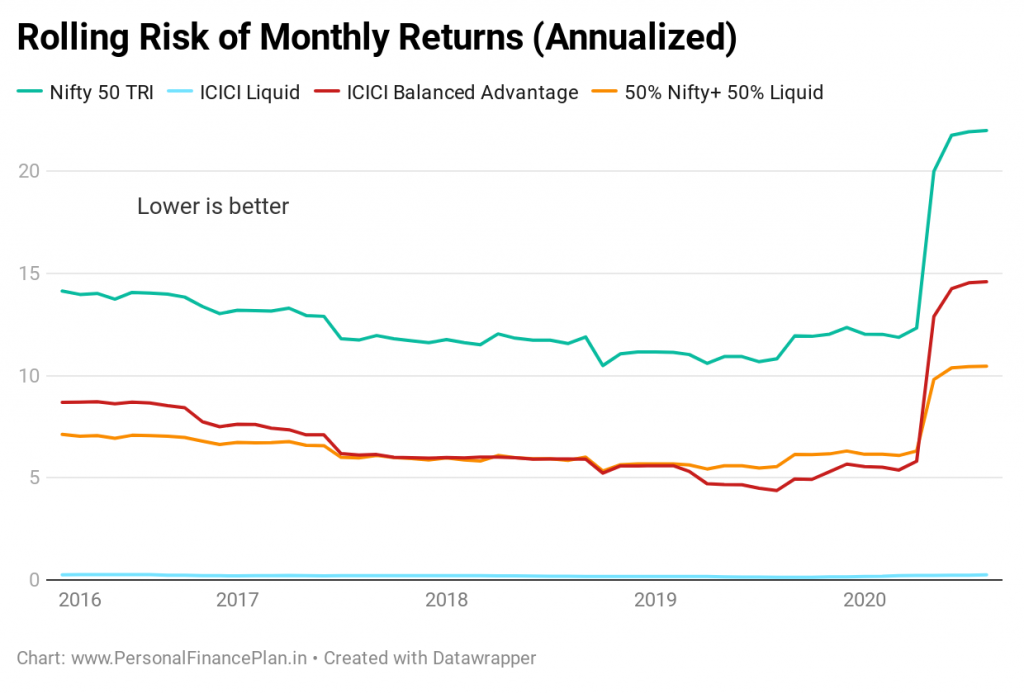

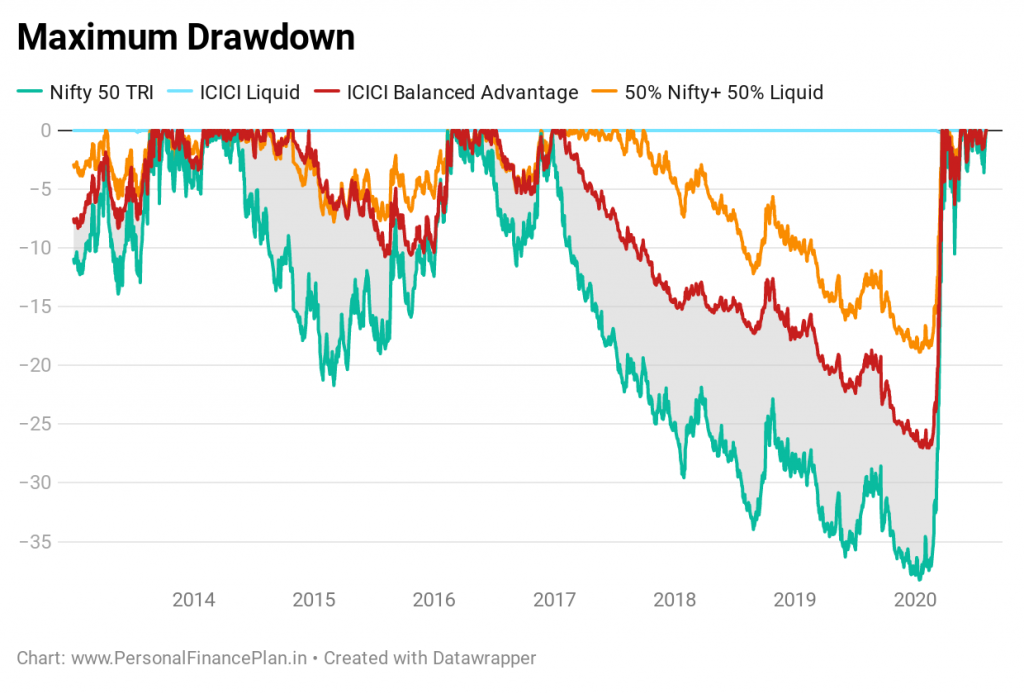

Основным преимуществом Balanced Advantage Funds является то, что вы получаете доход, аналогичный акциям, с меньшим риском. Меньшие просадки помогают поддерживать инвестиционную дисциплину и не сдаваться.

Очевидно, что волатильность и просадки ниже, чем у чистого портфеля акций (Nifty 50 TRI). Таким образом, если цель состояла в том, чтобы предложить доходность, подобную акциям, при более низкой волатильности, фонд явно достиг своей цели.

Однако не все так радужно. В марте, когда рынки рухнули, фонд упал более чем на 17%. Максимальная просадка в фонде составляет более 25% за последние 7 лет. Хотя падение намного меньше, чем у Nifty 50 TRI, тем не менее, это большое падение. Возможно, модели распределения на основе тенденций сработали бы лучше при таких резких падениях.

Фонды динамического размещения активов или фонды сбалансированного преимущества могут быть достойным выбором для новых инвесторов или тех инвесторов, которые ищут единый фонд с разумной доходностью и низкой волатильностью (и хотят, чтобы распределение активов происходило на автопилоте). Кстати, с волатильностью портфеля можно справиться и за счет распределения активов на вашем уровне.

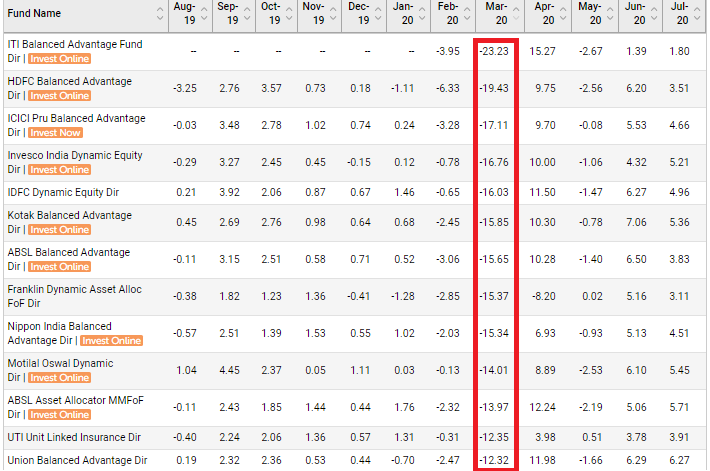

В то же время не думайте, что вы не можете понести убытки со сбалансированным преимуществом . Я воспроизвожу ежемесячные результаты некоторых из фондов сбалансированного преимущества. Посмотрите отчеты за март 2020 года.

Технически HDFC Balanced Advantage Fund (бывший HDFC Prudence) в настоящее время является крупнейшим фондом в этой категории. Однако я не рассматривал этот фонд, потому что до середины 2018 года этот фонд был обычным гибридным фондом. Насколько я понимаю, даже сейчас он управляется как обычный агрессивный гибридный фонд. Изменение категории произошло просто для того, чтобы обойти правила SEBI.

Это не рекомендация инвестировать в ICICI Balanced Advantage Fund.

В моем портфеле нет сбалансированного фонда преимуществ. У нескольких клиентов есть такие средства в портфеле.

ValueResearchOnline

Отличные индексы