За последние несколько недель мы протестировали инвестиционные идеи и сравнили их эффективность с такими показательными показателями, как Nifty 50.

В некоторых из моих предыдущих сообщений я

В этом посте давайте проверим эффективность еще одной интересной инвестиционной идеи: Индекс равного веса Nifty 50 против индекса Nifty 50 .

Прежде чем сравнивать прошлые показатели, давайте сначала посмотрим на разницу между индексами, взвешенными по рыночной капитализации, и индексами с равным весом.

Nifty 50 - это индекс, взвешенный по рыночной капитализации .

Nifty 50 Equal Weight - это равновзвешенный индекс.

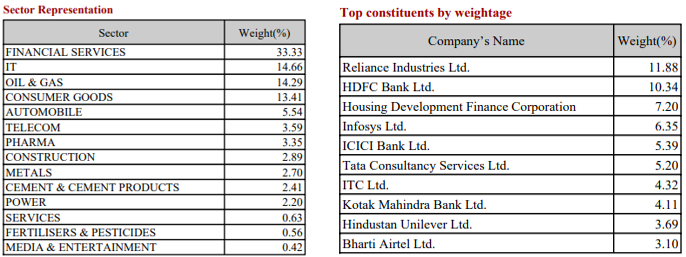

В индексе, взвешенном по рыночной капитализации, более крупные компании (по рыночной капитализации) получат больший вес. Например, по состоянию на 31 мая 2020 года вес Reliance Industries составлял 11,88%, в то время как HDFC и HDFC Bank имели совокупный вес 17,24% в Nifty 50. У 5 ведущих акций был более 40% веса, а у 10 ведущих акций - более 60%. % веса в индексе Nifty 50

Если акции демонстрируют лучшие результаты, чем индекс, их вес в индексе увеличивается.

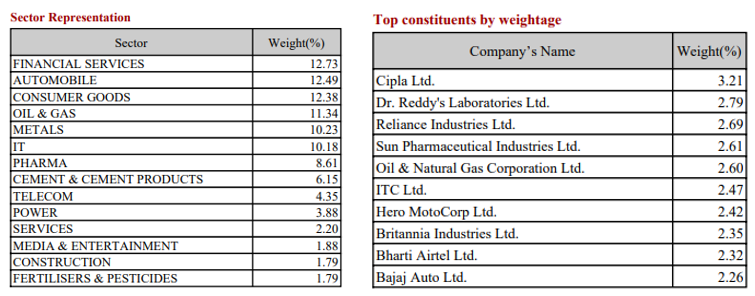

В равновзвешенном индексе все компании будут иметь равный вес. Конечно, вес может измениться между двумя датами перебалансировки. Однако на дату ребалансировки веса снова будут равны. Например, на дату ребалансировки веса всех акций в Nifty 50 Equal Weight index будут установлены на 2%.

В таблице весов веса отличаются от 2%, потому что мы находимся между датами перебалансировки. На следующую дату ребалансировки (или дату восстановления) веса снова будут сброшены на равные веса (2% на акцию).

Примечание : Nifty 50 обновляется каждые 6 месяцев в марте и сентябре. Вы можете проверить график ребалансировки здесь. Nifty 50 Equal Weight (Nifty 50 EW) также обновляется каждые 6 месяцев в марте и сентябре. Кроме того, он обновляется каждый квартал. Во время перебалансировки составные части не меняются, но веса возвращаются к целевым уровням (равный вес). Во время восстановления даже запасы могут меняться вместе с весом.

На первый взгляд, весовой индекс акций выглядит более диверсифицированным. Компании, оказывающие финансовые услуги, имеют наибольший вес в обоих индексах. Однако у Nifty 50 33,33% отнесено к финансовым услугам, а у Nifty 50 Equal Weight (Nifty 50 EW) только 12,73% отнесено к финансовым услугам. Таким образом, есть основания полагать, что рыночные индексы недостаточно диверсифицированы.

Справедливо. Приводит ли лучшая диверсификация портфеля Nifty 50 Equal Weighted к лучшей доходности или меньшей волатильности по сравнению с Nifty 50?

Давайте посмотрим, что говорят нам данные.

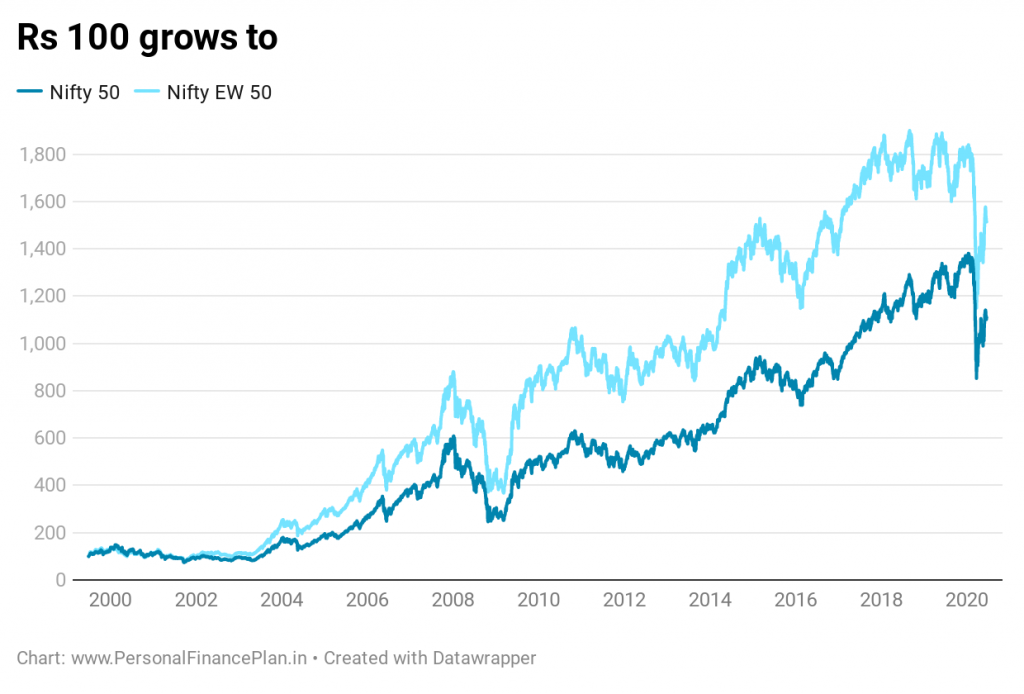

Сравниваем показатели за последние 20 лет.

Nifty 50 TRI равного веса :100 рупий вырастают до 1513,92 рупий. Среднегодовой темп роста 13,84% в год

Отличные 50 TRI :100 рупий вырастают до 1108,77 рупий. Среднегодовой темп роста 12,16% в год

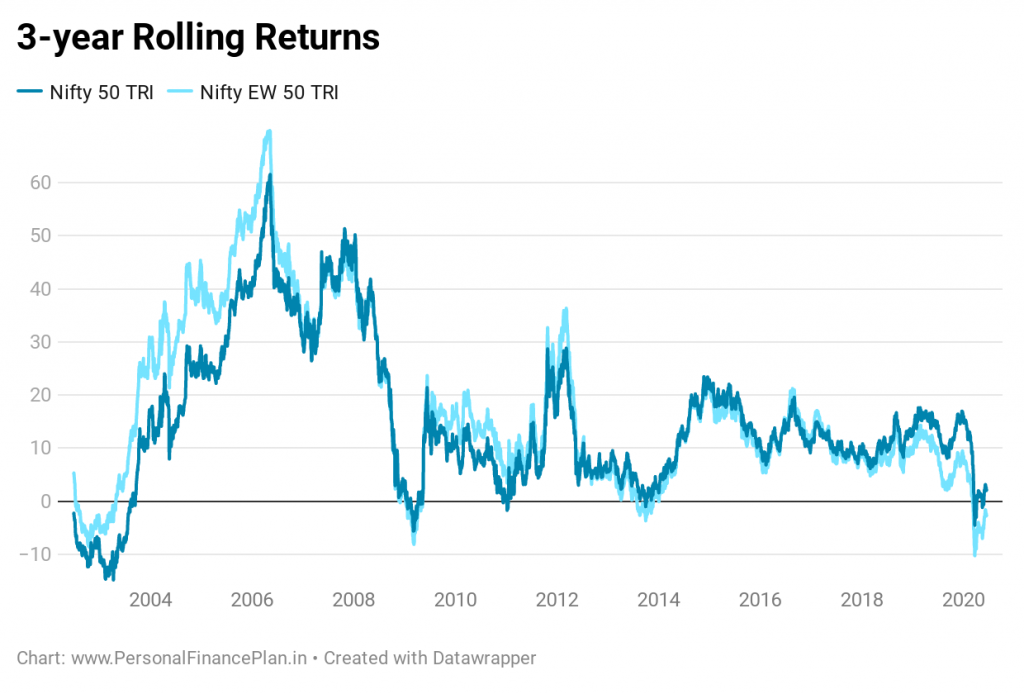

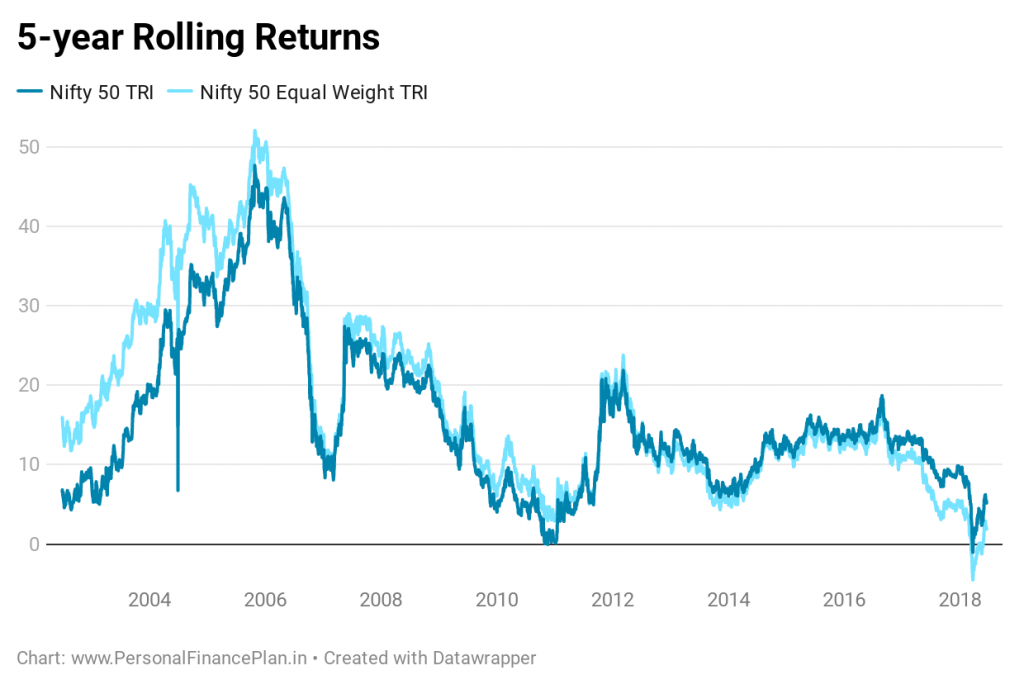

Теперь к прокатке возвращается.

Нет большой разницы между индексами равного веса Nifty 50 и Nifty 50. Были проблемы с сюжетом на DataWrapper. Следовательно, диаграмма не отображается.

Nifty 50 Equal Weight существенно не снижает волатильность. Это также видно из двухточечных диаграмм и диаграмм доходности.

Здесь нет ничего удивительного, потому что оба являются индексы акций Индии. Более того, оба индекса держат одни и те же акции. Разница только в весе.

В глубине души мы всегда отслеживаем основные индексы, такие как Nifty и Sensex. Если вы используете любую альтернативную инвестиционную стратегию (равновзвешенную или любую другую активную стратегию) и если она в течение длительного времени отстает от Nifty или Sensex, вы можете начать чувствовать себя некомфортно. И вы можете избежать этой стратегии в самый неподходящий момент.

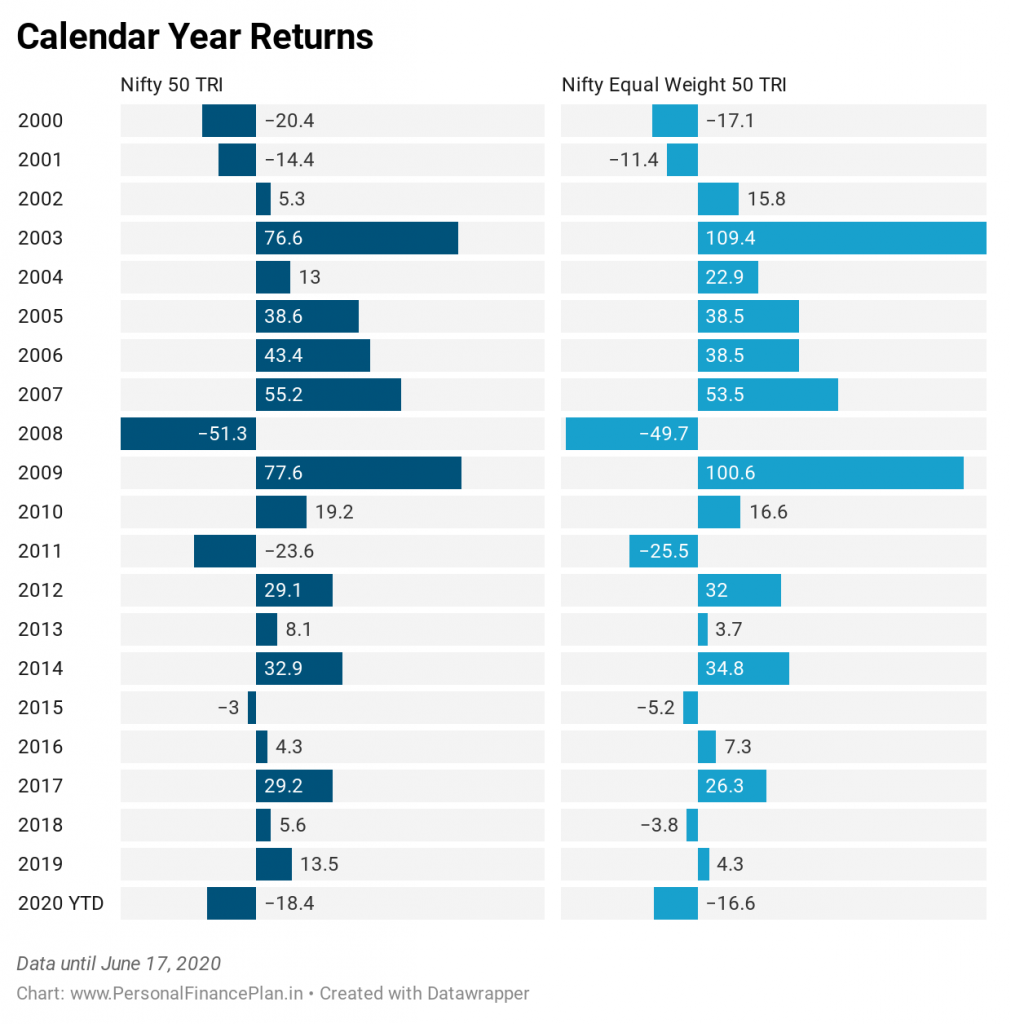

Хотя мы можем видеть на первом графике, что Nifty 50 EW дал лучшую доходность за последние 20 лет, мы также должны увидеть, когда появилась эта избыточная доходность. Вот график доходности за календарный год.

За первое десятилетие (2001-2010 гг.) Nifty 50 вырос на 472% в абсолютном выражении. Nifty Equal Weight 50 вырос на 815%.

За это десятилетие (с 2011 г. по настоящее время) индекс Nifty 50 вырос на 81%, а индекс равного веса Nifty 50 вырос всего на 47%. Вы можете связать это с недавним улучшением показателей крупнейших акций, но это не меняет факта.

Nifty 50 Equal Weight выиграли гонку за первое десятилетие.

Nifty 50 в этом десятилетии так далеко впереди.

Это также видно из графиков скользящей доходности за 3 и 5 лет.

Когда дело доходит до инвестиций, ни одна стратегия не работает постоянно. Таким образом, вам нужно верить в свою стратегию. Кстати, даже самые глупые стратегии со временем сработают. Следовательно, вам нужно проявлять осмотрительность.

На мой взгляд, инвестирование в индексы с равным весом (по крайней мере, для индекса с большой капитализацией, такого как Nifty) - прекрасный подход. В настоящее время вы также можете рассматривать это как игру с ценностями. Однако будьте готовы к длительным периодам снижения производительности по сравнению с Nifty 50.

В то же время, если вы верите в импульсное инвестирование, индекс, основанный на рыночной капитализации, - лучший вариант. Мне удобнее инвестировать в индексы, основанные на рыночной капитализации.

Индекс равного веса Nifty 50 обновляется каждый квартал и обновляется каждые 6 месяцев (при изменении составляющих Nifty 50). Мне просто интересно, каковы были бы результаты, если бы ребалансировка проводилась каждые шесть месяцев (а не каждый квартал).

Я использовал фонд Total Returns Index. Однако вы не можете напрямую ознакомиться с индексом (ну, вы можете, но это беспорядочно и неэффективно с точки зрения налогообложения). Вы должны инвестировать через индексные фонды. А индексные фонды будут иметь затраты и ошибку отслеживания. Следовательно, ваша прибыль будет ниже, чем то, что я показал на графиках.

У нас много индексных фондов Nifty 50 и ETF. Коэффициент расходов составляет от 5 до 20 базисных пунктов. Есть только один индексный фонд Nifty 50 Equal Weight от DSP Mutual Fund. Коэффициент расходов для прямого плана составляет ~ 40 б.п.

Также возможно, что индексный фонд с равным весом может иметь более высокую ошибку отслеживания, чем индексный фонд, взвешенный по рыночной капитализации. Это может произойти, поскольку более крупные акции могут иметь лучшую ликвидность и меньшую стоимость воздействия. Мы отметили выше, что 20-летний среднегодовой темп роста составляет 12,16% в год. для Nifty 50 и 13,84% годовых для индекса равного веса Nifty 50. Эта разница в стоимости и ошибка отслеживания могут приблизить их.

Nifty Indices:график ребалансировки индексов

Информационный бюллетень Nifty 50 (май 2020 г.)

Информационный бюллетень Nifty 50 (май 2020 г.)