После закрытия на прошлой неделе долговых взаимных фондов Франклина многие инвесторы в долговые взаимные фонды находятся в шоке. Не только тех, чьи деньги застряли в одном из шести закрытых фондов Франклина. Даже другие инвесторы беспокоятся о своих долговых инвестициях во взаимные фонды. Они не хотят, чтобы с их фондами произошло закрытие, подобное Франклину.

И их страх не оправдан. Если бы они инвестировали в долговые взаимные фонды вместо срочных банковских депозитов, они не подписались бы на это.

Надежны ли ваши схемы долговых взаимных фондов?

Что нужно сделать, чтобы это выяснить?

Вот что вы должны сделать, если вы инвестировали в какую-либо схему долговых взаимных фондов.

КУА обязаны ежемесячно раскрывать портфели по схемам. Как инвестор, вы также получите ссылку на портфолио по электронной почте. Вы также можете перейти на веб-сайт AMC, чтобы проверить портфолио (поиск информации о портфолио)

Проверьте портфолио. Посмотрите на вид ценных бумаг, что ваша схема. Большинству из нас нелегко определить заемщиков, поскольку заимствование может происходить через компании специального назначения (SPV). Однако раскрытие информации о портфеле также содержит кредитные рейтинги. . Итак, это даст вам некоторое представление о качестве портфолио.

Обратите внимание, что данные портфолио также доступны на веб-сайтах ValueResearch и Morningstar. Однако ValueResearch не показывает полное портфолио. Morningstar показывает полный портфель, но не показывает кредитные рейтинги по каждой ценной бумаге. Таким образом, вы должны регулярно просматривать свой портфель схем (опубликованный AMC).

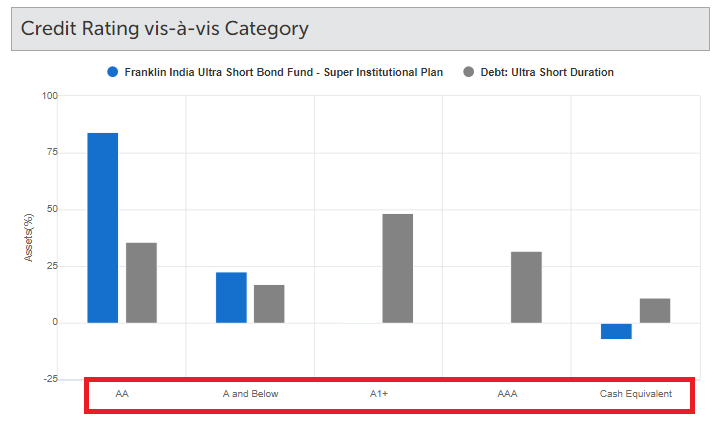

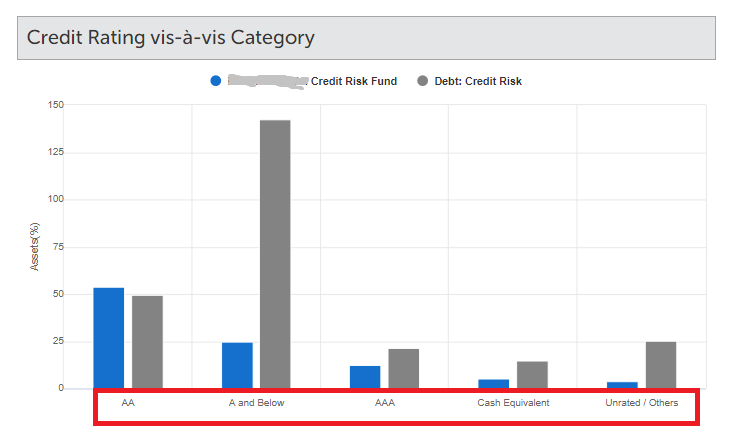

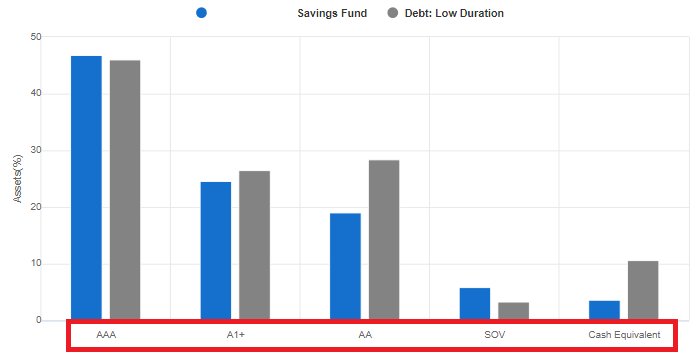

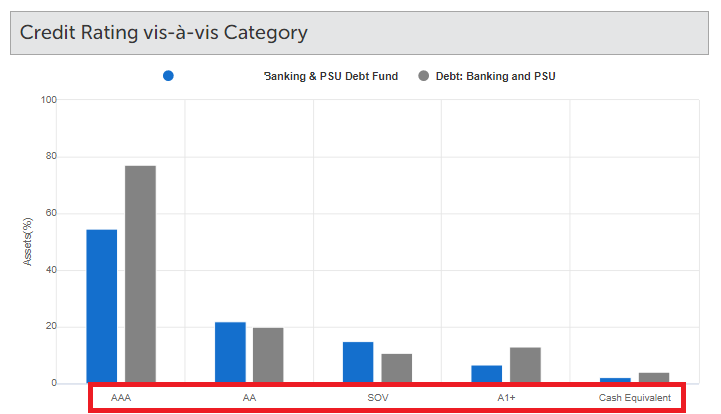

В наши дни ValueResearch также показывает интересный график для каждого долгового фонда. Вы найдете разбивку портфеля по различным кредитным рейтингам. Кстати, аналогичные данные есть и в информационных бюллетенях фонда Morning Star. Давайте посмотрим на эти графики для нескольких долговых взаимных фондов.

Я начну с фонда сверхкороткой дюрации Франклина, а затем покажу разбивку рейтинга для фонда кредитного риска, фонда с малой дюрацией и фонда банковского дела и PSU. Я намеренно удалил названия схем. Данные приведены на 31 марта 2020 года.

Обратите внимание, что ось X постоянно меняется, т. е. кредитные рейтинги на оси X не обязательно располагаются в одном и том же порядке.

Чем выше распределение по категориям AAA, A1+, SOV и Cash, тем лучше.

В настоящее время чем меньше ваша схема подвержена риску AA (включая AA+, AA и AA-) и A &ниже, тем она лучше. Этот порог может составлять, скажем, 10 % портфеля.

Кроме того, облигации многих банков и нескольких крупных компаний имеют рейтинг AA, что может увеличить вес корзины AA. Лично меня вполне устраивают такие облигации в портфеле (не обязательно соглашаться). В то же время я не люблю вложения в бессрочные или АТ1 облигации банков, особенно более слабых банков. Мы все знаем, что случилось с держателями облигаций AT1 банка Yes. Несколько схем долгового финансирования сильно пострадали, одна из них упала на целых 25%.

Обратите внимание, что более высокий кредитный рейтинг не является гарантией отсутствия дефолта. Мы видели это раньше. Тем не менее, это дает вам комфорт.

Кроме того, вам необходимо проверить, не имеет ли фонд непропорционально большой вклад в одну компанию или группу промоутеров.

Если ваша схема взаимных фондов быстро теряет активы, это тревожный сигнал. Я подробно писал об этом в этом посте.

Если ваша схема заемного фонда не имеет портфеля с очень высоким кредитным качеством (высокая подверженность риску AA и ниже), И теряет активы под управлением быстрыми темпами, вы должны быть очень бдительны.

Вы должны понимать, что если AUM схемы резко упадет, доля активов с низким кредитным качеством в портфеле, вероятно, увеличится. Это означает, что портфолио становится все хуже и хуже.

Вы можете посмотреть на тенденцию AUM за несколько месяцев.

КУА раскрывают портфели ежемесячно. Размер AUM, указанный в ValueResearch или MorningStar, относится только к данным на конец месяца.

Поэтому многое может произойти между, скажем, концом марта и концом апреля. Портфель схемы не будет доступен в промежуточный период. Однако вы по-прежнему можете ежедневно проверять размер схемы на веб-сайте AMFI.

Если кредитное качество вашего портфеля схемы сомнительно, вы можете чаще (а не ежемесячно) проверять размер схемы.

Обратите внимание, что независимо от того, насколько вы дотошны, все еще существует вероятность того, что ваш портфель долговых инструментов MF может столкнуться с дефолтами. Вы не можете полностью избежать кредитного риска или риска дефолта (если только вы не инвестируете в ценные бумаги).

Что делать, если вы не можете жить с кредитным риском?

Тогда вы не живете с кредитным риском. Инвестирование — это не хвастовство.

Тем более для инвестиций с фиксированным доходом, где ваш потенциал роста ограничен. С инвестициями в акционерный капитал смелость, когда все боятся, может быть весьма полезной. Нет таких вознаграждений для инвесторов с фиксированным доходом (особенно для инвесторов в долговые фонды MF).

На самом деле, если риск вашего портфеля намного превышает вашу склонность к риску, вы в конечном итоге поставите под угрозу не только свое богатство, но и здоровье.

Вам лучше инвестировать в срочный депозит в банке.

Многие из нас инвестируют в долговые взаимные фонды для налогового арбитража. Проценты по срочным депозитам облагаются налогом по ставке подоходного налога. С другой стороны, краткосрочный прирост капитала в долговых взаимных фондах облагается налогом по фиксированной ставке (без разницы). Долгосрочная прибыль облагается налогом по ставке 20% после индексации. И именно это привлекает многих инвесторов в долговые паевые инвестиционные фонды. Налоговая ставка LTCG может быть намного ниже вашей базовой ставки.

Однако, если присмотреться, этого налогового арбитража не существует даже для инвесторов с 0%, 5%, 10%, 15% или 20% налогов (налог LTCG будет около 10-15% при текущих уровнях роста CII). ). Таким образом, такие инвесторы должны серьезно пересмотреть свой выбор инвестирования в долговые взаимные фонды. Я подробно рассмотрел этот аспект в этом посте. Вы можете возразить, что долговые взаимные фонды могут принести вам более высокую доходность, чем банковские срочные депозиты, даже до налогообложения. Да, они могут, но все это сопряжено с риском, и вы должны это понимать. Бесплатного обеда не бывает.

Вы также должны убедиться, что риск долговых взаимных фондов того стоит.

Для тех, кто находится в самой высокой налоговой категории, долговые взаимные фонды могут быть привлекательными, но вам также необходимо выбрать правильный взаимный фонд.

Вы также должны сравнить альтернативы.

Если вы ищете доход, вы можете посмотреть на сберегательные облигации RBI, необлагаемые налогом облигации, государственные облигации, помимо банковских срочных депозитов.

Если вы ищете долговые инвестиции для долгосрочного портфеля, PPF и EPF — отличные варианты. Да, PPF остается очень привлекательным, несмотря на снижение ставки.

Да это так. Вы можете инвестировать в фонды Gilt, которые инвестируют исключительно в государственные ценные бумаги. Следовательно, кредитный риск отсутствует.

На рынке существует множество фондов ценных бумаг, но дюрация (или процентный риск) для таких фондов довольно высока. Таким образом, несмотря на отсутствие кредитного риска, СЧА таких фондов может быть весьма волатильной. Дополнительную информацию о риске изменения процентной ставки см. в этом сообщении.

Есть несколько ликвидных фондов, которые инвестируют исключительно в казначейские векселя. Вы тоже можете посмотреть на такие фонды. Нет риска дефолта. Однако доходность казначейских векселей упала до менее 4% годовых. (29 апреля 2020 г.). Скорее всего, вы получите более высокую доходность по банковскому срочному депозиту. Конечно, это может измениться.

Дело не в том, что произойдет. Это о том, что может случиться. Есть много возможностей. Некоторые из них могут не понравиться инвесторам.

После фиаско Франклина многие КУА агрессивно продвигают свои фонды кредитного риска. Большинству инвесторов следует избегать этой категории.

Более того, в настоящее время более слабые компании могут столкнуться с огромным финансовым давлением. Поэтому не поддавайтесь на сладкие разговоры.

Процентные ставки постепенно снижаются в течение некоторого времени. Недавно также были снижены процентные ставки по схеме малых сбережений. Несмотря на привлекательность продуктов с высокой доходностью, таких как корпоративные срочные депозиты и НИЗ, не поддавайтесь искушению.

Не гонитесь без надобности за урожаем. Может иметь неприятные последствия.

Если вы являетесь NRI, у вас есть удобство фиксированных депозитов NRE. Нет необходимости инвестировать в долговые взаимные фонды (если только вы не хотите инвестировать деньги NRO).

Как инвестировать в паевой инвестиционный фонд

Инвестируют ли ваши паевые инвестиционные фонды в Unovest?

Ваша первая инвестиция в паевой инвестиционный фонд - почему, что и как?

Как создать SIP-портфель паевых инвестиционных фондов?

Как создать прибыльный портфель паевых инвестиционных фондов на 2019 год и далее