Риск и вознаграждение идут рука об руку. Чем выше риск, тем выше доход. Разве не в это верит большинство из нас?

Что ж, это понимание верно лишь отчасти.

Если бы вы могли получить высокую прибыль, просто принимая на себя более высокий риск, лотерейный билет был бы лучшим вложением. И вы найдете лучших в мире инвесторов в казино.

Если мы определим риск как потерю капитала, вы можете быстро потерять все свои деньги в лотерее. Это делает это плохой инвестицией, не так ли? Однако есть и другая динамика. Когда вы проигрываете, вы теряете лишь небольшие суммы. Но когда вы выигрываете, вы выигрываете по-крупному. Это то, что привлекает многих людей к лотереям. Здесь мы игнорируем шансы на победу. Сколько людей разбогатели, покупая лотереи? Более того, когда вы много раз теряете небольшие суммы, вы все равно теряете большую сумму.

Кстати, давайте не будем смотреть свысока на людей, которые покупают лотереи. Многим инвесторам нравятся инвестиции с характеристиками, подобными лотерее. Если вы предпочитаете инвестировать в грошовые акции, вы, по сути, демонстрируете аналогичные предпочтения. Акции становятся копеечными по какой-то причине. Это акции, которые испытывают серьезные трудности в операционном или финансовом плане. Есть большая вероятность, что эти компании никогда не оправятся. Тем не менее, многие инвесторы вкладывают средства в такие акции. И психология инвестирования ничем не отличается от психологии покупателя лотереи. Вы инвестируете 10 000 рупий в акции стоимостью 2 рупии. Если эта акция дойдет до 50 (каким-то образом), вы заработаете 2 40 000 рупий. Если акции упадут до нуля, вы потеряете всего 10 000 рупий. Не сильно отличается от лотереи.

Копирую месячный график Jet Airways (по состоянию на 18 ноября 2019 г.). Компания прекратила свою деятельность 3-6 месяцев назад. Акции все еще торгуются. Почему люди туда инвестируют?

Обратите внимание, что некоторые из этих копеечных акций могут иметь удивительные поворотные истории. Умные инвесторы могут найти выгодные сделки. Однако у многих ли из тех, кто инвестирует в такие акции, есть время и, что более важно, умение это понять? А трейдеры работают с совершенно другим мыслительным процессом.

Если бы мы гарантировали чтобы получить БОЛЬШУЮ ДОХОДНОСТЬ, принимая БОЛЬШОЙ РИСК, мы не назвали бы инвестиции РИСКОВЫМИ, не так ли? Мы не просто так называем инвестиции РИСКОВЫМИ, не так ли? Риск заключается в том, что вы можете потерять деньги (или не получить желаемую норму прибыли).

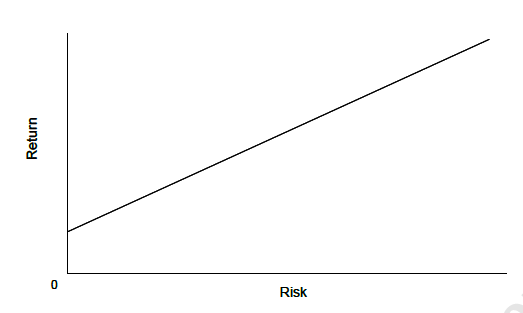

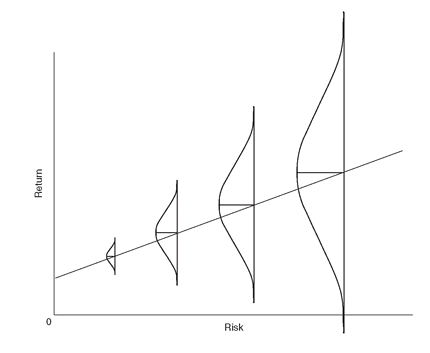

Единственная книга, которую вы должны прочитать об инвестиционном риске, — это «Самое главное» Говарда Маркса. Ни одна другая книга по инвестициям, которую я читал, не обсуждает «как думать об инвестиционном риске» лучше. Я копирую эти графики риска и доходности из одного из меморандумов («Риск», 19 января 2006 г.), которые Говард Маркс рассылает своим инвесторам. Эти же графики воспроизведены в книге. Вы можете получить доступ ко всем заметкам от Howards Marks по этой ссылке.

Именно так большинство из нас воспринимают взаимосвязь между риском и доходностью.

Однако ниже приведено более точное описание соотношения риска и вознаграждения.

Как видите, по мере увеличения риска необлагаемая доходность увеличивается (вдоль прямой линии. Освобожденная доходность может отличаться от фактической доходности, которую вы получаете). Однако по мере увеличения риска увеличивается и диапазон возможных результатов. Будет много результатов с большей доходностью, чем ожидаемая (средняя) доходность, и много результатов с худшей доходностью, чем средняя доходность. Как вы можете видеть на графике, по мере того, как риск растет по оси X, вероятность получения плохой прибыли (или даже отрицательной прибыли) также увеличивается.

Первый график (где соотношение риска и вознаграждения представляет собой прямую линию) не отображает неопределенность, связанную с рискованными инвестициями. Второй график соответствует.

Копирую отрывок из записки Говарда Маркса.

При каждой инвестиции оценивайте связанный с ней риск. Я не говорю, что вы не должны делать рискованные инвестиции. В то же время вы должны осознавать, что можете понести убытки или получить доход ниже желаемого. Цените неопределенность результатов рискованных инвестиций.

Когда вы понимаете связанную с этим неопределенность, вы автоматически склоняетесь к диверсификации своего портфеля, и это хорошо.

По моему мнению, многие розничные инвесторы теряют деньги, потому что склонны недооценивать риск инвестиций в хорошие времена. Например, в 2016 и 2017 годах я видел много портфелей, в которых были только фонды средней и малой капитализации. Эти фонды хорошо себя зарекомендовали за предыдущие 2-3 года. Такие инвесторы, должно быть, думали, что такие сверхрезультаты будут продолжаться (без элемента неопределенности). Они просто не думали, что акции средней и малой капитализации были рискованными, и в этом кроется проблема.

Между прочим, одни и те же инвесторы могут склонны переоценивать в плохие времена и избегать рискованных инвестиций.

Мы также должны помнить, что даже если ваше вложение оказалось удачным, это не значит, что вложение не было рискованным. Это было рискованно. Возможных исходов было много, как благоприятных, так и неблагоприятных. Просто риск для вас не оправдался, и вы получили благоприятный исход. Вполне возможно, что вы получили шансы в свою пользу благодаря навыкам и исследованиям. В то же время вам могло просто повезти. Немного смирения поможет.

То, что вы хотите пойти на больший риск, не означает, что рынки капитала вознаградят вас. Я сталкивался с инвесторами, которые чувствовали, что их что-то осенило. Они никогда не инвестировали за пределами комфорта FD и сберегательного фонда. Внезапно они хотят вложить весь свой капитал в фондовые рынки. Предвзятость относительно недавности. Они считают, что превосходство будет продолжаться. Или что превосходство гарантировано, если они инвестируют через SIP. Такие инвесторы вряд ли увидят достоинства диверсифицированных портфелей. Такие инвесторы обрекают себя на инвестиционную катастрофу.