За последние несколько лет мы стали свидетелями того, как долговые взаимные фонды рекламировались как замена срочным депозитам. Я не отрицаю, что есть несколько явных преимуществ, и долговые взаимные фонды могут обеспечить лучшую прибыль с точки зрения налогообложения по сравнению с банковскими FD.

Однако возврат основной суммы важнее, чем возврат основной суммы. А события последних нескольких лет (недавний дефолт ILFS, дефолт Ballarpur, дефолт Amtek Auto) доказывают, что заемные средства имеют много рисков, которых нет у банковских FD. Поэтому инвесторы должны понимать риски, связанные с долговыми взаимными фондами, прежде чем инвестировать. Кроме того, долговые взаимные фонды бывают нескольких вариантов. Структурно разные варианты будут нести разный уровень риска. Поэтому вам также необходимо выбрать подходящий вариант.

В этом посте мы рассмотрим, как выбрать ликвидный фонд. Прежде чем мы перейдем к процессу выбора, давайте узнаем больше о ликвидных фондах.

Ликвидные фонды – это разновидность долговых взаимных фондов.

Эти фонды инвестируют в долговые ценные бумаги со сроком погашения до 91 дня. Таким образом, существует небольшой процентный риск, т. е. изменение процентных ставок не сильно повлияет на NAV ликвидного фонда. Поэтому инвестиции в ликвидные фонды не являются волатильными.

Хотя ликвидные фонды обычно инвестируют в ценные бумаги очень кредитного качества, кредитный риск все же существует. Нередки случаи, когда агентства кредитного рейтинга (CRISIL, ICRA и т. д.) ошибаются, и в результате кредит с высоким рейтингом (даже кредит с лучшим рейтингом, как в случае IL&FS) не имеет высокой кредитоспособности. По сути, рейтинговые агентства могут совершить ошибку, присвоив плохой кредитный рейтинг плохой компании. Кстати, доллар не останавливается на рейтинговых агентствах. Управляющий фондом должен разделить часть вины, если ценная бумага портфеля окажется неплатежеспособной.

Подробнее о процентных ставках и кредитном риске читайте в этой публикации.

Большинство инвесторов используют ликвидные средства, чтобы выбрать краткосрочные или экстренные фонды. При погашении вы получаете деньги на следующий рабочий день. При погашении до 50 000 рупий вы мгновенно получаете сумму на свой банковский счет.

Ликвидные средства могут заменить баланс сберегательного банковского счета и краткосрочные фиксированные депозиты. Доходность ликвидных средств не гарантируется и зависит от рынка.

Давайте посмотрим, как выбрать для вас ликвидный фонд.

Это верно для любого долгового паевого инвестиционного фонда, а не только для ликвидных фондов.

Долговые взаимные фонды имеют ограниченный потенциал роста. В конце концов, они зарабатывают за счет процентного дохода и прироста капитала. А сверхдоход может быть получен только за счет дополнительного риска (в основном процентного или кредитного риска).

В случае ликвидных средств. более высокие доходы возможны двумя способами.

Если два фонда несут одинаковый кредитный риск и процентный риск, доходность также должна быть одинаковой. В таком случае расходы фонда напрямую влияют на ваши доходы.

Вот почему лучше использовать фонды с более низким коэффициентом расходов.

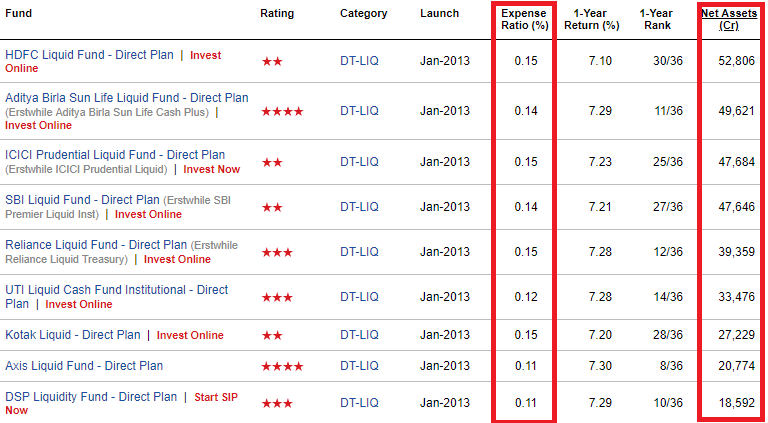

Как проверить соотношение расходов?

Вы можете проверить это на веб-сайте ValueResearch.

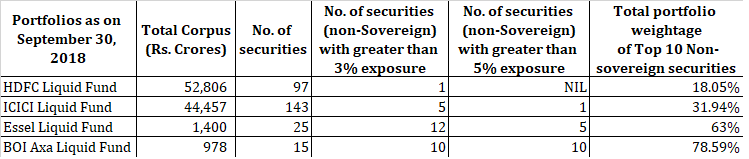

Большие фонды, скорее всего, будут более диверсифицированными. Они могут инвестировать в большее количество ценных бумаг и иметь менее концентрированный риск.

Как упоминалось выше, ликвидные средства могут не нести значительного процентного риска, но все же нести кредитный риск.

Более крупные фонды с меньшей вероятностью будут иметь, скажем, 10 % участия в одной корпорации.

Если дефолт по одной из ценных бумаг (корпоративных) в портфеле, какой фонд окажет большее влияние?

Очевидно, тот, у кого больше показов.

В случае фонда с экспозицией 8 % NAV может снизиться на 8 % (при наличии дефолта). С другой стороны, фонд с 2%-ным риском упадет всего на 2%.

Я не говорю, что падение на 2 % — это хорошо. Просто это лучше, чем падение на 8%.

Я предпочитаю ликвидные фонды с активами под управлением не менее 10 000 крор рупий. Я понимаю, что остатки ликвидных средств могут очень быстро сокращаться (из-за крупных институциональных инвестиций, которые могут исчезнуть очень быстро), но хорошей отправной точкой является более крупный корпус.

Это продолжение предыдущего пункта.

Лучше избегать фондов с концентрированным портфелем, что более вероятно в случае небольших фондов.

Давайте рассмотрим портфели двух крупных ликвидных фондов и двух небольших ликвидных фондов.

Очевидно, что фонды с более концентрированными портфелями окажут большее влияние, если одна из их крупных инвестиций столкнется с проблемами.

Во-первых , более крупные фонды имеют большую репутацию для управления. Они могут обеспечить выход инвесторам с небольшим убытком.

Например, в 2016 году компания Franklin AMC купила проблемные инвестиции в рамках одной из своих схем. Можно спорить о том, был ли такой шаг выгодным для инвесторов или нет. Тем не менее, инвесторы получили выход из плохих инвестиций. У небольших фондов может просто не хватить средств, чтобы осуществить такое. Но да, даже крупный фонд не поможет, если слишком много компаний объявят дефолт.

Во-вторых , меньшие фонды также могут иметь тенденцию (хотя и не обязательно) брать на себя больший риск, чтобы показать более высокую доходность. Им это нужно для привлечения средств.

Как упоминалось выше, более высокая прибыль возможна двумя способами.

Кстати, я ничего не имею против небольших AMC. Просто я не предпочитаю более мелкие КУА для своих долговых инвестиций. Это не проблема в случае фондов акций, если эти более мелкие КУА показали стабильную эффективность.

В качестве альтернативы вы можете просмотреть портфели соответствующих ликвидных фондов и оценить их кредитный риск . Я должен сказать, что это нецелесообразно, поскольку ликвидный фонд может иметь сотни ценных бумаг. Однако в некоторых случаях выбор портфолио может быть несложным для понимания.

Например, давайте посмотрим на Quantum Liquid Fund. . Quantum AMC – это небольшой фонд. . Однако этот фонд инвестирует только в государственные ценные бумаги и коммерческие бумаги ПЕВ (следовательно, без кредитного риска). Если вы ищете безопасный ликвидный фонд, этот фонд Quantum Liquid, пожалуй, самый надежный выбор (несмотря на то, что это небольшой фонд).

Оборотная сторона заключается в том, что доходы от этого фонда будут ниже по сравнению с другими фондами той же категории (если только мы не начнем видеть общесистемные значения по умолчанию). Почему? Это связано с тем, что фонд не несет кредитного риска. Когда нет кредитного риска, они не получают спреда доходности.

В случае ликвидных фондов потенциал роста невелик. Я сравнил показатели всех ликвидных фондов за год (по состоянию на 27 октября 2018 г.)

Если исключить три фонда, переживших дефолт (Taurus, Principal Cash Management и Union), лучший из них (Baroda Pioneer) дал 7,36% годовых. а худший производитель (Quantum Liquid) дал 6,38% годовых. Кстати, ранее мы обсуждали, почему Quantum давал более низкую отдачу.

На самом деле, только 5 фондов (включая 3 фонда, допустивших дефолт) за последний год вернули менее 7,1%. Между 7,1 % и 7,36 % нет смысла пытаться быть слишком умным.

На мой взгляд, ликвидные фонды — не место для бесцеремонности. Ликвидные средства являются заменой наличным деньгам. В случае с ликвидными средствами нет смысла гнаться за звездами.

Возьмите схему ликвидного фонда (с большим корпусом) в более крупном фонде, и все будет в порядке. Если вы хотите копнуть глубже, выберите более низкий коэффициент расходов и менее концентрированные портфели. Что ж, несчастные случаи все еще случаются, но шансы в вашу пользу.

Если у вас по-прежнему возникают проблемы с выбором подходящих средств, обратитесь за профессиональной консультацией к зарегистрированному SEBI инвестиционному консультанту или платному специалисту по финансовому планированию.

CapitalMind:статья о фонде Taurus Liquid Fund и дефолте Ballarpur

Уроки взаимных фондов Amtek Auto Default

MoneyLife:бегите из схем взаимных фондов, сталкивающихся с крупным погашением