Рост рынка за последние несколько месяцев сильно повлиял на доходность SIP, особенно если отслеживать ее ежемесячно. Доходность Nifty за 10 лет SIP по состоянию на 4 февраля 2021 года составляет 14% (включая дивиденды, но до вычета расходов, ошибок отслеживания и налогов). Что это значит для инвесторов? Анализ.

Судьба (доходность) неуправляемого взаимного фонда SIP зависит исключительно от удачи во времени — то есть, когда вы начали инвестиции и когда вы оцениваете прибыль. 10-летний SIP с февраля 2010 г. по февраль 2020 г. принес бы 9,66 % годовых вычислений через XIRR.

Доходность 10-летнего SIP началась всего через месяц, то есть с марта 2010 года по март 2020 года составляет 3,85%. Дистрибьюторы взаимных фондов и инвесторы отрицают это как «разовый случай». Нет. На самом деле, в январе 2020 года — добрых два месяца до дна краха — мы сообщали, что доходность Nifty SIP за десять лет снизилась почти на 50% — факт, который сохраняется и по сей день (см. ниже).

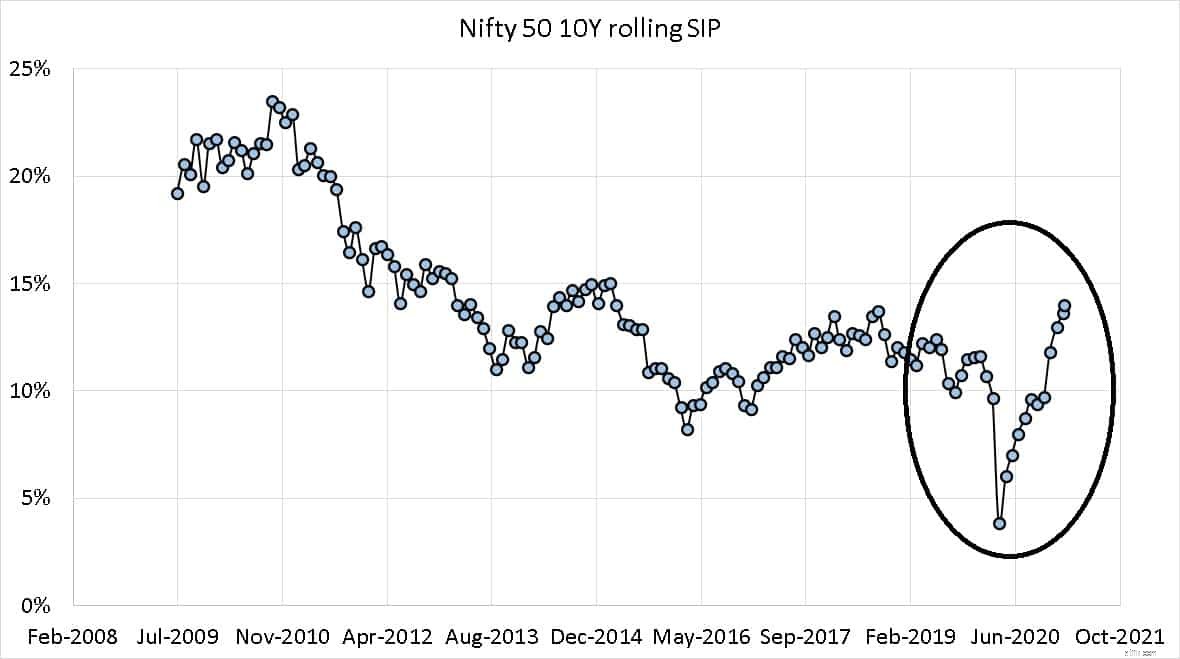

Ниже показаны 10-летние скользящие данные SIP для Nifty, созданные с помощью SIP взаимного фонда и калькуляторов скользящих возвратов паушальной суммы. Каждая точка данных представляет собой 10-летний доход SIP XIRR.

Возврат 10-летнего SIP, начатого в феврале 2001 г., составляет почти ровно 14% (по состоянию на 4 февраля 2021 г.). Это хорошая новость для дистрибьюторов, поскольку единственное, что они могут продавать взаимные фонды, — это прогнозировать нереалистичную доходность и объявлять волатильность «временной» — что, конечно, неверно, но печально то, что даже NSE утверждает это!

Обратите внимание, как (1) доходность SIP неуклонно снижалась в последнее десятилетие, хотя рынок рос. Также см.:Возвраты Nifty 50 SIP подскочили на 7%, но тенденция возврата противоположна цене! (2) Доходность SIP зависит от движения рынка.

То есть вы могли запустить свой SIP 5 лет назад, 10 лет назад, 15 лет назад или 20 лет назад. Если во время расчета доходности или погашения рынок находится «внизу», ваша прибыль будет «внизу». Это то, что выше упоминается как удача во времени. SIP не снижают риск; через несколько месяцев не будет разницы между SIP и единовременным вложением. См.:SIP против паушальных инвестиций:что больше реагирует на изменения рынка?

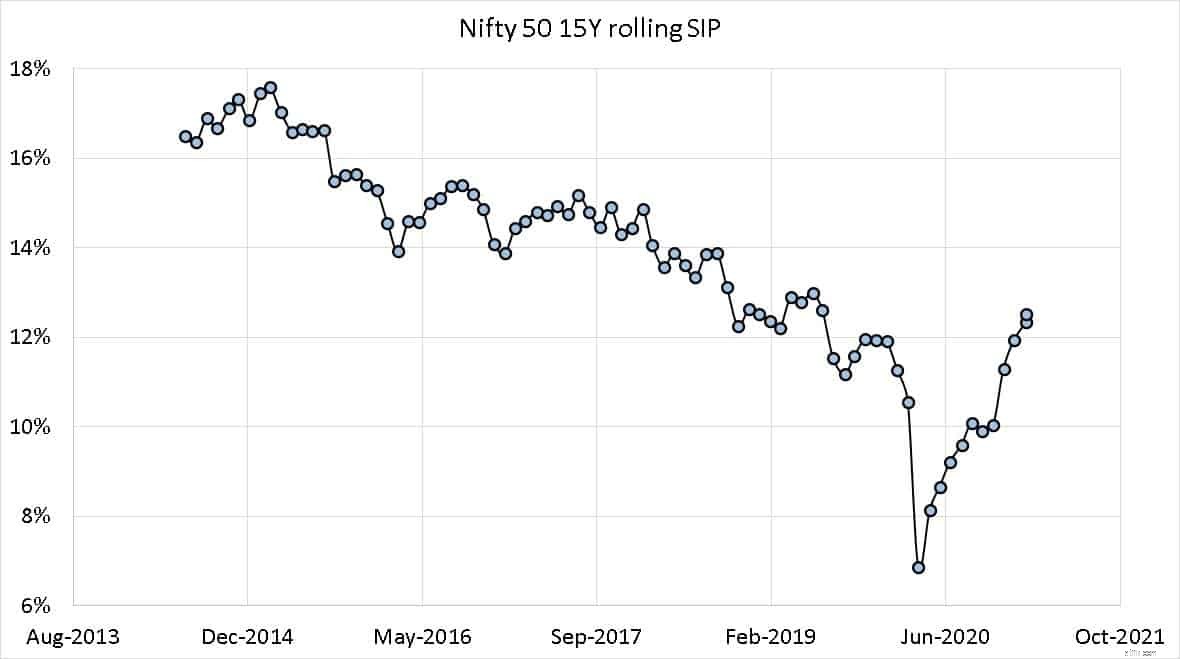

Из данных о скользящей доходности SIP за 15 лет видно, что «долгосрочная доходность собственного капитала всегда будет высокой; падения носят временный характер» — не более чем рекламный ход.

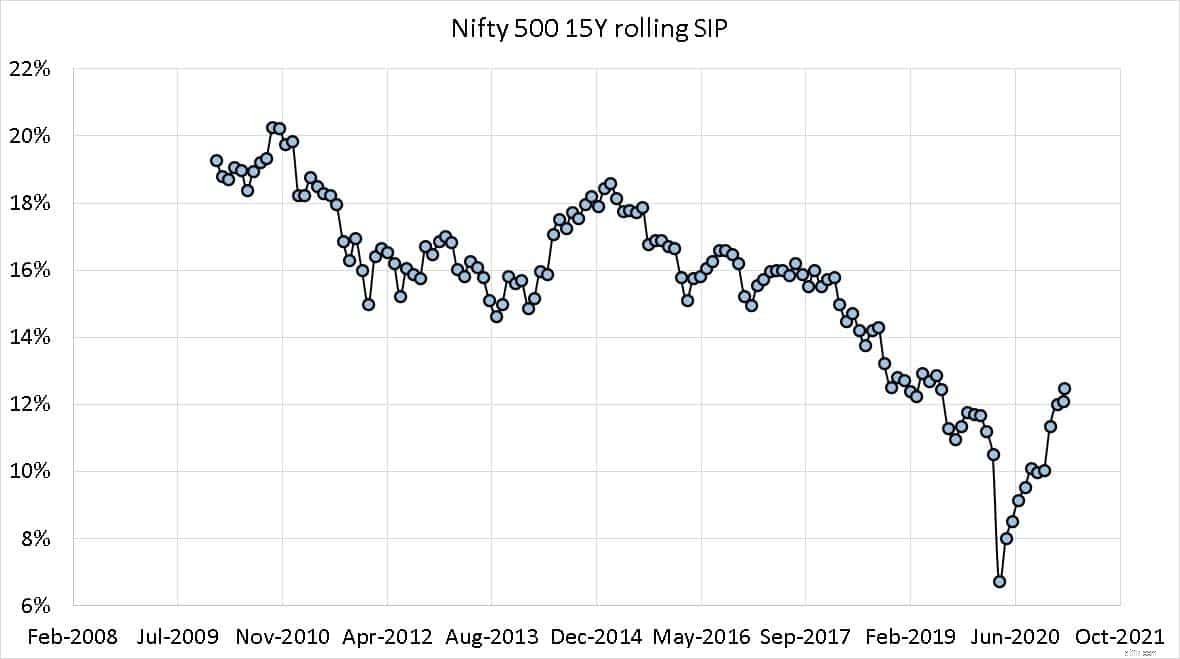

Любопытно, что история Nifty 500 TRI старше, чем у Nifty 50 TRI или Sensex TRI. Так вот как выглядят эти 15-летние SIP-возвраты. Падение доходности было нормой в течение последних 11 лет. Рынки, возможно, оправились от краха 2020 года, но на данный момент все выглядит так, будто они только что вернулись к нисходящему тренду.

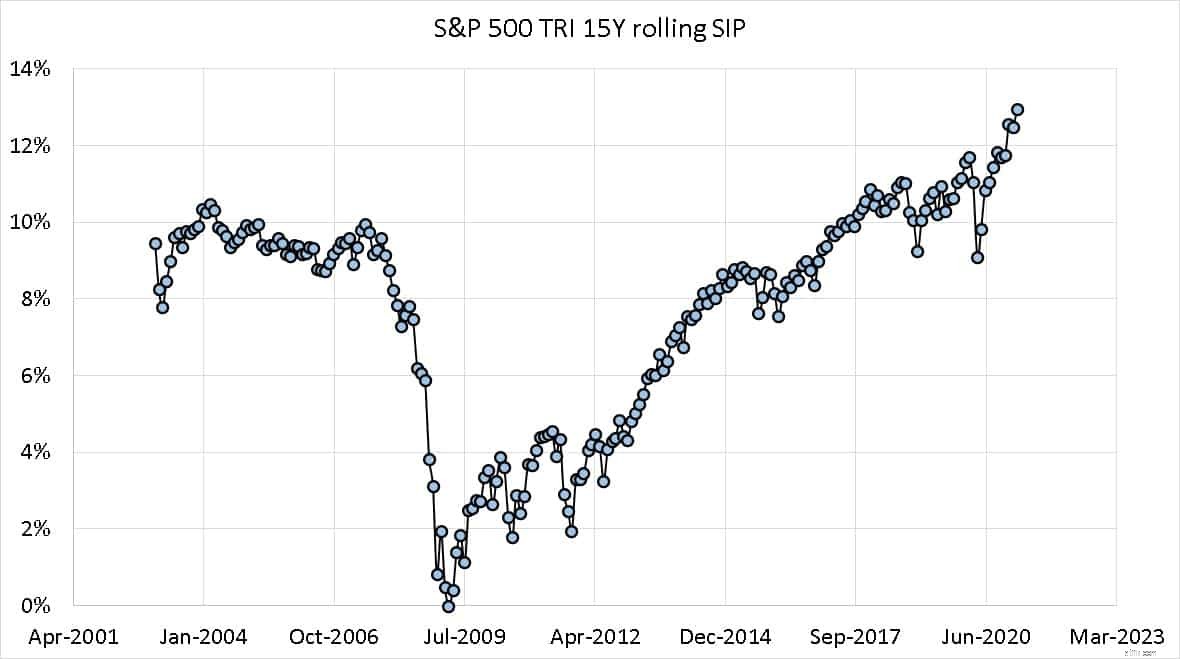

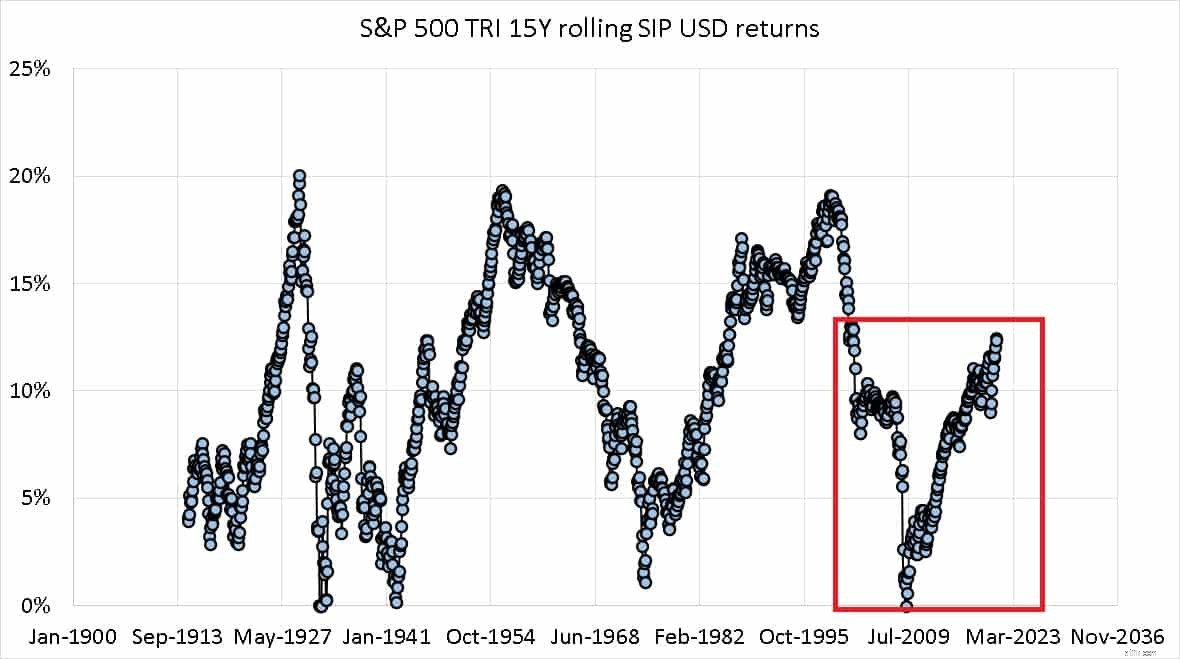

Поучительно посмотреть на соответствующие данные (15-летний SIP) для S&P 500 TRI. Сначала более свежие данные. Рынок США после кризиса 2008 года практически безостановочно двигался вверх. Крах 2020 года кажется несущественным даже в этом маленьком окне.

Если мы уменьшим масштаб и начнем с января 1900 г. (источник даты:файл Schiller PE с удаленной инфляцией; данные существуют с 1873 г., но Excel не может обрабатывать даты до 1 января 1900 г.!)

Если предположить, что после нефтяного кризиса последних 70-х и начала 80-х годов США были прочно «развитой экономикой», то последний пик доходности пришелся на июль 1999 года. То есть доходность падала еще за 7-8 лет до кризиса 2008 года. Заманчиво искать «циклы», но экономика значительно меняется от одного пика (впадины) к другому.

Что это значит для инвесторов? Несмотря на то, что за последние несколько месяцев доходность 10- и 15-летнего SIP от Nifty резко возросла, общая тенденция по-прежнему «нисходящая».

Если вы новичок, вы можете начать с бесплатного семинара:Основы создания портфолио:руководство для начинающих.

Активные взаимные фонды изо всех сил пытаются превзойти Nifty 50 в течение последних семи лет!

Какую прибыль я могу ожидать от Nifty 50 SIP в течение следующих 10 лет?

Сравнение доходности активных взаимных фондов с большой капитализацией и Nifty SIP

10-летняя SIP-доходность этих пяти фондовых индексов в два раза выше, чем у Nifty!

Должен ли я переключить свой SIP в Nifty Next 50 на Nifty 50?