Каждый продавец паевых инвестиционных фондов говорит:«Лучший способ нарастить богатство - через SIP в долгосрочном паевом инвестиционном фонде». Однако где доказательство того, что долгосрочный паевой инвестиционный фонд SIP будет работать? В этой статье мы анализируем более 40 лет существования Sensex и 106 лет существования S&P 500, чтобы проверить, насколько правдивы эти утверждения.

Чтобы утверждать, «работает» ли долгосрочный SIP на складе, нам сначала нужно определить «долгосрочное» и эталон производительности. Мы определим «долгосрочный» как десять лет и 15 лет (две продолжительности), и у нас будет успешная долгосрочная акция SIP как такая, которая обеспечивает доходность, намного превышающую инфляцию потребительских цен (ИПЦ). Ссылки на все источники данных, использованные в этом исследовании, приведены ниже.

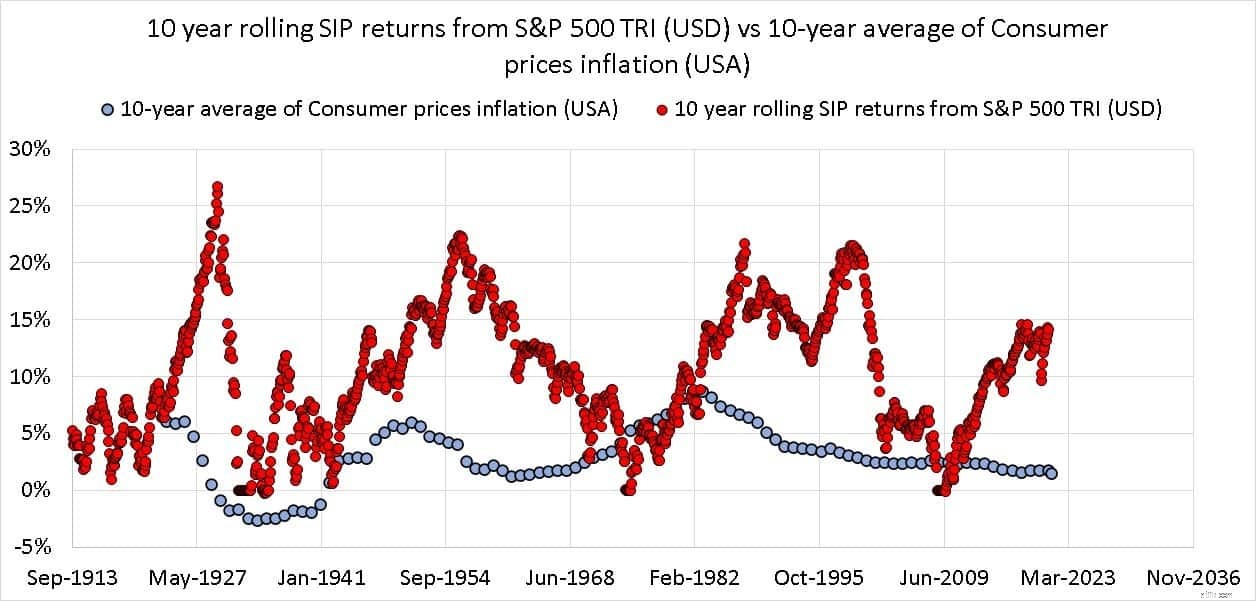

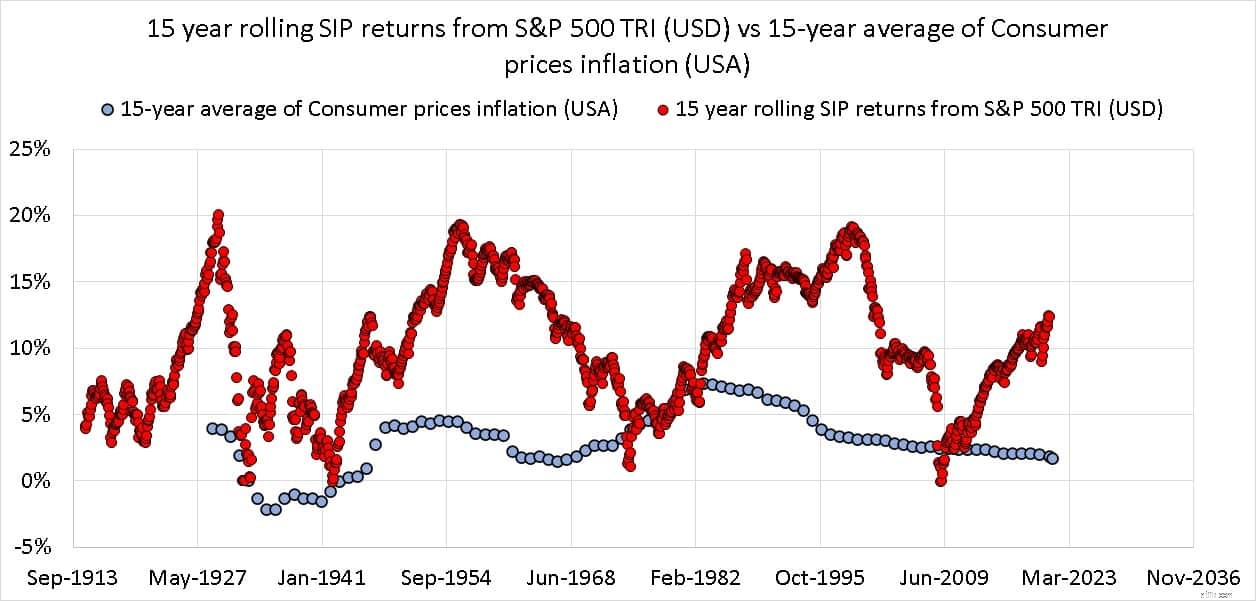

10-летняя и 15-летняя скользящая доходность SIP для S&P 500 TRI и соответствующие 10-летние и 15-летние средние ИПЦ показаны ниже. Все в долларах США (форекс здесь не актуален, поскольку мы рассматриваем резидентов США)

15-летняя скользящая доходность SIP от S&P 500 TRI (в долл. США) по сравнению со средним показателем инфляции потребительских цен за 15 лет (США). Даже если годовая инфляция в США составляет около 5%, SIP работает достаточно хорошо. Ему не всегда удавалось побеждать инфляцию, но это вполне понятно. Обратите внимание на колебания доходности и их цикличность. Возврат за 10-15 лет составил даже 0%!

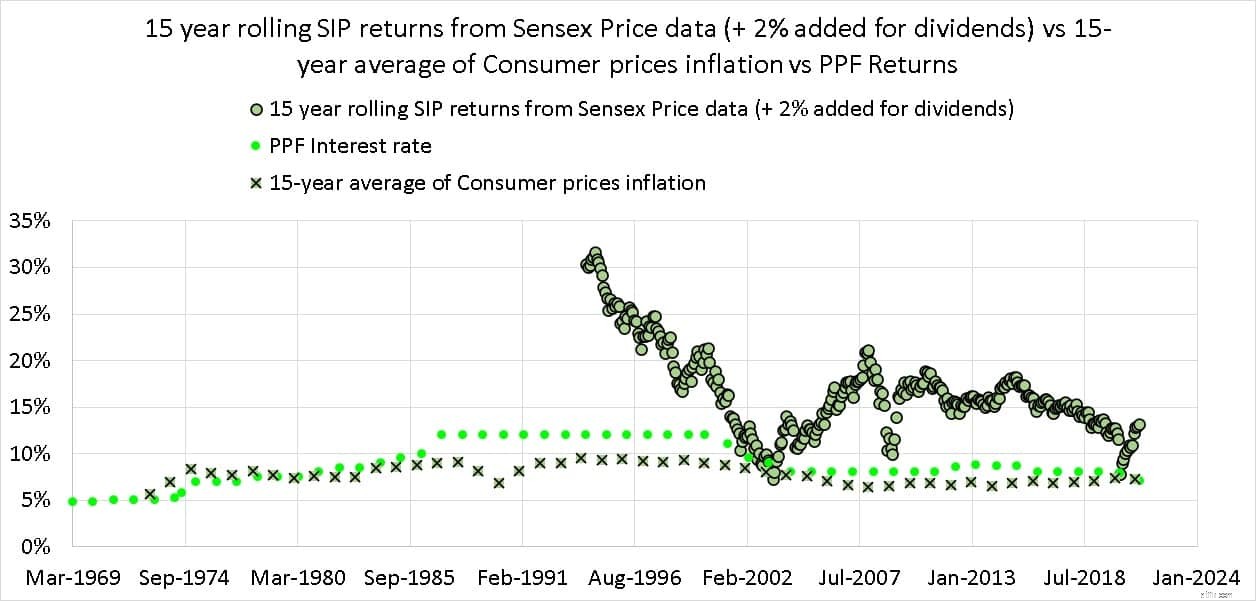

У нас есть данные о ценах Sensex с 1979 года, но данные TRI только с 1999 года. Поэтому мы используем доходность цен и добавляем (щедрый) 2% вклад в доходность дивидендов. Также показаны результаты PPF и среднее значение инфляции ИПЦ за 15 лет.

Обратите внимание, что ставка PPF часто была выше долгосрочного среднего CPI, особенно в 90-е годы, когда правительство Индии было на грани банкротства. Если мы сравним наш личный уровень инфляции, он будет ближе к PPF, чем к CPI!

15Y SIP уверенно превосходит CPI и PPF, опять же не всегда, но это вполне приемлемо. Обратите внимание, что цикличность не проявляется полностью из-за короткой истории. Даже диапазон возможных возвратов весьма обширен.

Читатель должен оценить разницу между успешными инвестициями в класс активов и успешными инвесторами . . Мы не имеем в виду поведенческие проблемы.

Предположим, что средний ИПЦ за 10 лет составляет, скажем, 3% (цены в долларах США). Если доход от 10-летнего SIP в S&P 500 (также известный как усреднение долларовой стоимости) составляет 4% (в долларах США до налогообложения), актив «выиграл». То есть класс активов получил положительную реальную доходность.

Вопрос в том, выиграл ли инвестор, получивший 4% прибыли за десять лет?

Для этого придется вытащить карточку «как будет». Есть несколько соображений.

Это причина того, что успешный класс активов - это не то же самое, что успех инвестора. Продавец никогда вам этого не скажет. Они будут выделять только « пробел в поведении . ”- разница между тем, что дает фондовый рынок, и тем, что получает инвестор из-за того, что он не инвестирует систематически, панические продажи и т. Д.

То, что мы видели выше, можно назвать « разрывом ожиданий »- то, что мы ожидали, планировали и что получили, несмотря на регулярные инвестиции. Если мы сможем сократить разрыв в ожиданиях с первого дня, мы сможем одновременно сократить разрыв в поведении. Почему? Лучший способ уменьшить панику и эмоциональные решения - это разработать твердый план.

Продавец не может продавать без обещания «высокой прибыли». Если мы совершим покупку без надлежащего планирования и оценки рисков, разрыв в ожиданиях приведет к дальнейшим неверным решениям.

Ключевой вывод заключается в том, что, хотя собственный капитал является правильным классом активов для борьбы с инфляцией, нет никаких гарантий успеха. Если вы слепо инвестируете каждый месяц, то вы оставляете судьбу своих вложений на волю удачи. Несомненно, ваши деньги заслуживают лучшего обращения, даже если вы этого не сделаете!

Разброс возможных доходов слишком велик, чтобы ожидать чего-то комфортного и жить надеждой. Систематического инвестирования недостаточно; Систематическое управление рисками на основе целей имеет важное значение.

Когда мы задались вопросом:« работает ли долгосрочное инвестирование в акционерный капитал? «У нас есть двухэтапный процесс. Бьет ли класс активов инфляцию чаще, чем через десять или 15 лет? Ответ положительный. Это делает собственный капитал правильным выбором для усреднения долларовой стоимости или SIP-инвестирования (это означает инвестирование с некоторой удобной периодичностью, а не ежемесячно).

Однако мы увидели, что 10 или 15 лет систематического инвестирования не приводят к приятной и комфортной отдаче. Доходность может сильно колебаться, и там, где у нас достаточно длинная рыночная история, доходность бывает волнообразной / циклической (рост с последующим падением). Это означает, что если инвестор совершает ошибку, ожидая высокой доходности и / или имеет высокую долю в портфеле, то долгосрочное инвестирование в акции SIP не будет работать!

Таким образом, выбор класса активов (капитала) является правильным, но остается выбор правильного распределения активов, которое может обрабатывать последовательности рисков возврата. Если это не будет сделано правильно, стремительный рост инфляции может обернуться разочарованием.

Что такое страхование на случай длительного ухода и как оно работает?

Подходит ли краткосрочное страхование для долгосрочного планирования?

Что такое гибридное страхование на случай длительного ухода и как оно работает?

Что такое инвестиции в SIP:как это работает?

Факторное инвестирование - как это работает? (Значение, идеи и многое другое)