Какой доход я могу ожидать от SIP в паевом фонде акций — это вопрос, который обычно задают новые инвесторы. Им потребуется некоторое время и некоторые потери капитала, чтобы понять, что не следует ожидать прибыли от SIP взаимных фондов, а вместо этого нужно делать это! Анализ NIfty TRI (включая дивиденды) за июль 1999 г. показывает, что 10- и 15-летние SIP постоянно снижались. Взгляд на то, как инвесторы должны пересмотреть свои ожидания и планы.

Пожалуйста, обратите внимание, что этот анализ не посвящен активному и пассивному инвестированию. Если SIP в NIfty со временем возвращается все меньше и меньше, судьба активных взаимных фондов (с достаточно длинной историей) не будет отличаться. См., например, Franklin India Bluechip Fund, который не побеждал Nifty в течение последних 11 лет! Также: Скользящий анализ доходности SIP:Franklin India Blue Chip Fund.

Прежде чем мы начнем , как было объявлено на Youtube, представляет собой серию видеолекций на тему Управление портфелем на основе целей:методы уменьшения страха, неуверенности и сомнений. будет запущен в ближайшее время. В нем будут обсуждаться стратегии использования и управления правильным распределением активов независимо от рыночных условий. Вы можете зарегистрироваться по этой ссылке Google Forms, чтобы получать уведомления при запуске. Примечание:курс не посвящен взаимным фондам или акциям. Речь идет об инвестировании на основе целей и распределении активов для инвесторов, готовых перейти на новый уровень.

Представленные здесь результаты получены с помощью этого инструмента:Калькулятор скользящей доходности SIP взаимных фондов. Индустрия взаимных фондов успешно создала иллюзию, что SIP взаимных фондов снизит риск, всегда будет оставаться прибыльным в долгосрочной перспективе и будет способствовать дисциплине.

Ранее мы уже показывали, что ни одно из этих утверждений не соответствует действительности!

Поскольку трудно рассчитать прибыль от SIP с одинаковой продолжительностью, но начатых в разные даты, розничному инвестору было трудно проверить утверждения отрасли (или, по крайней мере, их продавцов) о том, что долгосрочная SIP не может потерпеть неудачу.

Единственная причина, по которой индийские рынки дают положительную доходность в долгосрочном тестировании SIP на исторических данных, заключается в коротких исторических данных. Nifty TRI доступен только с 30 июня 1999 года. Ежедневные данные Sensex TRI доступны только за последние десять лет, отставая от американского веб-сайта S&P. История индексов средней и малой капитализации еще короче!

Из-за этого аналитикам или самодельщикам сложно продемонстрировать истинные риски, связанные с SIP. Следовательно, необходимо прибегнуть к S&P 500:усреднение стоимости в долларах, также известному как SIP-анализ S&P 500 и BSE Sensex.

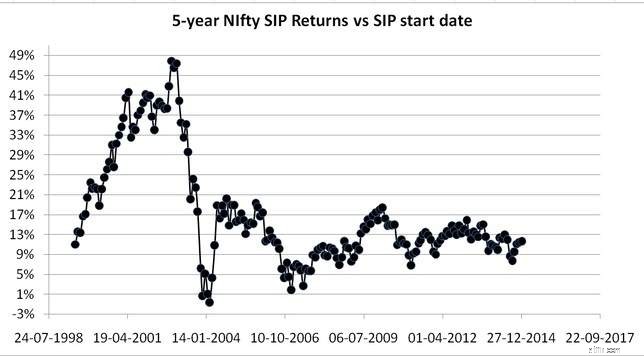

Давайте теперь рассмотрим 5-, 10- и 15-летние скользящие данные SIP о доходах Nifty 50 TRI с 1 июля 1999 года по 1 января 2020 года. Это всего лишь 247 месяцев. Это пример скользящего пятилетнего исследования SIP:

Дата начала:07.01.1999 Дата окончания:07.01.2004 XIRR:11,01%

Дата начала:08-02-1999 Дата окончания:08-02-2004 XIRR:13,48%

Дата начала :09.01.1999 Дата окончания:09.01.2004 XIRR:13,30%

XIRR здесь — внутренняя норма прибыли или годовая доходность. Это простое введение для новых инвесторов: Что такое XIRR:простое введение. Обратите внимание, что дата начала переносится на один месяц для расчета нового дохода. Разница всего в один месяц в дате начала приводит к разнице в 2% в XIRR! 187 пятилетних возвратов Nifty SIP.

О доходах за пять лет можно только догадываться.

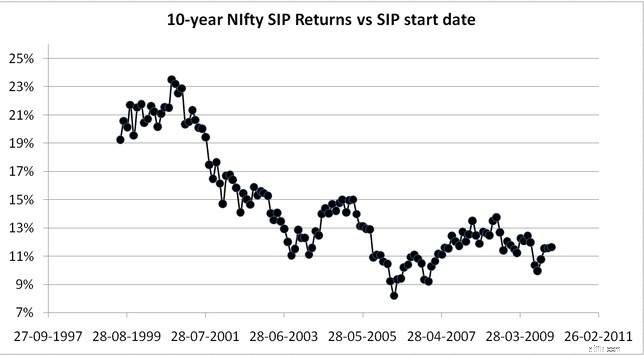

Обратите внимание на падение доходности с 20% с лишним до 10% с лишним. Это падение примерно на 50 % с 2009 по 2020 год.

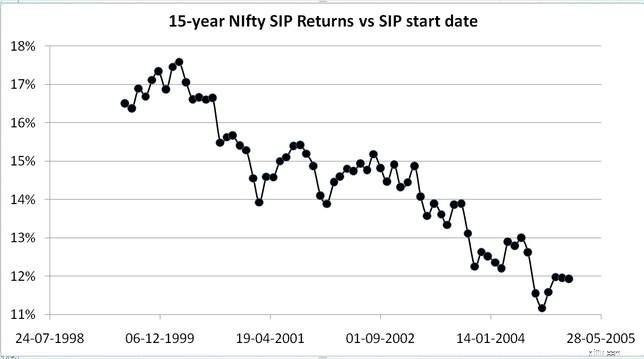

Падение здесь около 25%, но более стабильное!

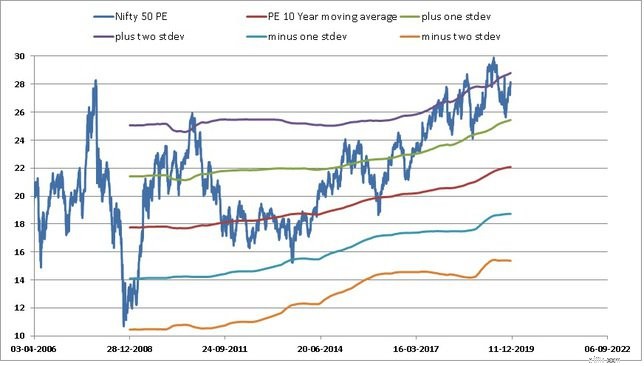

Здесь отчетливо видна постоянно меняющаяся динамика рынка. Ранее мы видели это при анализе Nifty PE с помощью инструмента рыночной оценки. Обратите внимание, как долгосрочное среднее значение PE (центральная линия) сместилось вверх, заставив нас переопределить высокое и низкое значение PE.

NIfty имеет и постоянно меняет характер. Аргумент короткой истории применим и к падению доходности. То есть можно утверждать, что отдача от Nifty может увеличиться в будущем. Однако благоразумный инвестор ошибется из-за осторожности и предположит, что разворот тренда невозможен.

Поскольку официально зарегистрированная инфляция снижается, процентные ставки следуют, снижение доходности фондового рынка является естественным и здоровым. Более низкие ожидания от собственного капитала, как правило, более безопасны для инвесторов, поскольку им не нужно брать на себя слишком большой риск или активно менять портфель из-за неэффективности.

Однако проблема не в доходах, проблема в распределении активов. Инвесторы должны иметь не менее 60 % собственного капитала для долгосрочных целей (на десять с лишним лет) — по крайней мере, на начальном этапе.

К сожалению, это не относится ко многим взаимным фондам и инвесторам в акции. Меньшая доходность в будущем и меньший вес являются гарантией более низкого корпуса. Инвесторы должны пересмотреть свое распределение активов и расчеты целей, чтобы доходность не превышала 10 % от общего портфеля акций (до налогообложения — это уберет около 1 %).

(почти) магия компаундирования

Только 9 из 87 тематических МФ стабильно превосходили рейтинг Nifty 100.

Агрессивные гибридные фонды:как они жили в прошлом году?

Десятилетняя доходность SIP для большинства Mfs сейчас составляет менее 10%

Сравнение доходности активных взаимных фондов с большой капитализацией и Nifty SIP