Несколько дней назад я изменил баланс будущего сына. портфель с 67% собственного капитала до примерно 54%. Это означает продажу большого количества взаимных фондов акций и реинвестирование их в инструменты с фиксированным доходом. В этой статье я объясню, почему я выбрал фонд ICICI Gilt в качестве одного из компонентов портфеля с фиксированным доходом. Я хотел бы повторить, что это частичное переключение в целях перебалансировки на основе целей. Я все еще инвестирую в мультиактивный фонд ICICI и буду продолжать инвестировать в будущем.

Портфолио было начато в декабре 2009 года, за месяц до рождения моего сына. То, что когда-то было целью 18-летней давности, теперь стало целью 8-летней давности. Поговорка «как быстро они растут» применима и к управлению рисками. Честно говоря, все это время мне удавалось поддерживать 60% эквити, и я понял, что в будущем мне нужно резко сократить его.

За последние 11 лет я ребалансировал трижды, и каждый раз это было из паевых инвестиционных фондов в PPF (один на имя моего сына и один на имя матери, что также помогает ей экономить на налогах). Таким образом, я смог постепенно накопить достаточно долгов, если бы он сегодня начал курс UG.

Задача на этот раз была другой. Часть выкупа акций была значительной (достаточно, чтобы менеджер по связям с общественностью ICICI MF назвал это ошибкой). Куда теперь инвестировать вырученные средства? Я не хотел запирать слишком много в PPF, хотя это одна из лучших и малоиспользуемых функций PPF — переменные инвестиции.

В дополнение к PPF, я также постепенно ребалансировал в ICICI Equity Arbitrage Fund (для PPF существует ограничение в 1,5 лакха в год). На этот раз тоже часть ребалансировки была сделана в Арбитражный фонд. Однако мне было неудобно добавлять слишком много в арбитраж.

У нас было около восьми лет до первого искупления (сначала, если предположить, что он может продолжать учиться и тратить время, как его родители), а потом еще немного времени. Забегая вперед, я бы хотел, чтобы доля капитала была близка к 50%, а затем еще ниже. Это означает, что мне нужно выйти за рамки инвестирования в PPF и арбитраж.

Арбитражный фонд, удерживаемый в течение нескольких лет, может быть недоиспользованием средств. Я хотел получить немного большую прибыль, чем арбитраж, то есть больше волатильности, но не столько капитала. Это довольно рассол.

Найдите фонд, пригодный для выкупа через восемь лет; более выгодны, чем категории «овернайт», «ликвидные», «денежный рынок», «арбитраж», но без проблем кредитного риска и не такие рискованные, как акции. Доступны гибридные варианты, за исключением агрессивного гибридного фонда, похожего на акции.

Возьмем, к примеру, преимущество баланса или фонды динамического распределения активов. Они не так волатильны, как диверсифицированные акции, но они, безусловно, отреагируют на падение фондового рынка. Что еще более важно, они подвержены изменению стратегии. Если AUM не поступает, AMC выпустит «циркуляр об изменении фундаментальных атрибутов» и изменит стратегию.

Поэтому я решил, что давайте придерживаться долговых фондов, инвестирующих преимущественно в ценные бумаги, чтобы избежать кредитного риска. Здесь есть две категории:10-летние свинки и обычные свинки. 10-летняя облигация наиболее близка к индексному фонду долга, но является самой волатильной среди всего лота.

Волатильность постоянна. Это будет очень хорошо работать для достижения цели, которая будет достигнута гораздо более чем через десять лет, как показано ранее:«Можем ли мы инвестировать через SIP в паевые инвестиционные фонды на долгосрочной основе?» На самом деле, мой (обязательный) NPS, которому почти 11 лет, обеспечен долгосрочными ценными бумагами и приносит довольно много денег. См. Десять лет инвестирования в NPS:отчет об эффективности.

Поэтому я хотел, чтобы золотой фонд был менее волатильным, чем 10-летний золотой фонд с постоянным сроком погашения. Это означает инвестирование в фонд ценных бумаг, который должен инвестировать только в 80% облигаций GOI и может варьировать профиль сроков погашения портфеля. Это означает, что они будут покупать долгосрочные облигации, когда ставки упадут или останутся постоянными, и перейдут на краткосрочные, когда ставки снова вырастут. Это действительно большой риск управляющего фондом, но не такой большой, как вложение 20% в рискованные облигации.

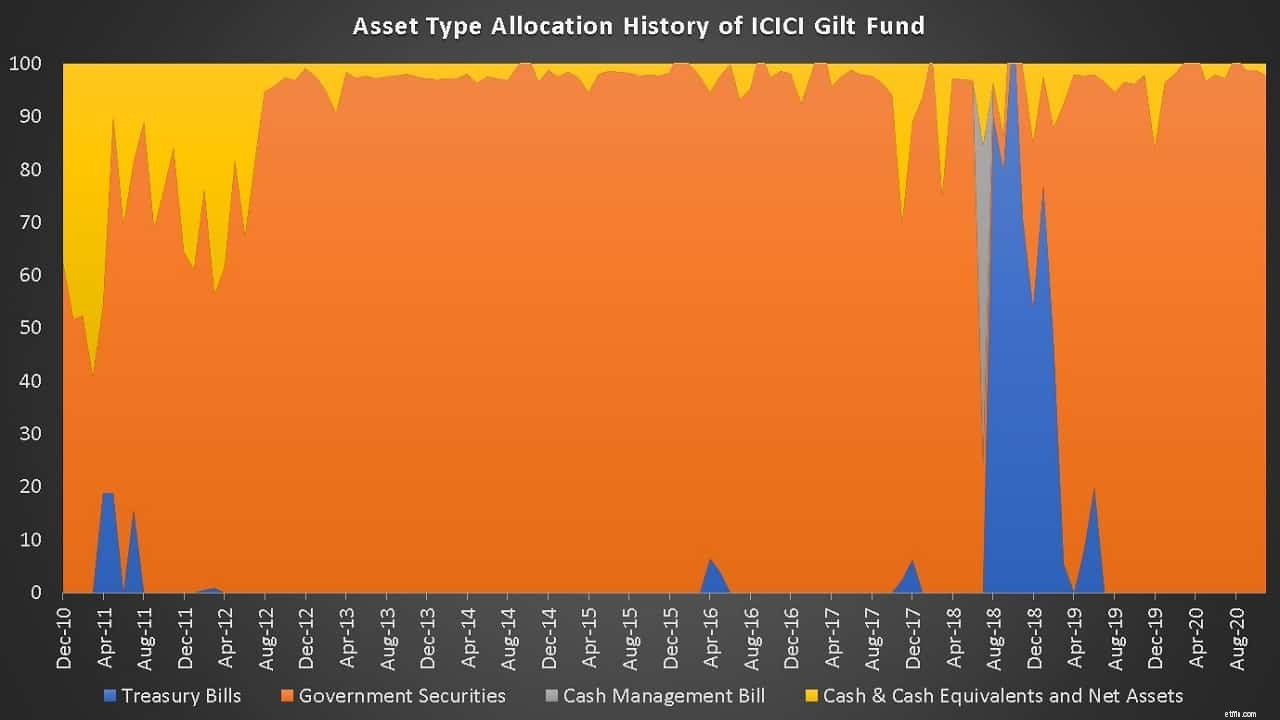

Я уже давно присматриваюсь к ICICI Gilt Fund. Первая проверка — просмотр истории портфеля. Я использую ACE MF; другие могут проверить случайные информационные бюллетени фондов из прошлого.

Фонд хранил только ценные бумаги (самого разного срока погашения; см. ниже) и наличные деньги; эквиваленты денежных средств, включая производные финансовые инструменты. См., например, процентные свопы:способ для МФ снизить процентный риск

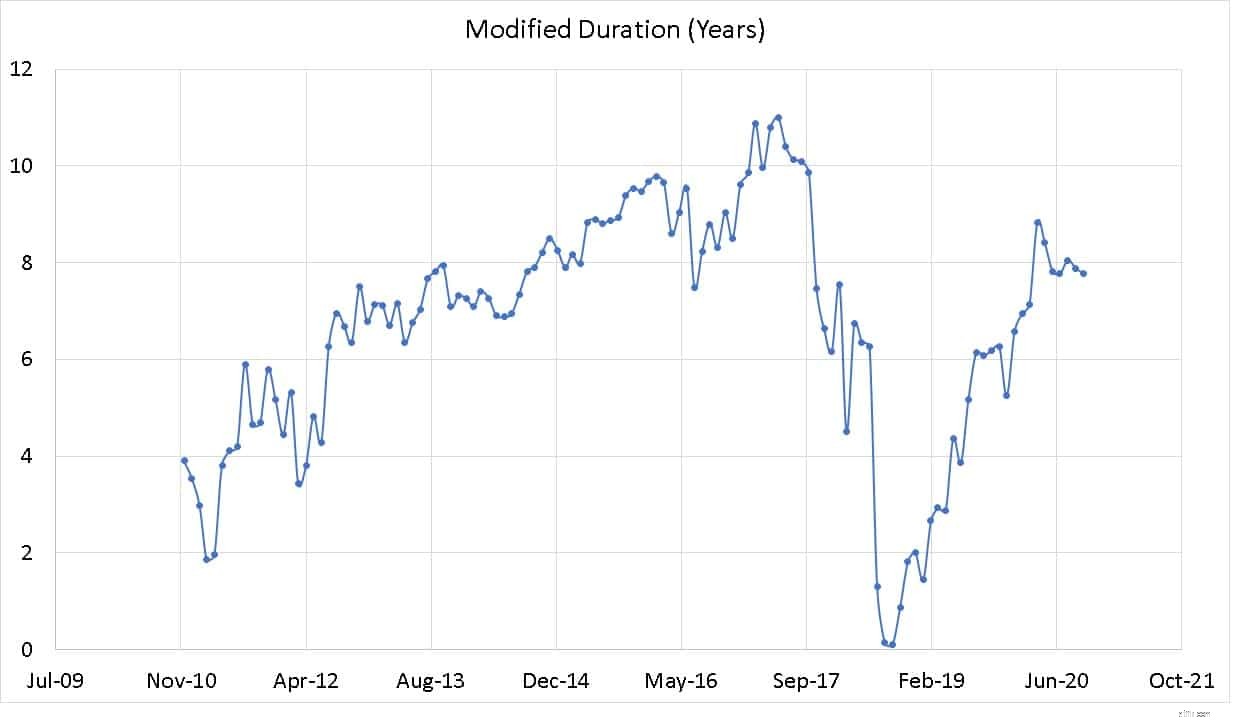

Схема агрессивно делает вызовы продолжительности, как упоминалось выше. Это можно измерить с помощью модифицированной продолжительности. Это мера риска (количественно измеряемая в годах!). Простое объяснение см. в статье: Почему вам нужно беспокоиться о «длительности», если ваши взаимные фонды инвестируют в облигации. Чем выше модифицированная дюрация, тем выше дюрация облигации и выше процентный риск. Это если изменение СЧА будет высоким при изменении процентной ставки. Ниже показана измененная история существования фонда.

Когда проценты достигли своего пика (то есть вот-вот упадут), портфель фонда будет содержать долгосрочные облигации с высокой модифицированной дюрацией. То есть он будет держать долгосрочные облигации, которые станут более ценными, когда будут выпущены новые облигации с более низкими процентными ставками.

Когда процентные ставки достигнут дна (как сейчас!) Фонд перейдет к более короткой дюрации. Это означает владение краткосрочными облигациями. Это снижает риск процентной ставки, поскольку NAV упадет меньше. Естественно, существует риск неправильной стратегии, поэтому я бы посоветовал большинству инвесторов держаться подальше от фондов динамических облигаций. Большинство инвесторов не ценят процентный риск и особенно фонды ценных бумаг. Их лучше избегать.

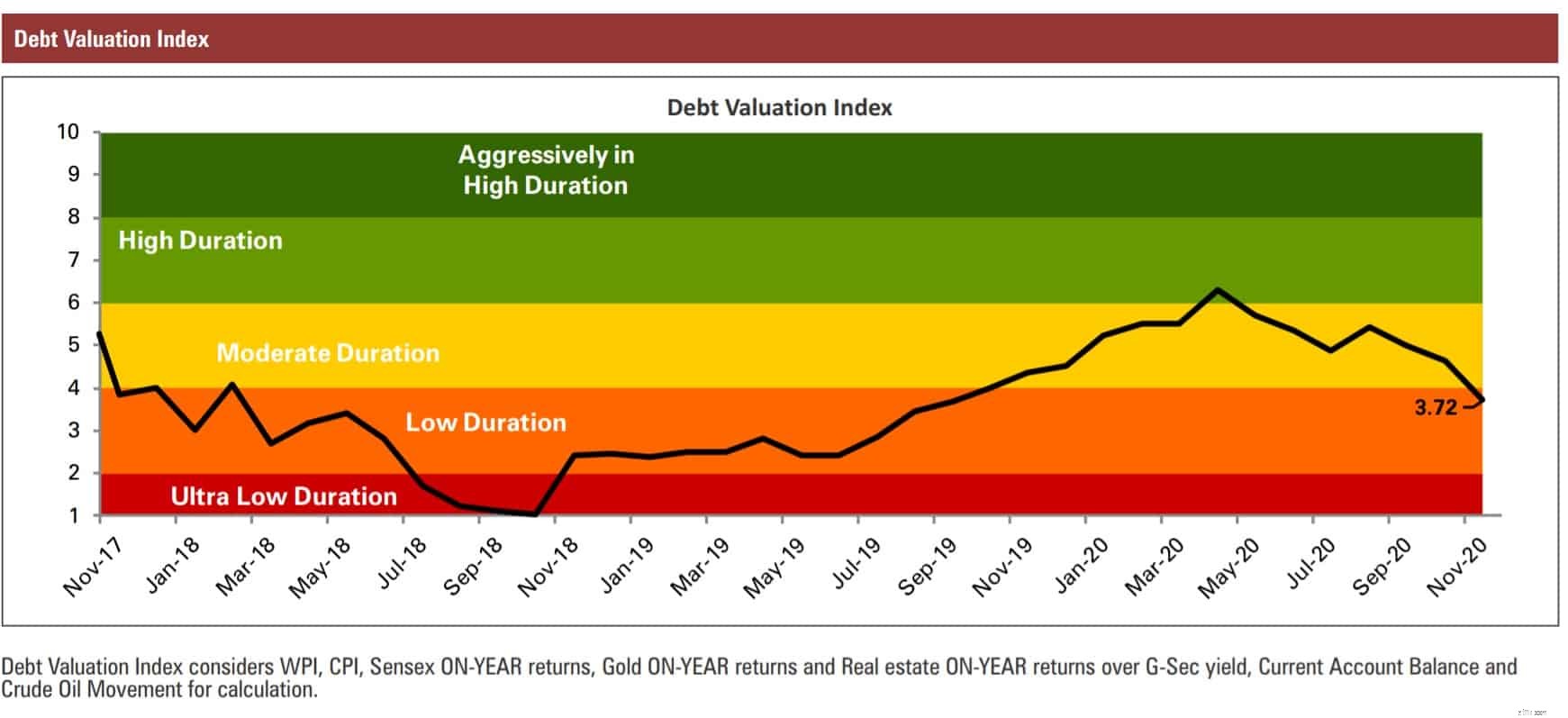

Фонд будет использовать индекс оценки долга КУА, публикуемый каждый месяц в их информационных бюллетенях.

Наконец, скользящая доходность за пять лет по сравнению с десятилетним индексом золотых ценных бумаг. Это разумное преимущество (для истории использовался обычный план)

План: Инвестируйте каждый в ICICI Gilt Fund вместе с другими инвестициями в акции. Всякий раз, когда вы получаете большую прибыль, переводите часть ее в арбитражный фонд.

Внимание! Я выбрал ICICI Gilt Fund, потому что у меня есть опыт работы с волатильностью ценных бумаг; моя финансовая цель может позволить себе эту волатильность. Я могу позволить себе инвестировать в то время, когда ставки вот-вот повысятся, а доход от этих фондов станет отрицательным (потому что это не учитывает мои потребности). Пожалуйста, не выбирайте фонд на основе этой статьи.