Арбитражные взаимные фонды обычно так же волатильны, как взаимные фонды с ультракраткосрочными долговыми обязательствами. Однако, когда турбулентность рынка усиливается, они становятся более волатильными. Это может или не может привести к большему количеству возвратов. Вот почему это происходит.

Как следует из названия, арбитражный взаимный фонд инвестирует в арбитражные возможности (минимум 65%). Это означает, что они продают одни и те же акции или облигации на разных рынках. Например, на рынке наличных и на рынке фьючерсов.

Наличный рынок — это место, где мы покупаем и продаем акции по текущей рыночной цене. На фьючерсном рынке покупатель и продавец не обмениваются акциями (или товарами) сразу. Акции переходят из рук в руки в будущем, но цена фиксируется на момент заключения соглашения.

Разница между ценой акций на фьючерсном рынке и на рынке спот называется возможностью арбитража. Эта разница возникает из-за неэффективного обмена информацией между двумя рынками и носит временный характер.

По мере приближения даты истечения срока действия фьючерсного контракта разница уменьшается, и цены становятся одинаковыми. Когда рынки волатильны, доступно больше возможностей для арбитража.

Если цена фьючерсной акции ниже цены спотового рынка, люди предпочтут первую. Повышенный спрос повысит цену фьючерсных акций. Также будет давление на спотовую цену акций, чтобы она снизилась. Вскоре две цены сойдутся .

Таким образом, хотя разница в цене (арбитражная возможность) может существовать в какой-то момент времени, она будет быстро уменьшаться. Пример того, как взаимные фонды получают прибыль от этого, см. в разделе Как работают арбитражные взаимные фонды:простое введение

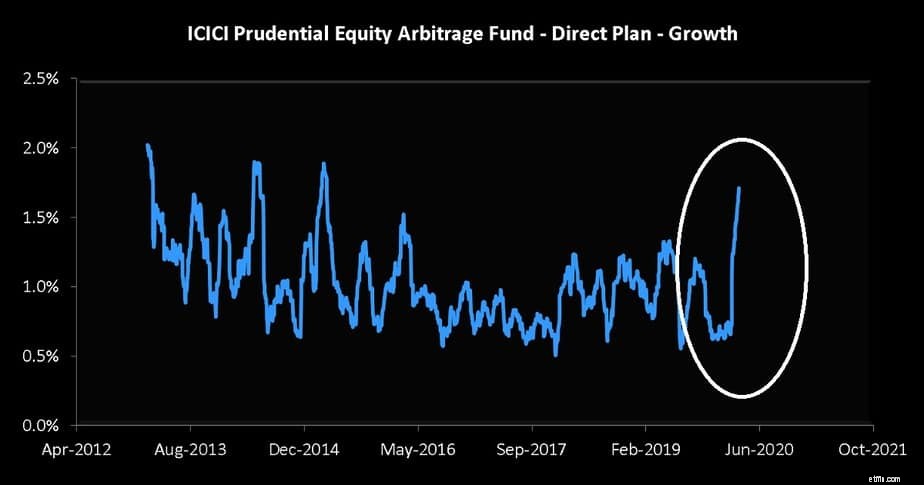

30-дневная скользящая волатильность (стандартное отклонение) ICICI Equity Arbitrage Fund показана ниже. Обратите внимание на резкое увеличение волатильности за последние пару недель.

По сути, это означает, что NAV перемещается вверх и вниз намного сильнее. Увеличение волатильности рынка также увеличивает разрыв между наличным и фьючерсным рынком. Они также могут не сходиться так эффективно, как раньше. Сокращение участия иностранных портфельных инвесторов может привести к тому, что отечественные инвесторы получат больший кусок арбитражного пирога.

Хотя повышенная волатильность может означать немного большую доходность, она, безусловно, не гарантирована и определенно не должна длиться долго. Через год или больше это не должно иметь большого значения. Инвесторы не должны стекаться в арбитражные фонды на основе краткосрочной волатильности. Существующим инвесторам также не нужно бояться этого, но они должны быть готовы к большим колебаниям NAV.

Обратите внимание, что арбитражные фонды, как правило, не должны использоваться на срок менее года на любом рынке.