С Днем учителя! Нет лучшего учителя, чем жизнь вообще и рынок Эль-Меркадо в частности. Мы часто забываем его самый важный урок:покупайте класс активов (например, золото или акции), когда дела идут плохо, и продавайте, когда дела идут хорошо. Нет, я не предлагаю вам покупать золото и не имею в виду выбор времени для рынка.

Даже простая ежегодная ребалансировка, которая представляет собой управление портфелем 101, требует мужества и убежденности, чтобы продать работающие активы и купить неработающие. Позвольте мне объяснить, но перед этим, если вы заинтересованы в чтении ко Дню учителя:пять жизненных уроков от моих учителей и если вам интересно самовыражаться:видеоблог имеет невероятный охват и возможность для удовлетворения и денег!

Вы заметили, что количество должно ли вам сейчас покупать золото? Должно ли золото быть частью вашего портфеля? такие статьи часто встречаются сейчас? Но почему сейчас? Почему никто не говорил об этом в прошлом году, в позапрошлом, в позапрошлом... Если золото должно быть частью вашего портфеля, то вы наверняка должны были держать его в последние несколько лет, не так ли?

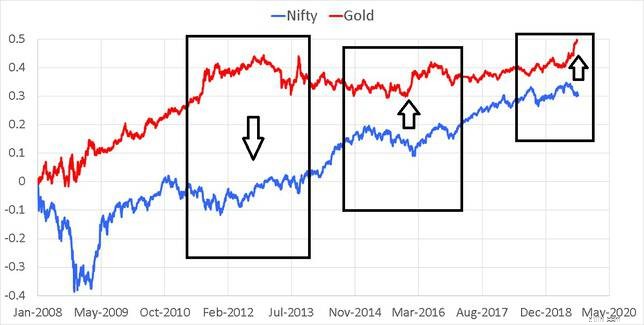

Теперь взгляните на график цен на золото за последнее десятилетие или около того. Сначала сосредоточьтесь на периоде, отмеченном стрелкой.

После достижения рекордного максимума в середине 2012 г. золото переживало тяжелые времена более шести лет. . Спросите себя, (1) сколько людей говорили о покупке золота в этот период, (2) если вы думаете о покупке сейчас, почему вы не купили тогда, когда оно было значительно более привлекательным?

После достижения рекордного максимума в середине 2012 г. золото переживало тяжелые времена более шести лет. . Спросите себя, (1) сколько людей говорили о покупке золота в этот период, (2) если вы думаете о покупке сейчас, почему вы не купили тогда, когда оно было значительно более привлекательным?

А теперь посмотрите на овалы. КУА повсюду подбрасывали статьи о необходимости иметь золото ~ 2010-12 гг., поскольку они были заняты запуском золотых ETF и золотых фондов. Даже они замолчали во время стрелочной зоны. Надо отдать должное, единственная компания AMC, которая постоянно говорит о том, что у нее «есть немного золота в портфеле», — это Quantum.

Теперь, когда золото начало двигаться вверх, все снова в деле. Пожалуйста, не поймите меня неправильно:я не прошу вас покупать золото. Ни сейчас, ни когда-либо. Это непродуктивный класс активов с риском, намного превышающим вознаграждение. Точка, установленная снова и снова здесь:сравнение доходности и рисков за 40 лет между золотом и акциями (Sensex)

Также см.:

Суть, которую я пытаюсь здесь подчеркнуть, в другом. Если вы хотите купить класс активов, если вы хотите, чтобы он был частью вашего портфеля, тогда у вас есть смелость купить его, когда он не работает. Чтобы быть более точным, вы должны иметь смелость продать класс активов, который работает хорошо, и купить класс активов, которые не работают. Именно так портфель стабилизируется и снижается риск.

Возьмем пример. Ниже показано нормализованное движение Nifty (TRI) и Gold (INR/грамм) с 11 января 2008 года. Показан журнал движения призов. Ради бога, не думайте:«Если бы я вложил единовременную сумму в золото 11 января 2008 года, я получил бы больше прибыли, чем Nifty». Это незрелое мышление, и мы рассмотрим скользящие результаты ниже в ответ.

Во-первых, давайте сосредоточимся на ребалансировке. Предположим, что у меня есть портфель акций и «некоторое количество золота» с января 2008 года. Для простоты и для того, чтобы подчеркнуть один момент, давайте опустим фиксированный доход или будем рассматривать его как «отдельный». К 2012-2013 гг. я бы увидел, что доля золота в моем портфеле станет выше, чем я планировал. Поэтому я бы продал золото (класс доходных активов) и купил акции (класс неработающих активов).

Во-первых, давайте сосредоточимся на ребалансировке. Предположим, что у меня есть портфель акций и «некоторое количество золота» с января 2008 года. Для простоты и для того, чтобы подчеркнуть один момент, давайте опустим фиксированный доход или будем рассматривать его как «отдельный». К 2012-2013 гг. я бы увидел, что доля золота в моем портфеле станет выше, чем я планировал. Поэтому я бы продал золото (класс доходных активов) и купил акции (класс неработающих активов).

Тогда к 2014 году доля капитала увеличилась бы, и я должен был тогда продать акции (работающий класс активов) и купить золото (неработающий класс). Опять же, нужно было сделать то же самое к концу 2017 года или даже к концу 2018 года.

Я НЕ имею в виду время рынка здесь. Я мог бы изменить баланс между капиталом и золотом, просто взглянув на свой портфель и имея в виду целевое распределение активов. Большинству из нас не хватает мужества, чтобы продать работающий класс активов и купить неработающий класс активов.

Мы всегда хотим покупать работающий класс активов (например, золото сейчас) и прекращать инвестировать в неработающий класс активов (например, акции сейчас). Это откровенная глупость. Пресса и средства массовой информации чувствуют это и кормят такими статьями, как «стоит ли вам прекратить ваши SIP?», «стоит ли покупать золото сейчас?» и т.д.

За 11-12 лет иногда Nifty работал лучше, чем Gold, а иногда нет.

Теперь не смотрите на это и не говорите:«Это значит, что у меня должно быть золото в портфеле, не так ли?». Конечно, давай. Сколько золота вы смеете иметь? Как долго вы будете ждать его реализации (это относится и к капиталу) — остались бы вы вложенными в золото в период с 2013 по 2018 год? Готовы ли вы платить налог при продаже золота?

Разговор дешевый. Или дороже золота? Итак, хватит ли у вас смелости купить класс активов, когда дела идут плохо, и продать, когда дела обстоят?!

Как определить лучшее время дня для покупки и продажи акций

Что делать (и чего не делать) при падении рынка

Вы все еще можете покупать и продавать дом во время вспышки коронавируса

6 вещей, которые НЕЛЬЗЯ делать, когда фондовый рынок волатилен!

Мне 24 года, и я инвестировал в 5 взаимных фондов. Можете ли вы просмотреть мой портфель?