Социальные сети кажутся прекрасным психологическим индикатором настроений рынка. Когда наступит конец света и наступит рецессия, инвесторам, нуждающимся в финансах через несколько десятилетий, вероятно, следует покупать больше акций! Среди тех, кто видит в этом возможность, некоторые хотят знать, «сейчас хорошее время для покупки паевых инвестиционных фондов со средней и малой капитализацией?» Ответ не простой:да или нет. Нам нужно задать вопрос по-другому.

До того, как мы начало, Если вы работаете с зарегистрированным платным финансовым консультантом SEBI (из моего списка или где-то еще), пожалуйста, помогите, оставив отзыв через этот опрос . Мы получили феноменальный ответ, спасибо за ваше время !!

Использование изящного инструмента оценки (вы можете использовать это, чтобы определить, дорогой или дешевый рынок разными способами). Мы можем быстро проверить рыночные тенденции в области средней и малой капитализации (здесь я представлю результаты только для средней капитализации).

Здесь я только представлю результаты. Чтобы узнать больше о том, как интерпретировать результаты для каждого индикатора, обратитесь к разделу:Узнайте, какой фондовый рынок является дорогим или дешевым, несколькими способами

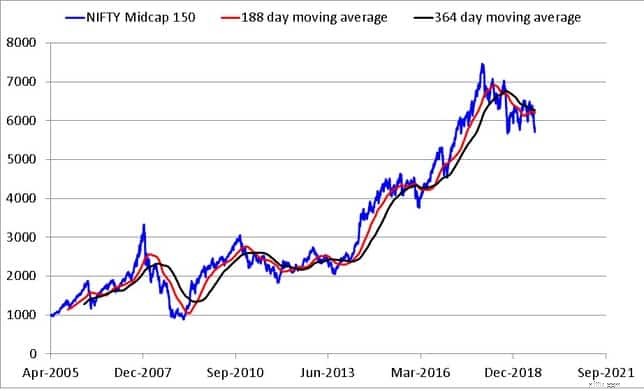

Двойная скользящая средняя показывает, что цена индекса средней капитализации ниже как 1-летнего, так и 6-месячного среднего, при этом 188-дневная линия ниже 364-дневной линии. Если обратиться к прошлой истории, это сигнал к покупке.

Индикатор тренда и волатильности, полосы Боллинджера показывают хорошее разделение, когда цена достигает нижней полосы. Обычно это снова считается сигналом к покупке. Подробнее:Определение рыночных тенденций с помощью полос Боллинджера

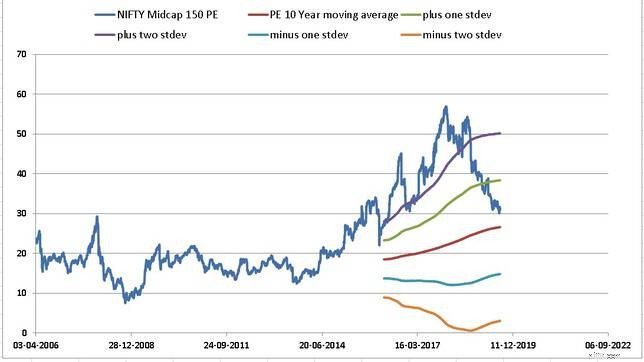

Индикатор тренда и волатильности, полосы Боллинджера показывают хорошее разделение, когда цена достигает нижней полосы. Обычно это снова считается сигналом к покупке. Подробнее:Определение рыночных тенденций с помощью полос Боллинджера  Индекс средней капитализации PE также достаточно благоприятен (хотя история довольно короткая). Он может упасть и дальше, но это не значит, что нужно ждать.

Индекс средней капитализации PE также достаточно благоприятен (хотя история довольно короткая). Он может упасть и дальше, но это не значит, что нужно ждать.

Итак, теперь мы покупаем фонды средней и малой капитализации?

Итак, теперь мы покупаем фонды средней и малой капитализации? Я не безответственно предлагаю простой ответ «да» или «нет». Я дам ответ с оговоркой «нет, не покупайте». Почему? У большинства инвесторов, которые задают подобные вопросы, нет стратегии (они не будут спрашивать, есть ли она у них!). Поэтому, пожалуйста, сначала разработайте инвестиционную стратегию.

Если у вас есть мультикап-фонды плюс-минус агрессивные гибридные фонды, я предлагаю вам продолжать инвестировать в них. Пусть управляющий фондом позаботится об увеличении ассигнований до средней или малой капитализации. Это самый простой и безопасный подход, подходящий для всех.

Если вы настаиваете на наличии отдельных фондов с большой капитализацией (LC), средней капитализации (MC) и малой капитализации (SC), то найдите момент, чтобы понять распределение активов. Предположим, вы решили иметь портфель акций с 50% LC, 25% MC и 25% SC и начали инвестировать два года назад через SIP.

Сегодня распределение активов будет составлять 52% LC, 26% MC, 21% SC (для выбранных фондов воспринимайте это только как тенденцию). Это должно автоматически сказать вам, что делать! Верните распределение капитала до 50% LC, 25% MC и 25% SC, и вы автоматически купите больше малых капиталовложений. Не нужно смотреть на рыночные тенденции!

Для примера, рассматриваемого здесь, 4% холдинга LC должны быть проданы, 5% холдинга MC проданы и добавлены в фолио SC. Фолио SC увеличилось бы на 16%. У вас хватит на это смелости? Или вы все еще думаете о добавлении новых инвестиций в свои фонды MC и SC?

Если вы управляете дополнительным риском, связанным с активами средней и малой капитализации, доходность автоматически снизится. Для этого вам потребуется целевое распределение активов и ребалансировка, о чем время от времени упоминается. Покупка на спаде рынка - пустая трата времени

Проблема в том, что многие инвесторы считают, что они управляют портфельным риском, изменяя суммы, которые они вкладывают, куда они вкладывают и когда. Это просто глупо. Нам нужно сказать себе, что мы разбогатеем. Сумма, которую мы инвестируем каждый месяц, скоро составит 1% от нашей инвестированной суммы. После этого он станет 0,1%.

Приняв такое отношение, мы понимаем, что нам нужно беспокоиться об уже вложенных деньгах, а не о деньгах, которые мы собираемся инвестировать (по крайней мере, не так много).

Поэтому, если вы хотите получить прибыль от средних и малых капиталовложений (фондов или акций), имейте распределение активов и время от времени контролируйте его. Остальные упадут на свои места.

Отличное время для владения паевыми фондами

11 ETF и паевые инвестиционные фонды Nasdaq-100 для покупки

Здравый смысл и инвестирование в паевые инвестиционные фонды

Шесть постоянных исполнителей паевых инвестиционных фондов с малой капитализацией

Почему SIP в взаимных фондах с малой капитализацией — пустая трата денег и времени