Индустрия взаимных фондов имеет простую мантру продаж. Скажите инвесторам, чтобы они не беспокоились о волатильности рынка, потому что в конце концов все будет хорошо! Даже NSE заявила, что волатильность рынка носит временный характер! Благодаря в значительной степени невежественным СМИ, инвесторы постоянно сидят на диете «не прекращайте свои SIP, если хотите увеличить богатство». К сожалению, инвестиционный риск на фондовом рынке никогда не уменьшится для значимых «долгосрочных» инвестиций.

Единственный способ «создать богатство» — систематически управлять рисками, а не просто инвестировать каждый месяц и считать, что этого достаточно. См. Развенчанный миф:SIP не снижают риск и не повышают доходность! Также: Простые шаги по снижению риска для вашего инвестиционного портфеля и Как систематически снижать риск, связанный с SIP

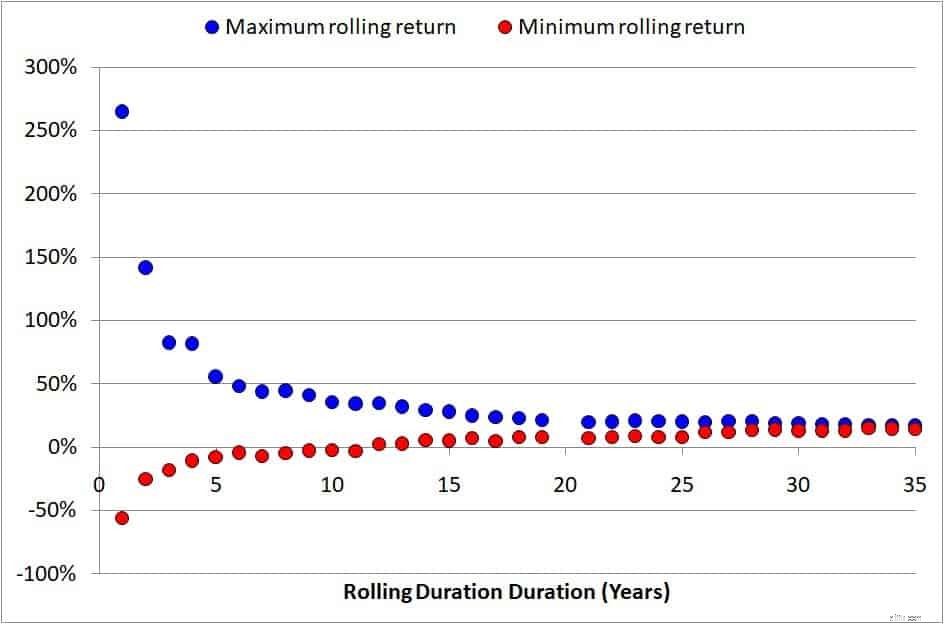

Даже если вы не занимаетесь продажами, вас легко обмануть такой диаграммой, опубликованной ранее:Sensex Charts Анализ доходности за 35 лет:доходность фондового рынка и распределение рисков

Чтобы получить это, мы смотрим на все возможные периоды доходности 5, 6, 7,… 33, 34, 35 лет для Sensex, вычисляем доходность, извлекаем и строим наименьшую (минимальную) и максимальную (максимальную) доходность. Это возвратный спред — простой способ понять риск фондового рынка. Это «отличный» график для использования дистрибьютором взаимных фондов. Эй, посмотрите на эти максимальные и минимальные линии возврата, которые сливаются «в долгосрочной перспективе». Вот почему вы должны поддерживать работу SIP.

Помните эту цитату?

Что ж, правда в том, что вам не нужно влезать во все эти неприятности. Просто уменьшите размер выборки, и часто вы получите тот результат, который хотите. В этом случае размер выборки представляет собой доступную историю фондового рынка. У нас есть данные только за 1979 год.

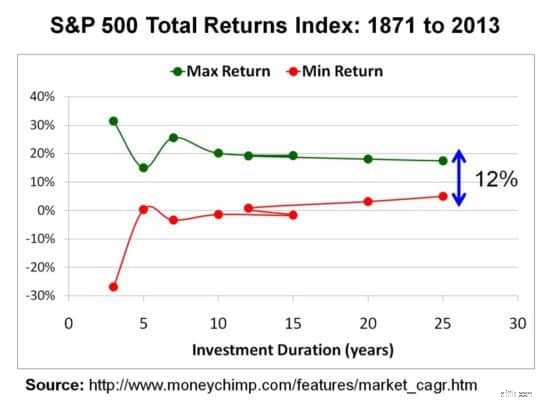

Чтобы заявить о чем-то столь драматичном, как «риск, связанный с инвестициями в акции, со временем снижается», нам нужны данные, уходящие намного дальше в прошлое (при условии, что мы хотим правды, а не слайда для продажи). Итак, давайте посмотрим на S&P 500.

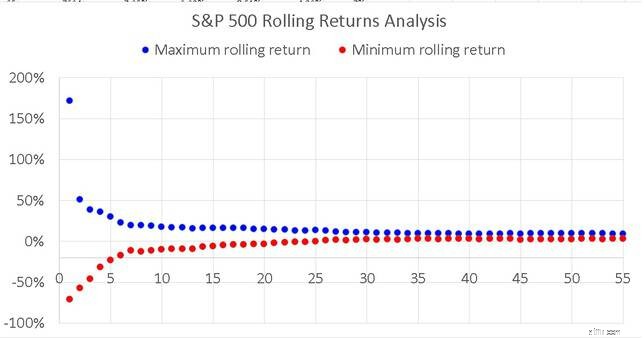

Я смог получить (за плату) данные о ценах S&P 500 на 30 декабря 1927 года. Таким образом, приведенное выше исследование можно повторять для каждого возможного периода от 1 до 55 лет, что позволяет мне улучшить предыдущее исследование:Будут ли долгосрочные инвестиции в акции всегда быть успешным?

Я не смог получить данные о ежедневной общей доходности за 1927 год, сравнение графиков выше и ниже показало бы, что это не имеет большого значения. На первый взгляд может показаться, что инвестиционный риск на фондовом рынке действительно снижается в долгосрочной перспективе.

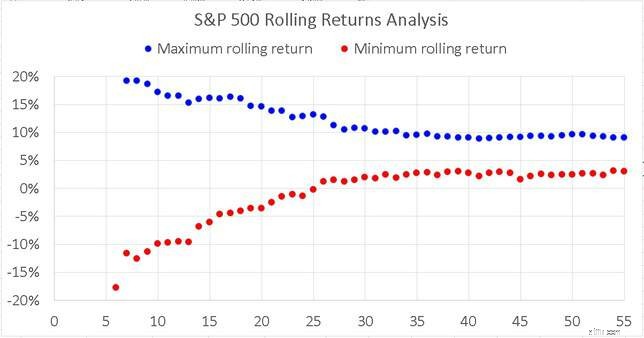

Подождите. На графике преобладают спреды доходности менее чем за 5 лет. Итак, давайте уберем их с дороги. А теперь посмотри внимательно.

Даже с дивидендами возможна отрицательная доходность до двух десятилетий инвестирования! Да-да, разрыв между максимальной и минимальной отдачей уменьшается. Однако:

Пунктов один и два выше должно быть достаточно, чтобы убедить инвестора в том, что «долгосрочное инвестирование» не менее рискованно — по крайней мере, как это рекламируется. Пункт 3 — доказательство для непредвзятого аналитика.

Пожалуйста, не спрашивайте:«Какова вероятность положительного или отрицательного дохода в долгосрочной перспективе?». Такие вещи нельзя вычислить. Ну, они могут быть, но это не имеет смысла.

Кроме того (1), не начинайте с того, что вышеперечисленное является единовременным возвратом, и SIP снизит риск. Нет, не будет. См.:Развенчание мифа:SIP не снижают риски и не увеличивают прибыль!

Кроме того (2), Индия ничем не отличается! Мы живем во взаимосвязанном мире. Рецессия в других странах перекинется на нас и повлияет на «долгосрочные ожидания доходности». Таким образом, картина, показанная выше для Sensex, скорее всего, изменится на картину для S&P 500. По крайней мере, хороший риск-менеджер ожидает этого.

Когда люди читают такие посты, они предполагают, что я пытаюсь отпугнуть людей от справедливости. Я ничего не получаю от этого. Я просто пытаюсь указать, что просто мечтать о том, что инвестирование каждый месяц приведет к богатству и доходности, превышающей инфляцию, необоснованно. Любой портфель, связанный с рынком, должен управляться систематически.