Это обзор эффективности HDFC Balanced Advantage Fund, ранее HDFC Prudence Fund. Есть ли смысл еще рассматривать этот фонд или продолжать инвестировать в него? Давайте выясним это, сравнив его с фондом Nifty 50 и HDFC Hybrid Equity (Balanced).

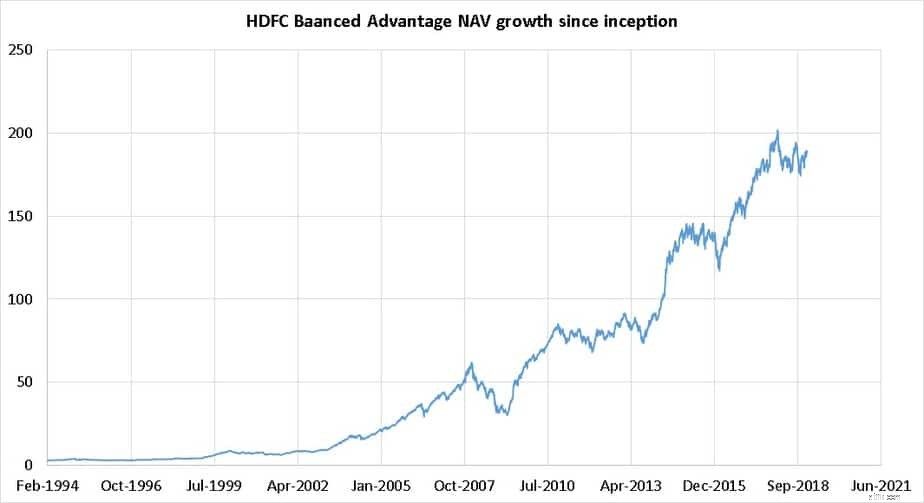

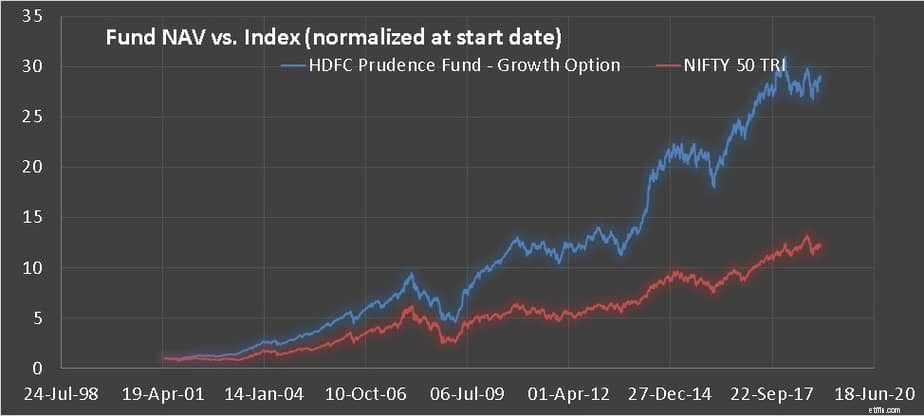

У этого фонда яркая история. Фонд был основан в феврале 1994 года как Centurion Prudence Fund компанией Twentieth Century Asset Management. Затем Zurich India Asset Management приобрела его в 1999 году, а HDFC Asset Management - в 2003 году, после чего Прашант Ян начал управлять им. Это NAV фонда с момента основания и сравнение с маем 2001 года с индексом совокупной доходности Nifty 50.

В апреле 2018 г. в соответствии с правилами категоризации SEBI компания HDFC объявила, что фонд роста HDFC будет называться фондом сбалансированного преимущества HDFC, а в этот новый фонд будет объединена осторожность HDFC (сбалансированное преимущество).

Мало того, что этот шаг сбил с толку, как упоминалось ранее, что теперь для HDFC Prudence и HDFC Balanced Investors новая инвестиционная стратегия HDFC Balanced Advantage настолько расплывчата, насколько это возможно!

HDFC предлагает расплывчатое определение «сбалансированного преимущества». На самом деле весь документ схемы этого фонда расплывчат.

Взаимный фонд HDFC предлагает на своем веб-сайте скорректированную чистую стоимость активов как для сбалансированного преимущества, так и для гибридного капитала. Это непрерывная история NAV по упомянутым выше слияниям фондов. Я использовал то же самое для этого анализа.

Раскрытие информации :Как упоминалось в моем личном финансовом аудите 2018 года, я являюсь инвестором как сбалансированного преимущества HDFC, так и гибридного капитала.

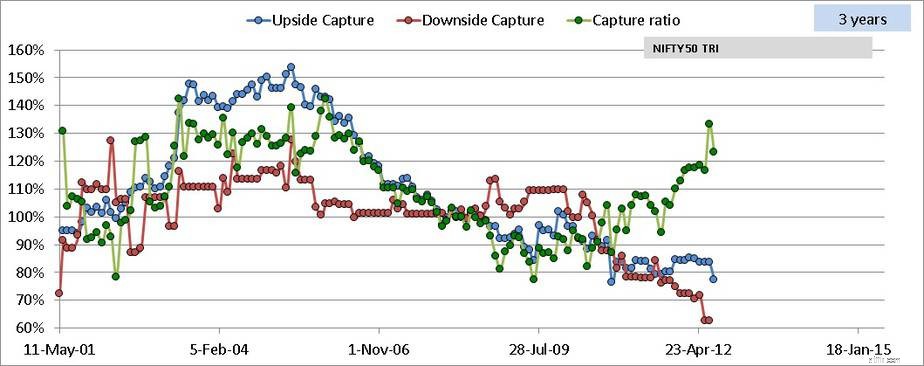

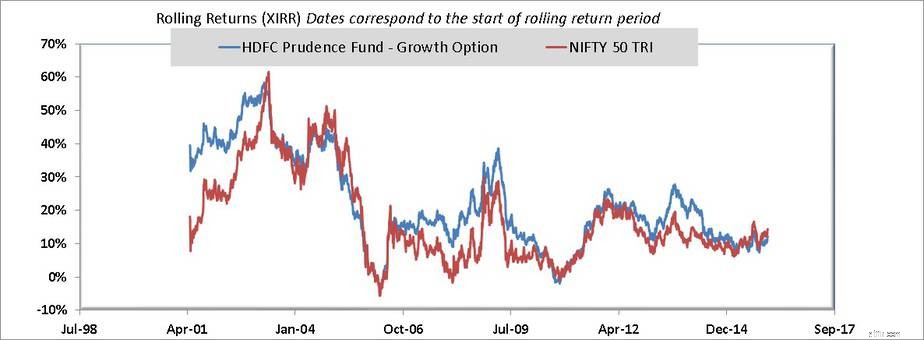

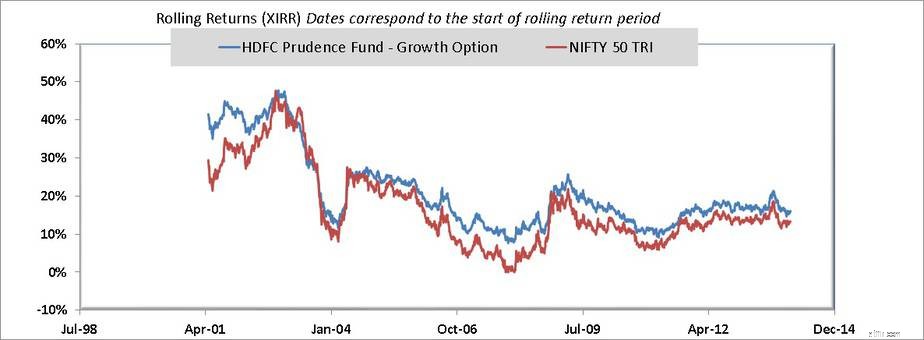

Давайте начнем с истории скользящей доходности за 3 года.

То, что вы видите выше, – это 3 963 точки данных возврата 3 Y в каждой строке с мая 2001 года. фонд, у которого никогда не было полного портфеля акций. Его недавние показатели по-прежнему неплохие.

То, что вы видите выше, – это 3 963 точки данных возврата 3 Y в каждой строке с мая 2001 года. фонд, у которого никогда не было полного портфеля акций. Его недавние показатели по-прежнему неплохие.

Затем, используя Калькулятор роста/убытка взаимных фондов акций (это инструмент, который заложил основу для ежемесячных скринингов), мы можем наблюдать за ростом и снижением во времени.

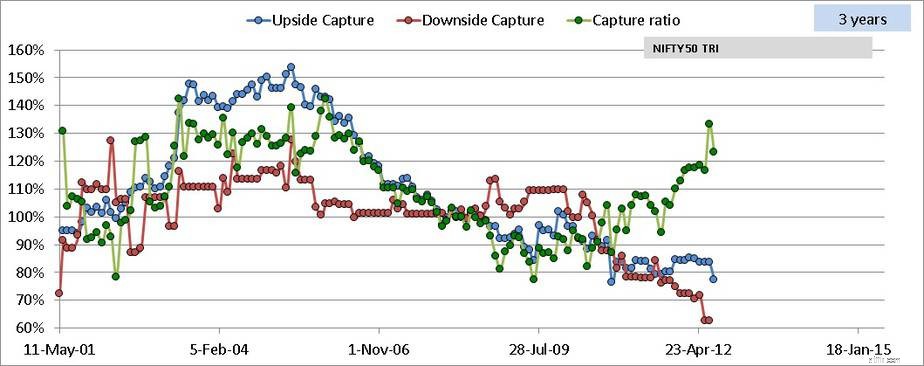

Нижний захват говорит вам, сколько Nifty 50 убытков было захвачено фондом. Если нижний захват =100 %, это такой же «убыток», как Nifty 50. Если он равен 110 %, то он зафиксировал на 10 % больше убытков! Если 90%, то потери на 10% меньше. Поэтому чем меньше количество недостатков, тем лучше .

Таким образом, если мы изменим аргумент из приведенного выше параграфа, чем выше прибыль, тем лучше так как это означает, что фонд получил больше, когда индекс вырос.

В начале 2000-х фонд приобрел репутацию более агрессивного, чем большинство сбалансированных фондов, с высоким потенциалом роста и снижения. Тем не менее, в последнее время он значительно смягчился с низким потенциалом захвата и низким потенциалом роста. Коэффициент охвата меняется вверх и вниз, и>1 считается «хорошим».

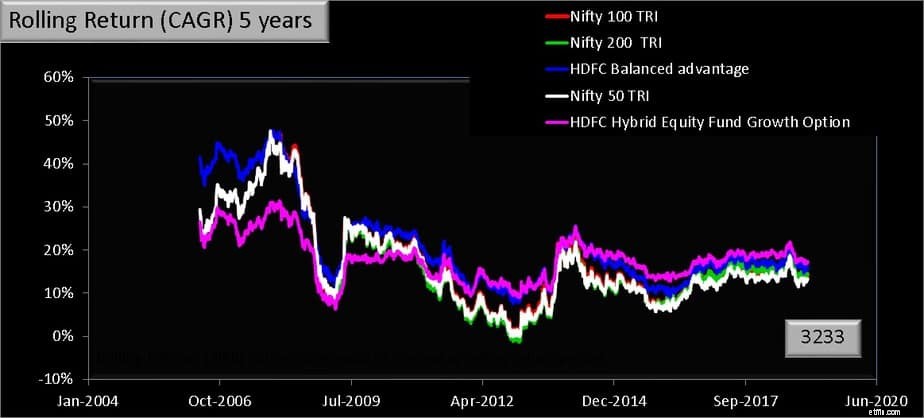

Опять же, это потрясающе (3233, данные за 5 лет)!

Опять же, это потрясающе (3233, данные за 5 лет)!

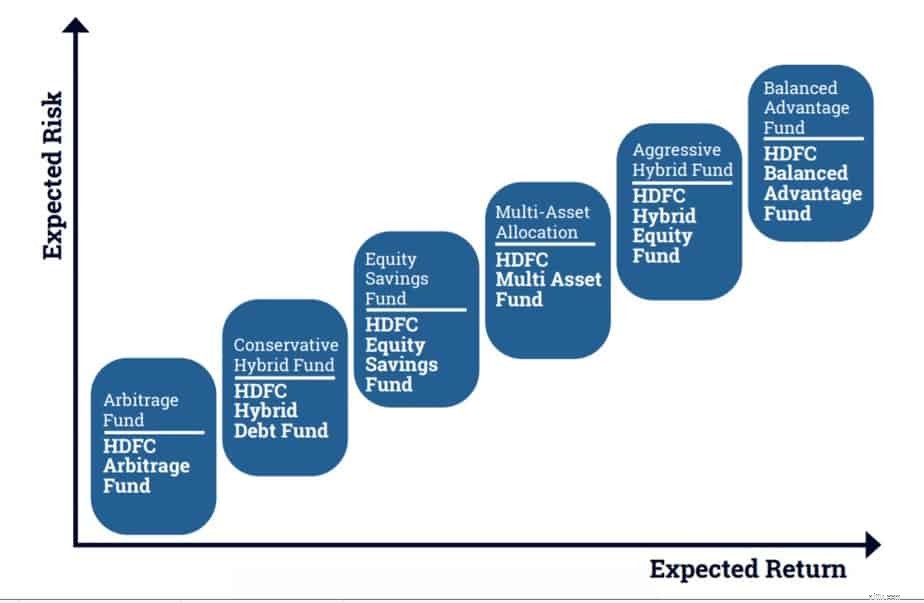

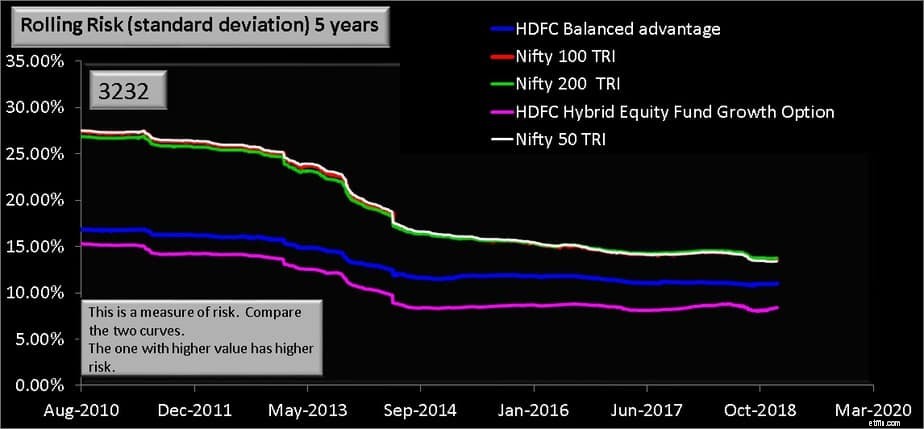

Ранее я рассматривал гибридный фонд акций HDFC (сбалансированный HDFC), и это довольно хороший фонд. Забавно, что HDFC MF пояснил, что его сбалансированный фонд преимуществ более волатильный, чем его агрессивный гибридный фонд!!

Инвесторы должны понимать это, прежде чем сравнивать или инвестировать.

Итак, теперь мы сравним:HDFC Balanced Advantage, гибрид HDFC, NIfty 50, Nifty 100, Nifty 200

Номер точки данных, как показано выше, составляет 3233 для фондов HDFC.

Это скользящая волатильность или стандартное отклонение для приведенного выше набора данных.

Не может быть никаких сомнений в том, что HDFC Balanced Advantage по-прежнему является привлекательным выбором, и существующие инвесторы, безусловно, должны продолжать удерживать его и инвестировать в него больше. То же самое можно сказать и о новых инвесторах, но у них есть менее изменчивый выбор в HDFC Hybrid Equity и ICICI Prudential Equity &Debt Fund (ICICI Balanced)

Единственное, что меня беспокоит, так это позиция продукта. HDFC Prudence следовало бы назвать агрессивным гибридным фондом, поскольку он является одним из них, а HDFC Balanced — сбалансированным преимуществом. Кроме того, раздражает отсутствие ясности в схеме распределения активов. Я бы предпочел сбалансированный фонд преимуществ с четкой тактической стратегией распределения активов и гораздо меньшим риском. ICICI Prudential Balanced Advantage Fund добился лучших результатов благодаря эффективности и низкой волатильности. Хотя он предлагает меньшее вознаграждение, чем оба фонда HDFC, он хорошо подойдет для достижения важных целей или для инвестирования после выхода на пенсию.

Меня спросили, почему я держу Balanced Advantage, когда он более изменчив, чем Hybrid Equity. Две причины:(1) они используются для разных целей и (2) разница волатильности не настолько высока, чтобы придавать этому большое значение