Фонд Parag Parikh Flexicap - сильно переоцененный фонд. Фактически, можно сэкономить на расходах и получить аналогичные или лучшие результаты, если использовать разные части для создания своего целого.

"Что ты имеешь в виду?" - недоверчиво спросила я.

-

Фонд Parag Parikh Flexicap является ярким примером управления фондами благодаря его открытому общению, дисциплинированному исполнению своей инвестиционной стратегии и достижению результатов.

Как вы уже знаете, это универсальный фонд с возможностью инвестировать в Индию, а также в международные акции. Тем не менее, по причине получения налоговых льгот на фонд акционерного капитала, он ограничивает свои международные позиции не более чем 35% от AUM. ( В большинстве лет этот показатель составлял около 30% ).

Вы можете увидеть подробное примечание и цифры здесь.

Критика заключается в том, что фонд разумно использовал иностранные позиции в своем портфеле, чтобы считаться фондом акций Индии, и использовал его, чтобы выделиться на основе результатов. Фонд обычно сравнивают с аналогами, работающими только в Индии, и поэтому они чувствуют себя отстающими.

Даже эталоном фонда является Nifty 500, что явно не соответствует стилю фонда. Это должна быть комбинация Nifty 500 (65%) и S&P 500 - US (35%).

Фактически, вы можете точно воспроизвести эффективность фонда, используя указанную выше комбинацию. То есть купите индексный фонд Nifty 500 в Индии и индексный фонд S&P 500 в США в указанных пропорциях.

Поступая так, вы уменьшаете риск управляющего фондом. Вы также сокращаете свои расходы.

-

Честно говоря, это заставило меня задуматься.

Я пошел исследовать это дальше. Во-первых, у меня есть список фондов, доступных в Индии для инвестирования, которые я могу использовать для воссоздания той же самой диверсифицированной структуры.

Итак, в приведенном выше списке 3 фонда, которые инвестируют на международном уровне, в основном в США.

Первые два находятся в активном управлении, а Motilal Oswal - индексный фонд, запущенный в апреле 2020 года.

Фонд из Индии - наиболее популярные исполнители. В настоящее время нет предлагаемых схем инвестирования в индекс Nifty или BSE 500. Таким образом, активные схемы или комбинация соответствующих индексных фондов могут быть вариантом. Большинство из них новые.

-

Ну ну! Посмотрите на среднее - среднее значение скользящей доходности за 1 год.

Только если бы я предусмотрительно выбрал комбинацию из фонда Franklin US Feeder и фонда Mirae Emerging Bluechip / Axis Focused 25, я мог бы добиться большего.

Да, расходы, возможно, не были существенно ниже, а волатильность чуть выше, но кого это волнует! У меня есть диверсификация и больше денег.

Разве это не конечная цель?

Фактически, если бы я был немного умнее, я бы купил индексный фонд Vanguard S&P 500 в США вместе с индийским фондом и получил бы гораздо более низкий профиль расходов для международной части.

-

Ждать! Позвольте мне проверить это предположение на реальных числах. С помощью инструмента тестирования на истории Unovest я разыграл 1 комбинацию, чтобы выяснить разницу.

Мои предположения:

Я использую реальные средства, имеющиеся на рынке, для инвестирования с реальными чистыми активами, за вычетом всех расходов.

Вот результаты.

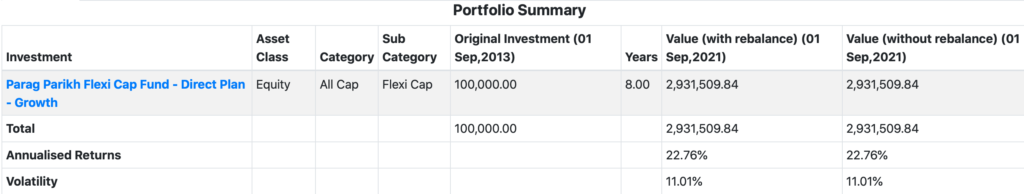

Если предположить, что я инвестировал только в Parag Parikh FlexiCap Fund, вот результат.

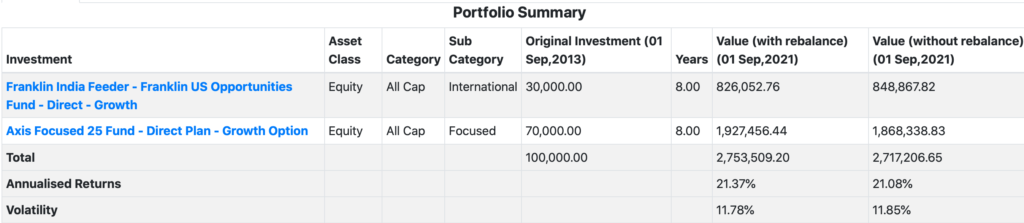

Теперь альтернатива. Используйте 2 других фонда и создайте аналогичный пакет. Имейте в виду, что я также меняю баланс каждый год, чтобы пропорция оставалась прежней.

Что ж, теперь все не так радужно, правда?

Не забывайте, что мы работаем с прошлыми данными за определенный период, за который также опережали американские акции.

Я думаю, мы все можем согласиться с тем, что нет идеальных ответов, когда дело доходит до построения портфолио. Я бы предпочел простой и удобный подход.

Даже с точки зрения структуры портфеля, фонд Parag Parikh Flexicap обычно держит от 25 до 30 акций, включая международные. В то время как фонд Axis Focused 25 также ограничивается 30 акциями (согласно мандату SEBI), фонд Franklin US Feeder имеет около 90 акций, а иногда и 100 акций.

С точки зрения соотношения расходов, Parag Parikh Fund последовательно сокращал свои расходы с течением времени по мере роста размера его собственного капитала. В 2015 году коэффициент расходов по прямому плану был близок к 2%. По состоянию на август 2021 года этот же показатель составляет 0,87%.

Даже с точки зрения налогообложения единый фонд обеспечивает диверсификацию за счет налогообложения акций.

Он не выглядит таким завышенным, как кажется.

Не говоря уже о том, что для тех, кто предпочитает более пассивный, основанный на индексах подход без управления фондами, альтернативой являются индексные фонды.

Как вы думаете? Как бы вы к этому подойти?

Стоит ли вам владеть кусочком Индии? - Паевой фонд Tata NFO

Parag Parikh Long Term Equity Fund - знай свой фонд

Quantum India ESG Fund NFO - дополнительный уровень качества?

Фонд долгосрочного капитала Parag Parikh - изменение фундаментальных атрибутов

Parag Parikh Flexi Cap Fund - новое название и другие изменения