Когда мы говорим о хеджировании, на самом деле мы имеем в виду парную сделку, когда мы открываем длинную позицию по одному активу и короткую по другому. Мы хеджируем, чтобы воспользоваться несколькими ключевыми аспектами фьючерсов на казначейские обязательства. Наиболее важным является преимущество, которое мы получаем, устраняя направленный аспект цены (минимизирует риск) и вместо этого фокусируясь на направлении доходности. Это важно, потому что колебания цен очень трудно контролировать, но направление доходности простое из-за медленной денежно-кредитной политики Федеральной резервной системы.

Проблема, с которой мы сталкиваемся как трейдеры, заключается в том, как изолировать доходность от цены отдельных казначейских фьючерсных контрактов. Мы делаем это путем перевода долларовой стоимости казначейского инструмента в доходность. Это называется DV01, или долларовая стоимость одного базисного пункта (доходности). Итак, рассчитав DV01 каждой стороны хеджа, мы можем затем разделить одно на другое, чтобы получить коэффициент, и этот коэффициент будет представлять относительный размер каждой стороны сделки, и мы можем округлить это число, чтобы получить соотношение контрактов по обе стороны сделки.

Для этого процесса требуется формула, которая хорошо представлена в виде формулы Excel, что упрощает расчет DV01 и, следовательно, искомого соотношения. Это соотношение меняется со временем в зависимости от цены и доходности казначейских инструментов. Поэтому периодически мы должны проверять это соотношение, чтобы обновлять размеры позиций, которые мы используем в сделках, чтобы убедиться, что мы торгуем изменениями в доходности, а не в цене.

Вот диаграмма, которая показывает нелинейную обратную зависимость между ценой облигации и доходностью. Когда цена облигации падает, доходность растет ускоренным образом, когда цена облигации растет, доходность снижается замедленно. Эта форма создает ситуацию, называемую выпуклостью, которая относится к форме кривой. Касательная линия представляет собой приблизительную цену в момент погашения, называемую дюрацией.

Есть два хорошо известных способа расчета DV01 казначейского инструмента (векселя, банкноты или облигации). Первый заключается в измерении чувствительности цены к небольшому постепенному изменению доходности ценной бумаги. Второй способ — использование модифицированной дюрации казначейской ценной бумаги. Метод продолжительности может быть сложным, поэтому мы сосредоточимся на методе чувствительности к доходности, который относительно прост.

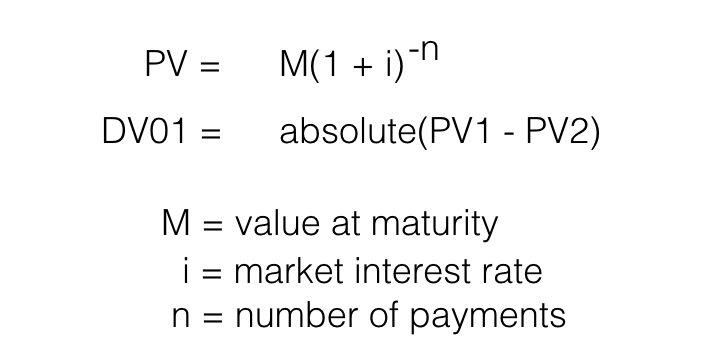

Метод чувствительности к доходности достигается путем нахождения разницы между двумя абсолютными ценами одного и того же казначейского инструмента при изменении доходности на один базисный пункт (б.п.). Вот формула:

Используя функцию Excel PV, мы можем создать относительно простой инструмент для расчета DV01 для обеих сторон парной сделки. Все, что вам нужно сделать, это ввести текущую доходность соответствующих казначейских инструментов. Ниже приведен лист, в котором рассчитывается коэффициент хеджирования для сделки Notes over Bonds (NoB). Если вы заинтересованы в получении этого листа Excel, свяжитесь со мной, и я поделюсь им с вами.

Коэффициент хеджирования округляется, поэтому правильное хеджирование 10-летней облигации по сравнению с 30-летней облигацией составляет 2 к 1. Таким образом, использование этого коэффициента в вашем торговом анализе устраняет риск торговли нелинейными ценовыми движениями и вместо этого торгует только различия в урожайности. Если вы хотите узнать больше о торговле кривой доходности, я предлагаю курс и программу наставничества на вкладке «Обучение»