COVID-19 по-прежнему доминирует в новостях и привлекает внимание руководителей:преодоление последствий пандемии требует сильного руководства и решительных действий.

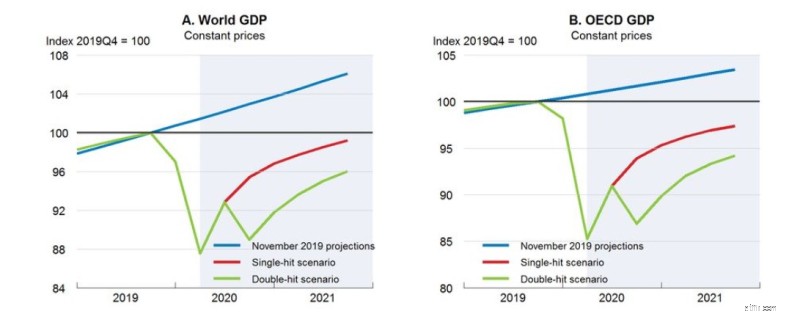

И влияние значительное. Прогнозы роста в Промежуточном экономическом прогнозе ОЭСР были существенно снижены в период с ноября по март, а перспективы на оставшуюся часть 2020 года слабые 1 . . Полный масштаб корректировок на финансовых рынках еще предстоит увидеть.

График 1:MSCI World (индексированный) с 6 июня 2016 г. по 5 июня 2020 г.

Банки сталкиваются с растущим уровнем дефолтов по кредитам, более низкими уровнями комиссионных операций в среднесрочной перспективе (после того, как волатильность уляжется) и падением объемов клиентских активов; и балансы некоторых банков могут подвергнуться сильному стрессу. Однако текущая ситуация лишь усугубляет растущую проблему, с которой швейцарские банки сталкиваются уже несколько лет.

График 2. Прогноз ВВП (мировой и ОЭСР) на 10 июня 2020 г.

Источник:Экономический прогноз ОЭСР 2020, том 1

Швейцарская банковская отрасль претерпевает изменения по мере того, как растет давление на производительность, а также возникают проблемы со стороны небанковских организаций и экосистем, которые обходят устаревшие банковские системы с помощью новых технологий.

Способность банков повысить эффективность своих бизнес-моделей ограничена ограниченными возможностями, поэтому им необходимо предпринимать перспективные инициативы по принципу «сохранить для преобразования».

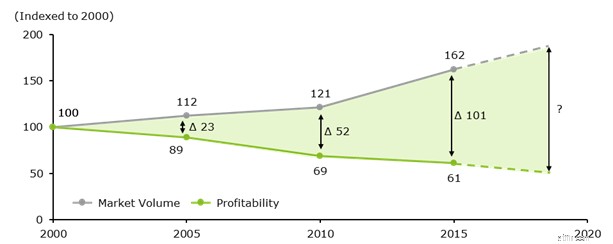

Низкие или даже отрицательные процентные ставки продолжают оказывать сильное давление на маржу, а барьеры для роста для швейцарских банков даже выше, чем для других банков по всему миру. Прибыльность швейцарских банков с 2013 года упала почти на 17 %, в основном из-за изменения нормативно-правовой базы.

График 3. Прибыльность банков и объемы рынка (индексированные)

Кроме того, усиливается конкуренция со стороны необанков и финтех-компаний, которые продолжают работать на периферии традиционного банковского дела и представляют постоянную угрозу разрушения. Ценность клиента смещается в сторону нематериальных характеристик (например, прозрачности, честности и бренда) и цифровых технологий, которые предоставляют автоматизированные интеллектуальные консультации. Традиционные факторы стоимости в банковской сфере (например, проверенные модели комиссий и устоявшаяся маржинальная логика) теряют свою привлекательность, увеличивая давление на соотношение затрат и доходов и еще больше снижая прибыльность.

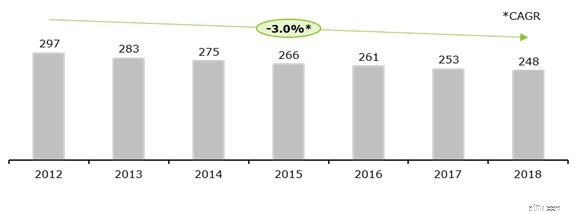

Количество швейцарских банков сократилось с 297 в 2012 году до 248 в 2018 году, в основном из-за того, что иностранные банки и филиалы иностранных банков закрыли свой швейцарский бизнес в стремлении к большей концентрации, но некоторые швейцарские банки также ушли с рынка. Остальным традиционным банкам, в том числе частным банкам, сложно приспособить свой бизнес и операционные модели к условиям, установленным новыми конкурентами 2 . .

График 4. Количество банков в Швейцарии

Летом 2019 года компания Deloitte в рамках глобального исследования расходов собрала банковскую информацию от более чем 250 руководителей финансовых служб со всего мира 3 . . В банковском секторе 72 % опрошенных компаний планируют принять меры по сокращению расходов в течение следующих 24 месяцев, что немного выше, чем в среднем по отрасли в мире.

Банки в США чаще всего принимали меры по сокращению расходов (84%), за ними следуют банки Европы (77%) и Азиатско-Тихоокеанского региона (65%). 71% респондентов сообщили о целях снижения затрат на 10% и более. Однако общий процент отказов программ сокращения затрат в банковской сфере составляет 80 %, что соответствует среднему мировому показателю по всем отраслям (81 %), но самый высокий показатель отказов (87 %) у европейских банков.

Наиболее важными факторами снижения затрат для европейских банков являются инвестиции в области роста (77%), усиление конкуренции среди аналогичных групп (74%) и международная экспансия (68%). Банки рассчитывают продолжить реализацию стратегических и тактических мер по сокращению затрат почти в равной степени. В Европе самым популярным действием по сокращению затрат является оптимизация организационных структур (64%) 4 .

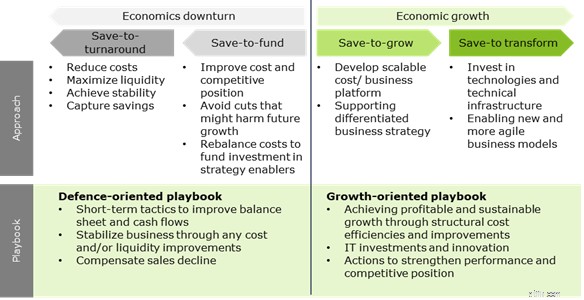

В недавнем прошлом большинство банков твердо придерживались принципа «сбережения для роста», когда экономия затрат использовалась для финансирования инициатив роста, а стратегические инвестиции поддерживали дифференцированную бизнес-стратегию. Мы ожидаем, что в отличие от финансового кризиса 2008–2009 года COVID-19 подтолкнет к экономическому спаду нефинансовые отрасли, а не банки.

Однако банки с сильным кредитным портфелем и базой активов в настоящее время переходят к режиму сохранения для преобразования. Это расширяет концепцию «экономить, чтобы расти», включая сильное внимание к цифровым возможностям и технологиям, чтобы трансформировать их бизнес и помочь ему извлечь выгоду из множества новых возможностей, которые COVID-19 еще больше расширит 5 .

Программа «Сохранить для преобразования» включает в себя инвестиции в цифровые технологии и инновации для улучшения всех аспектов бизнеса. Помимо сокращения затрат и роста доходов, улучшения могут сделать бизнес более устойчивым и устойчивым к цифровым потрясениям и экономическим спадам, а также обеспечить более прочную основу для управления затратами, ориентированного на оборону.

График 5. Ключевые данные исследования расходов Deloitte

В условиях продолжающегося давления со стороны экономической ситуации и регулирования банковские бизнес-модели и структуры затрат требуют фундаментального пересмотра, если банки хотят оставаться актуальными на финансовых рынках. Им необходимо подготовиться к более высокому уровню банковской эффективности.

COVID-19 в настоящее время бросает вызов обществу и экономике во всем мире, и поэтому необходимо ускорить эту банковскую трансформацию. Поэтому наш следующий блог о трансформации затрат в банковской сфере будет:

-------------------------------------------------- -------------------------------------------------- ----------------------

1 База данных экономических прогнозов

2 августа 2019 г. 2019 г. Monitor Schweiz (Credit Suisse). Июнь 2019 г., SNB, KOF, Deloitte

3 Глобальное исследование расходов «Делойта»

4 Делойт. 2019 г. Опрос финансовых директоров Deloitte — 2 е полугодие 2019

5 Блог Deloitte Banking:COVID-19 способствует цифровизации розничных банковских услуг (https://www2.deloitte.com/ch/en/pages/financial-services/articles/corona-krise-digitalisierungsschub-im-retailbanking.html)

Сейчас больше, чем когда-либо, пора диверсифицировать

Является ли фондовый рынок более волатильным сейчас, чем когда-либо прежде?

Действительно ли миллениалы тратят на кофе больше, чем откладывают на пенсию?

Почему финансовая грамотность сейчас важна как никогда

Скрытые рабочие являются скрытым источником талантов для банков?