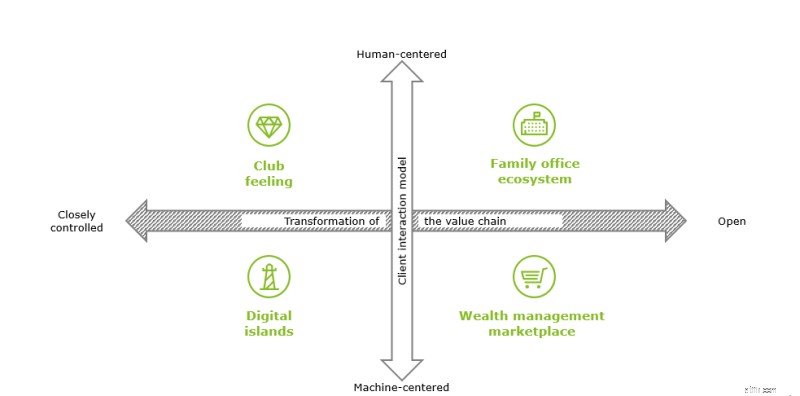

Как мы видели в нашем последнем блоге, будущее банковского дела и управления активами сложно и полно неопределенностей. Так как же банки могут лучше всего предвидеть изменения и уверенно ориентироваться в неизвестном? Пытаясь внести больше ясности, мы недавно провели семинары по «сценарному мышлению» для генеральных директоров, руководителей по развитию бизнеса и главных стратегов швейцарских частных банков, в ходе которых мы рассмотрели, какой может быть отрасль в 2030 году. Ниже мы опишем четыре сценария:руководители, несущие коллективную ответственность за активы под управлением на сумму более 2 трлн швейцарских франков, придумали.

В этом сценарии открытая архитектура упрощает сотрудничество между различными поставщиками по всей цепочке создания стоимости, позволяя управляющим активами предоставлять своим клиентам лучших экспертов по продуктам, специалистов по финансовому планированию и налоговых экспертов из своей внутренней и внешней сети. В свою очередь, основные банковские услуги, включая депозитарное хранение, становятся дешевым товаром, который будет предоставляться наиболее рентабельным поставщиком. Как следствие, управляющие капиталом выходят из звеньев цепочки создания стоимости и сосредотачиваются на высококачественных индивидуальных консультациях, используя сильные сети внутренних и внешних экспертов. Это смещение фокуса и конкуренция за дифференциацию приводят к предложениям, подобным семейным офисам, даже для клиентов более низкого уровня. Хотя клиенты готовы платить за ценные, ориентированные на человека и целостные советы, лояльность клиентов подрывается, если не обеспечивается качество обслуживания.

Цифровые интерфейсы и открытые платформы позволяют клиентам выбирать услуги по управлению капиталом от различных поставщиков по всей цепочке создания стоимости в соответствии со своими конкретными потребностями и предпочтениями с очень низкими затратами на переключение. Превосходный опыт работы с клиентами, а также цены и производительность цифровых услуг являются ключевыми отличительными факторами в этом сценарии, и многие цифровые игроки, такие как BigTechs, успешно завоевывают долю рынка. Успешные управляющие активами заново изобретают себя как модульные интеграторы услуг, чтобы упростить своих клиентов, объединяя услуги, предлагаемые другими участниками экосистемы.

Движимые изменением предпочтений клиентов, виртуальные интерфейсы являются основным каналом взаимодействия с клиентами и доставки стандартизированных, но сложных продуктов и услуг. Банки и управляющие активами могут реагировать на новую конкуренцию со стороны крупных технологических компаний из-за отсутствия доверия их клиентов к технологическим игрокам, особенно в отношении обмена данными. Отрасль постепенно консолидируется вокруг крупнейших и самых сильных в финансовом отношении действующих лиц, которые на раннем этапе вложили значительные средства в технологии. Превосходный цифровой клиентский опыт, масштаб и экономическая эффективность являются основными факторами успеха. Это приводит к небольшому количеству закрытых экосистем, в которых доминируют (частные) банковские гиганты, с рядом нишевых игроков, обслуживающих одного или нескольких из них в качестве специализированных поставщиков. Обычно клиенты придерживаются одной экосистемы из-за высоких затрат на переход.

Действующие игроки осуществляют жесткий контроль над всей цепочкой создания стоимости, а взаимодействие с клиентами ориентировано на человека. Клиенты ищут высококачественные предложения и превосходные услуги, за которые они готовы платить больше. Некоторые действующие лица зарекомендовали себя как ведущие игроки, которые используют свой сильный бренд и дифференцированные услуги, чтобы оставаться впереди конкурентов. Подобно клубу только для членов, эти игроки удерживают клиентов, предлагая уникальный опыт и ощущение эксклюзивности. Лучшие игроки получают прибыль, которая выше, чем сегодня, но отрасль также сталкивается с ограниченными возможностями для снижения затрат по сравнению с другими сценариями из-за ограниченной совместимости по всей цепочке создания стоимости и модели обслуживания, ориентированной на человека. Этот сценарий уязвим для изменения предпочтений клиентов и появления подрывных конкурентов.

На вопрос о своем видении будущего участники семинара проголосовали за сценарий «экосистемы семейного офиса». Однако, когда мы задали те же вопросы участникам конференции, посвященной не только частным банкам, наибольшее количество голосов получила «биржа управления активами». Мы не можем предсказать будущее, но мы можем заставить себя реагировать на изменения, происходящие вокруг нас, влияющие на клиентов по управлению активами и цепочку создания стоимости. Сценарное мышление — это инструмент, который помогает нам в этом. Еще один полезный подход — выйти за пределы нашей собственной клиентской базы и за пределы отрасли. Организации-победители добиваются успеха, создавая общие рассказы о своем видении будущего, чтобы стимулировать внутренние изменения, и в то же время постоянно отслеживая изменения в своей бизнес-среде, чтобы оставаться гибкими в случае, если материализуется другое будущее.