В настоящее время банки предлагают все больше цифровых функций 1 . нацелены на обеспечение превосходного качества обслуживания клиентов, изучение так называемых «новых» технологий для обслуживания клиентов и предоставление более интегрированных и удобных услуг.

Однако истинным критерием дифференциации в формирующейся банковской экосистеме будет не количество цифровых услуг или банковских приложений, а добавленная стоимость или улучшенный опыт для клиентов. Это приводит к вопросам о том, как банковские услуги должны быть оцифрованы, из чего они должны состоять в краткосрочной и долгосрочной перспективе и, что более важно, на каких возможностях и технологиях банки должны сосредоточиться, чтобы сохранить свои ведущие роли в формирующихся банковских экосистемах в будущем. .

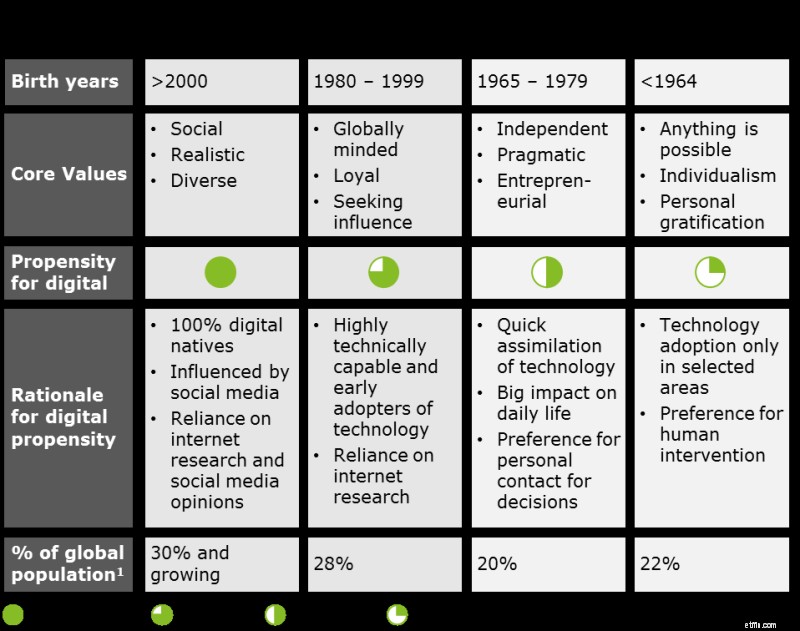

С появлением нового поколения «цифровых» клиентов основные банковские ценности и банковские предпочтения полностью изменятся. Согласно исследованию Deloitte, уже сегодня 29% миллениалов доверяют глобальным технологическим компаниям предоставление финансовых услуг. Самое главное, что при выборе финтеха в качестве поставщика услуг миллениалы больше ценят более высокую отдачу от сбережений, лучшее ценообразование, расширенную функциональность и более легкий доступ к банковским услугам, что будет напрямую определять критерии выбора клиентами банковских услуг этих новых клиентов и поэтому должны более четко отражаться в будущих бизнес-моделях банковской деятельности.

Рисунок 1. Когорты поколений и склонность к цифровым технологиям (Источник:исследование Deloitte)

Демографические сдвиги приводят к увеличению спроса на интеллектуальные и высокоактивные банковские услуги, более прозрачные и беспрепятственные консультации и автоматизированную обработку услуг. Есть несколько областей, в которых существующим банкам, возможно, придется измениться:

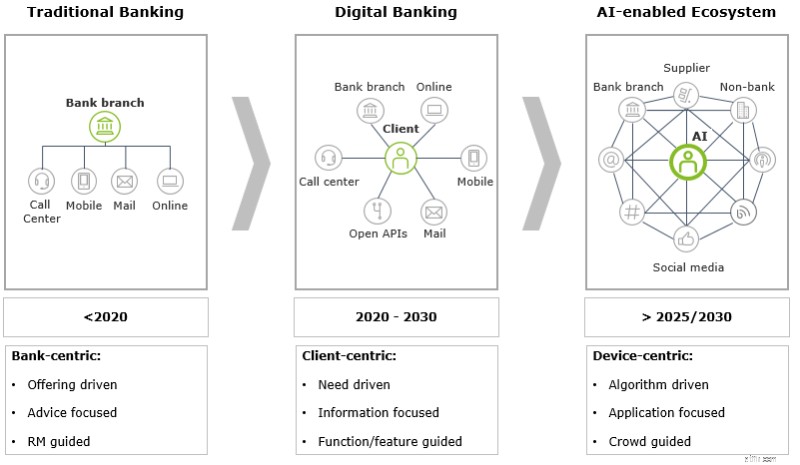

Банки должны понимать вероятное влияние демографических изменений на их бизнес. По оценкам Deloitte, к 2020 году 50% рабочей силы будут составлять миллениалы, а к 2040 году более 80% мирового богатства будет принадлежать миллениалам и поколению Z. Кроме того, банковская экосистема, состоящая из межотраслевых поставщиков, развивается, что означает, что существующие банки в долгосрочной перспективе потребуется перейти от моделей, ориентированных на каналы или банки, к клиентам с поддержкой ИИ. Характеристики этих моделей будут включать прозрачную межканальную интеграцию, масштабируемые цифровые услуги и поддержку, а также бионическое взаимодействие, все это возможно и управляется с помощью интеллектуальных устройств на основе когнитивных технологий.

Поставщики финансовых услуг, которые хотят «правильно вести долгую игру», сосредоточатся на предложении для клиентов, которое эффективно конкурирует и превосходит новых участников. Они будут предлагать услуги мирового класса, функциональные возможности и качество обслуживания клиентов, предоставляемые в различных точках взаимодействия и с конкурентоспособным временем отклика.

Рисунок 2. Акселераторы для основных розничных банковских услуг (Источник:Deloitte)

Развитие взаимодействия с клиентами и новые стандарты обслуживания повлияют и на модели доходов банков. В дальнейшем это будет различаться на (1) бесплатные или недорогие товарные предложения, конкурирующие с технологическими фирмами и новыми участниками рынка нефинансовых услуг, и (2) отличные консультационные и другие финансовые услуги, обеспечивающие значительную ценность по более высокой цене.

С появлением общих платформ и платформенной экономики, а также более легко обмениваемых предложений финансовых услуг от различных поставщиков, клиенты будут менее склонны привязываться исключительно к одному поставщику банковских услуг и принимать «традиционную» единовременную или комплексная структура комиссий за пакет товаров или основных транзакционных услуг. Все чаще клиенты будут искать услуги по запросу с оплатой по мере использования, гибкие подписки на услуги через различных поставщиков и модели только для выполнения. Кроме того, некоторые услуги могут предоставляться в обмен на неденежную компенсацию в виде клиентских данных и информации.

Появляющиеся новые предложения и атомизация услуг с банками, работающими вместе с рядом специализированных поставщиков, ориентированных на более увлекательное путешествие клиентов, будут поддерживать эти модели ценообразования. Те поставщики финансовых услуг, которые понимают эту динамику и наилучшим образом используют свои огромные объемы неструктурированных (клиентских) данных, применяя когнитивные технологии и машинное обучение, будут создавать персонализированные и уникальные услуги, ориентированные на конкретные потребности клиентов. Они будут продаваться по премиальным ценам для клиентов, которые ценят расширенный опыт. Следовательно, прикладные технологии и анализ данных будут оказывать преобладающее влияние на прибыль и прибыль выбранной бизнес-модели.

Рисунок 3. Этапы эволюции банковских бизнес-моделей в зависимости от технологической зрелости (Источник:Deloitte)

Чтобы обеспечить ведущую роль в банковских экосистемах, банкам потребуется уделять приоритетное внимание развитию соответствующих долгосрочных возможностей, а не погоне за краткосрочными экономическими выгодами. Преобразование бизнес-модели требует всесторонней оценки трех отдельных областей:

Банки должны адаптировать свои бизнес-модели к экосистеме финансовых услуг, включающей межотраслевых поставщиков услуг, характеризующихся клиентскими интерфейсами через цифровые порталы и устройства, где спрос и предпочтения клиентов управляются алгоритмами и проверяются толпой или экспертными рекомендациями в социальных сетях. . Конструктивный и подробный ответ на приведенные выше вопросы означает «долгую игру» в правильном банковском деле, а не максимизацию краткосрочных экономических выгод или случайные эксперименты со следующей волной технологий.

_____________________________________________________________________________

1 «Цифровое сравнительное исследование зрелости» компании Deloitte, 2018 г.

Подходящее время для инвестиций или уже настало?

Как платформы для торговли цифровыми фьючерсами изменили игру

Взаимные и претенденты с отличными цифровыми предложениями или обслуживанием клиентов обеспечивают лучший …

Заменять или не заменять основные банковские системы — не вопрос

Цифровые банковские инновации в эпоху перемен