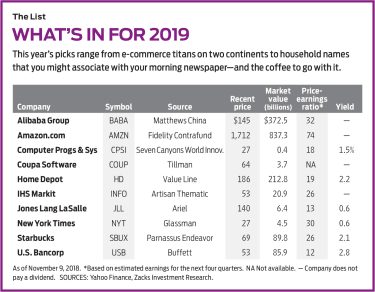

Третий год подряд мой выбор 10 акций за год превосходит 500-й индекс Standard &Poor’s. С тех пор, как мы опубликовали список за 2018 год, выборки вернулись в среднем на 15,5%, или на 5,3 процентных пункта больше, чем у S&P 500. Не слишком радуйтесь моим способностям прогнозирования. Никто не может постоянно выигрывать у рынка.

Однако позвольте мне похвастаться одним выбором. Каждый год на протяжении более двух десятилетий я составлял список, выбирая среди выбранных экспертов, а в последнее время я добавил свой собственный запас. В этом году этот личный выбор акций впервые занял первое место среди 10. Ими стал Lululemon (символ LULU), производитель и продавец спортивной одежды, рост на 123,6%. По традиции на этот раз это дает мне право выбора. (Цены и возврат действительны с 31 октября 2017 г. по 9 ноября 2018 г.)

Что касается списка за 2019 год, то я делаю противоположный выбор: New York Times (Нью-Йорк Таймс). Я знаю, что, по словам президента Трампа, Times «терпит неудачу», и индустрия считается мертвой. Но Times выясняет, как заработать деньги, в основном за счет повышения цен на подписку в цифровом и бумажном формате и за счет создания рекламных возможностей с помощью таких продуктов, как великолепный ежедневный подкаст. Обзор инвестиций в линию ценности отмечает, что прибыль упала в годовом исчислении на 20% в течение последних пяти лет, но, по оценкам, будет расти в среднем на 42% ежегодно в течение следующих трех-пяти лет. У компании почти нет долгов. Рыночная стоимость (цена акции, умноженная на количество акций в обращении) составляет всего 4,5 миллиарда долларов - это, вероятно, лучший газетный бренд в мире. Единственный недостаток состоит в том, что после избрания Дональда Трампа акции выросли вдвое, но акции по-прежнему торгуются примерно вдвое дешевле, чем в 2002 году.

Терри Тиллман, аналитик программного обеспечения SunTrust Robinson Humphrey, продолжил свою невероятную серию в 2018 году, обойдя S&P седьмой год подряд. Его выбор, HubSpot (HUBS), маркетинговая платформа для преобразования посетителей веб-сайтов в клиентов, принесет 56,4%. В этом году среди его рекомендаций «покупать» стоит Coupa Software . (COUP), который связывает предприятия с поставщиками и управляет закупками, выставлением счетов и составлением бюджета. Coupa - это рискованно, так как прибыль только на грани появления. Компания заявляет, что выручка за 12 месяцев, закончившихся 31 января 2019 года, вырастет примерно на треть по сравнению с 2018 годом.

Лондонская компания IHS Markit (INFO), предоставляющая данные и аналитику финансовым, транспортным и энергетическим компаниям, является одной из самых уважаемых компаний в быстрорастущем секторе 21 века. Это лучший холдинг Artisan Thematic (ARTTX), взаимного фонда, который стоит посмотреть. Ему едва исполнился год, а доходность фонда за последние 12 месяцев составляет 23,8% благодаря выбору акций Кристофера Смита, который работал в некоторых из лучших хедж-фондов в мире. Фонд недешевый, с коэффициентом расходов 1,57%. Но вы можете сканировать самые крупные активы фонда на его веб-сайте или на сайтах трекеров, таких как Morningstar.

Компания Wasatch World Innovators, одна из лучших в моих списках в 2017 и 2018 годах, получила нового консультанта по инвестициям в сентябре и сменила название на Seven Canyons. Но он не изменил своего ведущего менеджера портфеля (Джош Стюарт) или своего символа (WAGTX). Стюарт, который ищет акции технологических компаний со средней и малой капитализацией, за последние 10 лет получил среднегодовую доходность 15,9%. Хотя в портфеле его фонда преобладают иностранные акции, на удивление первое место в списке холдингов занимает компания Компьютерные программы и системы . (CPSI), поставщик программного обеспечения для общественных больниц. Акции с микро-капитализацией и рыночной стоимостью всего 373 миллиона долларов занимают отличную нишу, а соотношение цены и прибыли составляет всего 18, согласно консенсусу прогнозов аналитиков по доходам на 2019 год.

Fidelity Contrafund (FCNTX), которым руководит Уилл Данофф с 1990 года, является лучшим паевым инвестиционным фондом в мире. За последние два года Данофф сильно ударил по S&P, но для своего списка на 2018 год я выбрал Facebook (FB), актив номер один в его портфеле в то время, и дела у него были плохие. На 2019 год я выберу новый главный холдинг фонда - Amazon.com . (АМЗН). Прибыль за третий квартал разочаровала инвесторов, которые осенью снизили акции. Но генерального директора Джеффа Безоса наплевать на краткосрочную прибыль. Он хочет захватить долю рынка. Это классическая акция, которую можно купить сразу после падения, и я все еще доверяю Уиллу Даноффу.

Мое интервью с Джоном Роджерсом-младшим, основателем Ariel Fund (ARGFX), убедило меня в том, что стоимостное инвестирование живо и хорошо, несмотря на то, что его стратегии, ориентированные на рост, так долго отстают. Роджерс любит недорогие компании, базирующиеся в его родном городе Чикаго, и он владел одной из таких фирм, Jones Lang LaSalle . (JLL), с 2001 года. Jones Lang, глобальная компания по управлению недвижимостью, пострадала из-за опасений, что рынок коммерческой недвижимости может ослабнуть. Акции упали со 172 долларов в июле до 127 долларов в октябре, после чего некоторые отскочили вверх, что сделало их привлекательными для ценителей ценных бумаг.

Лишь немногие акции получают высшие оценки по своевременности и безопасности, а также по финансовой устойчивости по данным Value Line Investment Survey . Один из них - Home Depot . (HD), крупнейшего розничного продавца товаров для дома, чьи акции выросли в, что я называю, красивой линией, при этом прибыль на акцию увеличивается каждый год с 2009 года. В течение следующих трех-пяти лет Value Line прогнозирует, что прибыль Home Depot вырастет на 12,5% в годовом исчислении, а дивиденды, составляющие сейчас 4,12 доллара, увеличатся примерно вдвое.

Micron Technology (MU), выбранная Parnassus Endeavour (PARWX) для моего списка фаворитов на 2017 год, принесла 158%. Но United Parcel Service (UPS), выбранный Parnassus в 2018 году, безусловно, мой любимый социально сознательный инвестиционный фонд, оказался драндулетом. Никто, даже основатель Парнаса Джером Додсон, не побеждает их всех. В этом году я перехожу к крупному приобретению, сделанному Додсоном в июне: Starbucks (SBUX), глобальная сеть кофеен. Акции падают в течение трех лет, и компания сталкивается с жесткой конкуренцией на внутреннем рынке. Но рынок в Китае оживляется, и доходность акций составляет 2,1%. Я почти выбрал Starbucks на 2019 год; обнадеживает, что это так нравится Додсону.

Ежеквартально в федеральных отчетах Berkshire Hathaway мы узнаем, что покупает председатель Уоррен Баффет. Последний отчет показывает, что лучший инвестор нашего времени не добавил новых имен, но увеличил свою долю в США. Bancorp (USB). Morningstar отмечает, что, в отличие от банков-центров, U.S. Bancorp «в основном финансируется за счет недорогих основных депозитов сообществ, которые он обслуживает». Банк отстает от конкурентов по приросту стоимости акций, но агрессивно увеличивает дивиденды. Доходность акций 2,8%.

Тарифы волнуют китайские рынки, поэтому пришло время проконсультироваться с фондом, который хорошо знает регион. Верхний пакет акций Matthews China (MCHFX), составляющий 10% активов, вряд ли пострадает от торговых проблем: Alibaba Group (BABA), которая управляет самыми популярными онлайн-торговыми площадками Китая. Из-за опасений по поводу экономики Китая с июня акции упали более чем на 30%, несмотря на резкий рост выручки компании, что выглядит как хорошая возможность для покупок.

В заключение я сделаю обычное предупреждение:эти 10 акций различаются по размеру и отраслям, но они не предназначены для диверсификации портфеля. Я ожидаю, что в предстоящем году акции превзойдут рынок, но я не верю в возможность владения акциями менее чем на пять лет, поэтому считайте это долгосрочными инвестициями. Я просто предлагаю здесь свои предложения. В конце концов, выбор за вами.

Джеймс К. Глассман возглавляет Glassman Advisory, консалтинговую фирму по связям с общественностью. Он не пишет о своих клиентах. Из акций, рекомендованных в этой колонке, ему принадлежит Amazon.com. Его последняя книга Сеть безопасности:стратегия снижения рисков ваших инвестиций во время турбулентности.