Если бычий рынок, начавшийся в марте 2009 года, сохранится до августа, он станет самым продолжительным за всю историю наблюдений, по крайней мере, с 1932 года. Итак, инвесторам пора повторить эту мантру:возраст - это просто число. Мы думаем, что фондовый рынок завершит год сильными, поскольку он выйдет из коррекции, определяемой как потеря от 10% до 20%, которая ознаменовала начало 2018 года. Индекс акций Standard &Poor's 500 по-прежнему снижается примерно на 6% по сравнению с пик в январе.

Как всегда, есть много проблем, о которых стоит побеспокоиться. Что изменилось сейчас, так это то, что инвесторы начали беспокоиться о них - так что ждите продолжения волатильности, поскольку настроения на Уолл-стрит меняются. «Я не настроен на медведя, но риски растут», - говорит Кристина Хупер, глобальный рыночный стратег Invesco. Как никогда важно, быть начеку в преддверии промежуточных выборов в США - от роста инфляции до усиления протекционизма и политической тревоги.

Характерно, что этот бык стареет сам по себе, и стратегии, которые работали в сопоставимые периоды на прошлых рынках, сейчас не подходят. Но инвесторы, которые мудро выбирают инвестиции на этой поздней (но не конечной) стадии бычьего рынка, должны процветать. Поскольку сейчас сезон, рассмотрим аналогию с бейсболом:мы можем быть на этапе седьмого иннинга или даже прошли его. Но фанаты, которые рано покидают игру, рискуют пропустить некоторые из лучших партий.

В нашем январском прогнозе мы прогнозируем доходность в 8% за год, включая дивиденды, а инвесторы пока заработали 6,2%. Хотя мы правильно учли рыночную коррекцию в нашем прогнозе, мы не смогли учесть влияние нового налогового законодательства, потому что это еще не было сделано. В связи с сокращением налогов, которое сейчас ведется, и ростом доходов корпораций, а также с учетом того, что мировая экономика продолжает расти, мы повышаем наш прогноз на конец года. Ожидайте, что S&P 500 закончит год на уровне 2900 или немного выше, что эквивалентно примерно 26 500 для промышленного среднего индекса Dow Jones. Это примерно от 7% до 8% роста цены отсюда и около 15% общей годовой доходности, включая почти два процентных пункта от дивидендов. (Цены и возврат в этой статье указаны до 18 мая.)

Как и бычий рынок, экономический рост продолжается уже 10 лет, и в июне 2019 года он свяжет рекордный 10-летний бум с 1991 по 2001 год. Неудивительно, что наблюдатели за рынком ищут признаки замедления, учитывая, что большинство медвежьи рынки связаны с рецессиями. (Рыночные вершины предшествуют рецессии в среднем на семь-восемь месяцев.) Но огромный фискальный стимул в виде более низких налоговых ставок и увеличения государственных расходов - около 800 миллиардов долларов в 2018 году, по данным Strategas Research Partners - дал экономике шанс выжить. , делая на данный момент прививку от пагубных последствий роста цен на нефть, торговых тарифов, повышения процентных ставок и других негативных сюрпризов.

Согласно анализу Bank of America, экономические показатели с лучшими показателями для прогнозирования рецессий, включая первоначальные заявления о безработице, продажи автомобилей и промышленное производство, далеки от уровней, наблюдавшихся в начале предыдущих семи рецессий. Экономисты Goldman Sachs предполагают, что вероятность рецессии в течение следующих 12 месяцев составляет всего 5%, а в течение следующих трех лет - только 34%. «Моя рабочая гипотеза сейчас заключается в том, что расширение продолжается, насколько хватает глаз», - говорит экономист и стратег Эд Ярдени. Киплингер ожидает, что в 2018 году экономический рост составит 2,9% по сравнению с 2,3% в 2017 году, а уровень безработицы к концу года составит 3,8% - это был самый низкий уровень с апреля 2000 года, когда «NSync управляла радиоволнами, а Эрин». Брокович был самым кассовым фильмом.

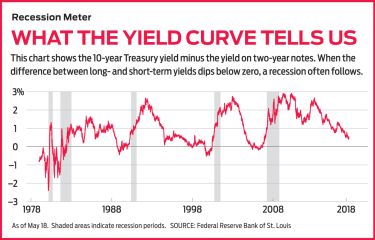

Экономический красный флаг, который напугал рынок в начале этого года, пока выглядит ложной тревогой, но за ним стоит обратить внимание. Сокращение разрыва между доходностью краткосрочных и долгосрочных облигаций, известное как сглаживание кривой доходности, может сигнализировать об агрессивном ужесточении Федеральной резервной системы, которое может подавить экономический рост. Перевернутая кривая доходности, которая возникает, когда краткосрочные ставки выше долгосрочных, является надежным признаком надвигающейся рецессии. Но краткосрочная доходность должна фактически превзойти своих долгосрочных конкурентов, прежде чем появится предупреждение о рецессии, а мы еще не достигли этого, так как двухлетние казначейские облигации приносят 2,6%, а 10-летние облигации - 3%.

Однако не заблуждайтесь:ФРС намерена повысить краткосрочные ставки в этом и следующем году, чтобы сдержать инфляцию. Цены на сырьевые товары растут, прежде всего, за счет нефти, которая за последний год выросла более чем на 40%. Предпочтительный барометр инфляции ФРС вырос до 2% годовых в марте, достигнув уровня, установленного центральным банком. Экономисты также настороженно следят за инфляцией заработной платы, которая начала расти, когда рынок труда достиг полной занятости. Согласно последним данным, заработная плата растет со скоростью 2,7% в год, что все еще значительно ниже уровня 4%, достигнутого до прошлых рецессий.

Неудивительно, что ФРС проявляет повышенную бдительность к признакам перегрева экономики, говорит Дэвид Келли, глобальный стратег J.P. Morgan Asset Management. По его словам, мощный стимул, вводимый в расширение старения, «похож на бочонок, добавленный к братской вечеринке в 2 часа ночи, который делает вечеринку громче, но похмелье хуже». Келли отмечает, что ФРС будет разбавлять пиво ужесточением денежно-кредитной политики. Он также говорит, что, хотя сейчас рецессия кажется далекой, когда экономика в конечном итоге замедлится, «ФРС будет предложено значительно снизить ставки. Он не может этого сделать, если ставки не будут значительными для начала».

Рынки могут спокойно относиться к повышению ставок ФРС, если они будут умеренными и постепенными, что вполне вероятно. Киплингер считает, что в этом году ФРС повысит ставки в общей сложности три раза, в результате чего ставка по федеральным фондам, базовая ставка ФРС, составит 2,25%. Ожидается, что ставки по 10-летним казначейским облигациям достигнут 3,3% к концу года по сравнению с примерно 2,5% в начале 2018 года. Цены на облигации, которые движутся в направлении, противоположном процентным ставкам, останутся под давлением. Пока в 2018 году индекс совокупных облигаций США Bloomberg Barclays Capital потерял 2,7%. (Подробнее об этом см. Наш среднегодовой прогноз по облигациям.)

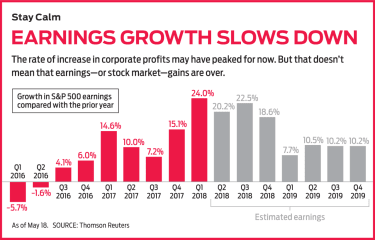

Корпоративная прибыль способствует росту цен на акции, и некоторые наблюдатели за рынком обеспокоены тем, что прибыль сейчас так же хороша, как и в этом экономическом цикле, что не дает рынку ничего ожидать. Аналитики Уолл-Стрит ожидают, что прибыль на акцию компаний, входящих в индекс S&P 500, вырастет на 22% в этом году по сравнению с 12% -ным ростом в 2017 году (см. Диаграмму на стр. 50). Ожидается, что в следующем году рост составит всего 9% - что ближе к долгосрочному среднему значению в 7% - по мере того, как исчезнут непредвиденные доходы от снижения корпоративных налогов. Но пик темпов роста не означает, что прибыль больше не будет расти. на рекордную территорию. Это просто означает, что они будут делать это с однозначной скоростью. «Я не хочу, чтобы инвесторы расстраивались из-за пиковых прибылей», - говорит Джон Линч, главный инвестиционный стратег LPL Financial. «Нет причин продавать все и залезать в бункер». Он отмечает, что, начиная с 1950 года, среднее время между пиковым ростом доходов и следующей рецессией составляло 49 месяцев - более четырех лет. И за эти периоды индекс S&P 500 вырос в среднем на 59%.

Между тем, сильный ожидаемый рост прибыли на 2018 год в сочетании с недавней коррекцией рынка означает, что оценки акций упали до более разумного уровня. Соотношение цены и прибыли для S&P 500 снизилось с 18,6 на пике рынка в январе до 16,6 в последнее время. Это все еще выше среднего за пять лет (16,1) и за 10 лет (14,3). Вопрос в том, будет ли P / E увеличиваться или уменьшаться отсюда, поскольку инвесторы решают, сколько они готовы платить за каждый доллар прибыли компании. Наша цель по рынку на конец года предполагает, что мультипликаторы P / E останутся на том же уровне, что и сейчас. Но если прогнозы аналитиков о прибыли S&P 500 в размере 176,60 долларов на акцию в 2019 году окажутся слишком радужными, то соотношение P / E должно вырасти, чтобы рынок достиг нашей цели.

Хотя компании с оптимизмом смотрят на перспективы увеличения прибыли и экономического роста в целом, многие выражают обеспокоенность по поводу потенциальных препятствий, а именно более высоких издержек, связанных с ростом заработной платы и цен на сырьевые товары, а также эскалации торговой напряженности. Более ограничительная иммиграционная политика может усугубить нехватку рабочей силы и способствовать более высокому росту заработной платы, говорит Хупер из Invesco. Что касается торговли, то есть надежда, что переговоры с Китаем помогут предотвратить полномасштабную тарифную войну. И пока, по крайней мере, протекционистская риторика администрации Трампа кажется "скорее лающей, чем укусом", - говорит Майк Бейли, директор по исследованиям FBB Capital Partners.

Политические соображения будут в центре внимания в преддверии промежуточных выборов в ноябре, а месяцы, предшествующие голосованию, могут быть нестабильными. По словам Сэма Стовалла, главного инвестиционного стратега инвестиционно-исследовательской фирмы CFRA, в период промежуточных выборов, начиная с 1946 года, за шесть месяцев, закончившихся 31 октября, индекс S&P 500 упал в среднем чуть более чем на 1%. При промежуточных выборах, которые происходят в первый срок президентства, падение в среднем составляет 3%.

Есть основания полагать, что на 2018 год будет более медвежий прогноз, и было бы упущением не признать этого. Поскольку рынки, как правило, реагируют на события на шесть-девять месяцев вперед, хорошие новости по экономике и прибыли могли отразиться на сильном росте рынка во второй половине 2017 года, - говорит Дуг Рэмси, директор по инвестициям в Research and Money- управляющая фирма Leuthold Group. «Прибыль была потрясающей - наслаждайтесь ею», - говорит он. «Но помните, рынок заплатил вам за них несколько месяцев назад. Не выставляйте новый счет». По словам Рэмси, с окончанием смягчения денежно-кредитной политики ФРС, возможно, в экономике просто не хватит денег, чтобы поднять цены на акции. Он считает, что S&P 500 может закончить год на отметке 2550 пунктов, что примерно на 6% ниже недавних уровней.

Мы думаем, что на рынке еще много возможностей, но правила игры на этом этапе могут вас удивить. Обычно на таком длительном бычьем рынке инвесторы могут наращивать объемы облигаций по сравнению с акциями или тяготеть к более защищенным фондовым секторам, включая компании, производящие товары первой необходимости, телекоммуникационные компании и коммунальные предприятия. Однако сейчас это, вероятно, неправильный призыв, поскольку облигации и высокодоходные «прокси-облигации» на фондовом рынке опускаются по мере роста ставок, а некоторые компании, занимающиеся производством основных продуктов питания, также не решаются изменить вкусы потребителей и нашествия конкурентов.

Что касается денег, которые вы держите в облигациях, подумайте о более коротких сроках погашения, которые менее чувствительны к колебаниям процентных ставок. Сильная экономика допускает немного больший риск, когда дело доходит до кредитного качества, отдавая предпочтение корпоративному долгу перед казначейскими облигациями. Хорошая ставка - краткосрочный инвестиционный рейтинг Vanguard . (символ VFSTX), с доходностью 3,0% и членом Kiplinger 25, списка наших любимых фондов без нагрузки. Воспользуйтесь преимуществами повышения ставок ФРС с помощью банковского ссудного фонда с плавающей ставкой, инвестируя в краткосрочные ссуды со ставками, которые корректируются вверх вместе с рыночными ставками. Нам нравится Fidelity Floating Rate High-Income (FFRHX), доходность 3,5%, или портфель ссуд старшего займа PowerShares (BKLN, $ 23), доходность 3,9%. Биржевой фонд является членом Kiplinger ETF 20.

Что касается акций, начните с так называемых циклических индикаторов - чувствительных к экономике промышленных, технологических и энергетических компаний, а также компаний, производящих или предоставляющих второстепенные потребительские товары или услуги.

Промышленные компании больше всего потеряют от торговых тарифов, но должны выиграть от увеличения расходов на инфраструктуру, оборону и корпоративные рабочие места и оборудование. Индекс Fidelity MSCI Industrials (FIDU, $ 39), член Kip ETF 20, среди своих основных активов считает две акции, которые стоит изучить: Boeing (BA, 351 доллар США) и Honeywell International (HON, 148 долларов США)

Акции энергетических компаний еще не догнали значительный рост цен на нефть, но тем временем они приносят привлекательные дивиденды и являются классическим средством защиты от инфляции. Нефтепереработчики, включая Marathon Petroleum Corp. (MPC, 80 долларов США) и Valero Energy (VLO, 121 доллар), выгода от увеличения экспорта сырой нефти из США. Управляющие товарищества с ограниченной ответственностью, задетые налоговой неопределенностью в начале этого года, сейчас кажутся выгодными сделками. (Дополнительную информацию о выборе энергии см. В разделе «Акции для активизации вашего портфеля».)

Рынок еще не испортил акции технологических компаний, и вам тоже не стоит этого делать. «Облачные вычисления, электронная коммерция, потоковое мультимедиа и онлайн-реклама - устойчивые темы», - говорит Бейли из FBB Capital. Это хорошее предзнаменование для фаворитов фанатов, таких как Alphabet (GOOGL, 1070 долларов). Неизвестные имена также будут процветать, поскольку технологический сектор получает значительную долю растущего бюджета корпоративных американских капиталовложений. Бейли рекомендует производителя полупроводников Microchip Technology . (МЧП, 93 доллара). Или рассмотрим ON Semiconductor (ON, 24 доллара США). Опытная команда Fidelity Select Technology Portfolio (FSPTX) превзошла планку фонда за восемь из последних 10 календарных лет.

Компании, которые обслуживают потребителей деньгами, которые можно потратить, должны продолжать процветать, поскольку зарплаты становятся больше, а цены на жилье и остатки 401 (k) заставляют домохозяйства чувствовать себя богаче. Лучшие активы Consumer Discretionary Select Sector SPDR ETF (XLY, 105 долларов США), включая Amazon.com . (AMZN, 1574 доллара) и Уолт Дисней (DIS, 104 доллара США).

Финансовые показатели показали хорошие результаты, и они должны продолжать процветать в сильной экономической среде и в условиях растущих ставок. SPDR для избранного финансового сектора (XLF, 28 долларов США) - широко диверсифицированный член Kip ETF 20, в портфеле которого находятся банки, страховщики и управляющие активами. Его основные банковские холдинги сосредоточены в крупных учреждениях с денежными центрами. Банки SunTrust (STI, 69 долларов США) - региональный игрок, специализирующийся на Флориде, Джорджии, Теннесси и Вирджинии.

Акции малых компаний по размеру имеют динамику:индекс Russell 2000, излюбленный барометр компаний с малой капитализацией, в этом году вырос на 6,4% и недавно торговался с новыми максимумами. Небольшие фирмы получают огромный рост за счет снижения корпоративных налогов, а поскольку их доходы в основном внутренние, они в значительной степени не зависят от тарифов. Рассмотрим пару выдающихся кип 25: Т. Рост капитала компании Rowe Price QM в США (PRDSX) и T. Стоимость малой капитализации компании Rowe Price (PRSVX).

Не игнорируйте мир за пределами США. По крайней мере, 30% вашего портфеля акций должны находиться в международных холдингах, а также часть ваших облигаций. Ознакомьтесь с нашими рекомендациями в статье «7 супер иностранных фондов и 5 крупных иностранных акций, продающихся со скидкой».

Наконец, подумайте о приобретении супа вашего портфеля за пределами традиционных предложений акций или облигаций. Эти альтернативные инвестиции, которые совершают зигзаг, когда фондовые рынки падают, являются хорошими диверсификаторами и могут быть ценным средством защиты от падений фондового рынка. Хеджируйте инфляцию с помощью DoubleLine Strategic Commodity Fund N (DLCMX) или инвестируйте в цели поглощения с IQ Merger Arbitrage ETF (MNA, 31 доллар США), который имеет стратегию низкой волатильности.