Борьба за понимание ценового тренда реальна, поэтому чартисты всегда ищут методы, которые помогут им заранее понять движения рынка.

Стремление найти технические методы торговли не является недавней тенденцией. В течение долгого времени предпринимались усилия, чтобы помочь трейдерам точно предсказать колебания цен, чтобы обосновать свои инвестиционные решения. На свечных графиках, полосах Боллинджера и многом другом предпринимаются постоянные усилия, чтобы определить, когда рыночные настроения меняются. Осцилляторы импульса — это один из таких инструментов, которые помогают трейдерам понять силу ценового тренда. Они помогают измерить изменение цены, определить силу ценового тренда и определить точку перегиба. В отличие от скользящей средней, которая является запаздывающим индикатором, RSI является опережающим индикатором. В этой статье мы обсудим RSI или индекс относительной силы, широко используемый осциллятор импульса для изучения сигналов покупки и продажи на ценовом графике.

Индекс относительной силы (RSI) — это индикатор импульса для измерения величины изменения цены. Это одна единица измерения, которая помогает трейдерам понять, когда акции перекуплены или перепроданы.

RSI рассчитывает силу фондового тренда и прогнозирует развороты.

RSI — индикатор импульсного осциллятора. Но что это? Как и RSI, концепция импульсного осциллятора была впервые введена Дж. Уэллсом Уайлдером в его знаменитой книге «Новые концепции в торговых системах». Чтобы понять RSI, нужно также понять, что и как работает осциллятор импульса, поскольку два индекса используются вместе, чтобы предсказывать, когда рыночные настроения меняются.

Импульс помогает определить, с какой скоростью или частотой (или скоростью) изменяется цена на рынке. В своей книге Джон Дж. Мерфи объяснил это следующим образом, а также дал формулу.

«Импульс рынка измеряется путем непрерывного измерения ценовых различий в течение фиксированного интервала времени. Чтобы построить 10-дневную линию импульса, просто вычтите цена закрытия 10 дней назад с последней цены закрытия. Затем это положительное или отрицательное значение наносится вокруг нулевой линии». Формула импульса:

М =В −Vx

где: В =Последняя цена

Vx =Цена закрытия x количество дней назад

Это простая формула, позволяющая понять силу и слабость акции. Это более полезно, когда рынок растет, поскольку бычьи периоды длятся дольше, чем медвежьи.

В той же книге Дж. Уэллс Уайлдер также представил RSI или индекс относительных цен, индикатор в диапазоне от 0 до 100, который указывает, переоценена ли акция. Обычно, если цена акции поднимается выше 70% RSI, она считается перекупленной. Аналогичным образом, если цена акции падает ниже 30 процентов, она считается перепроданной. <и>

Помимо указания на бычий или медвежий рынок, RSI также используется для сбора идей об общих тенденциях.

RSI рассчитывается по следующей формуле:

RSI =100 – (100/1 + RS)

RS =средний прирост/средний убыток

Если мы учтем, что эта формула RSI рассчитывается за период в 14 дней, как это предлагается в книге Уэддла, тогда

Первый средний прирост = ∑прироста за 14 дней/14

Первый средний убыток =∑убытка за период 14 дней/14

2 место среднее и последующее среднее значение рассчитывается как

Практика объединения предыдущих значений и текущего значения называется методом сглаживания, который помогает RSI стать более точным в техническом анализе.

Формула Уайлдера была усовершенствованием расчета RS, которое превратило его в осциллятор, который колеблется между «0» и «100», чтобы указать, когда рынок более или менее волатилен. RSI показывает нулевое значение, когда значение среднего прироста равно нулю. Например, на 14-дневном периоде нулевой RSI указывает на то, что движение цены было ниже за этот период, и прибыль для измерения отсутствует.

И наоборот, RSI равен 100, когда цена двигалась в верхнем диапазоне в течение 14 дней и убытков нет.

Период ретроспективного анализа по умолчанию для RSI составляет 14. Однако трейдеры корректируют значение, чтобы определить повышенную или пониженную чувствительность.

Помните, что эффект сглаживания приведет к небольшому изменению значения RSI. RSI, рассчитанный на периоде 250, будет иметь больший сглаживающий эффект, чем RSI, рассчитанный на 30 периодах.

Давайте обсудим RSI на примере,

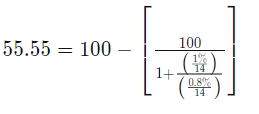

Допустим, был прирост в 1 процент за семь дней на 14-дневном периоде. И средняя потеря -0,8% за оставшиеся семь дней. RSI рассчитывается как,

RSI указывает на состояние перекупленности на рынке и помогает покрыть прибыль. Он также определяет перепроданные акции для потенциального разворота. RSI делит ценовые графики на несколько областей от нуля до сотни, и трейдеры изучают ценовую линию между двумя крайними точками. Область между тридцатью и семьюдесятью является наиболее изученной областью, указывающей на ситуации перепроданности и перекупленности соответственно.

Это также помогает в изучении общего восходящего и нисходящего тренда, соответственно выше 50 и ниже 50 линий.

Изучая RSI, вы должны искать дивергенцию. Дивергенция RSI указывает точку перегиба, где линия цены может изменить направление.

Уайлдер разделил дивергенцию на положительную и отрицательную. Он полагал, что направленное движение не подтверждает цену, поэтому вам необходимо определить отклонение для потенциального изменения тренда. Дивергенция — это состояние, при котором линия цены и RSI движутся в противоположном направлении.

Положительная дивергенция — это ситуация, когда RSI делает более высокий максимум и более высокие минимумы, но ценовая линия регистрирует более низкий максимум и более низкий минимум.

И наоборот, когда RSI регистрирует более низкий максимум и более низкий минимум по сравнению с более высоким максимумом и более высоким минимумом ценовой линии, происходит отрицательное расхождение. Чартисты ищут точку расхождения на ценовом графике, чтобы спланировать вход и существовать на рынке.

– Во время бычьего рынка стоимость акций может многократно достигать предела перекупленности в 70 в течение определенного периода. Если это произойдет, значение RSI может быть скорректировано до 80, что свидетельствует о сильных трендах.

– RSI более сложен, чем график ценовых линий. Он дает такие детали, как двойные вершины или двойные основания, которые линейный график не может объяснить. Кроме того, он также проливает свет на уровень поддержки или сопротивления акций.

– На бычьем рынке, где RSI остается между 40 и 90, зона между 40-50 выступает в качестве поддержки. Точно так же на медвежьем рынке между 10 и 60 область между 50 и 60 действует как сопротивление.

– Дивергенция возникает, когда линия цены показывает новый максимум или минимум, который не подтверждается индикатором RSI. Это важный индикатор, показывающий тенденцию разворота цены.

– Неудачные колебания вверх и вниз также являются частью дивергенции. Когда RSI отмечает более низкий максимум, за которым следует нисходящее движение ниже предыдущего минимума, говорят, что произошел сбой верхнего колебания. Точно так же, когда RSI формирует более высокий минимум, за которым следует восходящее движение выше предыдущего максимума, происходит сбой нижнего колебания.

Как и для любых других индикаторов, результаты индикатора RSI наиболее надежны, когда он соответствует долгосрочным тенденциям. Фактические признаки разворота редки и должны быть отфильтрованы от ложных сигналов. Значение RSI может показать ложноположительный результат, когда цена акции показывает сигнал перекупленности, за которым следует резкое снижение. Точно так же ложноотрицательный результат срабатывает, когда за медвежьим пересечением следует внезапное ускорение цены акций.

Во-вторых, индикатор RSI может долгое время оставаться в диапазоне перекупленности или перепроданности, в то время как рассматриваемая акция демонстрирует противоположное движение. Таким образом, это более полезно в сценарии, когда цена продолжает чередовать бычий и медвежий диапазоны.

Заключение

RSI — это потенциальный осцилляторный индикатор, который дает трейдерам визуальное представление об изменении ценового тренда. Если мы по-прежнему знаем об его ограничениях, это мощный инструмент ценового действия для заблаговременного понимания разворота тренда.